本文来自格隆汇专栏:广发宏观郭磊

报告摘要

第一,2021年前两个月工业企业营收同比增长45.5%,利润同比增长179%。以2019年为基数,利润隐含的2020-2021年年均复合增长率为31.2%。利润比工业增加值(两年年均复合增长率为8.1%)弹性更大,除基数外(利润基数连续两年负增长),另外的贡献来自于PPI价格的回升和利润率的继续改善。

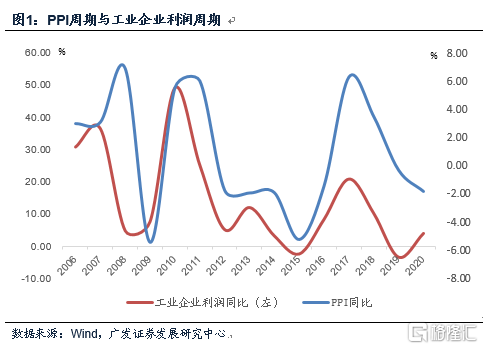

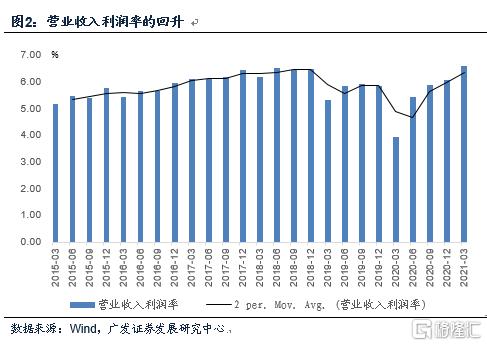

第二,就是因为低基数的存在,量价的扩张及利润率的改善很容易被忽视。价格弹性能够释放(PPI偏高)的时段,企业利润增速一般不低,如2017年、2018年上半年,利润增速低一般是通缩环境。2021年PPI转正对利润的影响是显然的。营业收入利润率在2019年、2020年上半年分别只有5.9%、5.4%,2020年全年恢复到6.1%,今年1-2月为6.6%。

第三,实际上,对于判断2021年的经济来说,如何剥离基数影响、判断真实景气度是研究上的一个技术难题;这也会导致指标对应真实的景气度容易被忽视。以出口为例,前两个月同比60.6%的高景气很容易被基数掩盖。去年全年出口增速3.6%的基数并不算太低,如果今年全年出口增速能到12-15%,则对应一个典型的出口大年。

第四,采矿业、制造业、公用事业利润增速分别为83%、220%、58%。增速显著偏高的行业包括计算机通信电子(5892%)、黑色金属采选(3896%)、汽车(2526%)、化纤(688%)、仪器仪表(633%)、交运设备(508%)、化工(498%)、电气机械(430%)、专用设备(399%)、通用设备(319%)等。

第五,其中计算机通讯电子主要是低基数叠加处于增长期,目前利润额相当于2019年同期的3.6倍,2018年同期的2.5倍。黑色主要是通胀和通缩期弹性的不同,通胀期弹性显著放大。汽车是因为连续两年利润负增带来的低基数。化工行业除低基数和周期性之外,仍呈现出一定的行业成长性。2021年1-2月利润规模相当于2019年的1.8倍,2018年的1.1倍,2017年的1.05倍,2016年的1.7倍。其余多数是受益于资本开支回升的中游行业。

第六,医药行业去年同期利润同比为-10.9%,小幅下滑;今年1-2月利润同比增长95.4%显著偏高。除基数外,这里面包含着抗疫防疫产品的贡献。医药行业历史增速相对稳定,以2012年为基数,今年利润隐含的过去9年1-2月利润年均复合增长率为16.5%;以2017年为基数,今年利润隐含的过去4年1-2月利润年均复合增长率为17.5%,不看高低分布看平均数,它的内生增速相对还是有一个稳定区间的。

第七,工业企业产成品库存同比增速为8.6%。疫情后的库存规律相对复杂,去年2月需求快速下滑,库存被动积压,即出现阶段性被动补库存,库存基数并不低。目前库存水位自2020年10月触底后连续第4个月上升,应整体上属于“主动补库存”。当然,行业之间特征会有不同。

正文

2021年前两个月工业企业营收同比增长45.5%,利润同比增长179%。以2019年为基数,利润隐含的2020-2021年年均复合增长率为31.2%。利润比工业增加值(两年年均复合增长率为8.1%)弹性更大,除基数外(利润基数连续两年负增长),另外的贡献来自于PPI价格的回升和利润率的继续改善。

2021年1-2月,规模以上工业企业营收同比增长45.5%。

2021年1-2月,规模以上工业企业利润同比增长179%,比2019年1-2月份增长72.1%, 年均复合增长31.2%。

和工业增加值(同比增长35.1%,两年年均复合增长率8.1%)相比,企业利润弹性显然更大。

这背后一则是基数原因,工业增加值只是2020年负增长;而工业企业利润是两年负增长(2019年前两个月同比-14%、2020年1-2月同比-38%),基数更低。

但基数不是唯一原因,如果我们把利润拆为三部分,即量、价、利润率,则今年前两个月利润的高增同时包含着量的回升(工业增加值同比35.1%)、价的上行(PPI今年1-2月1.0%、去年同期-0.2%)、营业收入利润率的改善(2020年1-2月3.5%,2021年1-2月6.6%)。

就是因为低基数的存在,量价的扩张及利润率的改善很容易被忽视。一般来说,价格弹性能够释放(PPI偏高)的时段,企业利润增速一般不低,如2017年、2018年上半年,利润增速低一般是通缩环境。2021年PPI转正对利润的影响是显然的。营业收入利润率在2019年、2020年上半年分别只有5.9%、5.4%,2020年全年恢复到6.1%,今年1-2月为6.6%。

一般来说,PPI高增的时段,利润增速也较高。2017年PPI同比为6.3%,工业企业利润同比增速为21.0%。2018年上半年PPI同比为3.9%,工业企业利润同比增速为17.2%。2019年PPI同比为-0.3%,工业企业利润同比增速为-3.3%。

营业收入利润率在2016-2018年分别为6.0%、6.5%、6.5%。2019年、2020年上半年分别只有5.9%、5.4%,2020年全年恢复到6.1%,今年1-2月为6.6%。

实际上,对于判断2021年的经济来说,如何剥离基数影响、判断真实景气度是研究上的一个技术难题;这也会导致指标对应真实的景气度容易被忽视。以出口为例,前两个月同比60.6%的高景气很容易被基数掩盖。去年全年出口增速3.6%的基数并不算太低,如果今年全年出口增速能到12-15%,则对应一个典型的出口大年。

1-2月出口同比增速为60.6%,高于市场一致预期(wind口径)的41.8%。2020年基数低可以跳过;以2019年1-2月出口绝对额对照计算,数据隐含的2020、2021年年均复合增长率为15.2%。从韩国、越南等地出口看,这一轮出口偏景气是共同的特征。

在前两个月出口60.6%的基础上,即使考虑到后续基数的抬升,2021年出口可能仍会高达12-15%。2020年其实基数并不算太低(全年同比增速3.6%),2021年这样的预期增速对应一个典型的出口大年。

采矿业、制造业、公用事业利润增速分别为83%、220%、58%。利润增速显著偏高的行业包括计算机通信电子(5892%)、黑色金属采选(3896%)、汽车(2526%)、化纤(688%)、仪器仪表(633%)、交运设备(508%)、化工(498%)、电气机械(430%)、专用设备(399%)、通用设备(319%)等。其中计算机通讯电子主要是低基数叠加处于行业增长期,目前利润额相当于2019年同期的3.6倍,2018年同期的2.5倍。黑色主要是通胀和通缩期弹性的不同,通胀期弹性显著放大。汽车是因为连续两年利润负增带来的低基数。化工行业除低基数和周期性之外,仍呈现出一定的行业成长性。2021年1-2月利润相当于2019年的1.8倍,2018年的1.1倍,2017年的1.05倍,2016年的1.7倍。其余多数是受益于资本开支回升的中游行业。

计算机通信电子2019年1-2月利润增速为-22%,2020年1-2月利润同比增速为-87%,低基数下今年1-2月为5892%。但低基数不是唯一原因,这一行业利润总额(779亿)大约相当于2019年1-2月的3.6倍,2018年同期的2.5倍。

黑色金属采选业属于类似情况,利润同比增长3896%,其中包含去年疫情带来的低基数;但通缩与通胀期商品价格弹性的不同是另一重要原因,行业利润总额相当于2019年同期的3.3倍。

汽车行业是2019、2020年连续两年利润大幅负增长,2019年和2020年1-2月利润增速分别为-42%和-80%。今年1-2月利润同比增长2526%,较2019年1-2月增长160%,是2018年1-2月利润规模的92%。

化工行业利润同比498%,其中低基数和周期性之外,仍呈现出一定的行业成长性。2021年1-2月利润相当于2019年的1.8倍,2018年的1.1倍,2017年的1.05倍,2016年的1.7倍。

医药行业去年同期利润同比为-10.9%,小幅下滑;今年1-2月利润同比增长95.4%显著偏高。除基数外,这里面包含着抗疫防疫产品的贡献。医药行业历史增速相对稳定,以2012年为基数,今年利润隐含的过去9年1-2月利润年均复合增长率为16.5%;以2017年为基数,今年利润隐含的过去4年1-2月利润年均复合增长率为17.5%,不看高低分布看平均数,它的内生增速相对还是有一个稳定区间的。

医药行业1-2月利润同比为95.4%,这里面包含基数贡献,但去年同期医药行业利润增速为-10.9%,也只是小幅下滑;关于今年的加快上行,统计局解释是“医药制造业受益于疫苗需求迅速增加、防疫抗疫产品增长较快等因素共同作用”。

我们算了一下,以2012年为基数,医药行业今年利润隐含的过去9年1-2月利润年均复合增长率为16.5%;以2017年为基数,今年利润隐含的过去4年1-2月利润年均复合增长率为17.5%,其中波动体现为2018年、2021年较高,2019、2020年较低。

工业企业产成品库存同比增速为8.6%。疫情后的库存规律相对复杂,去年2月需求快速下滑,库存被动积压,即出现阶段性被动补库存,库存基数并不低。目前库存水位自2020年10月触底后连续第4个月上升,应整体上属于“主动补库存”。当然,行业之间特征会有不同。

疫情之后的库存规律比较复杂。

2020年1-3月属于典型的“被动补库存”,即疫情导致需求快速下滑,库存被动积压,库存增速上行至同比14.9%的高位。

2020年3-10月属于“主动去库存”,叠加部分行业被动去库存。即在疫情导致增长预期下降的背景下,多数行业主动减少库存水位;少部分行业处于显著景气状态(如出口产业链影响下的行业),供给增加速度赶不上需求改善速度,因而出现“被动去库存”。两种去库存之下,至10月,库存增速降至同比6.9%的低位。

2020年10月之后经济修复趋势逐步明朗,库存水位开始逐步上升,至11月的同比7.3%、12月的7.5%和2021年2月的8.6%。这一阶段显然属于“主动补库存”。

核心假设风险:宏观经济变化超预期;外部环境变化超预期;政策去杠杆力度超预期