01

大宗商品的超級大牛市還在路上。

LME銅繼上週五大漲4.5%之後,今日一度暴漲4%,期貨盤中價格摸高至9269.5美元,離歷史最高位的10190美元僅僅只有10%左右的空間了。要知道,2月以來,LME銅已經累計上漲17%,漲幅令人詫異。

(LME銅期貨走勢圖,來源:Wind)

滬銅方面,今日跳空高開,直接6%封板,亮瞎眾多期貨投資者的雙眼。要知道,最近8個交易日,滬銅已經累計攀升18%,價格來到了67370元/噸,創下近10年新高。

對於做多交易者而言,這波行情表現簡直酸爽得不行,因期貨是保證金交易,自帶幾倍槓桿,拿穩這段時間或已賺取翻倍的回報率了。

不僅僅是銅,有色產業鏈還有滬鎳、滬鋁、滬錫等都瘋狂大漲。當然,還包括原油為首的化工產業鏈也都瘋了。

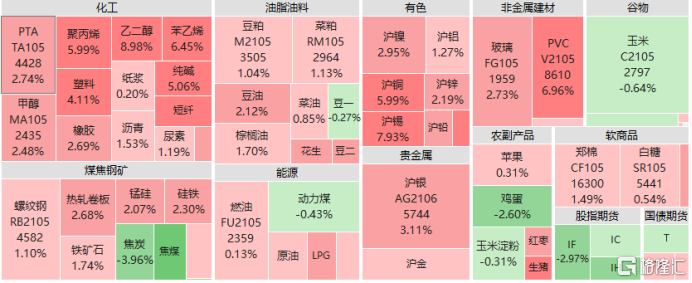

(期貨表現,來源:Wind)

大宗商品市場的火爆,在A股市場也有所反應。其中,大宗商品ETF、有色金屬ETF、資源ETF均有非常漂亮的行情,數十家個股逆勢漲停。其中,紫金礦業一度漲停,6個交易日暴漲50%。

(相關行業ETF表現,來源:Wind)

在港股市場也一樣,有色金屬板塊也瘋了。其中,江西銅業股份、中國鋁業大漲逾15%,鞍鋼股份、五礦資源大漲超10%。

(港股有色板塊表現,來源:Wind)

02

當前,以銅為首的大宗商品,漲勢異常兇猛,市場究竟在交易什麼?最主要的邏輯是全球經濟復甦。

去年3月,新冠疫情被控制住之後,中國經濟在Q2季度便開啟了強勢復甦之路,最終全年GDP增速為2.3%,成為全球唯一一個保持正增長的國家。

而海外,尤其是歐美國家的經濟復甦則比中國要慢一個節拍,差不多是兩個季度。當前,隨着疫苗接種的鋪開,歐美疫情控制已出現拐點。

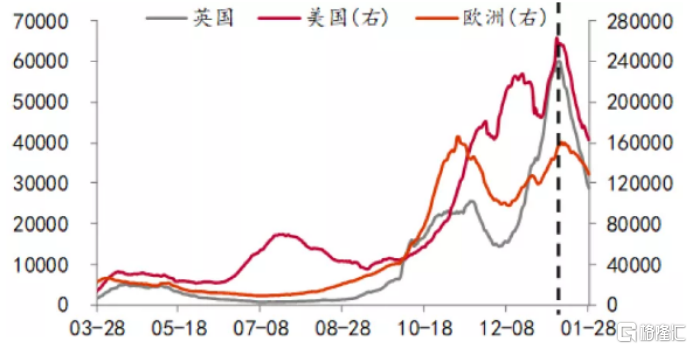

據數據顯示,美國每日新增病例在1月中旬到達25萬例以上後開始鋭減,2月中旬已降至10萬例以下並繼續回落。歐洲也一樣,其中英國每日確診數字降至峯值的六分之一。

(歐美疫情單日新增走勢圖,來源:機構)

歐美疫情緩和,源於持續的封鎖管控以及疫苗接種的鋪開。據統計,美國當前疫苗接種速度已經超過150萬/天,接種比例超過15%。粗略估算,如果接種速度提升至200萬,二季度末就可以實現覆蓋70%人口的目標。此前預測2021年底達到羣體免疫的時間點提前到2021年6月份之前是大概率事件,樂觀情形下可能提前到4月份。

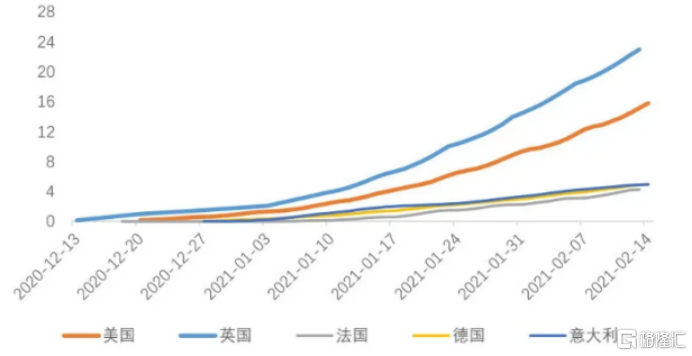

(每百人新冠疫苗接種量,來源:天風)

全球疫情控制初現曙光,歐美經濟重啟有望早於市場預期。並且,從最新數據來看,全球經濟復甦已經在路上。

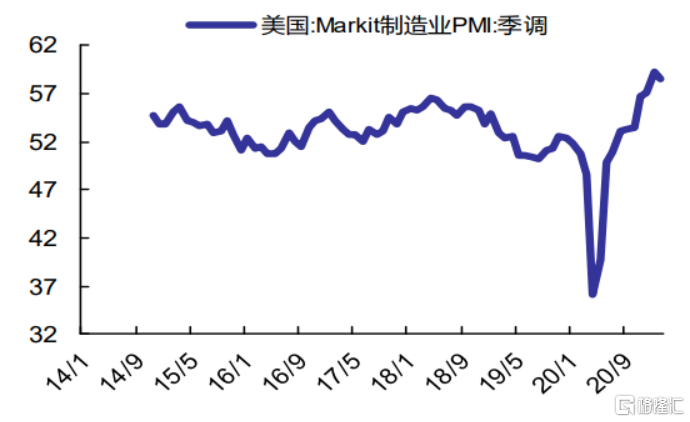

1月全球製造業PMI為53.5,前值為53.8。其中,歐元區2月製造業PMI初值為57.7,前值為54.8。美國2月製造業PMI初值為58.5,前值為59.2。此外,美國1月失業率為6.3%,預期6.7%,前值6.7%,創2020年3月以來新低。

(美國Markit製造業PMI,來源:安信證券)

此外,歐美大規模經濟刺激計劃還在路上。其中,美國規模高達1.9萬億美元的救助計劃目前正在國會審議,或將近期推出。歐洲方面,歐央行會議紀要釋放的持續寬鬆信號和刺激經濟的決心依舊很大。

總之,全球經濟2021年復甦已經成為市場共識,這是銅為代表的大宗商品近來大幅暴漲的重要邏輯。

市場預期歐美經濟處於復甦週期之中,代表着需求大幅回暖,但供給端卻出現了問題。

2020年,全球精煉銅產量為2394萬噸,較去年同期增加2%。而全球需求為2533萬噸,相當於供應缺口達到139.1萬噸,而2019年全年供應缺口僅為38.3萬噸。

2020年,全球第二大銅產國——祕魯產能僅為215萬噸,大幅下降12.5%,主要是因為疫情肆掠,進而被管控封鎖,又疊加去年3-5月大幅裁員。另外,祕魯衞生緊急狀態原定於今年3月6日到期,但疫情仍然不樂觀,後延長至9月2日。不過,此次延長對於2021年銅產能的影響要明顯低於2020年。

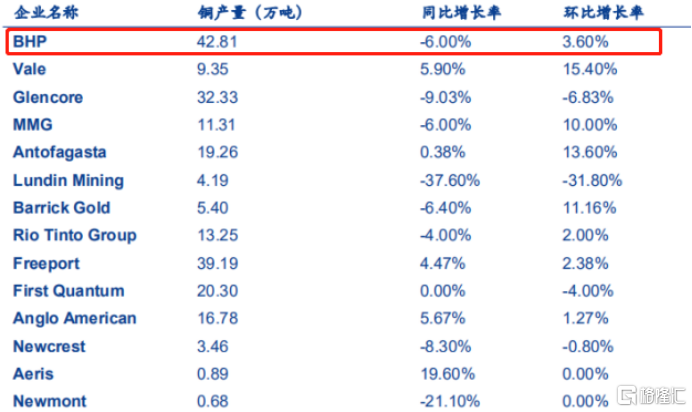

具體到企業上看,全球最大銅企——BHP(必和必拓)去年Q4銅產能為42.81萬噸,環比小幅增長3.6%,同比仍然下滑6%。不過,該公司近期表示,預計在其斯賓塞(Spence)銅礦擴張後的12個月內達到全部產能,至少在2026年之前將達到30萬噸/年的產量。

(2020Q4部分銅企銅產能,來源:我的有色)

高盛最新研報表示,全球銅市正面臨十年來最大的供應短缺,未來幾個月銅有“很高的風險”陷入供應赤字狀態。

市場預期全球經濟進入大復甦週期,疊加產業供需失衡,這是市場交易做多大宗商品(含銅)的主要邏輯。

03

十年大週期,上一輪銅商品超級牛市還是2009年初——2011年初。那一波行情,銅價從2008年末最低價的2825美元/噸,直線飆升至歷史最高價的10190美元/噸。兩年時間,銅價大幅暴漲260%,非常之誇張。

(上一輪銅商品牛市,來源:Wind)

這一波行情恰恰也是經歷2008年次貸危機之後才發生的。當年,為了應對金融海嘯,美聯儲採取非常激進的應對措施:

一年時間裏連續10次降息,將聯邦基金利率降至零附近;同時,通過3輪QE和一次扭轉操作(OT),大幅擴張資產負債表。到了2015年10月,美聯儲總資產已經高達45497億美元,較2008年9月10日(雷曼倒閉當週的週三)擴張了3.73倍,即“放水”3.3萬億美元。

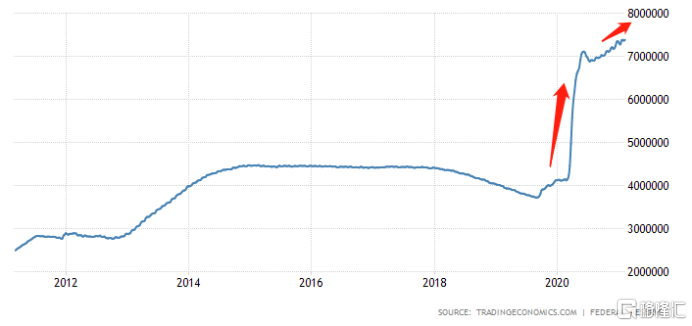

而去年3月的新冠疫情危機,美聯儲放水規模還要比2008年嚴重得多。很快將聯邦利率降低至0,另短短3個月內,美聯儲的資產負債表就擴表了3萬億美元,並承諾無限QE,兜底流動性。另外,2萬億+9000億美元的財政刺激子彈已打出,後面還有1.9萬億子彈已經上膛……

(美聯儲資產負債表走勢圖,來源:經濟網)

美聯儲強行通過海量的貨幣放水,來挽救美國經濟與金融市場。這亦是去年3月底以來,銅開啟本輪超級牛市的重要邏輯之一。

當前,國際銅價已經飆升至9100美元以上。那麼問題來了,這一輪銅期貨行情走完了嗎?

在我看來,還有一定的空間。

上週三晚間,美聯儲公佈了1月議息會議紀要,聯邦市場委員會在此次會議上重申,美國經濟還“遠未”達到目標,美聯儲將在未來繼續保持寬鬆政策。

雖然,近期通脹預期有些上行,且10年期美國國債率已經攀升至1.367%的高位,畢竟去年疫情爆發之前。這可能導致美聯儲進行提前加息,但這是中長期邏輯。而期貨市場是反應當下以及未來幾個月的預期,不能把長期邏輯變化來指導當下的投資交易。

(美10年期國債收益率走勢圖,來源:Wind)

美聯儲依舊高調放水,完全還沒有要收水的意思,那麼銅商品的貨幣層面的邏輯沒有走壞。並且,前文提到的全球經濟復甦以及供需層面失衡仍然是主要矛盾。

所以,此次銅價仍有上漲空間,漲破歷史最高點的概率會比較大,雖然短期會有交易擁擠,可能會出現一些回撤,但跌下來説不定也是機會,但比較明確的是,當前銅已經走到牛市的中後期了。

04

基於以上分析與判斷,國際定價的銅可能還有一定的上漲空間。那麼,有色相關行業的ETF、股票還有一些投資機會,儘管已經漲幅不小了。

同時,我們要密切關注美聯儲,注意防範風險。因為大宗商品快速上行,通脹起來較快,是有壓力迫使美聯儲進行貨幣轉向的。在當地時間2月20日,美國前財長薩默斯(Larry Summers)在接受媒體採訪時警吿稱,美聯儲可能會被迫早於市場預期實施加息,他認為很可能在明年(2022年)年底前就會採取加息行動。

不過,在音樂停之前,順應市場做多趨勢,還能撈一撈。