機構:國信證券

評級:買入

目標價:12 港元

公司近期公吿,截至 2020 年 12 月 31 日,在管建築面積與合約建築面積已分別達到約 1.00 億平方米及 1.86 億平方米,較2019 年末的在管建築面積與合約建築面積約 0.57 億平方米及1.15 億平方米分別增長 75.5%及 62.2%。第三方物業開發商的在管建築面積佔公司的在管總建築面積約 43.0%,較截至 2019年末增加 11.9 個百分點。

2020 年合約建築面積增長超預期,2021 年規模增長將主要依靠第三方收併購

得益於公司在中部地區的品牌優勢及優秀的市場拓展能力,公 司 2020 年在管面積與合約面積分別達到 1.00 億平方米及1.86 億平方米,同比增長 75.5%、62.2%,合約面積的增長小幅超出我們此前的預期。我們預計 2021 年公司的在管、合約面積將分別達到 1.7 億平方米、2.3 億平方米。預計 2021 年新增面積中,來自建業關聯公司的面積約為 1400 萬平方米,來自第三方收併購的面積約為 4000 萬—5000 萬平方米,來自第三方收併購的新增面積佔比將達 75%左右。

預計 2020 年建業+平台收入將實現約 100%的同比增長

2020 年,得益於得益於疫情期間“線上化”服務需求的高速增長,我們預計建業+用户數 2020 年末將超過 360 萬,GMV 將達到 8 億元左右,建業+平台 2020 年收入和總交易額將會實現約100%的增長。預計 2021 年建業+用户數將超過 500 萬,未來三年建業+的服務羣體每年將以百萬級的人數增長,建業+平台將成為公司收入增長的主要動力之一。

在管項目密度大,協同效應強

過往數年公司深耕河南市場,目前超過 95%的在管項目均分佈在河南省內的 18 個地市,平均每個地市有 20 個左右項目,高密度的項目覆蓋帶來的協同效應有助於公司降低運營成本,打造共享服務中心,鏈接更多生活服務資源、不斷提高客户滿意度。

投資建議

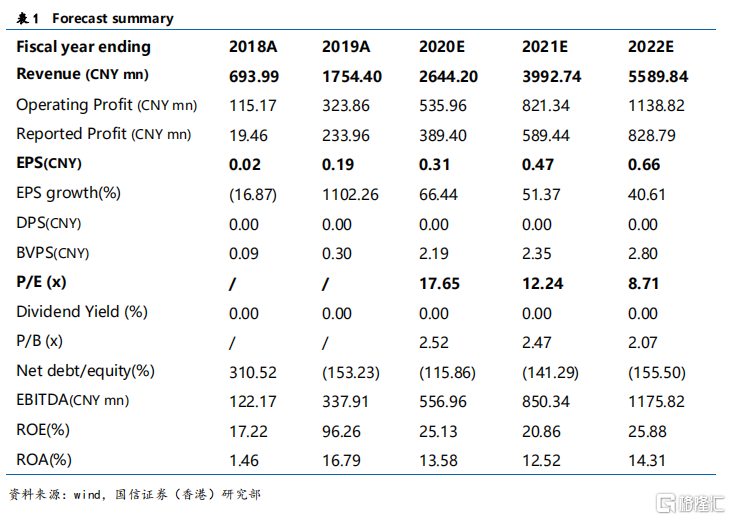

公司未來 2—3 年的業績增長確定,當前股價對應 2021 年 PE 約 12X,價值低估較為明顯。我們維持此前 2020—2022 年的收入及歸母淨利潤預測,預計公司2020—2022 年收入分別為 26.44 億,39.93 億、 55.90 億元,歸母淨利潤分別為 3.89 億、5.89 億、8.29 億元,對應 EPS 分別為 0.31 元、0.47 元、0.66元。我們維持公司 12 港元的目標價,對應 2021 年 PE21X,維持“買入”的投資評級。

風險提示

房地產行業調整超預期導致業績增長放緩;成本大幅上升;收併購進展低於預期;增值服務收入低於預期。