作者:陶輝東

來源: 投中網

過去幾年,已有多起“慘案”發生。

2020年12月14日,深交所上市公司惠程科技發佈臨時停牌公告,稱“擬籌劃控制權變更”。惠程科技目前的控股股東是老牌VC機構信中利。過去四年間,信中利圍繞惠程科技進行了一場過程艱難、結果也難言理想的資本運作。而這一最新公告顯示,信中利或將認負離場。

在此之前的一週,信中利融資融券已經爆倉,多次被動減持惠程科技的股票。

在2020年12月1日之前,信中利通過多個持股主體合計持有惠程科技24.01%的股份。而到12月12日,信中利的持股比例已經下降至19.40%,減少的部分均是由於爆倉而導致的被動減持。可以預見,如果惠程科技的股價繼續下跌,被動減持規模還將進一步擴大。

四年前信中利斥巨資拿下惠程科技控股權,試圖圍繞這家“殼”公司進行大刀闊斧地資本運作,但目前來看已經深陷泥潭。

過去幾年,有很多VC或PE機構試圖控股上市公司,但由於槓桿過高,以及監管變化等原因,已有多起“慘案”發生。此前樸素資本控股四川金頂等案例都是在後續的資產重組環節出了問題,最終不僅竹籃打水一場空,甚至想要全身而退也不可得。

接連被動減持控股權堪憂

以下為2020年12月1日至12月9日期間,與信中利為一致行動人的各持股主體的減持情況:

2020年6月,信中利還有過一輪“主動”減持。6月12日和6月16日,信中利管理的共青城信中利寶信投資合夥企業(有限合夥)(以下簡稱“信中利寶信”)兩次合計減持了4.92%,原因是產品到期。

深交所的監管函顯示,信中利的一致行動人富興沁園春1號私募證券投資基金(下稱沁園春1號基金)應該還有過未公告的減持。深交所稱,信中利寶信和沁園春1號基金合計減持公司股份累計達到5%時,未按規定及時停止交易並信披。

實際上,信中利此次被動減持也已經超過了深交所“六個月內通過證券交易系統出售的公司股份低於公司股份總數的5%”的規定。但面對逐漸流失的股份,資金鍊緊張的信中利現在顯然已經無力阻止。如果減持繼續下去,信中利很快就會面臨着失去惠程科技控制權的風險。

在此之前,信中利曾多次試圖通過一致行動協議這樣的非常規方式來維持惠程科技控制權的穩定。

公告顯示,2020年12月4日,因融資融券業務到期且無展期計劃,由信中利全資持有的北京信中利普信股權投資中心(有限合夥)(以下簡稱“信中利普信”),將1.65%的惠程科技股份轉讓給深圳申優資產指定的上海期期投資。同時,信中利的子公司中馳惠程(目前是惠程科技的控股股東)與深圳申優資產、上海期期投資簽署《一致行動人協議》。

此前,2020年7月13日,信中利將其直接持有的3.39%的惠程科技股份轉讓給富興沁園春1號私募證券投資基金。隨後,信中利與該基金的管理人廣州富興投資以及各LP簽署《一致行動人協議》。

更早之前,2020年6月29日,因產品到期,信中利寶信將3.71%的惠程科技股份轉讓給日照匯銀股權投資基金管理合夥企業(有限合夥)。同樣的,各方也簽了《一致行動人協議》。

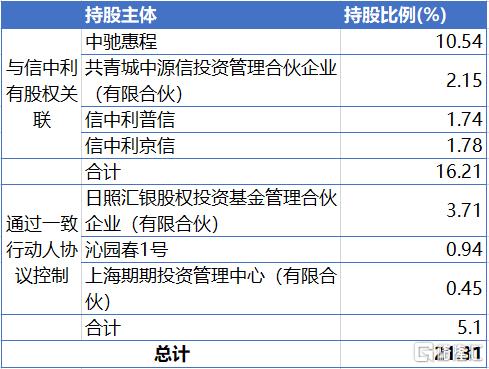

經過多次股份轉讓和減持,目前信中利以及汪超湧實際控制的各持股主體,僅持有惠程科技16.21%的股份。通過《一致行動人協議》,信中利實際掌握着21.31%的投票權,仍然是惠程科技的控股股東。但這一控股地位顯然非常脆弱,依賴於惠程科技後面的股價表現。

截至2020年12月10日信中利系持有惠程科技股票情況如下:

高槓杆併購

信中利是一家成立於1999年的老牌VC,目前由汪超湧和李亦非夫婦實際控制。從2015年開始,信中利嘗試圍繞新三板和A股做一些資本佈局。該年10月,信中利在新三板掛牌。2016年5月,信中利收購了深交所上市公司惠程科技(原名深圳惠程),開始了一場一波三折的資本運作。

收購惠程科技一案最引人注目的特點是高槓杆。

根據惠程科技2016年4月8日的公告,信中利的子公司中馳惠程以16.5億元的價格,從惠程科技原實控人手中收購公司11.1%的股份(為了規避重大資產重組,受讓方隨後拆分為汪超湧控制的中馳極速、中源信兩家公司)。相對於惠程科技當時的股價,交易價格的溢價幅度高達113.74%。可以説,信中利為了拿下惠程科技的控股權下了血本。

但在16.5億元的總對價中,信中利自掏腰包的部分並不多。中馳惠程與惠程科技原實控人簽署轉讓協議後,立即又與招商財富簽署了融資協議,質押了絕大部分惠程科技股票,借款金額達12億元,用途則是支付受讓這些股份的價款。經過這一番操作,信中利僅用4.5億元就撬動了16.5億元。另外,2017年1月,中馳惠程又將其餘的股票全部質押給了國信證券,融入資金7800萬元,用途是補充流動資金。

在中馳惠程的收購交易完成後,信中利還繼續通過其他持股平台增持惠程科技股票,擴大持股比例。到2019年3月,信中利持有惠程科技29.3%的股票。信中利在增持中用到的手段包括設立資管計劃、融資融券、股票質押等,這背後的槓桿倍數不得而知。

艱難的重組

信中利入主前的惠程科技是一家業績連年下滑的電網設備供應商,2017年虧損超過1個億。因此,信中利顯然是帶着資產重組的目的來的。市場流傳過的惠程科技緋聞對象包括當時準備回A的奇虎360,以及信中利自身,但都未成真。

流年不利的是,信中利趕上了A股對併購重組的新一輪嚴監管。先是借殼新規出台,接下來上市公司跨界併購遊戲、影視等輕資產公司又被嚴控。信中利給惠程科技安排的資產重組方案可謂是歷經波折,回覆了一輪又一輪問詢,中間多次修改方案。

直到2017年12月,惠程科技終於完成了對遊戲公司哆可夢的收購,但目前仍留着有待處理的“尾巴”。整個交易大致可分為四步。

1.2016年12月,惠程科技和信中利、中航信託聯合發起了北京信中利贊信股權投資中心(有限合夥)(下稱信中利贊信基金)。基金總規模18億元,其中惠程科技出資5.8億元、信中利出資0.2億元、中航信託出資12億元。隨後,贊信基金斥資4億元投資哆可夢,獲得其22.43%的股權。

2.2017年12月,惠程科技以以13.8億元現金收購哆可夢其餘77.57%股權。其中8.3億元來自中航信託的資管計劃貸款,年利率為9%,佔到收購資金的60%。

3.在第二步的同時,信中利贊信基金以6億元的價格,將所持的22.43%的哆可夢股權轉讓給了中冀投資。中冀投資是由河北省工商聯牽頭搭建、河北省九家民營企業聯合創立的一家股份有限公司。此舉可以消除惠程科技與哆可夢的關聯關係,有利於讓資產重組方案過審。

4.惠程科技繼續收購中冀投資持有的哆可夢股份。這一步目前仍未完成,最新進展是,2020年4月,惠程科技已公告稱,擬以不超過4.32 億元的自有資金(含自籌資金)收購中冀投資持有的哆可夢的12%股權。

從哆可夢後續業績表現來看,這一次併購應當稱得上成功。哆可夢2019年實現了2.54億元的淨利潤,超額完成了業績對賭。2020年是哆可夢結束業績對賭的第一年,上半年淨利潤同比減少了2771萬元,出現了小幅的業績變臉,但營業收入依然保持着12%的可觀增長。並且由於疫情原因很多新遊戲延後至下半年上線,下半年業績應該會好於上半年。

債務難題

現在擺在信中利面前的難題是,在惠程科技股價持續下跌的情況下,高槓杆帶來的資金鍊緊張問題越來越嚴重。融資融券爆倉導致被動減持顯然是一個非常危險的信號。

2016年信中利收購的消息公佈後,惠程科技連拉了五個漲停板,股價達到了15元以上。但從2017年開始,惠程科技股價連跌了三年。截止2020年12月12日收盤,惠程科技的股價僅為5.19元,僅相當於2016年時收購價的27%。根據過去四年的股價粗略估算,信中利在收購惠程科技的交易中大約已經浮虧了15億元至20億元。

自2015年掛牌新三板之後,信中利上演了一輪由負債驅動的資產負債表擴張,以VC或PE的標準而論,這是一種非典型的擴張方式。VC/PE的商業模式下,舉債通常是非常謹慎的。

2015年信中利負債總額8億元,總資產36.8億元,資產負債率22%。到高峯期2018年,信中利負債總額增至49.2億元,總資產增至94.1億元,資產負債率升至52%。這之後是一個去槓桿的過程。到2020年上半年,信中利的負債總額為下降至29.6億元,總資產76.2億元,資產負債率39%。

信中利目前償債壓力依然較大。2020年中報顯示,截至2020年6月底,信中利賬上貨幣資金2.3億元,流動資產24.8億元。與此同時,信中利的短期借款餘額為4億元,流動負債17.8億元。

信中利曾經有過“賣身”之舉。2019年6月,惠程科技公告稱擬收購信中利旗下創業投資基金管理業務核心主體北京信中利股權投資管理有限公司(下稱北京信中利)。截至2018年12月31日,北京信中利在管存續基金共32支(包含2支正在清算的基金),在管基金認繳規模132.23億元,實繳規模115.79億元,在管基金累計投資120個項目(不同基金投資的同一項目累計計算),累計投資總額81.30億元;在管項目102個(不同基金投資的同一項目累計計算),在管項目投資總額58.29億元。

北京信中利2019年3月底的淨資產6.7億元,擬作價不低於7.5億元賣給惠程科技。如果交易完成,信中利將完成繼九鼎之後又一次創投機構登陸A股的壯舉。當然,相比於九鼎,這筆交易可謂白菜價。

但在內憂外患的情況下,交易要推進下去顯然非常困難。交易的消息僅僅公佈三個月,惠程科技就再次公告稱,“基於國內資本市場環境的變化,考慮到廣大中小股東的利益及上市公司的長遠發展,決定放棄收購。

運作上市公司為何如此困難?

同樣被深陷債務泥潭的PE控股的上市公司,目前還有四川金頂。四川金頂的控股股東是深圳樸素至純投資企業(有限合夥)(下稱樸素至純),這是一隻由PE機構樸素資本管理的基金。

樸素資本在2017年2月收購水泥企業四川金頂,曾試圖將其重組為一家新能源企業,但沒有成功。2019年7月,樸素至純持有的全部股票被北京二中院予以凍結,原因是股票質押和借貸糾紛。不久後,樸素至純又遭到深圳市中級人民法院強制執行,原因是另一起借貸官司。

控股上市公司是VC/PE行業由來已久的“夢想”。理論上,VC/PE可以將基金投資的項目裝進上市公司,一方面幫助上市公司做大做強,一方面實現項目退出獲益,可謂天作之合。

但新、老機構都頻頻折戟A股,可見運作上市公司遠遠沒有看起來那麼簡單。在A股的監管環境下,資產重組的不確定性極高。再加上VC/PE試圖將被投企業裝進上市公司不可避免的涉及關聯交易,又進一步放大了風險。更不要提,很多VC/PE機構是以加槓桿或募集基金的方式(或兩者兼而有之)拿下上市公司控股權,危險係數猶如走鋼絲。