机构:中泰国际

评级:增持

目标价:10.87 港元

20 年 Q3 经调整 EBITDA 符合预期

美高梅中国(2282 HK)公布了 2020 年 Q3 业绩,净收入为 3.6 亿港元(下同),同比减少93.7%;博彩毛收入为 3.9 亿(同比下跌 94.5%,环比增长 71.3%),优于同业;经调整EBITDA 亏损 7.3 亿(亏损环比收窄 17.5%),符合我们预期。三季度亏损收窄,主要来自于1) 高端中场强劲的复苏需求,期内集团中场毛收入环比增长 121.0%;2) 经营开支环比再减少10.7%,反映较高的成本管理能力,但三季度贵宾厅及中场录得较低的净赢率,抵销部分利好因素。然而,美狮美高梅的表现继续令人失望,期内净收入环比减少15.5%;经调整 EBITDA 亏损环比只收窄 7.7%,拖累整个集团业绩。

10 月至今赌收持续改善

管理层于业绩电话会上指出 1) 签注重启以来,10 月黄金周至今旅客数字正持续上升,本月第二周起各类客户的赌收进一步改善;2) 在高端中场强劲的复苏需求带动下,10 月至今集团的 EBITDA 已超越了盈亏平衡点;3) 预计后续的复苏继续由高端中场带动;4) 暂时看不到中介人流动性对集团业务带来影响,但会密切关注事态发展。

公司业绩复苏路途并不平坦,集团在明年的竞争更激烈

Q3 业绩证明公司进入复苏阶段,不过由于内地近月加强对跨境资金流的监察,减慢了贵宾厅业务的复苏速度,但在高端中场的推动下,预计公司于第四季可录得 EBITDA 盈利。虽然美狮美高梅南翼的酒店扩建工程仍在进行,并将在 21 年中开业,但我们仍然认为集团于明年起会遇到更激烈的竞争,包括来自“伦敦人”、“上葡京”及“澳门银河三期”等部局开业廿所带来的旅客分流压力,公司业绩复苏路途并不平坦。

下调目标价至 10.87 港元,给予“增持”评级

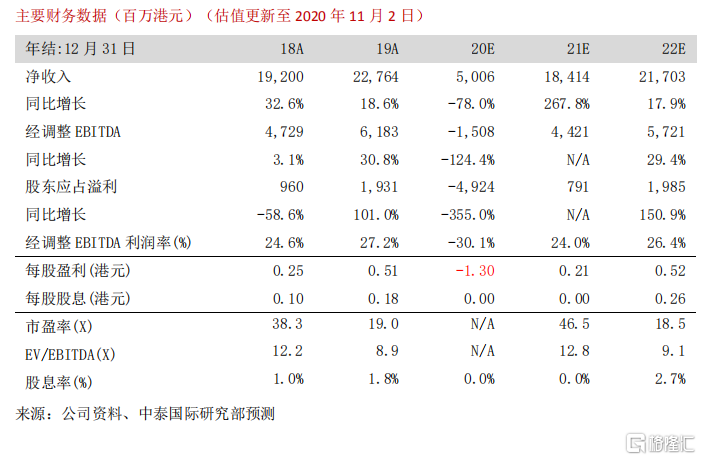

我们微调 2020-2022 年经调整 EBITDA-3.9%/-7.0%/+0.6%,预测 20-22 年经调整 EBITDA 为-15.1 亿/44.2 亿/57.2 亿港元。目标价从 11.88 港元下调至 10.87 港元,对应 21 年及 22 年EV/EBITDA 分别为 13.9 倍及 10.0 倍,评级从“买入”下调至“增持”。

风险提示:(一)签证政策收紧;(二)赌场续牌风险;(三) 疫情扩散风险