機構:國盛證券

評級:買入

公司住宅開發和商辦持有物業租管收入高速增長。公司 2019 年總收入1477.4 億元,其中開發物業和商辦租管收入分別為 1272/105 億元,增速21.0%和 30.3%。2019 年歸母淨利潤和核心淨利潤 287/216.5 億元,分別增長 18.3%和 12.2%。2019 全口徑銷售額 2425 億位於行業第十。

城市化進入中期,我國由大開發時代走進持有物業的大運營時代。受益於各線城市的消費升級趨勢,我們測算過去 5 年購物中心行業租金增速CAGR 達 23%,未來 5 年 CAGR 將達 9.1%,由 2019 年 6413 億上升至2024 年 9900 億。當前行業集中度較低,CR3 和 CR10 僅為 7.6%/13.5%。行業運營能力兩極分化明顯,手握核心地段資產和有着多年運營經驗積累和品牌優勢的購物中心龍頭市佔率有望持續提升。

公司購物中心 “萬象”系品牌優勢明顯,新開業增長和老店同店增長共同推動持有物業租金高速增長。萬象城是國內唯一由內地開發商打造的全國連鎖重奢高端購物中心品牌,差異化定位優勢、集團協同優勢、先發優勢構築高端商户資源壁壘,資金成本優勢保證高端戰略的堅定落地。公司穩定期(開業 3-5 年)和成熟期(5 年以上)項目同店租金增速分別達17.5%/10.3%,同時 2021 年起每年計劃開業項目達 10 個以上(2020 年 底 42 個自持+22 個輕資產)。

開發業務受益於購物中心/城市綜合體的多元拿地優勢,利潤率顯著高於同行,同時管理提效帶動週轉率提升。2019 年公司非公開拿地數量佔比44%,佈局城市能級較高,一二三線城市的銷售額佔比分別為 26%、58%和 16%。截至 2019 年總土儲面積為 6868 萬平方米,同比增長 15.3%,對應 2019 年銷售面積的 5.2 倍,預計可滿足未來 3-4 年的銷售需求。權益比例為 71%。財務穩健,ROE 質量高於行業平均。近五年公司淨負債率穩定在 22.6%-35.9%之間,綜合融資成本始終維持在 4.2%-4.6%,保持在行業低位。2019 年 ROE18.4%,淨利率 23.2%遠高於行業平均 11.3%,權益乘數4.55 位於行業最低行列,週轉率 21%中等偏下但可提升空間較大。

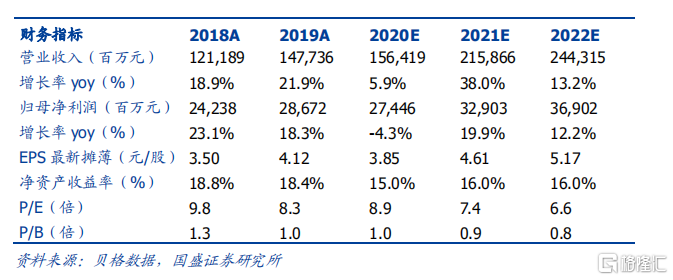

投資建議:我們預測公司核心淨利潤仍將維持雙位數的增長,2020、21、22 年核心淨利潤分別為 242.74/272.85/305.82 億元,增速分別為12%/12%/12%。歸母淨利潤分別為 274.46/329.03/369.02 億元,增速分別為-4.3%/19.9%/12.2%,EPS為3.85/4.61/5.17元。合理價值為48.93港幣/股。首次覆蓋,給予“買入”評級。

風險提示:公司多元獲取土地佔比有所波動不及預期。購物中心業務租金受到消費者信心影響不及預期。住宅業務結算進度不及預期。