机构:国信证券

评级:维持“买入”

事项:

2020年10月20日,公司公告2020年Q3运营情况,整个平台同店销售按年取得低单位数增长;零售渠道及批发渠道均取得中单位数下降,电商业务按年增长为30%-40%高段。整个平台零售流水按年取得中单位数增长;线下渠道(包括零售及批发)取得低单位数下降,其中零售渠道取得持平及批发渠道取得低单位数下降;电商业务取得40%-50%低段增长。截至2020年9月30日,于中国,李宁销售点数量(不包括李宁YOUNG)共计6052个,本年迄今净减少397个。在净减少的397个销售点中,零售业务净减少30个,及批发业务净减少367个。截至2020年9月30日,于中国,李宁YOUNG销售点数量共计1052个,本年迄今净减少49个。

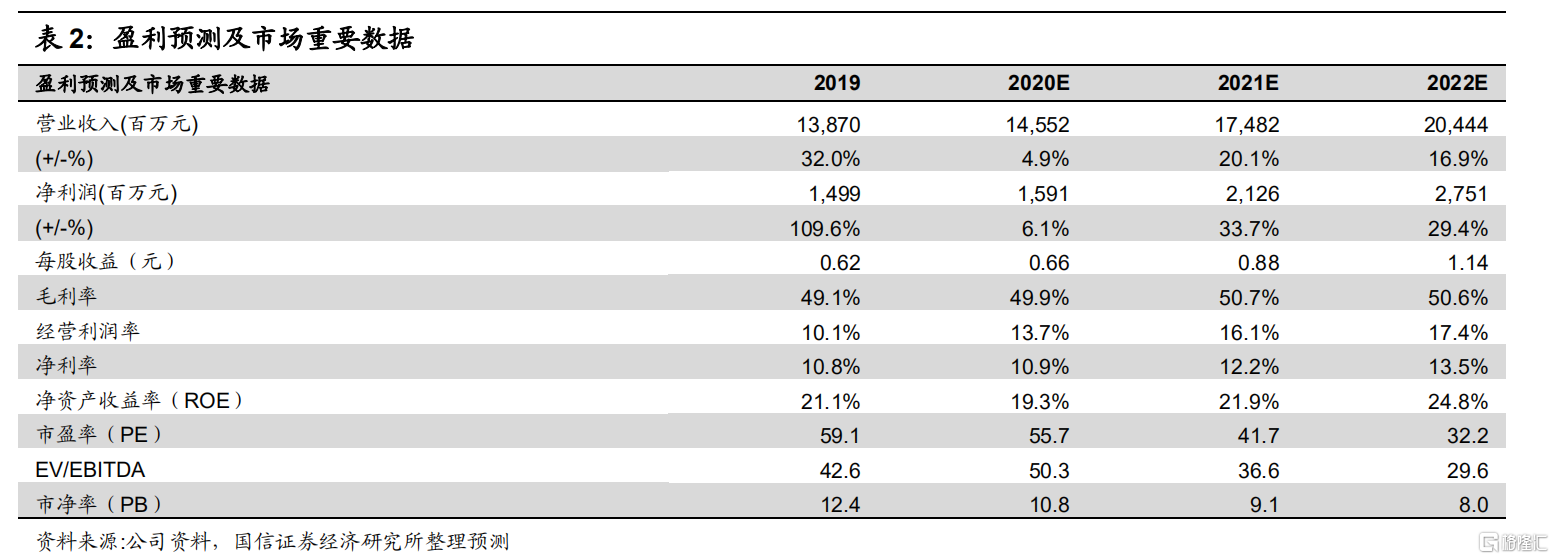

国信观点:1)Q3如期复苏,电商增长超预期;2)Q4有望加速增长,全年保持良好盈利水平;3)风险提示:宏观经济与消费需求疲弱,疫情反复或持续时间长于预期;行业竞争激烈,公司库存与折扣控制不及预期;4)投资建议:公司疫情影响下出色的流水恢复凸显品牌竞争力,健康的库存基数有助于顺利度过危机,中期盈利恢复动力强劲。我们维持盈利预测,预计公司20-22年净利润同增6.1%/33.7%/29.4%,扣非后同增25.6%/33.7%/29.4%,EPS分别为0.66/0.88/1.14元,对应PE分为为55.7x/41.7x/32.2x。考虑到公司前三季度的良好表现,未来盈利能力改善确定性增强,我们上调公司合理估值,对应2022年PE35x-36x,合理估值45.7-47.0港元(此前为36.1-37.1港元),维持“买入”评级。

评论:

Q3如期复苏,电商增长超预期

1.流水情况:全平台中单位数增长,其中线下低单位数下降,线上40%-50%低段增长。线下直营持平,线下批发

低单位数下降(线下符合预期,线上超预期)。

2.同店情况:全平台低单位数增长,其中线下直营和线下批发均中单位数下降,线上30%-40%高段增长(线下符

合预期,线上超预期)。

3.折扣库存:预计因清库存需要,Q3折扣同比加深幅度环比持平,而Q4有望环比收窄。预计Q3售罄率进一步改

善,库销比因备货需要仍然较高,而年底库存状况有望比年中好转(符合预期)。

4.店铺情况(整体符合预期):

李宁大货+中国李宁共6052家,比去年底净关店397家,环比二季度净开店79家,其中预计中国李宁净开店约

30家;

李宁直营店1261家,比去年底净减少30家,环比二季度净开店23家;

李宁批发店4790家,比去年底净减少367家,环比二季度环比净开店56家;

李宁YOUNG1052家,比去年底净减少49家,环比二季度净开店42家。

李宁携手天猫超级品牌日,发布敦煌主题的秋冬新品,创下单日销售过亿的记录。8月25日,中国运动品牌李宁在成立三十周年之际,与天猫超级品牌日一起远赴敦煌魔鬼城开启了一场“李宁三十而立·丝路探行主题派对”。在活动预告之际,联合华晨宇号召各位"心中有火"的年轻人一起探秘丝绸之路,促使活动“未播先火”。活动中,李宁天猫超级品牌日还邀请了众多偶像明星、体育新星、实力歌手莅临秀场,助力活动热度。派对中,李宁召集了众多有影响力的中国“潮人”""齐聚敦煌雅丹魔鬼城,大量以敦煌为主题的新款秋冬产品惊喜亮相。8月29日,李宁以敦煌为主题的新款秋冬产品在李宁天猫超级品牌日正式上线。活动当天便引爆了全民消费浪潮,单日销售直接破亿,李宁由此成为首个在天猫超级品牌日单日销售过亿的中国服饰品牌。新品活动的良好反响促使Q3电商流水超预期,也彰显了强大品牌力。

Q4有望加速增长,全年保持良好盈利水平

黄金周线下流水增长接近30%,“冷冬”、“双十一”多重因素有望催化Q4强劲表现。“十一”黄金周适逢国庆节、中秋节叠加,消费需求加快释放,市场人气持续攀升,李宁实现线下接近30%的流水增长,行业内其他龙头品牌也实现整体40%左右的流水增长。另外,今年冬季或为冷冬,有望进一步促进冬装销售。根据10月5日中国气象局表示,预计今年冬天会形成拉尼娜事件,我们发现今年9月下旬至10月上旬全国多地气温同比去年同期有明显下降。预计Q4公司销售将进一步加速,同时全平台库存情况相比中期将显著好转,对于全年收入0%-5%的增长,以及10.5%以上的净利率目标将大概率如期兑现。

风险提示

1.宏观经济与消费需求疲弱,疫情反复或持续时间长于预期;2.行业竞争激烈,公司库存与折扣控制不及预期。

投资建议:疫情下零售表现出色,维持“买入”评级

公司疫情影响下出色的流水恢复凸显品牌竞争力,健康的库存基数有助于顺利度过危机,中期盈利恢复动力强劲。我们维持盈利预测,预计公司20-22年净利润同增6.1%/33.7%/29.4%,扣非后同增25.6%/33.7%/29.4%,EPS分别为0.66/0.88/1.14元,对应PE分为为55.7x/41.7x/32.2x。考虑到公司前三季度的良好表现,未来盈利能力改善确定性增强,我们上调公司合理估值,对应2022年PE35x-36x,合理估值45.7-47.0港元(此前为36.1-37.1港元),维持“买入”评级。