上交所網站於6月9日披露,已受理西安康拓醫療技術股份有限公司(以下簡稱“康拓醫療”)的科創板上市申請。

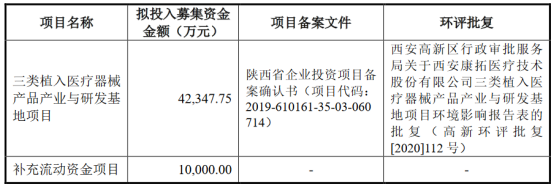

該公司此次擬發行股票數量不超過1451萬股(不含採用超額配售選擇權發行的股票數量),佔發行後總股本的比例不低於25%,擬投入4.23億元用於三類植入醫療器械產品產業與研發基地項目,1億元用於補充流動資金。

(圖片來源:康拓醫療招股書)

1

實控人持股佔比超7成

資料顯示,康拓醫療成立於2005年,是一家專注於三類植入醫療器械產品研發、生產、銷售的高新技術企業,主要產品包括用於神經外科植入的鈦顱骨修補固定產品和PEEK顱骨修補固定產品,以及胸骨固定產品、神經脊柱產品、配套植入工具等其他產品。

公司已取得12個III類植入醫療器械註冊證,涉及多個細分領域首創產品,在PEEK材料顱骨修補和固定產品市場佔據國內第一大市場份額。

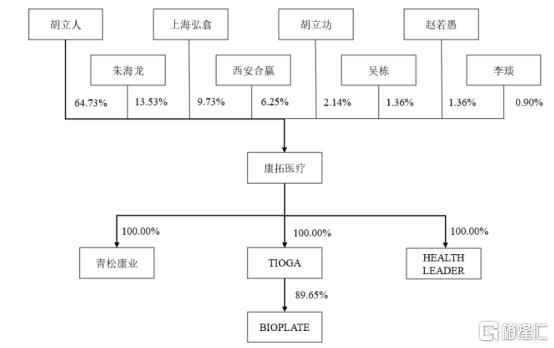

發行前,康拓醫療控股股東、實際控制人胡立人合計控制公司股份總數的70.98%,存在股權高度集中的風險。

該公司也在招股書中表示,如果上市後胡立人利用其控制地位,對公司的人事任免、財務決策、重大經營等方面進行干預或施加不利影響,可能會損害公司及中小股東的利益。

(圖片來源:康拓醫療招股書)

2

兩款產品貢獻95%的主營收入

產品銷售方面,主要是經銷商模式,佔比超過90%,配送商模式和直銷模式的佔比較小。

2017年至2019年,康拓醫療實現營收分別為7248.7萬元、1.09億元、1.48億元;實現歸母公司淨利潤分別為1005.95萬元、2215.24萬元、5193.27萬元。雖然公司的營收和淨利潤的規模比較小,但是增長很快。

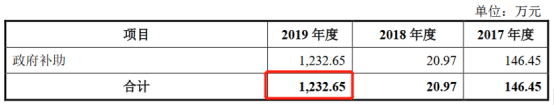

不過,在2019年,該公司獲得了1232.65萬元的政府補助,佔淨利潤的比例為23.74%。

(圖片來源:康拓醫療招股書)

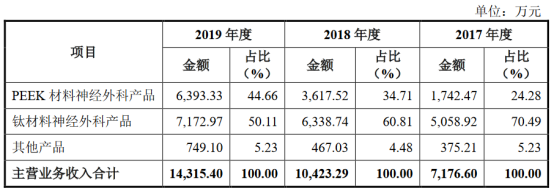

分產品來看,PEEK材料神經外科產品和鈦材料神經外科兩款產品貢獻了近95%的主營業務收入,產品結構比較單一。

(圖片來源:康拓醫療招股書)

該公司也坦言,若未來顱骨修補固定產品市場出現重大不利變化,或出現替代性產品導致市場需求大幅下降,或公司不能按預期完成對現有主力產品的市場推廣,將導致公司現有主力產品收入下降,庫存商品滯銷,進而對公司的盈利能力造成不利影響。

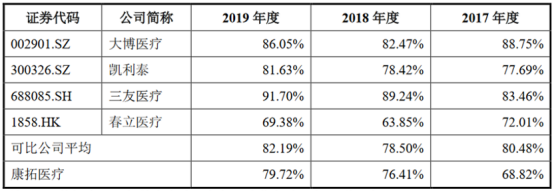

另外,由於公司核心產品所處的行業具有較高的技術壁壘,該公司的主營業務毛利率分別為68.82%、76.41%和79.72%,保持在較高水平。

不過,康拓醫療的主營業務毛利率還是要低於同行業可比公司的均值。

(圖片來源:康拓醫療招股書)

該公司稱,主營業務的毛利率低於可比公司是因為公司和可比公司所生產的產品在細分領域上有所差異有關。

3

研發費用少於管理、銷售費用

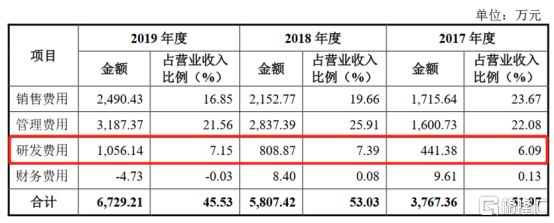

報告期內,公司期間費用分別為3767.36萬元、5807.42萬元及6729.21萬元,期間費用率分別為51.97%、53.03%及45.53%。

上述各期期末,該公司研發費用分別為441.38萬元、808.87萬元及1056.14萬元,佔營業收入的比例分別為6.09%、7.39%及7.15%,不及管理費用、銷售費用在營收中的佔比。

(圖片來源:康拓醫療招股書)

康拓醫療稱,公司一直高度重視研發創新能力。不過,公司近兩年的研發費用的佔比雖然達到7%,但是絕對值比較低,和行業內大公司相比還有差距。

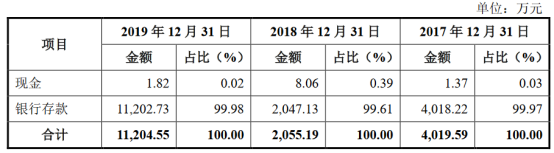

與此同時,報告期內,康拓醫療在各期末的貨幣資金餘額分別為4019.59萬元、2055.19萬元及1.1億元,佔流動資產的比例分別為58.5%、25.18%及67%,幾乎全部是銀行存款。

(圖片來源:康拓醫療招股書)

資產負債率方面,報告期各期末,公司合併口徑的資產負債率分別為20.74%、18.21%和15.69%,呈持續下降的趨勢。

從貨幣資金、長期借款、資產負債率等指標來看,康拓醫療算不上多闊綽,但是也不太缺錢。

不過,醫用植入耗材行業是一個多學科交叉、資金密集型的高技術產業,該公司想要上市募資也屬正常。

4

存貨金額逐年走高

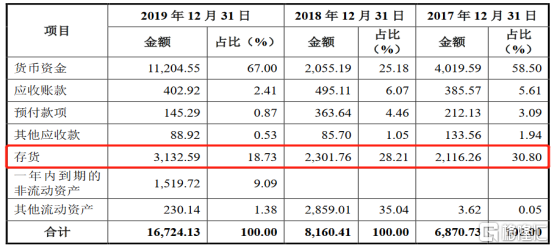

另外,在該公司的流動資產中,除了貨幣資金,存貨的佔比也比較高。

2017年至2019年,康拓醫療的存貨金額分別為2116.26萬元、2301.76萬元、3132.59萬元,佔流動資產的比例分別為30.8%、28.21%、18.73%。

而該公司的存貨主要是庫存商品。

(圖片來源:康拓醫療招股書)

該公司也表示,存貨逐年增長有以下幾方面的原因,一是隨着業績規模的增長,公司根據市場情況進行備貨,存貨餘額有所上升;二是公司收購BIOPLATE後,積極推廣BIOPLATE的產品,相應地增加了備貨,同時,為避免中美貿易摩擦對公司進口產品的潛在不利影響,公司在國內增加了產品的備貨;三是受BIOPLATE搬遷廠房的影響,為供貨和產品質量的穩定性,公司相應地進行了備貨。

上述各期期末,該公司分別計提了資產減值損失分別為127.2萬元、187.38萬元和192.69萬元,主要為存貨跌價準備。

康拓醫療表示,隨着公司業務規模不斷擴大,如果公司不能有效提高存貨管理效率,將有可能降低公司的資金使用效率或發生存貨減值,進而對公司經營業績造成重大不利影響。

5

公司面臨激烈競爭

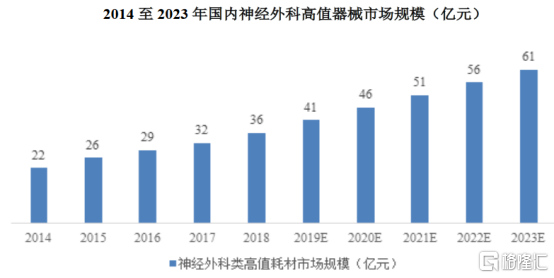

根據南方所數據,2023年中國神經外科高值耗材市場規模預計將達到61億元,2018-2023年複合增長率將達到11.12%。

(圖片來源:康拓醫療招股書)

不過,雖然神經外科高值耗材市場規模在持續增長,但是相關行業內的競爭者眾多。

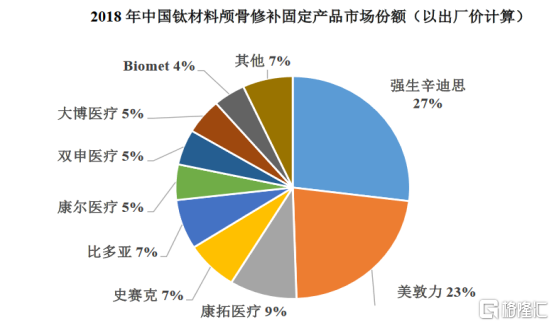

據悉,目前國內市場顱骨修補固定產品生產廠家較多,其中鈦材料國產廠家主要包括康拓醫療、大博醫療、雙申醫療、康爾醫療,進口廠家主要包括強生辛迪思、美敦力、史賽克、Biomet、比多亞等。

從2018年中國鈦材料顱骨修補固定產品市場份額(以出廠價計算)來看,強生辛迪思、美敦力合計佔據了50%的市場份額,而康拓醫療的市場份額排名第三。

(圖片來源:招股書)

另外,報告期內,康拓醫療PEEK材料顱骨修補固定產品的複合增長率達到91.55%,佔據PEEK顱骨修補固定產品國內第一大市場份額。

然而,總體來看,與全球發達市場相比,中國醫療器械企業規模小,難以實現規模效應,導致市場競爭力較弱。

從目前的情況來看,康拓醫療所處的賽道前景廣闊,公司在細分領域也有一定的優勢,但是該公司目前也面臨着激烈的競爭,而且公司自身也存在着一些不容忽視的潛在風險點。