机构:光大证券

评级:买入

◆业绩符合我们的预期。新高教2019年总收入12.52亿元(+72%),归母净利润3.86亿元(+59%)。公司收入大幅增长主要因为1)收购完成华中学校和广西学校、2)河南学校和东北学校计入2018年底及2019全年业绩、3)教学质量的持续提升。其中学费收入9.84亿元(+92%),住宿收入1.05亿元(+114%),培训及后勤收入1.14亿元(+65%)。2019年公司收入结构多元化,学费占比79%、住宿费占比8%、培训占比9%、其他占比4%。集团化办学显现,多元化的收入格局初步形成。

◆毛利率小幅下滑,未来提升空间显著。受河南广西等学校并表影响,毛利率为49.8%(-1.2pcts),公司集团化办学能力较强,毛利率未来提升空间显著。

◆新高教运营7所学校,在校生人数超过11.35万人次。其中云南学校3.07万人次(+11%)、贵州学校1.73万人次(+3%)、华中学校1.08万人次(+25%)、东北学校9258人次、河南学校2.70万人次(+28%)、广西学校1.03万人次(+3%)、兰州学校8238人次。公司新并购的学校处于整合周期,内生方面拥有较大的增长空间。

◆学费和在校生人数持续增长,公司并购整合能力较强。云南学校学生人数同比+11%、学费收入同比增加+26%、住宿费收入同比+46%。贵州学校学费收入+9%、住宿费收入+22%、培训及后勤收入+39%。华中学校学费收入+40%、住宿费收入+40%、培训及后勤收入+51%、净利润+49%。东北学校17-19收入+22%、净利润+34%。河南学校17-19年收入+104%、学生人数+48%、净利润+361%。东北华中河南学校业绩的快速增长,彰显公司较强的并购整合能力。并表学校,投后整合管理能力逐步提高。

◆公司财务结构持续改善,FY19有息负债总额4.39亿人民币(-50%)。公司在手现金10.47亿元;净借贷比率为14.9%,18年同期为38.3%。此外,上半年累计获得金融机构新增授信合计超过12.3亿元人民币,目前仍有大量授信未提款;与中国民生银行北京分行签署战略合作协议,涉及一揽子金融服务,其中包含20亿元人民币融资服务。

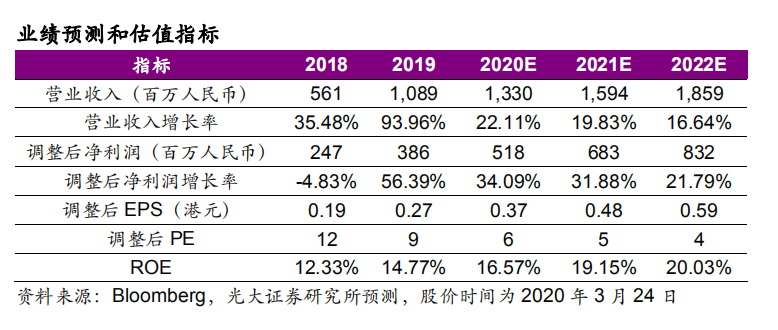

◆维持“买入”评级。基于本次业绩,考虑到公司在手现金充沛、财务结构持续改善,及经营杠杆逐步释放,我们维持20年净利润预测为5.18亿元,考虑到河南和广西学校正处于快速整合阶段以及对21年的业绩贡献,我们上调21年净利润预测为6.83亿元,新增2022年净利润预测为8.32亿元。20-22年净利润增速分别为34.09%/31.88%/21.79%。我们认为公司内生外延增长可期,维持“买入”评级。

◆风险提示:教学质量下滑、教育政策变动、外延扩张策略不达预期。