機構:長城證券

評級:強烈推薦

2019 權益持有人經營溢利同比增長超過 70%,業績符合預期。2019 年經 營溢利同比增長超過 50%,預計超過 15.29 億港元,持有人經營溢利同比 增長超過 70%,預計超過 11.04 億港元。保守預計 Q4 經營溢利可達 5.32 億港元,同比增長 112%(Q1/Q2/Q3 經營溢利分別為 3.4/2.9/3.7 億港元, 同比增長 2.72%/-7.37%/192.06%),如我們前期所提示,H2 為維達業績釋 放的高峯期。

木漿下跌及產品迭代驅動利潤率高增。成本端:2019 年全年木漿價格處 於逐季下降的態勢,平均成本相較 2018 年下降 28%。收入端:依賴於較 強的品牌力,公司價格相較中小品牌較為穩定。此外春節前置效應或拉 動 Q4 收入端放量。產品端:高端紙巾如 Tempo、立體美、廚房紙巾前三 季度的增長超過 60%,佔比超過 20%。成本端中樞的下移,收入端價格 的穩定,以及產品端新品的順利推廣共同驅動利潤率提升。

電商渠道持續發力,線上品牌效應反哺線下渠道拓展。公司為線上渠道 王者,高瞻遠矚於業內較早將資源傾斜至電商渠道,並將電商渠道獨立。 先發優勢助力公司與核心平台合作較為緊密,同時鍛造出高效的供應鏈 體系給予支持。公司的線上銷售體量為業內最大,前三季度電商渠道同 比增長超 35%,雙十一持續摘得生活用紙品類銷售桂冠,線上優勢持續 保持。通過線上樹立的絕對優勢已經開始反哺到線下。根據我們草根調 研,消費者的需求傳導至線下經銷商生活用紙品牌的採購,維達品牌採 購的佔比不斷提升,傳統 GT 渠道得到一定支持。

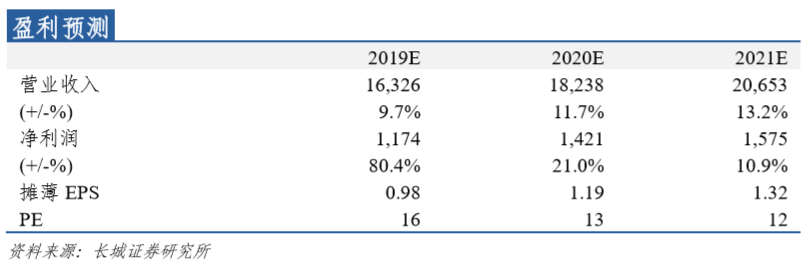

投資建議:立足於優質的產品及強大的電商、商銷渠道,公司的品牌力 有望不斷提升。長期來看,個護的培育有望在未來帶來新增盈利點,維 達有望成長為亞洲個護用品龍頭企業。預計 2019-2022 年 EPS 為 0.98、 1.19、1.32 港元,對應 PE 為 16、13、12x,維持“強烈推薦”評級。

風險提示:原材料價格上漲風險;產能釋放不及預期;行業產能擴張大 於需求,競爭加劇;擴品類推廣不及預期;營銷渠道建設不及預期。