機構:中泰國際

評級:買入

目標價:11.20港元

建發房產重點打造的境外平台

建發國際(下稱“公司”)隸屬於福建龍頭國企廈門建發集團。14年,建發房產收購西南環保登錄港股,更名為建發國際;18年建發房產明確“未來由建發國際負責房地產開發、物業管理及新興投資,建發房產只保留一級開發及商業運營”;17年起,建發房產通過關聯股權交易將主要土儲注入公司,同時通過配股及認購可轉債增厚公司資本,目前架構調整已基本完成;18年中,建發房產簽署協議,未來3年以央行基準利率向公司授出不超過300億元股東貸款,支持公司發展;進入19年,公司加大拿地力度,我們預計到年底總土儲有望超900萬平,總可售貨值有望超1600億。另外,公司核心管理層以及建發房產員工成立的信託持有公司6.64%股份。我們相信,清晰的定位以及管理層激勵為公司持續成長奠定了基礎。

競爭優勢顯著,2020年有望衝擊700億銷售

我們認為實幹的管理團隊和低廉的融資成本是公司的核心競爭力。母公司建發房產聚焦“新中式”,打造了業內標杆項目;18年將拿地到開盤的週期縮短1個月,全年錄得94.1%的合約銷售增長,體現了管理層出色的操盤與管理能力。受惠於母公司建發房產低廉融資成本以及公司多元化的融資渠道(境內銀行借貸/ABS/香港銀團貸款),19年上半年公司平均融資成本下降23bp至5.49%,在房住不炒的框架下,我們相信公司可以維持融資優勢。建發國際前9月合約銷售同比增153.8%達312.7億元,銷售面積增105.5%達171.2萬平,均價18,263元/平,我們預計19年全年合約銷售有望達480億元。考慮充沛的貨值,我們預計公司20年有望衝擊700億合約銷售。

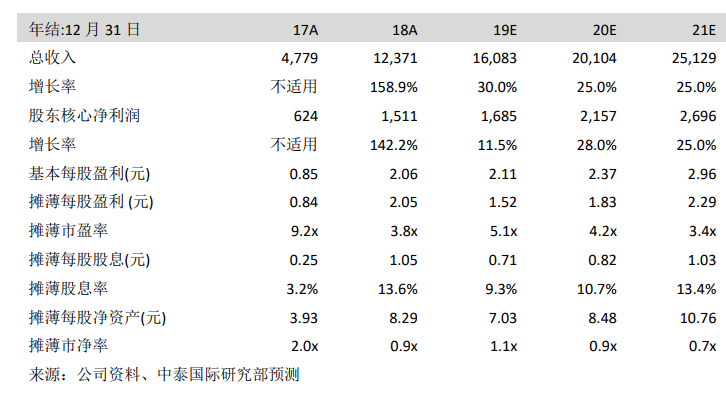

預計應占核心淨利潤19-21年CAGR達21.3%

我們預計核心應占淨利潤將由18年的15.1億人民幣增至19、20、21年的16.9億、21.6億、27.0億人民幣,19-21年CAGR21.3%。公司未來三年仍然處於擴張期,我們預計淨負債率將維持在200%以上,不過由於負債主要來自低息股東借款,我們僅為公司資產負債表風險可控。

首次覆蓋,給與買入評級,目標價11.20港元

假設可轉債全部轉股,按照攤薄每股盈利計算,公司現價對應對應5.1x的2019年預測市盈率,低於6家可比央企/國企背景房企5.5倍的平均值;對應9.3%的19年預測股息率,顯著高於可比同業6.7%的平均值。我們首次覆蓋建發國際,因為我們認為公司清晰的戰略定位、優秀的管理團隊以及到位的管理層激勵,將支撐公司錄得高於同業的銷售增速,而公司高於同業的股息率亦提供了充分的安全邊際。我們用5.5x的20年PE給與公司11.20人民幣的目標價,對應8.2%的20年股息率;我們計算公司的19年底每股淨資產(NAV)來交叉檢驗,得17.53港元/股,目標價對應36.1%的NAV折讓,屬於合理範圍;目標價對應現價有30.8%的漲幅,我們給予買入評級。