作者:覃汉/王佳雯

来源: 债市覃谈

报告导读:

年内两波债市调整有何不同?9月份以来,长端利率进入震荡上行通道,在持续阴跌后,10月份以来债市进入加速下跌阶段,直到近期才出现企稳。总结来看,“猪”只是触发剂,市场情绪是催化剂,在两者共同作用下,潜在的利空因不能被证伪而被市场所反应;微观交易层面,机构兑现收益,市场在下跌过程中欠缺配置盘的承接力量。

回顾年初以来债市走势,4月份也出现过一波较大幅度的调整。从调整的力量来说,4月份的强度较9月份以来更大。形成这样的差异的原因在于,4月份的调整主要因为经济基本面预期发生较大上修,而本轮调整中市场经历过一段时间阴跌后,情绪较为脆弱,成为驱动利率上行的催化剂,在基本面,乃至流动性方面得到的支撑并不多。

MLF利率下调能让债市重拾上涨吗?结合与4月份行情对比来看,当前尚未看到一致预期反转。我们认为,不出现一致预期的反转,就很难看到熊牛拐点切换。此外,后续可能会存在一些新的利空因素导致市场再出现一波调整,比如,CPI可能会突破5,并且将较长时间维持在3%以上;在CPI持续上升期间,经济企稳的迹象越来越明显。

9月份以来债市累计调整幅度不小,伴随着MLF降息,市场明显企稳。但我们认为后续仍有较大不确定性,可能导致新一轮下跌出现。至少在一致预期还没有切换的时候,债市难言会有拐点性的大行情。建议投资者当下更多重视边际变化而非长逻辑,维持谨慎操作。

正文

1.年内两波债市调整有何不同?

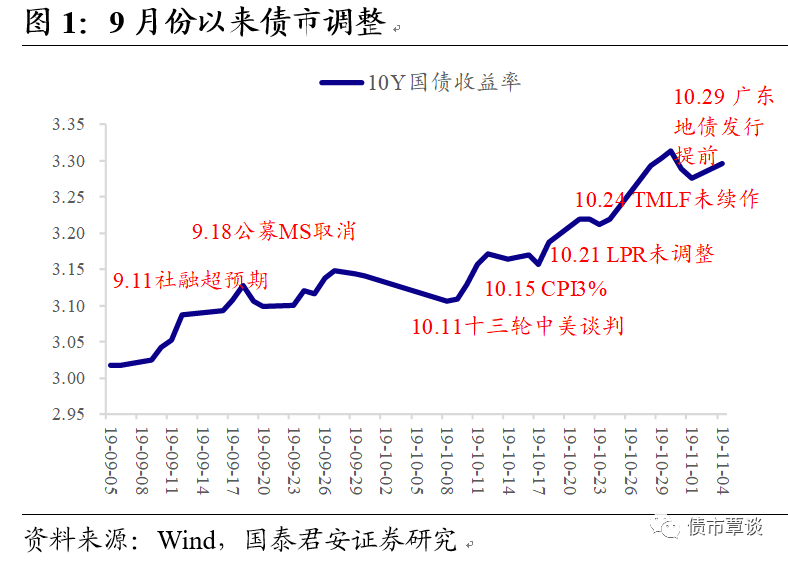

2019年9月份以来,长端利率进入震荡上行阶段,在持续阴跌后,10月份以来进入加速下跌阶段。具体来说:

9月份的阴跌主要因为预期中的货币政策放松迟迟未出现(比如MLF未降息、LPR5Y未降低),而中美贸易谈判回暖导致风险偏好回升。从实际感受来看,9月初降准落地,其后整体流动性较为充裕。

数据方面,社融略超预期,但并未改变市场对经济趋势性走弱的判断。然而,9月18日关于公募基金免税取消的事件冲击刺激了市场神经,应该可以理解为通胀压力上升的背景下,市场情绪已经悄然走弱。

进入10月债市走势持续偏弱,10中旬开始的加速下跌,主要触发因素为CPI同比提前于预期触及3%,高频数据则显示猪肉价格涨幅惊人,对CPI连续突破4%、5%的预期有所强化。在此情形下,“猪”通胀不会导致货币政策转向的主流认知出现动摇。

然而,仅仅是以上认知的转变无法解释市场短期内几乎毫无抵抗的下跌。总结来看,“猪”只是触发剂,市场情绪是催化剂,在两者共同作用下,潜在的利空因不能被证伪而被市场所反应,比如四季度经济数据未必如预料中差。

此外,微观交易层面,不少机构前三季度累积了浮盈,有兑现收益,上交年度“成绩单”的诉求,这也导致了年末博弈的动力是下降的。而银行负债压力大,贷款、地方债挤压了利率债的配置空间,也导致了市场再下跌过程中欠缺承接力量。

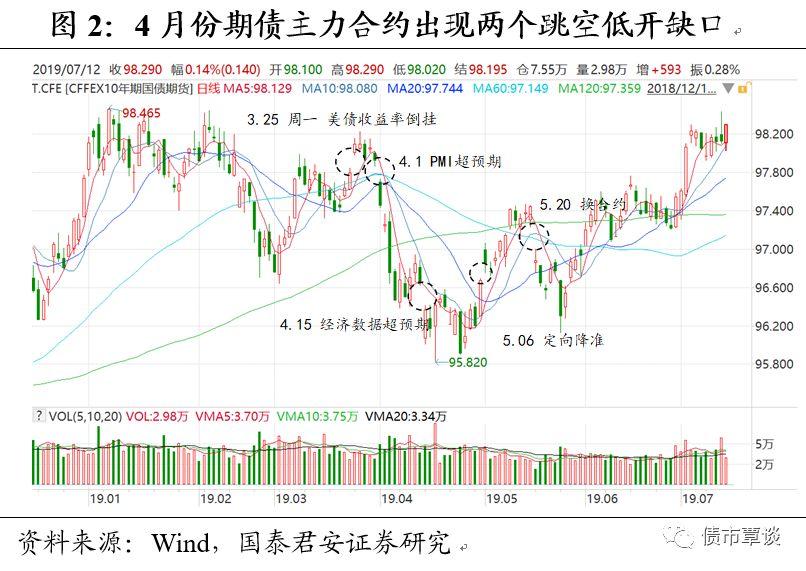

回顾2019年以来债市走势,4月份也出现过一波较大幅度的调整。从调整的力量来说,4月份的强度较9月份以来更大。表现在4月份形成了两个期债的跳空低开缺口:

跳空缺口一:4月1日公布的中国3月官方制造业PMI录得50.5,重回荣枯线上方(前值49.2,预期49.5)。金融数据企稳传导到经济底出现可能提前实现,当日股市大涨也助推了利率上行。当日活跃券利率上行7-8bp。另外,3月25日(因美债收益率倒挂)和4月1日的两个跳空缺口形成了岛形反转,也开启了4月份一波较大的调整。

跳空缺口二:4月12日公布的外贸、社融以及贷款数据(3月社融2.86万亿,贷款1.69万亿)均超市场预期,现券利率上行8bp左右。4月15日周一,期债大幅低开6毛钱。

对比多个参考指标,也能得出本轮调整弱于4月份的判断:

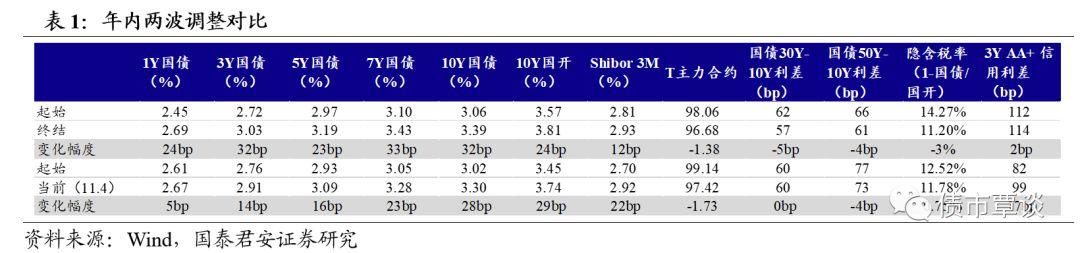

①4月份的调整经历28个交易日,核心指标10Y国债利率上行32bp,观察国债几个关键期限,利率曲线整体大幅上行。而本轮至11月4日,共经历39个交易日,10Y国债利率上行28bp,曲线显著陡峭化,并且10Y国开跌幅大于10Y国债。

形成这样的差异的原因在于,4月份的调整主要因为经济基本面预期发生较大上修,而正如前文所述,本轮调整中市场经历过一段时间阴跌后,情绪较为脆弱,成为驱动利率上行的催化剂,在基本面,乃至流动性方面得到的支撑并不多。

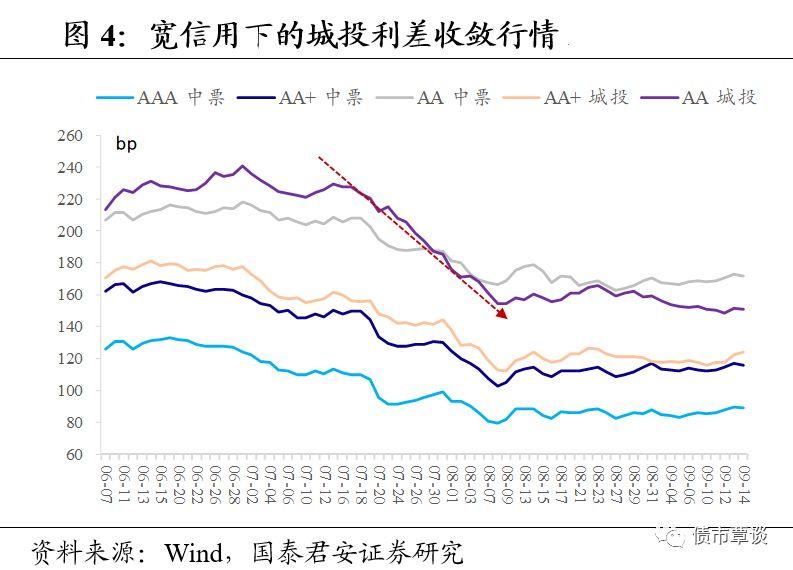

②9月份以来的调整中,国债30Y-10Y利差持平,3Y AA+信用利差走阔17bp;对比4月份,彼时国债30Y-10Y利差收窄,3Y AA+信用利差基本持平。以上两组数据侧面反映出,一方面,无论是利率还是信用的绝对水位已经相对较低,缺乏吸引力;另一方面,债市欠缺配置资金承接,这也是10月中旬以来债市几乎“无抵抗”下跌的重要原因。

2.MLF利率下调能让债市重拾上涨吗?

MLF利率下调,助推债市企稳,结合与4月份行情对比来看,当前尚未看到一致预期反转。11月初市场情绪有所回暖,债市收复部分失地,而11月5日超预期下调MLF利率5bp至3.25%则刺激了市场神经,T主力合约收涨0.38%,指标券190210利率下行6bp。结合上文与4月份调整行情的对比,我们认为当前尚未出现一致预期的反转。主流观点仍从长逻辑出发,即看空经济,货币迟早会进一步宽松。

不出现一致预期反转,就很难看到熊牛拐点切换。4月份的调整快而急,关于债市走熊的言论开始出现,但在经济回暖被证伪的情况下,债市从熊市氛围中走出而重拾上涨,在8个交易日后,10Y国债回到3.3%以下(3.27%),T主力合约涨至97.38(从低点上涨1.58)。

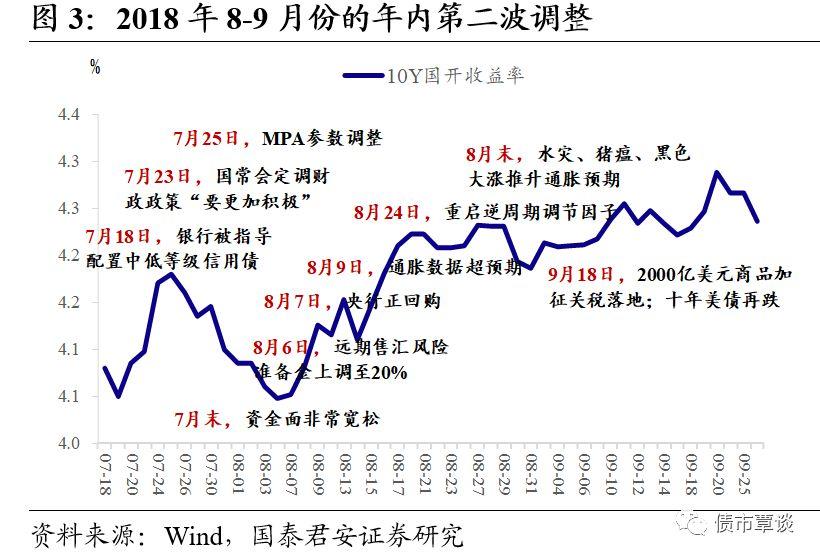

同样的案例,发生在18年8-9月份的调整中。2018年无疑是债券大牛市,然而进入7月份后,宽信用政策密集出台,从7月18日央行指导商业银行配置中低等级信用债开始,7月23日,国常会定调财政政策“要更加积极”,预期地方债供给集中放量。直至7月下旬,市场的牛市思维仍旧持续,在月末流动性宽松的推动下,长端利率持续下行。

进入8月份,油价的持续上涨,叠加国内猪瘟、寿光水灾、大宗商品价格走强,通胀压力阶段性加大。利率的调整显著加快,情绪持续悲观。然而,悲观的一致预期形成后,反而带来了市场转机。十一长假后,央行盘前意外降准,叠加经济维持疲弱状态,推动债市四季度的上涨行情。

从近期债市走势来看,市场中的多头思维普遍存在,核心在于经济趋势性走弱的长逻辑根深蒂固:随着地产融资受限,宽信用欠缺合适载体,拿地等先行指标显示地产投资冲动降温,2020年一季度会见到CPI高点。然而,从上文对比18年下半年以及19年上半年两波调整行情中,不难发现,大级别行情的起点,一定是一致预期出现拐点的时候。

未来一致预期如何演绎?当前的情绪可以描述为:主流认知认为仍是牛市,或者说牛市必然继续,只是因为猪通胀的利空,导致不敢贸然做多,反应在行情上为大多数时候都在震荡下跌。然而,我们认为即便是阶段性利空解除,也不见得会有太大的行情出现。因为利空的缓解,最多带来调整速度的放缓,更何况,这个利空离真正解除时点还有几个月时间。

后续有没有可能出现新的利空因素导致市场再出现一波调整?比如,投资者认可通胀会突破4,但高频数据显示CPI可能会突破5,并且将较长时间维持在3%以上。此外,有可能在CPI持续上升阶段,经济企稳的迹象越来越明显。类似于年初的市场行情,也是从金融数据好转开始,一开始市场并不买单,结果因PMI超预期直接触发暴跌,随后出现了市场下跌-利空出现-继续下跌的负向反馈。

总的来说,一致预期不出现切换,债市难言拐点。9月份以来债市累计调整幅度不小,伴随着MLF降息,市场明显企稳。但我们认为后续仍有较大不确定性,可能导致新一轮下跌出现。至少在一致预期还没有切换的时候,债市难言会有拐点性的大行情。建议投资者当下更多重视边际变化而非长逻辑,维持谨慎操作。