作者:申万宏源宏观 秦泰、傅家范、屠强

来源: 申万宏源宏观

数据点评

本期投资提示:

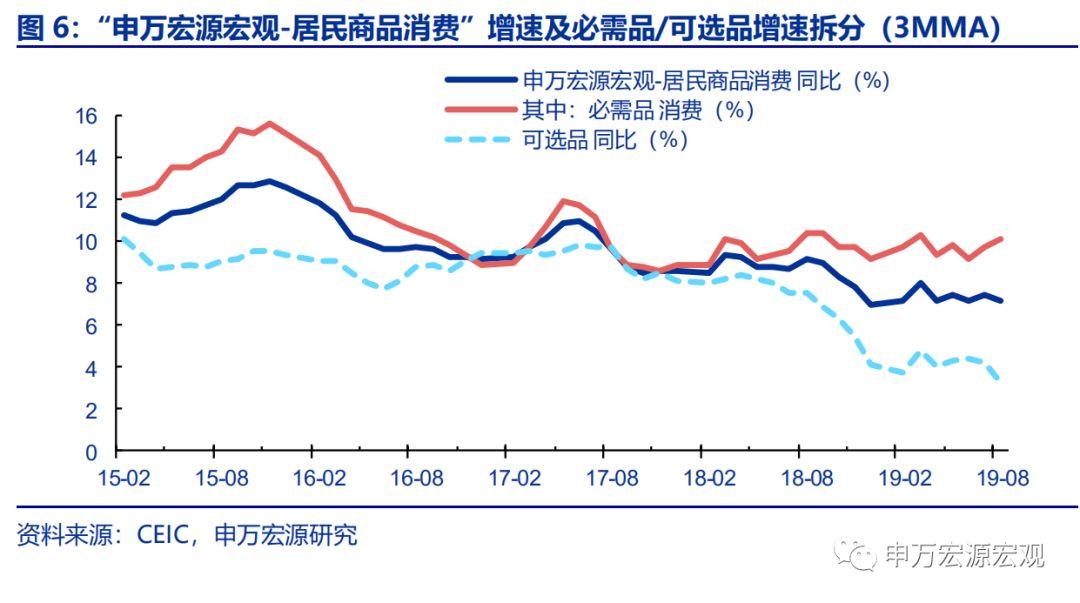

汽车销售疲弱继续拖累社零,但“申万宏源宏观——居民商品消费”同比随其他商品明显回升。8月社零名义、实际增速分别为7.5%、5.6%,均较7月回落0.1个百分点,低于市场和我们的预期,其中主要拖累来自汽车,降幅扩大至-8.1%(7月为-2.6%),或部分反映6月需求集中释放对汽车销售的拖累仍在持续,同时应注意汽车零售较多为投资而并非居民消费。而除汽车外社零增速回升达0.5个百分点至9.3%,显示其他可选消费边际改善,家电音像(4.2%)、通讯器材(3.5%)、化妆品(12.8%)等均不同程度回升;同时,多数必需消费继续保持较高增速,粮油食品(12.5%)上行、日用品(13%)持平,服装鞋帽(5.2%)反弹,仅中西医药(7.7%)单月回落。我们构建的“申万宏源宏观——居民商品消费”同比增速初值同比7.2%,较7月改善达1.1个百分点。

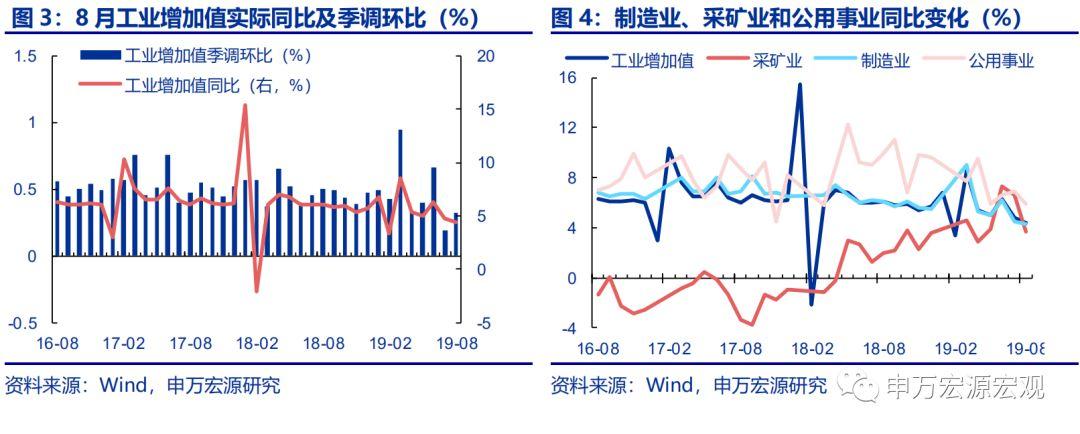

采矿业等中上游行业构成拖累,工业生产继续趋弱。8月工业增加值实际同比4.4%,较7月回落0.4个百分点,主要受采矿业拖累。结构上,原煤和原油生产放缓拖累采矿业回落2.9个百分点至3.7%;前期因高温等而增速加快的公用事业,随天气影响逐步消退增速回落1个百分点至5.9%;制造业(4.3%)小幅回落0.2个百分点,拖累主要也是来自中上游,非金属矿物(8.1%)、有色金属冶炼(8.5%)、通用设备(0%)均较7月明显回落,但下游汽车(4.3%)反弹8.7个百分点,整体下游制造业生产相对稳定。

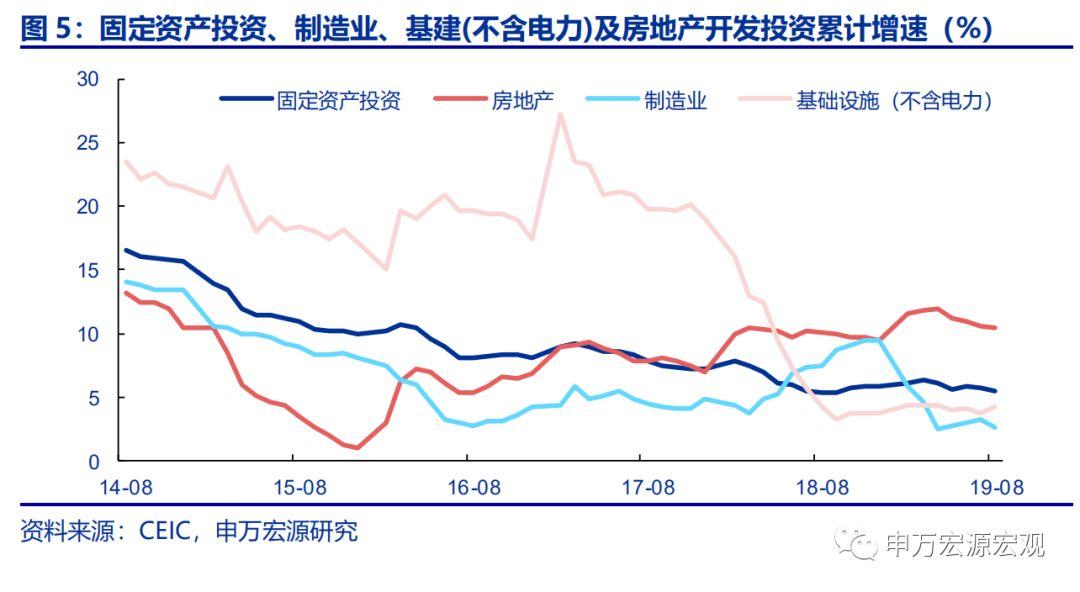

基建投资反弹,地产投资韧性持续,制造业投资时隔3个月再度回落。1-8月固定资产投资累计增长5.5%,较1-7月回落0.2个百分点,地产、基建形成支撑,制造业则时隔3个月再度回落。1、基建累计投资增速(全口径)较1-7月回升达0.3个百分点至3.2%,显示近期地方债加速发行、政策更强调落实专项债资金有效投资、加大逆周期调节力度等开始显现正面影响,好于我们预期0.2个百分点。2、房地产开发投资增长10.5%,较1-7月略降0.1个百分点,好于我们此前10.3%的预期,除建筑安装持续增速较高之外,土地成交亦呈现出一定韧性,同比-22%降幅收窄5.6个百分点。3、制造业投资累计增速大幅回落0.7个百分点至2.6%,单月同比-1.6%自5月来首次转负,中上游制造业是主要拖累,化学原料制品(7.9%)回落1.5个百分点,有色压延(-4.3%)、通用设备(1.2%)、专用设备(6.6%)均较1-7月回落超0.5个百分点;下游汽车(1.5%)回落0.3个百分点。

基建投资发力、地产仍有韧性,社零下滑但居民商品消费或更接近剔除汽车的改善趋势,经济仍面临下行压力,关注下游制造业投资、以及促进消费类政策的进一步落地。8月数据偏弱主要来自三方面:1、制造业投资结束此前3个月的改善,中上游回落幅度较大,但鉴于制造业投资单月波动较为剧烈,后续趋势仍待观察,特别是中下游制造业我们仍期待商品需求企稳和政策鼓励下的边际改善;2、汽车销售降幅扩大拖累社零,期待后续汽车限购放松政策的逐步落地。3、工业生产也在需求展望整体不乐观叠加短期因素扰动下趋于放缓。

同时8月数据仍呈现3大积极表现:1、基建投资开始发力,随着后续专项债有望提前发行,同时政策聚焦落实有效投资,预计基建投资仍将持续逐步改善;2、地产建安投资仍强,土地成交单月改善,地产投资好于预期,预计商品房交付高峰下年内地产建安投资仍将持续展现韧性。3、居民商品消费实际上可能好于社零的表现,因单月最大拖累的汽车零售中,比较多为集团投资而非居民消费,随着上半年收入增长对消费的促进作用的逐步释放,我们预计居民商品消费至年底均将呈现温和回升的特征,而社零结构可能较总量增速更值得关注。关注未来促进消费类政策的进一步落地。

正文

一、汽车销售疲弱继续拖累社零,但“申万宏源宏观——居民商品消费”同比随其他商品明显回升。

8月社零名义、实际增速分别为7.5%、5.6%,均较7月回落0.1个百分点,低于市场和我们的预期,其中主要拖累来自汽车,降幅扩大至-8.1%(7月为-2.6%),或部分反映6月需求集中释放对汽车销售的拖累仍在持续,同时应注意汽车零售较多为投资而并非居民消费。而除汽车外社零增速回升达0.5个百分点至9.3%,显示其他可选消费边际改善,家电音像(4.2%)、通讯器材(3.5%)、化妆品(12.8%)等均不同程度回升;同时,多数必需消费继续保持较高增速,粮油食品(12.5%)上行、日用品(13%)持平,服装鞋帽(5.2%)反弹,仅中西医药(7.7%)单月回落。我们构建的“申万宏源宏观——居民商品消费”同比增速初值同比7.2%,较7月改善达1.1个百分点。

二、矿业等中上游行业构成拖累,工业生产继续趋弱。

8月工业增加值实际同比4.4%,较7月回落0.4个百分点,主要受采矿业拖累。结构上,原煤和原油生产放缓拖累采矿业回落2.9个百分点至3.7%;前期因高温等而增速加快的公用事业,随天气影响逐步消退增速回落1个百分点至5.9%;制造业(4.3%)小幅回落0.2个百分点,拖累主要也是来自中上游,非金属矿物(8.1%)、有色金属冶炼(8.5%)、通用设备(0%)均较7月明显回落,但下游汽车(4.3%)反弹8.7个百分点,整体下游制造业生产相对稳定。

三、基建投资反弹,地产投资韧性持续,制造业投资时隔3个月再度回落。

1-8月固定资产投资累计增长5.5%,较1-7月回落0.2个百分点,地产、基建形成支撑,制造业则时隔3个月再度回落。1、基建累计投资增速(全口径)较1-7月回升达0.3个百分点至3.2%,显示近期地方债加速发行、政策更强调落实专项债资金有效投资、加大逆周期调节力度等开始显现正面影响,好于我们预期0.2个百分点。2、房地产开发投资增长10.5%,较1-7月略降0.1个百分点,好于我们此前10.3%的预期,除建筑安装持续增速较高之外,土地成交亦呈现出一定韧性,同比-22%降幅收窄5.6个百分点。3、制造业投资累计增速大幅回落0.7个百分点至2.6%,单月同比-1.6%自5月来首次转负,中上游制造业是主要拖累,化学原料制品(7.9%)回落1.5个百分点,有色压延(-4.3%)、通用设备(1.2%)、专用设备(6.6%)均较1-7月回落超0.5个百分点;下游汽车(1.5%)回落0.3个百分点。

四、基建投资发力、地产仍有韧性,社零下滑但居民商品消费或更接近剔除汽车的改善趋势,经济仍面临下行压力,关注下游制造业投资、以及促进消费类政策的进一步落地。

8月数据偏弱主要来自三方面:1、制造业投资结束此前3个月的改善,中上游回落幅度较大,但鉴于制造业投资单月波动较为剧烈,后续趋势仍待观察,特别是中下游制造业我们仍期待商品需求企稳和政策鼓励下的边际改善;2、汽车销售降幅扩大拖累社零,期待后续汽车限购放松政策的逐步落地。3、工业生产也在需求展望整体不乐观叠加短期因素扰动下趋于放缓。

同时8月数据仍呈现3大积极表现:1、基建投资开始发力,随着后续专项债有望提前发行,同时政策聚焦落实有效投资,预计基建投资仍将持续逐步改善;2、地产建安投资仍强,土地成交单月改善,地产投资好于预期,预计商品房交付高峰下年内地产建安投资仍将持续展现韧性。3、居民商品消费实际上可能好于社零的表现,因单月最大拖累的汽车零售中,比较多为集团投资而非居民消费,随着上半年收入增长对消费的促进作用的逐步释放,我们预计居民商品消费至年底均将呈现温和回升的特征,而社零结构可能较总量增速更值得关注。关注未来促进消费类政策的进一步落地。