机构:中泰证券

评级:买入

目标价:5.70港元

业绩符合预期,财务非常稳健

19年上半年股东应占核心净利润同比增20.6%至14.0亿人民币,基本符合我们的预期。增长动力有:1)收入同比增25.9%至116.4亿人民币;2)SG&A占收入比重由去年同期的5.3%下降至4.3%。毛利率由去年同期的31.5%下降至27.0%,部分被利息资本化率上升以及实际税率下降抵消,核心应占净利润率由去年同期的12.5%略微下降至12.0%。财务负债表非常健康,截止到19年中:净负债率由18年底的67.0%上升至72.7%,低于我们预期的78.4%;公司把握1H19的窗口发行长期险美元债,短债比由18年底的37.7%下降至24.6%;现金达357.2亿人民币,现金对短债比显著提升至2.85x。公司宣派每股0.12港元中期股息加每股0.03港元的特别股息,派息率46.8%;合资格股东可选以股代息。

多元化拿地渠道支持公司冲刺千亿规模

19年销售达标可期。19年上半年合约销售同比增长32.5%至285亿人民币,完成目标的43%;销售面积同比增17.4%至185.3万平方米,均价15,366元/平方米。下半年可售货值预计800亿,意味着只需48%的去化率就可达成全年670亿的目标,考虑1)下半年货值90%位于一二线城市;2)2H19推货的政策压力小于2H18,我们对公司19年销售达标非常有信心。管理层亦在业绩会上重申了2020年销售达千亿的目标,我们相信公司多元化的拿地渠道有助于这一目标的实现。19年上半年公司新增14幅地块,过半为低溢价或零溢价;总建面212.5万平方米(81.9%位于一二线,25%由收并购获取),总成本236.0亿人民币,平均地价11,106元/平方米;我们相信公司在旧改及产城结合领域的耕耘将进入收获期,下半年有望见到项目落地。截止19年底,公司总土储达1,918万平方米,较18年底增加10.4%,平均土地成本人民币5,580元/平方米,40.3%位于长三角区域。

调整盈利预测,重申5.70港元的目标价,维持买入评级

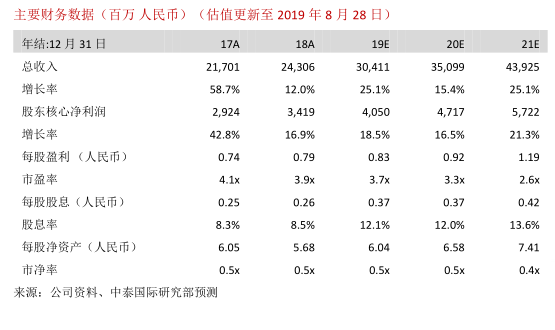

调整交付节奏以及采用更保守的毛利率假设,我们分别下调19-21年应占核心净利润预测8.2%、6.6%、9.4%。公司目前的股价对应3.3倍的20年市盈率,12.0%的20年股息率。我们认为,1)更多长三角一体化及上海新自贸区政策利好释放;2)19年销售增速好于预期,3)旧改/产城结合项目落地有望成为中短期催化剂。我们维持5.70港元的目标价,对应5.7倍的20年PE,目标价对应现价有64.3%的潜在升幅;我们最新估计的19年末净资产价值为9.07港元/股,目标价对应37.1%的净资产折让。

风险提示:(一)房地产政策大幅收紧;(二)人民币汇率波动