作者:付天姿/吴柳燕

来源: EBoversea

【文章摘要】

◆上半年业绩同比下滑,源自2Q大客户订单下修

1H19实现营收233亿元人民币,同比增长19%。毛利率下降3.6个百分点至6.7%,对应毛利润同比下降23%,分析主要由于金属业务毛利率下降及低毛利率的组装业务占比扩大。由于毛利率下降及研发费用率提升,净利率同比下降3.3个百分点至2.5%,对应净利润同比下降49%至5.8亿元人民币。

◆订单恢复驱动2H19业绩回升,5G时代由外观件拓展至功能件

由于2Q大客户订单急剧下滑以及部分中端机型由金属改用塑胶,1H19金属业务营收同比下滑、毛利率下降。三季度起大客户订单逐步恢复稳定,有望驱动2H19金属业务回升。受益塑胶复合板材、玻璃渗透率增加,对冲大客户订单下修的负面影响,塑胶及玻璃业务仍然维持健康增长。2H19供应链已经进入5G手机备货期,金属中框渗透率有望会回升,驱动金属业务企稳;同时公司面临由外观件拓展至功能件的新机会,包括射频器件采用陶瓷等。

◆国内及北美关键大客户合作突破,新业务上量情况有待观察

公司与国内及北美两个关键大客户合作取得突破,新项目有望于2H19贡献业绩,为公司整体发展提供增长潜力,实际上量情况仍有待观察。公司与华为合作关系深化至全产品线,除手机外,电脑、5G基站、服务器等ODM业务陆续启动。与此同时,公司切入北美A客户核心产品线,实现结构件+组装一体化供应,规划年内9月量产,20年大批量出货。

◆估值与评级

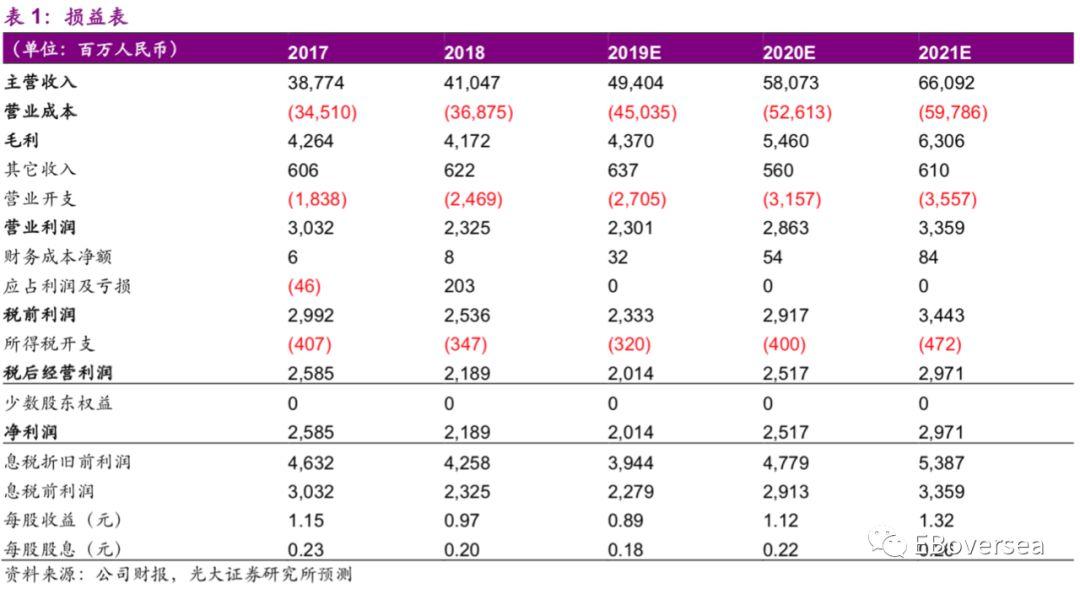

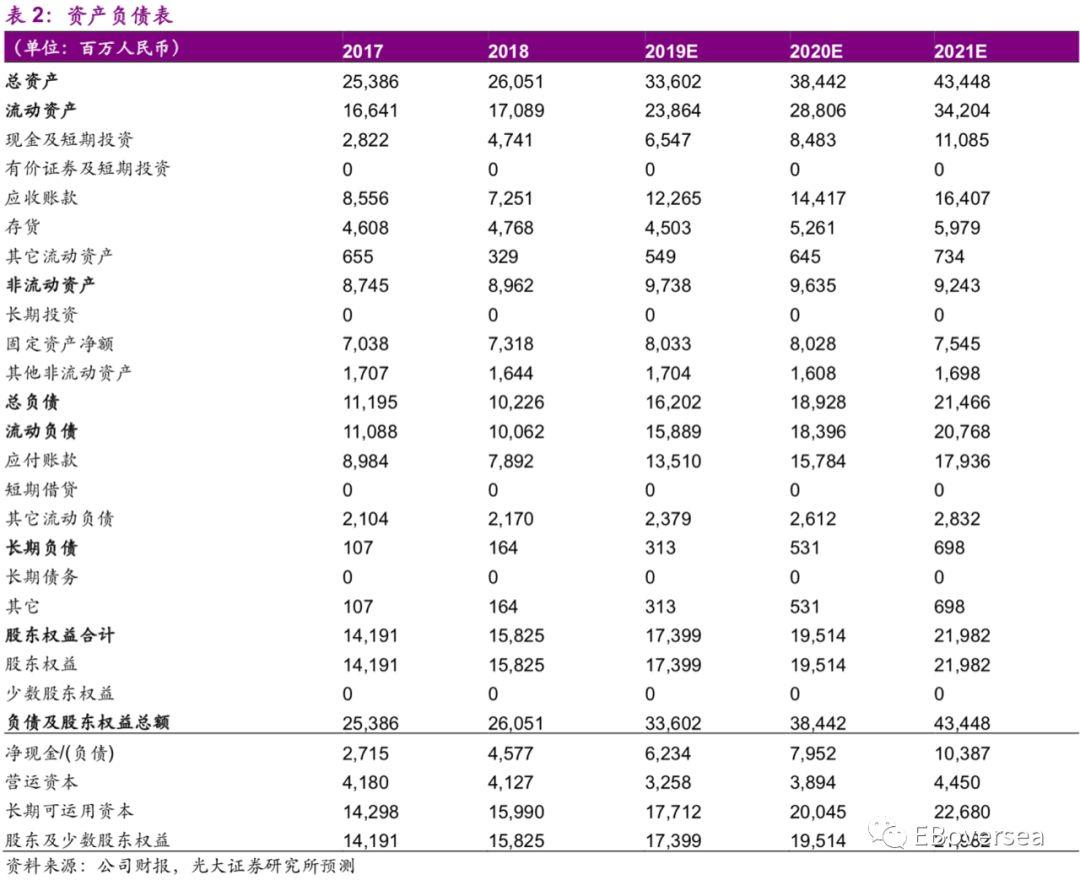

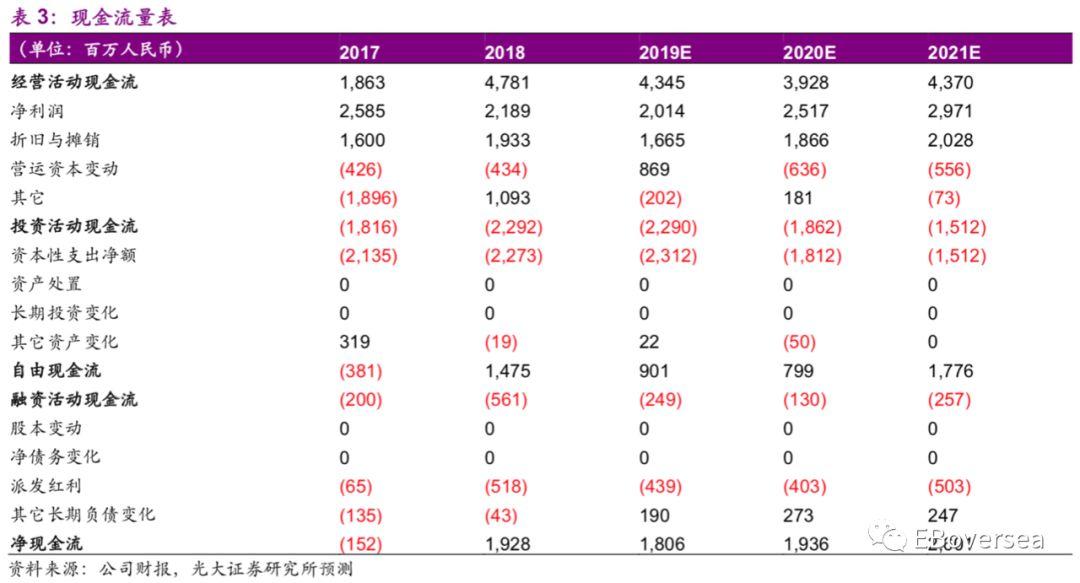

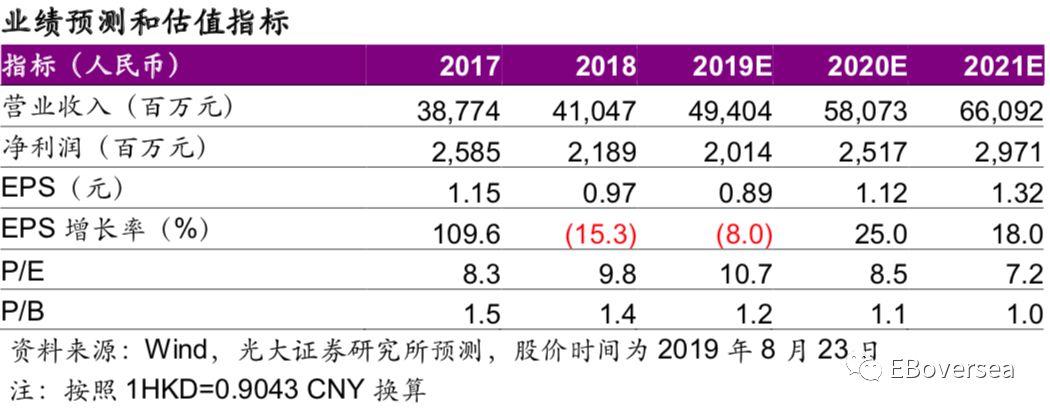

鉴于1H19金属渗透率下降及2Q大客户订单下修,下调19年EPS预测20%至0.89元人民币;鉴于3D玻璃行业竞争压力仍存,分别下调20-21年EPS预测9%/3%至1.12/1.32元人民币,对应18-21E CAGR为11%。参考其历史估值区间5-15倍PE(对应PE均值10倍),给予19年13倍PE,下调目标价至13元港币;考虑到3Q订单恢复有望驱动下半年业绩回升,综合5G时代金属业务企稳、3D玻璃顺利放量但价格压力仍存、汽车电子业务继续放量,同时国内及北美关键大客户合作突破提供增长潜力但实际上量情况有待观察,公司整体业绩有望重回稳健增长,维持“增持”评级。

◆风险提示:金属机壳行业竞争加剧;3D玻璃渗透不及预期。

【附录】