机构:中信证券

评级:增持

目标价:9港元

核心观点

2019 H1大润发同店实现正增长,门店改造、欧尚大润发整合成效有望在2019下半年显现,提升整体盈利;剔除引流费用,B2C业务已实现盈利,预计年底店均日订单将达到1000单,有望缓解线下同店下滑压力。

▍营业收入同比-6.4%,归属净利润同比+5.0%。受家电业务由自营转为苏宁代销影响,2019H1公司实现营业收入505.9亿元,同比-6.4%;其中商品销售收入485.2亿元,同比-7.0%;租金收入20.6亿元,同比+8.8%。受欧尚大润发整合影响,2019H1公司扣除家电品类同店增速为-1.76%;2019H1大润发门店同店为正。剔除预付卡收益影响,公司2019H1年净利润18.0亿元,同比+6.2%。

▍到家业务进展顺利,有望缓解线下同店下滑压力。2019年3月底,B2C业务配送门径由3km扩大至5km,截至2019H1末,公司门店线上日均客单量已超过700单(2018年底500单),线上SKU1.8万,生鲜占比超50%。剔除引流费用B2C业务已实现盈利,下半年线上将新增天猫超市入口,预计年底店均日订单量达到1000单。B2B业务已实现盈利,生鲜占比超过27%,预计2019年B2B业务收入+50%。估算2019H1线上销售额占比预计约为15%(其中B2C7%,B2B8%)。

▍持续推进门店改造与整合。2019H1公司新开2家大润发、1家盒马,关闭1家欧尚门店;预计全年新开大卖场/盒马分别为12家/5家。公司持续推进老店改造,第一家改造门店(店龄20年)改造后业绩实现正增长,其中生鲜业务增速超过10%;预计2019全年改造门店45家。欧尚和大润发总部已整合完成,欧尚IT门店系统已全部升级整合完毕。2019H1公司持续调整欧尚商品结构、陈列区块、门店组织架构,清理库存和整合物流中心,欧尚整体毛利率提升1~1.5pcts,预计下半年欧尚盈利水平有望进一步提升。

▍综合毛利率/营运费用率/行政费用率同比+0.3/+0.0/-0.1pct。公司持续优化商品组合,2019H1综合毛利率同比+0.3pct至24.2%。受o2o业务投入、最低工资标准提高影响,公司营运费用绝对额同比+0.6%,营运费用率维持平稳;精细化管理推动行政费用绝对额同比-2.4%。2019H1公司租金费用率维持平稳为2.7%,员工费用率同比+0.2pct至9.5%。2019H1公司存货周转天数同比+4天至57天;应付账款周转天数同比+1天至77天。

▍风险因素:消费低迷,多元业态冲击加剧,新零售业务进展不达预期。

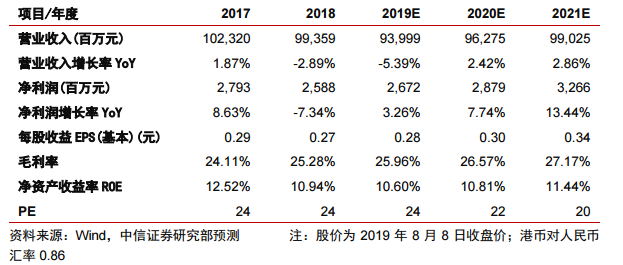

▍投资建议:考虑家电业务转为苏宁代销,下调公司2019-21年营业收入同比增速预测为-5.4%/+2.6%/+3.0%(原为+1.7%/+4.3%/+4.4%);公司到家业务进展顺利,上调2019年归属净利润预测为26.7亿元(原为25.9亿元),维持2020-2021年归属净利润预测为28.8亿/32.7亿元,对应EPS0.28/0.30/0.34元(原EPS分别为0.27/0.30/0.34元)。参考同业估值,给予2019年28XPE,对应目标价9港元,维持“增持”评级。