来源:新浪港股

被称为“华南五虎”之首的富力地产,传出大消息。

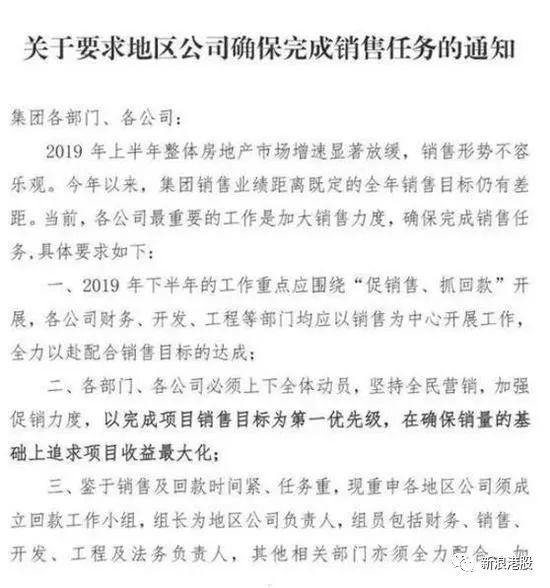

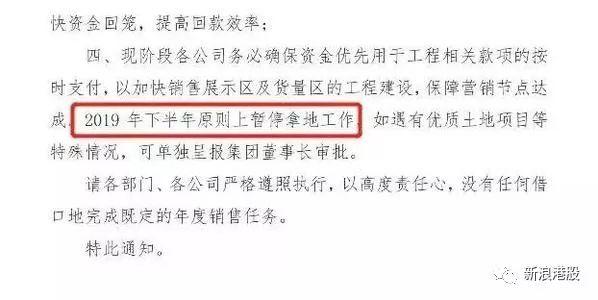

据《中国建设报》报道,7月26日,富力地产发布了一份《关于要求地区公司确保完成销售任务的通知》的内部文件。

报道称,文件中多次提及要“促销售、抓回款”,其中,“以完成项目销售目标为第一优先级,在确保销量的基础上追求项目收益最大化”被加粗强调,同时中亦明确提出2019年下半年除特别优质土地项目,“原则上暂停拿地工作”。

高负债压顶 现金流紧张

暂缓拿地、促销、加快回款,是典型的房企资金紧张的表现。这与富力高企的负债率、借款额、以及销售不畅有关。

截至2019年3月底,富力地产资产负债率为82.04%,较2018年底的80%上升2百分点;净负债率也由去年底的180%继续上升。

今年以来,富力不断借新还旧。7月8日《广州富力地产有限公司关于2019年累计新增借款的公告》显示,截至2019年6月30日,富力集团借款余额达到1952.34亿元,较2018年末新增320亿,新增借款占公司2018年末公司净资产698亿元的比重达45.8%。

新增加款很多大部分用于偿还旧债,还有部分到期债务选择了续期留存。

数据显示,富力地产2019年债券回售选择权到期总额为245.5亿,其中1-6月内回售选择权到期的公司债券均全额续期留存,合计176.5亿元。截至2019年6月底,2019年内剩余回售选择权到期的债券规模为69亿元。

融资活动并未减缓公司的现金流压力。一季度,富力经营活动产生的现金流净值为-170.59亿元,相比2018年年末-86.17亿翻倍增加。

此外,在经历了去年的销售大幅上涨后,富力地产在2019年增速明显放缓,上半年累计实现权益合约销售总金额602.2亿元,同比仅增6%;也仅完成年度销售目标1600亿的约37.6%。

而在此前的2018年全年,富力地产实现权益销售金额1310.6亿,同比增长60%,大幅超过2016、2017年的12%、34%。

与此同时,富力上半年有大量支出用于买地,或投资新能源汽车。

克而瑞研究中心数据显示,上半年,富力地产新增土地价值194亿,排名第33。

富力造车“缺血”

7月6日,华泰汽车官方宣布富力集团与华泰汽车达成战略合作——富力集团参股华泰汽车,共同发展新能源汽车产业。

双方没有宣布该项合作的金额。业界人士指出,富力介入负债超300亿、资金链陷入危机的华泰汽车,无疑会加重自身的财务压力。

富力进军新能源汽车行业并不难理解——此前,房企中不乏造车案例。但与同行早早进入这一领域相比,富力似乎并没有赶上好时候:新一轮的补贴退坡已经来临,新能源汽车将不能再享受地方政府提供的补贴,整体的补贴退坡幅度超过50%。有业内分析人士认为,随着补贴大幅退坡,新能源汽车市场变数增多,竞争愈加激烈,将加速行业洗牌。

此外,尽管新能源汽车销售还延续着增长态势,但已略显疲态。

中国汽车工业协会统计数据显示,今年1—6月新能源汽车销量为61.7万辆,虽然同比增长49.6%,但远低于去年同期111.5%的增幅。近日,中汽协下调了2019年新能源车的预期销量,预计为150万辆,相比上年仅增长19.4%左右,而此前的预测销量为160万辆。

富力此时进行新能源汽车布局,无疑面临着不小的挑战。而再观此次合作方之一的华泰汽车,可谓负面缠身。

公开资料显示,华泰汽车集团成立于2000年,公司以新能源汽车、传统汽车及其核心零部件为战略核心业务,汽车金融、后市场及生态服务为支持业务。经过多次延期,华泰汽车集团有限公司于2018年完成入股曙光股份,直接持有曙光股份19.77%股权,合计拥有曙光股份21.27%股权的投票权,为曙光股份的第一大股东。

6月27日,大公国际出具《华泰汽车集团有限公司主体与相关债项2019年度跟踪评级报告》,将华泰汽车集团有限公司主体长期信用等级及“16华泰01”“16华泰02”和“16华泰03”债项信用等级由AA+下调为AA,列入信用观察名单。该报告指出,华泰汽车集团有限公司面临多方面风险和挑战。溯其缘由,大公国际认为皆因该公司已“千疮百孔”:公司整车产能利用率很低;商誉减值导致2018年大幅亏损;受限资产规模很大导致再融资难度加大,且面临很大的短期偿债压力。此外,华泰汽车还深陷停产、欠薪、销量造假等传闻。

根据华泰汽车官方通稿,此次与富力集团的战略合作,宣告了富力集团正式进军新能源汽车产业,也标志着华泰汽车将获得更雄厚的资本和资源支持。结合华泰汽车的财务状况来看,很显然,这一合作中,富力担当着资金提供方的角色。新能源汽车是一个“烧钱”的行业 ,但富力自身负债累累,资金并不充裕。

房地产内外融资渠道收紧

进入7月以来,房地产融资渠道被进一步收紧,包括房地产信托、境内外发债、ABS等融资渠道相继受限。而2019年是房地产政策出台最密集的年份,其中针对房地产金融风险的监管也强于以往。

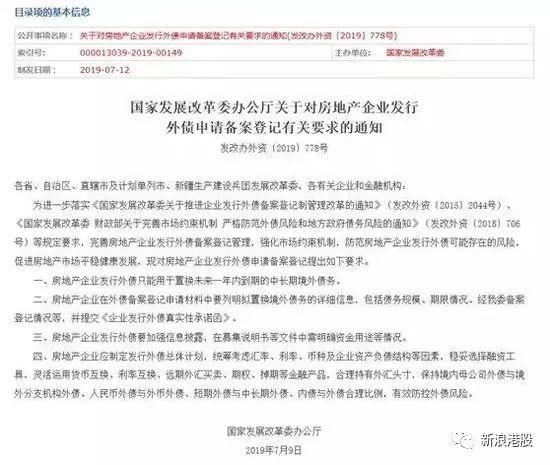

7月12日,国家发改委发布《对房地产企业发行外债申请备案登记有关要求的通知》(简称“778号文”),其中提到房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

中诚信评级公司研究院评级与债券部研究员卢菱歌表示,房企境外发债募集资金现在仅可用于境外市场的借新还旧,无法对新项目进行融资,也不能在境内使用这部分资金。778号文是进一步控制外债总量规模,防范外债风险等监管思路的延续。

7月20日,有媒体爆出,房地产信托业务报备中,项目公司需具有二级开发资质,或持有项目公司50%以上的股东具有不低于房地产开发二级资质,方可放行。

光大证券研报透露,7月6日,银保监会对部分信托公司开展了约谈警示,主要涉及房地产信托业务增速过快、增量过大的信托公司,要求将房地产信托业务增量和增速控制在合理水平,且对部分信托公司提出了2019年三季度房地产信托规模较二季度“零新增”的自我约束建议。

对于处于偿债高峰期的房企,尤其是中小房企而言,今年下半年的资金链将迎来巨大挑战。人民法院公告网显示,2019年1月以来,截至7月24日,全国范围内至少有279家房地产企业在人民法院登出公告破产文书。

文章主要来源:证券时报、21世纪经济报道、投资时报