本文來自格隆匯專欄:錦緞,作者:愚老頭

公募基金的季報,按照規則是季度末的十五個工作日內公佈。三季報隔了一個國慶長假,10月27日左右發佈完畢,一個月過去了,新聞已經成為歷史,但我們還是決定補上這個作業。

公募基金的定期報吿,是投資者觀察機構投資思路的核心數據來源。如果市場是零和博弈的,人少的地方就是最安全的地方,因為風總會來。如果博弈的收益是正的,那就需要研究風的方向。

風往哪個方向吹,草就往哪個方向倒,公募持倉,就是那一大片草原。

草現在倒的方向,並不意味着風還會繼續沿着這個方向吹下去,它只是吿訴你現在風的方向。

01

公募基金總體權益持倉情況

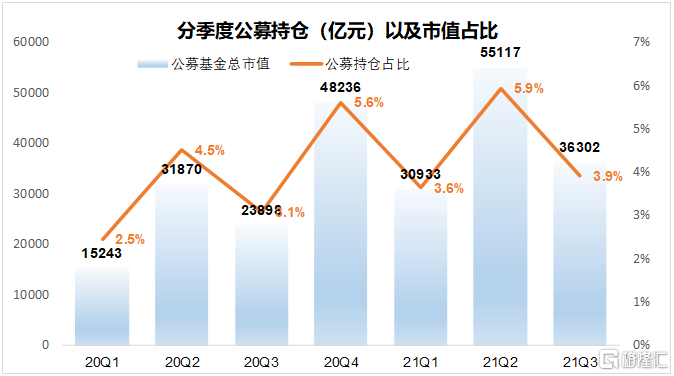

上圖是公募基金持有股票市值之和,以及與全市場總市值的比值。2021年3季度末,公募基金持有的全部股票總市值是3.63萬億,佔全部A股市值的3.9%。

從圖上我們可以發現佔比這條線是鋸齒狀的。因為公募基金的一季報和三季報只公佈前10大持倉,半年報和年報才會公佈全部持倉,所以一季報和三季報的公募持倉數據是不全的,因而數據佔比也偏小。按照常規推測,當前公募基金佔全部A股市值的比值,應該在6%左右。

02

公募持倉的行業分佈

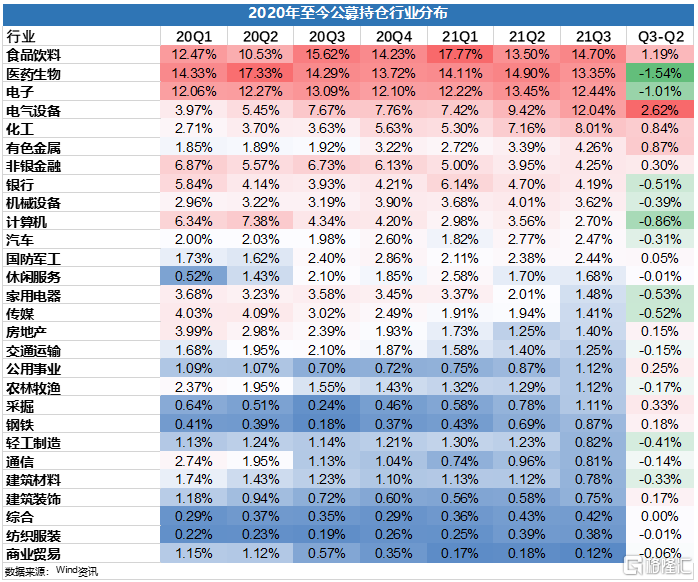

如果將公募持有的全部股票定為100%,上圖是2020年以來的公募持倉行業佔比。我們上面提到,一季報和三季報的持倉數據是不全的,結果有參考意義但並不是確定的。

2021年3季報持倉中,佔比最大的行業分別是食品飲料、醫藥生物、電子、電氣設備和化工這五大行業。長期屹立不倒的,就是食品飲料、醫藥生物和電子這三大行業。

普列漢諾夫講過,“歷史是英雄的史詩,英雄是歷史的工具”。東興基金在11月3日出過這麼一篇報吿《四類基金畫像:短跑、長跑、新發、管大錢》,這篇報吿裏面提到,長期業績優秀,也就是近五年業績前100名的公募基金,3季度普遍的都是加倉食品醫藥,減倉電子。從2015年大牛市暴跌之後至今,食品飲料和醫藥行業的龍頭,普遍都是最高十倍隨後回調。貴州茅台、山西汾酒、愛爾眼科、恆瑞醫藥,莫不如此。

大A股一直都被詬病不夠價值,但至少在過去5年裏,A股極其的價值。食品飲料和醫藥,都屬於大消費,也都有個共同點那就是普遍擁有很高的ROE水平。

我們知道我們從股市博弈長期可以賺到的錢,就是ROE(淨資產收益率),這個指標在過去五年頑固的發揮着作用,哪怕短期利空回調之後也會繼續勇闖新高。

從2015年我們就一直講,白酒傷身ZZ不正確,醫藥有集採壓制,從日本的先例看,除了極少數創新企業,成長的空間有限。可大A股就是專治各種不服,上漲的K線碾壓了任何的反對意見,以至於很多大券商研究所的醫藥行業,膨脹到了20人的大團隊。

A股市場有效的前提就是,消滅任何可見的信仰教條。在這場大週期中,不榨乾白酒和醫藥皈依者最後一滴血,這兩個行業就不可能真正的反轉。

電子的信仰則來自於一條顯而易見的產業線。2008年,全球前6大手機廠商分別是諾基亞、三星、摩托羅拉、LG、索尼愛立信、中興,中興排名第6,市場份額不足5%,10年後的2018年,全球前六大手機廠商分別為三星、華為、蘋果、小米、OPPO、Vivo,其中華為排名第二,市場份額近15%。斗轉星移,恍若隔世。

傳統的TMT行業,計算機已經啞火,從20年1季度的6.34%萎縮到現在的不到3%,傳媒從4.03%降到1.41%,通信也從2.74%,降到不到1%。只剩電子一直屹立不倒,持倉從20年1季度的12.06%,到現在還有12.44%。電子目前的支撐,來自於國內對半導體行業的巨大投入,基礎是政策。

TMT行業這幾年的萎靡,本質上是互聯網創新進入存量博弈,再加上中國乃至世界創新的龍頭華為受到人為限制,剩下的相關企業滿足於閉門造車,不思進取,不僅僅是國內的幾家企業,也包括那個水果。

當紅炸子雞是電氣設備行業。這個以前基本上是覆蓋一下電網設備,天天盯着電網投資規劃,跟老機械研究員每天對着鐵路總公司挖軌交設備一起,並稱A股兩大養老行業。自從鋰電、光伏、風電起來之後,一飛沖天。20年1季度公募持倉只有不到4%,現在已經超過12%,在行業配置比重中僅次於電子。

至於化工,並不是市場更重視這種週期性行業了,而是化工作為鋰電光伏的上游,也跟着雞犬升天。

03

公募持倉行業佔比與行業實際市值分佈

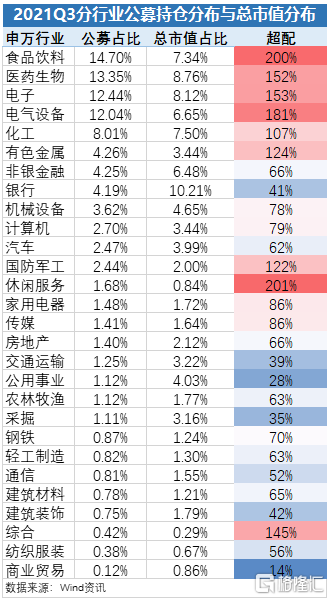

上圖是2021年3季度分行業公募持倉分佈與總市值分佈的對比表。食品飲料行業佔公募總持倉的14.70%,但食品飲料行業在全部A股中只佔7.34%,也就是説食品飲料行業超配了100%。實際上前4大行業都是超配,其中醫藥生物超配了52%,電子超配了53%,電氣設備超配比例是81%。

你如果想問我食品飲料和醫藥生物什麼時候才能見底,那至少要等到公募開始低配吧。

在這些大行業中,非銀和銀行我們不做評價,這兩個行業的優勢和問題顯而易見。機械和汽車這兩個行業存在明顯的低配。

汽車相關行業佔到GDP的10%,整個製造業的三分之一,以前是因為中國汽車行業大而不強,在世界汽車價值鏈上處於末流位置,日本德國吃到了最大的那塊餅,下游反哺中游上游,才有了現在的日本德國工匠精神,有了那些青島下水道百年德國油紙包,日本馬桶水可以喝,一個盤子洗七遍的梗。

現在眼看着中國新能源汽車2021年340萬輛,2022年達到500萬輛超過20%滲透率已經是各方共識,汽車行業依然低配,預期差肯定是存在的。至於機械,理論上也會分到新能源汽車的一杯羹,低配也並不合理。

04

上市公司股東結構中的公募持倉佔比

我們此前的分析中有個結論,就是股票的市值越大,持有該股票的公募基金數量越多,這也符合直覺。另外還有一個結論,那就是股票的股東結構中,市值與公募基金持股佔比,基本沒什麼關係。

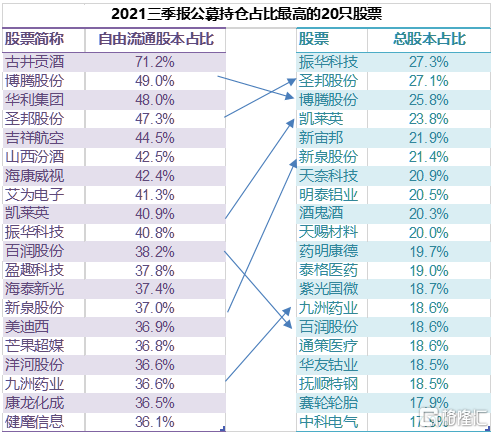

我們將3季報上市公司股東結構中公募佔比最高的20家公司列了出來,總體上還是喝酒吃藥的比較多。自由流通股份佔比和總股本佔比都進入前20的公司有博騰股份、聖邦股份、凱萊英、百潤股份、新泉股份、九洲藥業這6家公司。

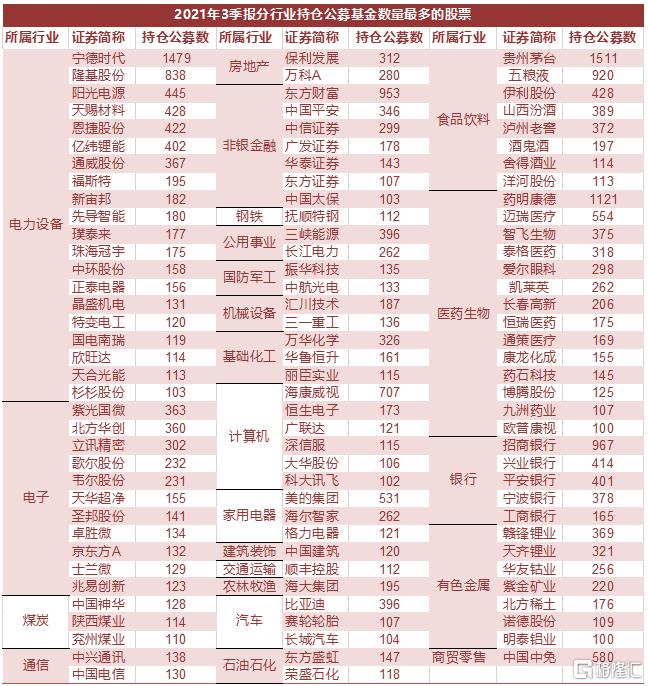

上圖是3季報分行業持倉公募基金數量最多的股票,按照最少100只公募基金起,總共有107只股票。配滿了這些股票,總體走勢可能類似於滬深300。

只是要注意某些例外,比如隸屬於鋼鐵的撫順特鋼,本質上是軍工邏輯,再比如珠海冠宇屬於次新股,持有機構數雖多,但都是打新的。

05

各個市值段下公募的心頭好

最後,我們將每個市值段下公募超配低配的股票,做下展示。

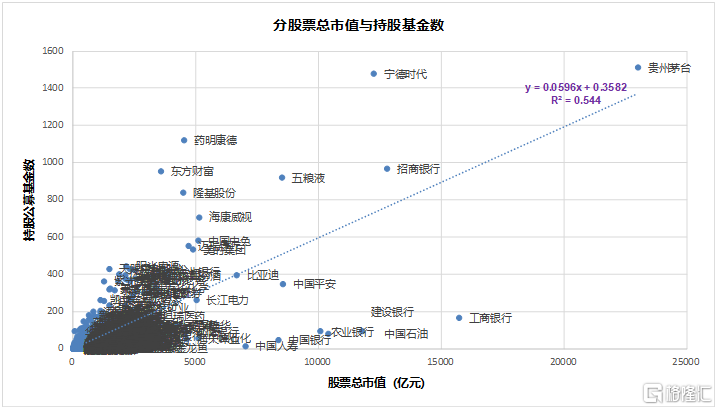

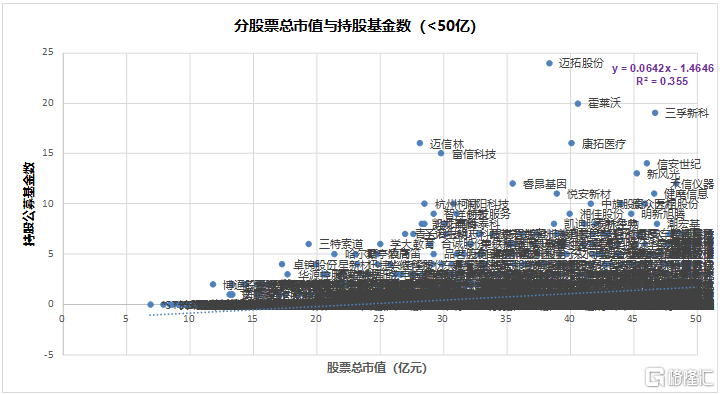

我們將三季報全部4499家上市公司的總市值與持股基金數量放在一張散點圖上,並進行了簡單的線性迴歸。得出了公式Y=0.0596X+0.3582,Y代表持股基金數,X代表上市公司市值,最後得到擬合係數R2為0.544。

這個公式的意義是,當上市公司市值每增加100億,大約可以增加6只公募持倉。線上的公司代表跟市值平均水平相比,公募超配,線下則代表低配。

想順着預期走的朋友,請往線上找,想挖掘預期差的,那就往線下找,離迴歸線越遠越好。

一如既往,我們可以發現,公募超配的股票依然是老的龍頭,比如貴州茅台、寧德時代、招商銀行、五糧液這些,大型金融結構以及中國石油,依然是低配。

有些報吿裏面,寧德時代超過貴州茅台已經成為公募的第一大持倉。他們的口徑用的是公募持倉總市值,我們用的是持股基金數,此外,我們用的總市值口徑,是9月30日上市公司的總市值。

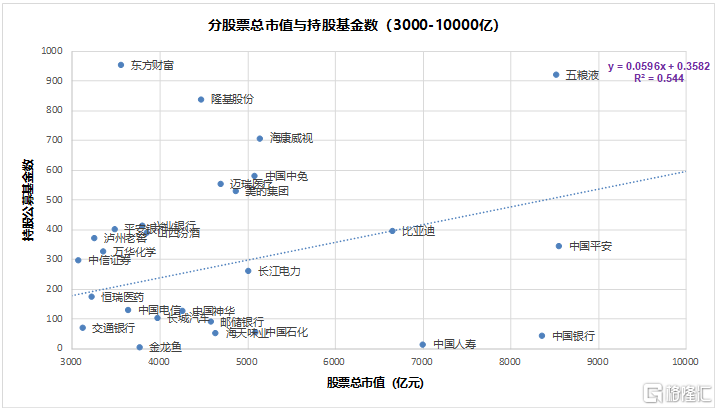

這是3000-10000億區間,上市公司總市值與持股公募基金的對比圖,當然當時比亞迪市值還不到7000億,現在已經接近9000億了。

公募超配的股票包括五糧液、東方財富、隆基股份、海康威視、中國中免、邁瑞醫療、美的集團、平安銀行、興業銀行、瀘州老窖、山西汾酒、萬華化學、中信證券等,對於公募來説,這些公司通常是底倉配置的首選。

也有一些公募拋棄的股票,比如恆瑞醫藥,再比如海天味業,還有金龍魚。雖然大消費已經落寞,但白酒依舊是公募的寵兒,YYDS。

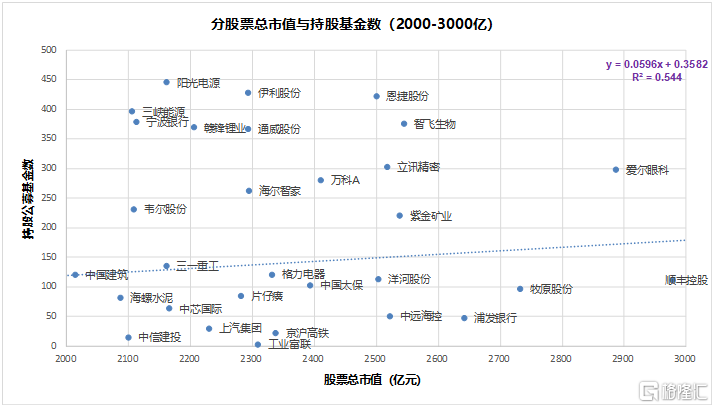

上圖是2000-3000億區間的情況。中國建築和三一重工堪堪在迴歸線上。海螺水泥、格力電器已經掉到線下。線上離線最遠的股票有陽光電源、三峽能源、伊利股份、寧波銀行、恩捷股份、贛鋒鋰業、通威股份、智飛生物等等。

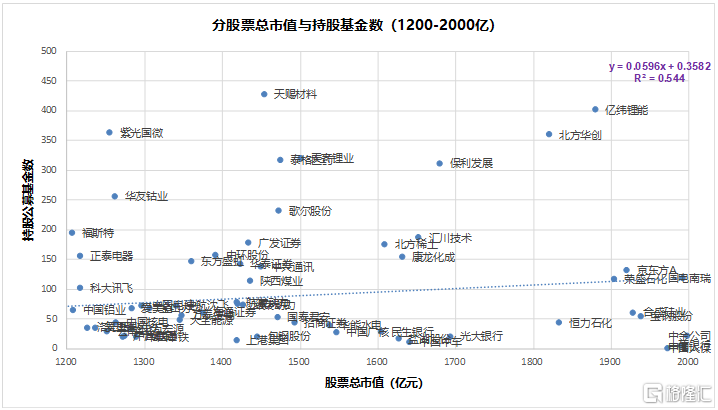

1200-2000億市值區間,公募超配的公司有天賜材料、紫光國微、億緯鋰能、北方華創、天齊鋰業、泰格醫藥、保利發展、華友鈷業、歌爾股份、福斯特、正泰電器、廣發證券、匯川技術、北方稀土等。

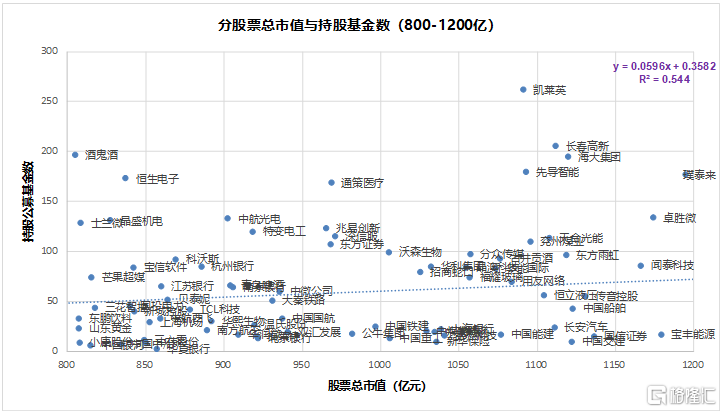

800-1200億市值區間,超配的公司包括凱萊英、酒鬼酒、恆生電子、長春高新、海大集團、通策醫療、先導智能、璞泰來、士蘭微、晶盛機電、中航光電、特變電工、兆易創新、深信服、卓勝微等。

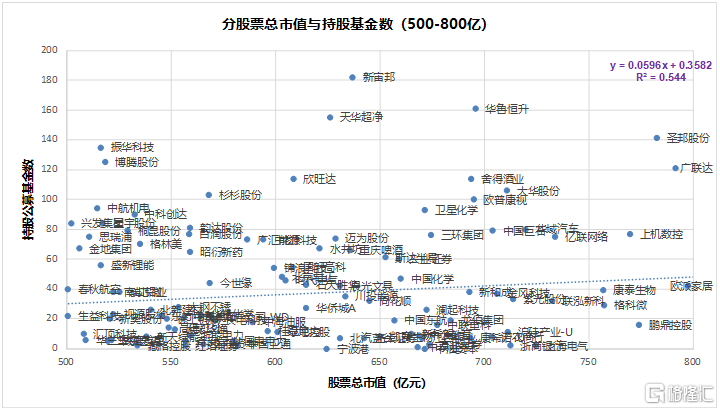

500-800億區間,超配的公司有新宙邦、天華超淨、華魯恆升、振華科技、博騰股份、聖邦股份、廣聯達、欣旺達、捨得酒業、大華股份、歐普康視、中航機電、中科創達等。

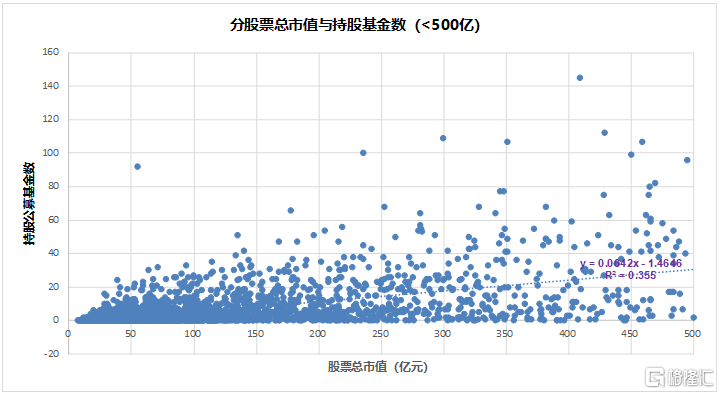

線性迴歸很大的一個問題是放大了大市值上市公司的影響力,因此我們以市值500億為限,得到4192家上市公司,佔全部上市公司的93%,專門將500億市值以下公司的持股公募基金數與市值做迴歸,得到了如下結果:

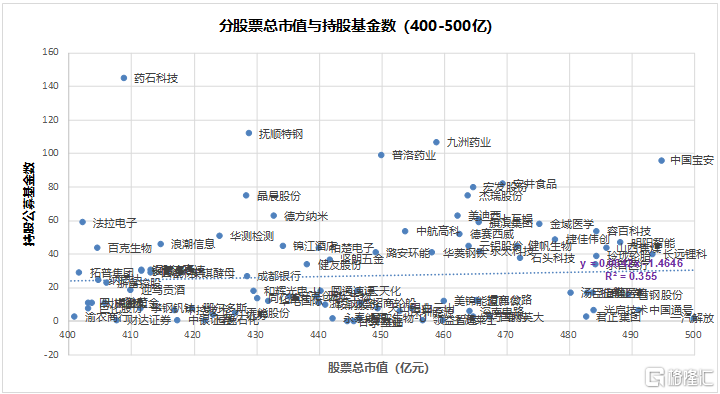

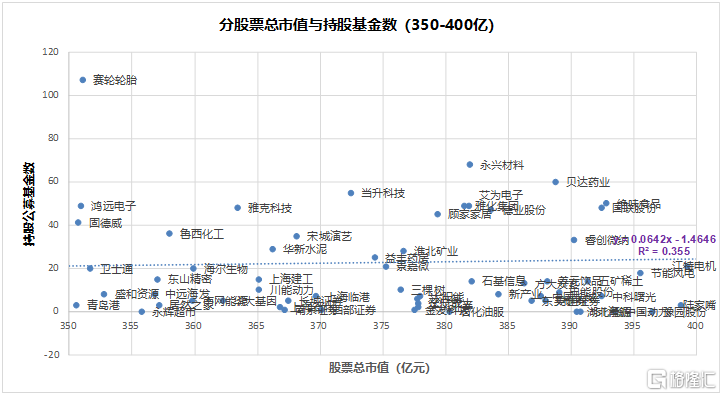

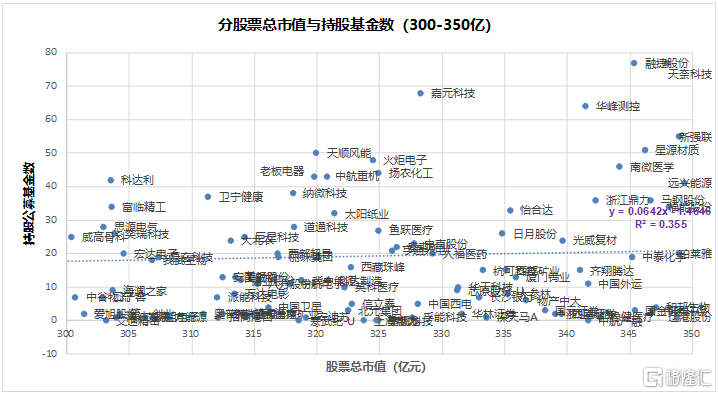

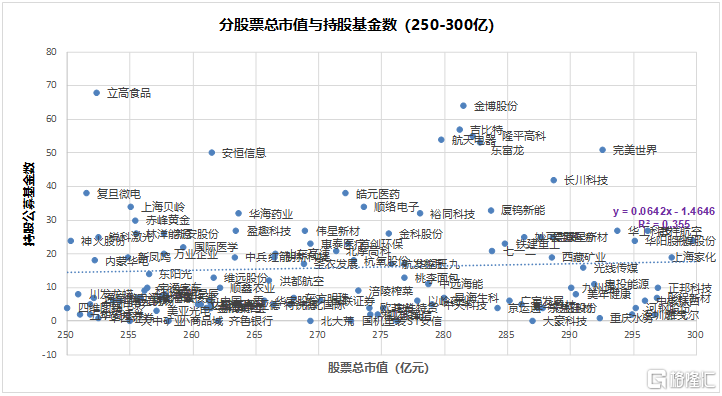

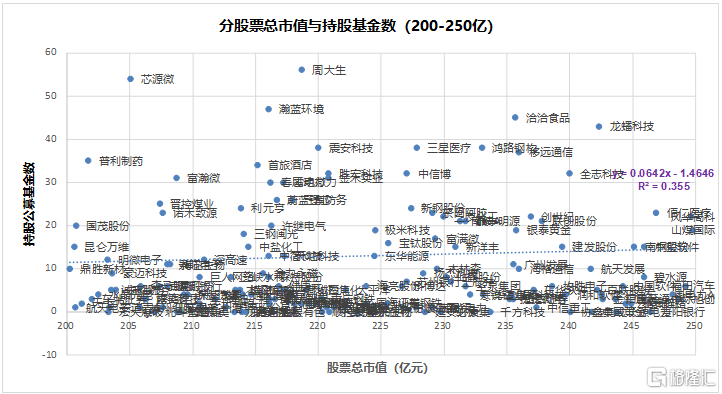

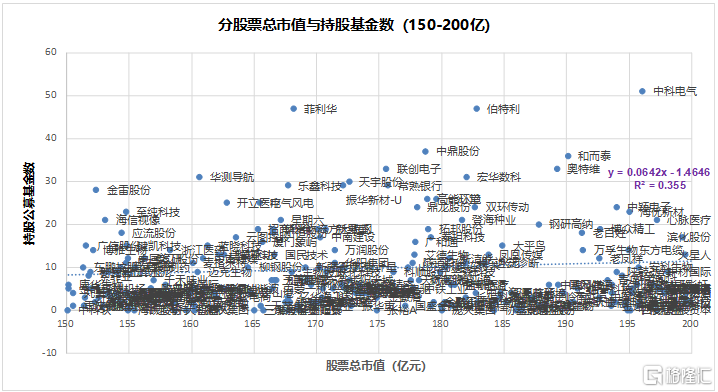

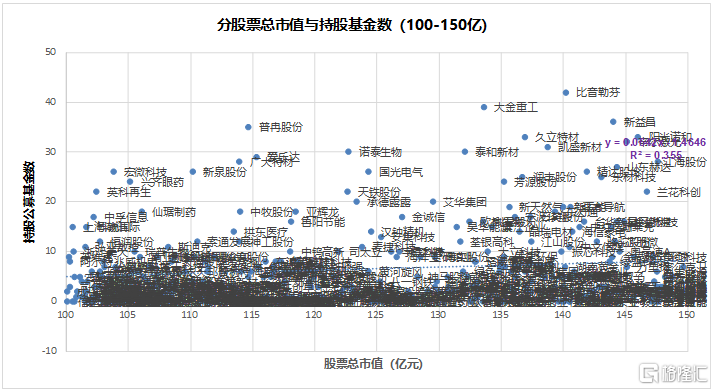

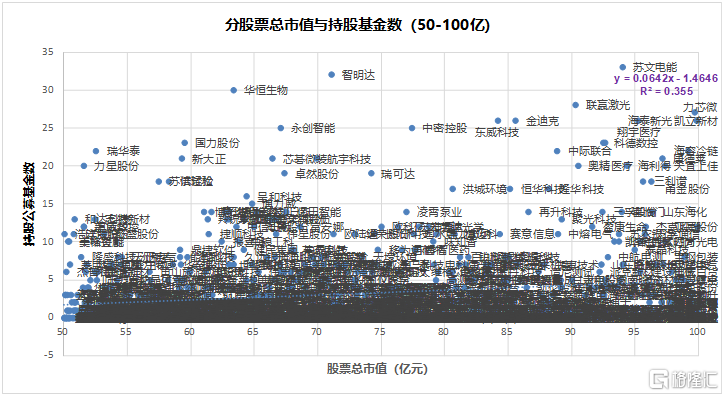

得出新的迴歸曲線為Y=0.0642X-1.4646,這其中擬合係數R2為0.355,顯然解釋度有所下降,考慮到2132家上市公司,佔到全部上市公司47%左右,根本沒有公募基金配置,這個擬合係數還可以接受。

400-500億總市值區間,公募超配的公司有藥石科技、撫順特鋼、九洲藥業、普洛藥業、中國寶安、晶晨股份、宏發股份、安井食品、法拉電子、德方納米、美迪西等。

350-400億總市值區間,公募超配的有賽輪輪胎、永興材料、當升科技、鴻遠電子、貝達藥業、艾為電子、固德威、魯西化工等。

300-350億總市值區間,公募超配的包括融捷股份、天奈科技、華峯測控、嘉元科技、天順風能、火炬電子、新強聯、星源材質等。

在250-300億區間,公募超配的有立高食品、金博股份、安恆信息、吉比特、航天電器、隆平高科、東富龍、完美世界、復旦微電、華海藥業、皓元醫藥、長川科技、順絡電子等等。

200-250億區間,芯源微、周大生、瀚藍環境、洽洽食品、龍蟠科技、普利製藥是公募的最愛。

150-200億區間,公募超配的公司有中科電氣、伯特利、菲利華以及中鼎股份、和而泰、聯創電子、華測導航、奧特維等。

100-150億總市值區間,公募超配的上市公司包括比音勒芬、大金重工、普冉股份、大金重工、久立特材、新益昌、陽光諾和、凱盛新材、愛樂達等。

總體上説,50-100億區間的上市公司,但凡持有公募基金數超過15個的都值得一看。在這個區間公募超配有蘇文電能、智明達、華恆生物、聯贏激光、力芯微、海泰新光、金迪克、東威科技、中密控股、永創智能、國力股份、瑞華泰等等。

小於50億區間的上市公司中,公募超配的有邁拓股份、霍萊沃、三孚新科、邁信林、康拓醫療、富信科技、信安世紀、新風光等。

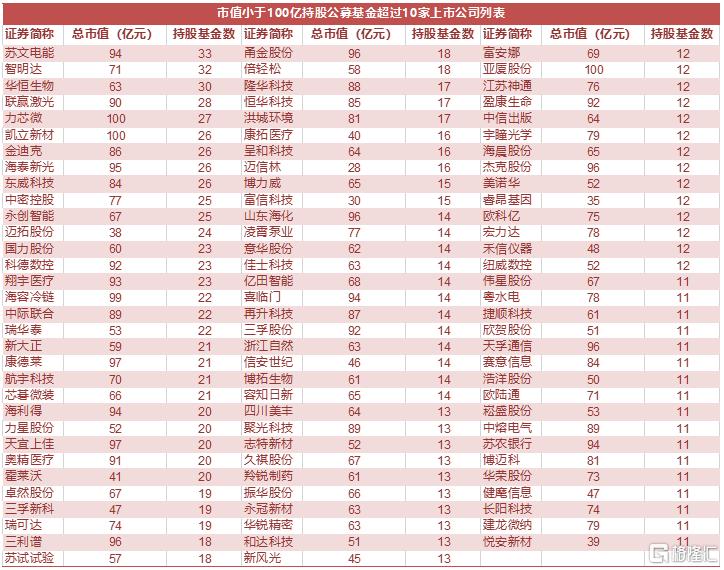

考慮到100億市值以下的公司是大家選股的重點市值區間,我們將小於100億市值,持有公募數超過10家的上市公司給大家列了一個表,供大家參考。

上面這94家上市公司,就是公募選出的小市值公司組合,當然其中肯定有因為新股以及指數基金配置等的原因,造成持倉公募數虛高。初步的粗略數據,供大家參考。

06

小結

從投資或者抄作業的角度,我們總結出以下幾個結論:

首先、如果想從配置的角度買行業,目標可以直接是行業內公募配置最重的股票組合,可以在本文第四部分查找,如果不走尋常路,尋找預期差,那就避開公募的最愛;

其次,未來一段時間,甚至三到五年,可能是小市值風格佔優,我們第五部分的這94家上市公司,是被公募機構篩過一遍,初步挖掘出來的股票,各位可以從中挑選自己熟悉或者感興趣的標的;

最後,想對跟自己一樣,被股市折磨的生不如死的老韭菜們説,投資可能沒有想的那麼難,雖然我們現在都是小學生,但作業做多了,可能到最後就真的畢業了。