本文來自格隆匯專欄:國泰君安證券研究,作者: 國君通信團隊王彥龍、馬玥、譚佩雯

投資要點

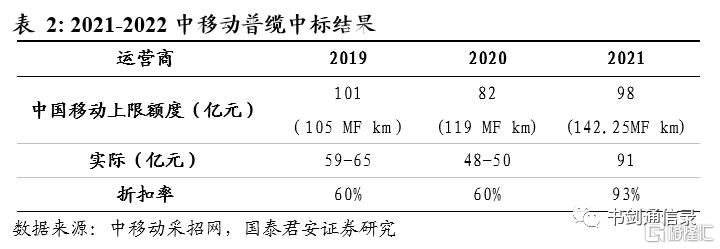

中標價格接近預算,超越市場預期。中移動2021-2022年普纜集採招標塵埃落定,需求纖芯數為1.42億芯公里,同比增長約20%。中標價格也有較大漲幅,光纜中標均價64.38元/芯公里,同比上漲51.6%;光纖價格約佔比成本40%,預計約25元/芯公里,同比上漲約30%,超越此前市場預期的15%-25%漲幅。本次漲價後,基本抹平海內外光纖價差,同時散纖市場基本反映本次價格上漲。

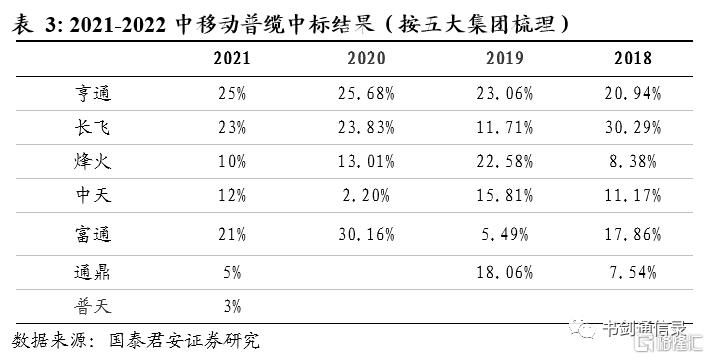

格局份額變動不大,主要廠商享漲價紅利。長飛、富通、亨通、中天、烽火五大廠商分列前五,份額分別為19.96%、15.96%、13.97%、11.97%、8.14%,若考慮與五大廠商關聯的其他投標者在內,五大集團約佔整體份額93%,格局變化不大。我們預料漲價不會帶來更多進入者,從行業擴產週期看,光棒擴產週期一般需2年甚至更長時間,光纖擴產一般6個月以下,光纜3個月即可。從各廠商的光棒擴產歷史看,每100噸光棒設備投入在2億元。從歷史中標角度看,大集採中標者是五大集團,格局十分穩固,運營商市場難以新增進入者,主要廠商將充分享受漲價紅利。

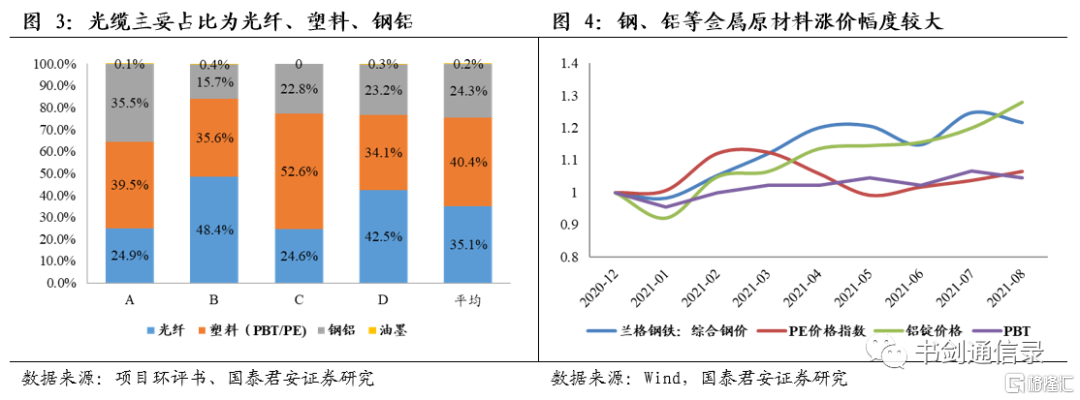

招採規則調控或成新常態,纖纜行業迎新發展機遇。本次集採規則有調整,一是2021年價格採用向下引導中間價法,即如果處於異常區間的投標價格得分較低,正常範圍的報價差距不大;二是價格評分佔比下降,2021年價格權重由50%下降至40%,而技術比重有所上升。三是原材料價格也納入價格聯動範圍,即規定以2021年三季度(7-9月)的PE、鋼帶等原材料價格算術平均作為“原材料基準價”,當原材料在上一季度超出基準價10%,觸發價格聯動機制,基準價將更新為新的上一季度原材料算術平均值,給予光纜廠商議價空間。一旦原材料明顯上漲,廠商可以根據原材料漲幅重新定價光纜產品區間,從而保證合理的利潤空間。我們認為這樣的招標規則對擁有技術、管理和成本、規模優勢的企業帶來了新的發展機遇,也有望成為未來運營商招標的常態。

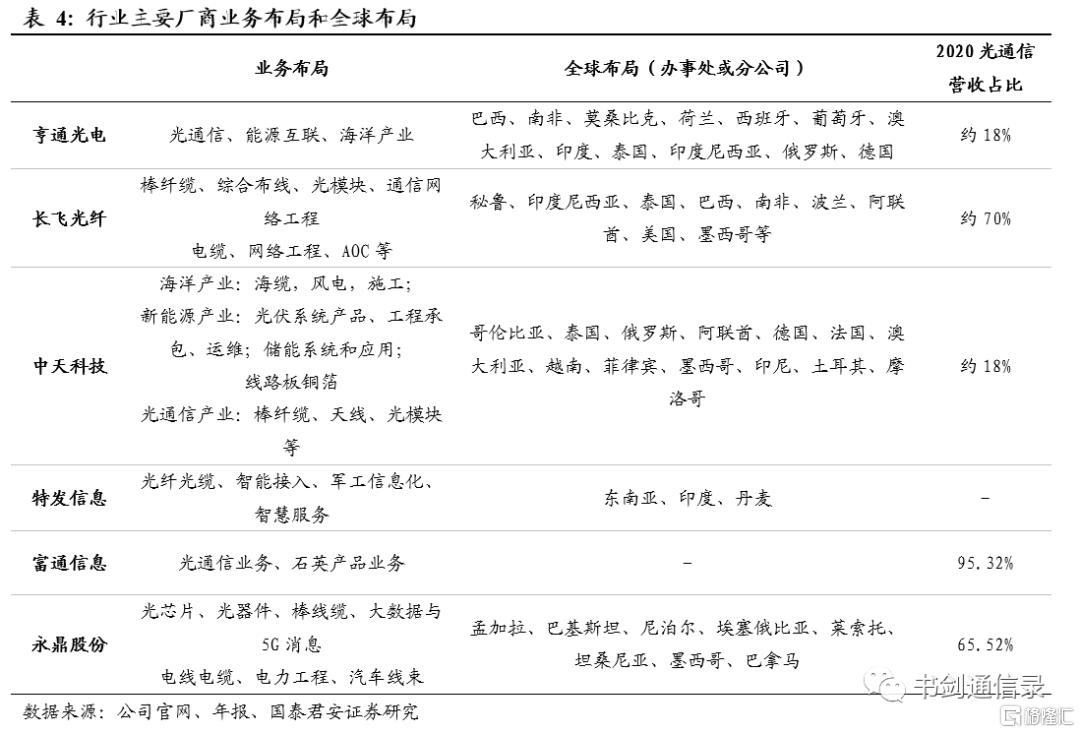

投資建議:具備以下特徵的廠商受益彈性最大:1)有效開拓國際市場帶動外需;2)成本管控能力在極限承壓下已經達到極致;3)國內運營商招標份額較高的;4)具備棒纖纜一體化能力,價格反彈下彈性較大;5)多元化佈局,產品結構持續優化,主要受益標的為亨通光電、中天科技。

正文

事件:2021年10月12日,中移動發佈2021-2022年普纜集採結果。本次集採整體纖芯數需求為1.42億芯公里,比去年1.19億芯同比增長約20%。2021年10月11日上午10時開標,最後中標結果如下:光纜均價64.38元/芯公里,同比上漲51.6%;光纖價格預計佔比成本40%,約25元/芯公里,同比上漲30%。

1.價格超市場預期,主要廠商享漲價紅利

價格層面接近預算,超越市場預期。光纜層面,本次普纜價格均價64.38元/芯公里,光纖均價約25元/芯公里,對比下2020年均價為42.45元,2020年最低光纖報價16.98元,最高光纖價格21.68元(不含税)。有望貢獻較多毛利潤增量。整體而言,平均報價是限額9.3折,比過去兩年6折有大幅度提升,超越市場預期。

五大集團格局佔有率變化不大,有望齊享漲價紅利。下表為按照公開披露的關聯、供應和客户關係主體對中標纖芯份額進行重新劃分。整體看,國內長飛、亨通、富通等五大集團歷史平均中標份額集中度高,過往3年集中度均超過94%以上,本次按集團歸總前五大集團超過93%。

國內行業格局穩固,漲價預料不會增加更多進入者。從行業擴產週期看,光棒擴產週期一般需要 2 年甚至更長時間,光纖擴產一般 6 個月以下,光纜 3 個月即可。從各廠商的光棒擴產規劃來看,平均每 100 噸光棒,設備投入在 2 億元,資金投入較大。而從歷史以往角度看,三大運營商中標者是以光棒企業為首的集團軍,雖然過去幾年有光纜等行業下游的廠商有所鬆動,但上游光棒光纖廠商格局依然十分穩固,運營商市場難以新增進入者。

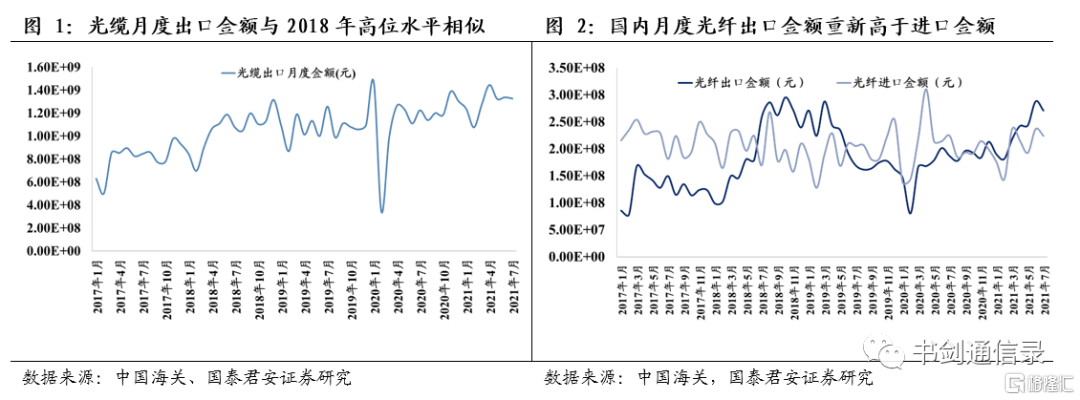

本次招標基本抹平海內外價差,散纖市場價格已經反映本次招標結果。海外光纖價格比國內舊價格高約20%,實際上國內價格整體有些滯後。隨着歐洲、北美等地寬帶接入建設景氣度提升,包括普利斯曼、康寧等都曾表示光纖緊缺或要擴建新工廠。散纖市場G652D價格由2個月前的20多元上升至近期的30多元,同時部分原廠G652D散纖供貨緊缺,基本反映集採結果。我們也曾在行業專題報吿:行業凜冬已過,全球需求回暖——光纖光纜專題 中提及國內散纖價格、光纜出口數據轉好帶來價格上漲的跡象。

2. 行業價格將更加理性,利好頭部廠商

我們認為,未來纖纜價格走勢會朝着保持行業合理利潤和良性發展的角度演繹。根本原因是原材料價格持續上升,疊加國內外需求旺盛,以及行業(運營商)政策上良性發展。具體看,纖纜價格走勢可以通過國內招標規則進行有效調控,整體格局利好頭部集團。

本次集採招標價格規則有調整,我們認為這樣的招標規則對擁有技術、管理和成本、規模優勢的企業帶來了新的發展機遇,也有望成為未來運營商招標的常態。

一是2021年價格採用向下引導中間價法,即如果處於異常區間的投標價格得分較低,正常範圍的報價差距不大;而2020年採用的是有條件反比法,由採購方給出採購商品的詳細規格,然後由供應商報價,採購方根據價格確定中標者,採購方根據價格確定中標者,可能導致競標企業的非理性行為。

二是價格評分佔比下降,2021年權重為40%,而技術比重有所上升。

三是原材料價格也納入價格聯動範圍,即運營商規定以2021年三季度(7-9月)的PE、鋼帶等原材料價格算術平均作為“原材料基準價”,當原材料在上一季度超出基準價10%,觸發價格聯動機制,這時基準價更新為新的上一季度原材料算術平均值,這樣給予光纜廠商議價空間。一旦原材料明顯上漲,廠商可以根據原材料漲幅重新定價光纜產品區間,從而保證合理的利潤空間。

3. 全球和多元化佈局有望帶來行業新生命曲線

海外佈局和多元化煥發新生命曲線。海外佈局角度看,光纖光纜行業長途運輸是成本高,我們看到較多國內廠商開始在海外進行設廠和佈置產能,或對當地的纖纜廠商進行收購和改造,利用被收購方原有的銷售網絡進行業務拓展。另外,纖纜廠商天生適合進行多元化佈局,延上游可以拓展到各類材料,眾多光棒廠商實際上已經有穩定的供應鏈或子公司開展材料業務;延應用領域可以拓展到電纜、海纜,延下游可以拓展到光網絡工程、寬帶工程、能源工程、光模塊等。

4. 風險提示

原材料價格上漲超預期。光纜主要材料為PE、PBT等塑料,以及鋁、鋼帶等金屬,若原材料價格持續上漲過快,價格聯動機制調整或存在滯後,或對纖纜廠商業績產生負面影響。

運營商實際需求小於預期。本次招標為框架協議,最終落實仍需運營商各分公司分批次下具體訂單。若實際訂單需求小於框架需求,或對纖纜廠商業績產生負面影響。