8月7日,樂信(LX.US)發佈了最新的財報。

公司的盈利能力繼續保持強勁。二季度營收35.9億元,環比上升15.6%;GAAP淨利潤5.11億元,環比上升19%,同比上升126%,創下14個季度以來最高,連續5個季度環比增長。

從財務比率看,二季度利潤率(年化淨利潤/在貸餘額)相比一季度提升34個基點,連續多個季度環比增長20個基點以上。

就在樂信再次交出優異財報之際,國際知名投行ubs發佈樂信研報,並給出了13.6美元的目標價格,以及維持“買入”的評級。

國際投行認可、連續多個季度業績穩健,樂信爲何能一直做到穩定發揮?

風險持續改善,驅動盈利質量攀升

驅動盈利質量提升主要在於核心業務,體現在樂信財報中,首先看金融淨收入,其從上季度18.18億元增加到20億元,增長10%。

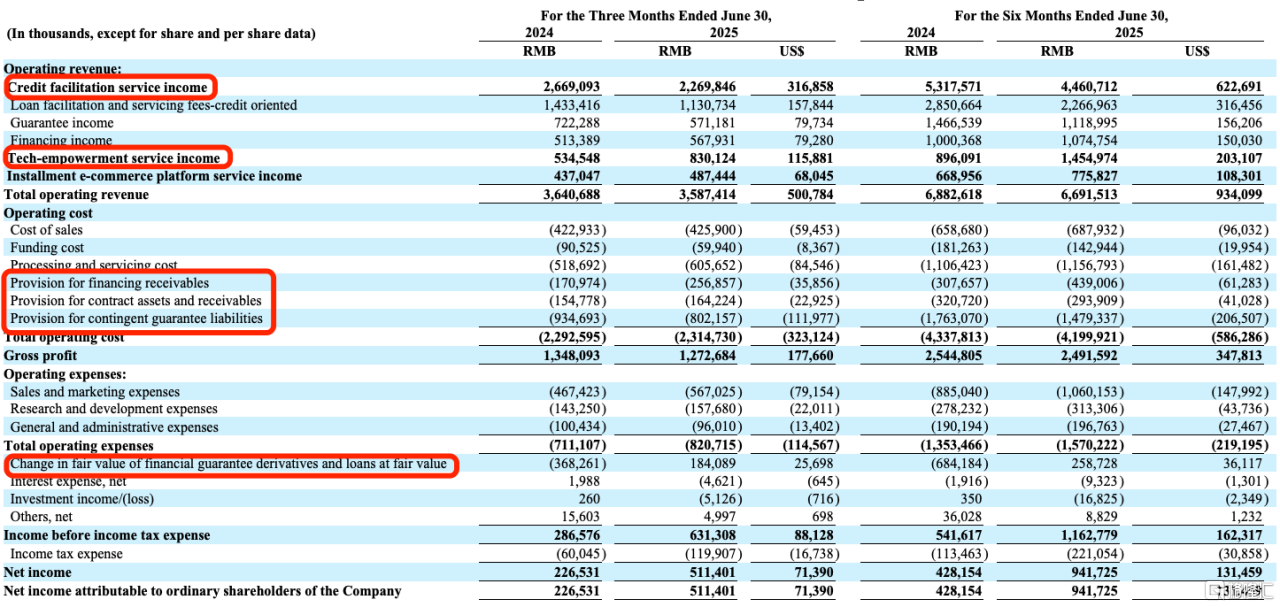

金融淨收入可以理解爲重資產收入(credit facilitation service income)和科技賦能收入(tech-empowered service income)這兩項加總,再扣除融資成本、信貸成本(包括三個撥備項與融資擔保衍生工具和貸款的公允價值變化Change in fair value of financial guarantee derivatives and loans at fair value)後的結果。

(圖片來源:公司公告)

二季度,“融資擔保衍生工具和貸款的公允價值變化”這個影響利潤的最大因子,繼續爲正(即價值上升),且環比進一步提高。

作爲一個淨損益項,它實際是風險收入和風險撥備相減後的淨值。這個撥備可以理解爲一個“蓄水池”,金融機構往往根據實際風險的邊際變化,計算出一個合理的撥備水平。那麼上述淨值爲正,可能因爲撥備這個“蓄水池”釋放出來反哺了報表利潤,或者這個“蓄水池”已經不需要再補充更多,所以原原本本地成爲報表利潤。這反映出樂信的風險水平改善。

公司的各項風險指標改善進一步驗證了這一點。二季度新增資產FPD7環比下降約5%,全量資產入催率環比下降約2%,全量資產90+不良率環比下降約6%,風險指標連續4個季度持續向好。也就是說,風險改善成爲盈利提升的核心驅動引擎。

值得一提的是,在《助貸新規》實施將近的大背景下,樂信提前在二季度主動調整風險策略,通過加大對高風險敏感客戶的識別和處置降低風險;利用技術升級風控能力和差異化定價能力帶動優質規模增長;在風險指標向好的基礎上,謹慎增加撥備力度,提高大盤撥備覆蓋率,加強行業風險抵禦能力。

隨着新規落地加速行業洗牌,資源向頭部合規經營平臺集中的趨勢加速,樂信未來將收穫更高質量增長。

同時,樂信的生態業務高速發展,分期零售、普惠、數科以及海外業務全面開花。

比如分期零售業務,樂信通過全面升級商品供應鏈,加強"甄品惠"、"工廠店"等業務模式來滿足用戶多元化需求,以及完善“一客一策、一品一策、千人千面”經營策略實現精細化運營,促進生態業務持續繁榮。

二季度電商毛利增長71%至9700萬元,GMV環比增長80%至20億元。在助貸“24%+權益”模式可能面臨嚴格監管的情況下,樂信分期零售綁定消費場景,或成爲滿足目標客羣真實需求的有效合規渠道,保持可持續增長。

國際投行UBS研報同樣有類似的觀點:認可公司資產質量優於預期、生態業務成爲重要亮點。

因此可以預見,生態業務形成有效協同,作爲樂信獨特的競爭力強化經營韌性,釋放出積極的業績預期。

技術爲長期競爭力,高股息和大額回購帶來確定性

風險改善成爲盈利提升的核心驅動引擎,背後是樂信持續升級風控體系,搭建完善的風控基礎設施。底層是公司形成以技術爲基礎的核心能力,特別是AI與金融的深度融合。

通過大模型、智能體將AI嵌入到信貸價值鏈之中,已帶動樂信風控、獲客、運營、合規等多個環節的優化和突破。

比如在貸後管理領域,智能數據輔助平臺實現了從案件分配、催收作業到用戶經營、代扣策略的全流程AI輔助,有效提升了貸後整體回款率。公司自研AI智能體取得較大進展,目前已上線50個“AI智能體崗位”,應用在策略輔助生成、策略檢查、上線後自動監測等核心業務領域,大幅提高經營效率。

這意味着,一方面,樂信在成本控制上構建行業領先優勢,這是樂信不斷提高盈利質量的核心要素之一,成本控制也使得公司能夠提供更有競爭力的定價吸引客戶。另一方面也是戰略能力的體現,短期內幫助樂信從容應對行業競爭和監管壓力,長期支撐樂信擴大技術創新、強化風險體系。

在金融業向科技化、普惠化方向發展的趨勢下,做好AI與金融深度融合會是區別行業贏家輸家的重要標尺。

站在投資的視角,樂信的AI能力會讓市場對其成長潛力做出新的評估。大模型、智能體爲業績貢獻實質性增長,將增厚EPS帶來估值提升。AI加持帶來樂信估值邏輯的轉變,市盈率未來大概率會從傳統金融向科技公司趨近。

如果從一家成熟公司的邏輯來看,高股息和大額回購爲樂信長期價值構築了“安全墊”。

據悉,公司將在美東時間8月26日進行2025年上半年的除權除息,本次分紅派息按照0.194美元/ADS,對比去年下半年的0.11美元/ADS上漲了約76%,金額約佔上半年淨利潤的25%。並且從今年下半年開始,樂信分紅比例從淨利潤的25%提升到30%。

同時,樂信在7月宣佈將在未來12個月內實施最多5000萬美元股票回購的計劃。一般而言,這能夠減少市場流通股本、優化財務指標、強化投資者信心,從而提振股價表現。此外,CEO計劃通過自有資金增持最多1000萬美元股票。

管理層對自身發展和市場前景具備長足信心,這和樂信一直以來對股東回報的重視保持一致,反映公司在資本市場上具備前瞻眼光,以及爲股東創造收益的長期承諾。

計算後可知,若回購金額全額執行,疊加之前連續兩次上調分紅比例,公司股東回報率將提升至約14%,對比奇富科技、信也科技等同行處在領先水平。

而公司當前的PE估值不到4倍,PB估值爲0.67倍,低於同行,可見樂信是極具性價比的投資標的。在政策、技術等因素影響下有明顯的預期差,公司未來有望享受到更多的估值溢價。

總的來看,在業績層面,風險改善成爲確定性趨勢,還將持續帶動樂信的利潤和利潤率連續提高。在業務上,樂信以技術創新爲底座,實現企業價值提升,也找到了合規經營與社會價值的平衡,AI賦能下公司能夠持續拓展金融服務邊界,獲得更多的業務機會。這樣一家公司,大概率是被低估了。