本文來自格隆匯專欄:中金研究 作者: 劉剛 李雨婕等

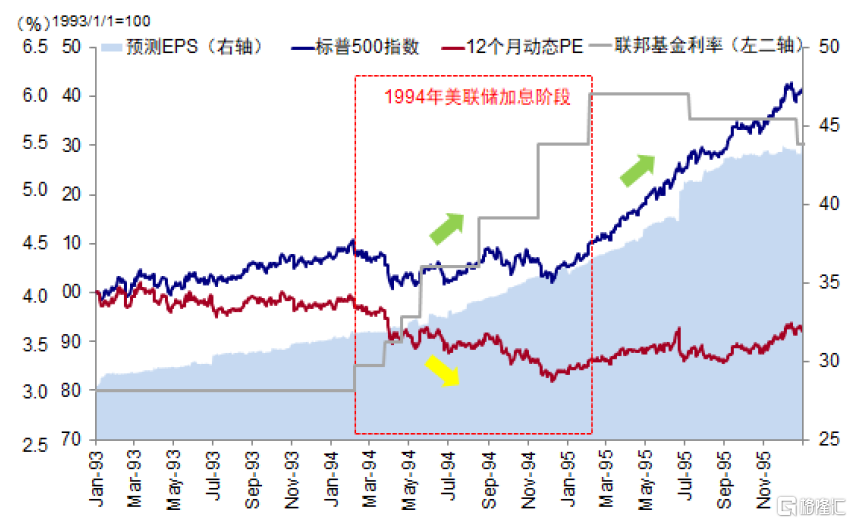

6月美聯儲加快加息步伐,“水漲船高”的加息路徑也加大了衰退擔憂。一個引起我們注意的歷史階段是1994年2月~1995年2月的加息週期,一年內加息300bp,單次最快加息75bp也和當前相仿,但當時並沒有出現經濟衰退、市場也沒有大跌(最大回撤~9%)。探究其背後原因對當下有一定借鑑意義。

綜合來看,1994年對當前的啟示是:1)美聯儲預防式的加快加息成功控制住了通脹,避免了此後陷入通脹和增長的兩難境地;反觀本輪面臨的局面更加侷促,通脹尚未控制住的情況下增長已現疲態;2)價格壓力回落是美聯儲能夠停止加息的主要前提;本輪也是如此,我們預計最早或需要三季度再看到高基數後;3)之所以沒有最終導致衰退是因為整體金融條件並未大幅走高,且外部環境相對較好,更重要的是美聯儲能夠及時“收手”;本輪金融條件和外部環境整體並不友好,因此接下來美聯儲政策何時能夠退坡更為關鍵。

焦點討論:1994年快加息的歷史經驗,如何能夠實現“軟着陸”?

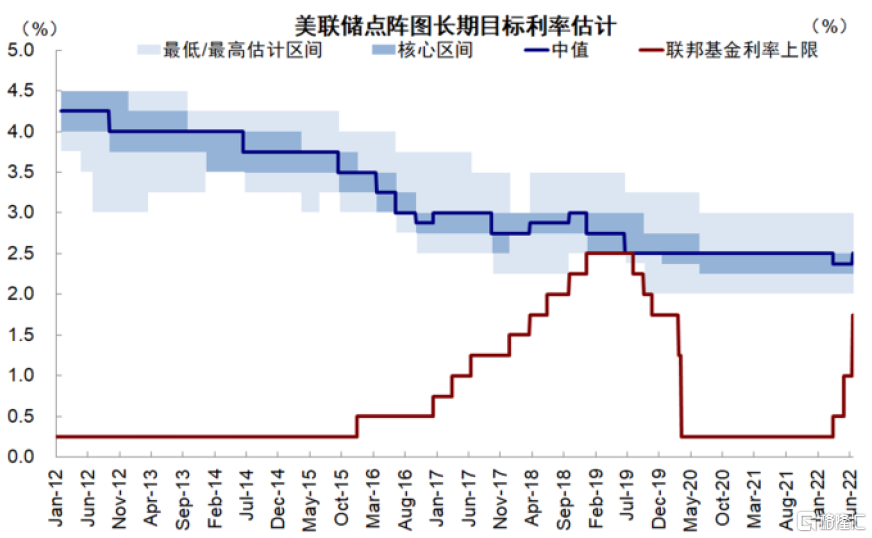

5月CPI再創新高後,美聯儲被迫加快加息步伐在6月FOMC上加息75bp,單次幅度創1994年以來最大。不僅如此,“水漲船高”的加息路徑也加大了市場的衰退擔憂,因為更高的加息幅度(美聯儲點陣圖3.75%的加息終點 vs. 2.5%的中性利率)和更快的加息速度所帶來的金融條件驟然收緊本身就不可避免的會對增長造成衝擊,因此我們預計當前增長放緩的終點是衰退也並不意外。反映到近期的資產表現上,也因此如“電風扇”般的轉動,如10年美債利率衝高到3.5%後迅速回到2.8%、原油、黃金等大宗品普跌、成長風格大跌後反彈、美元先跌後漲等等。

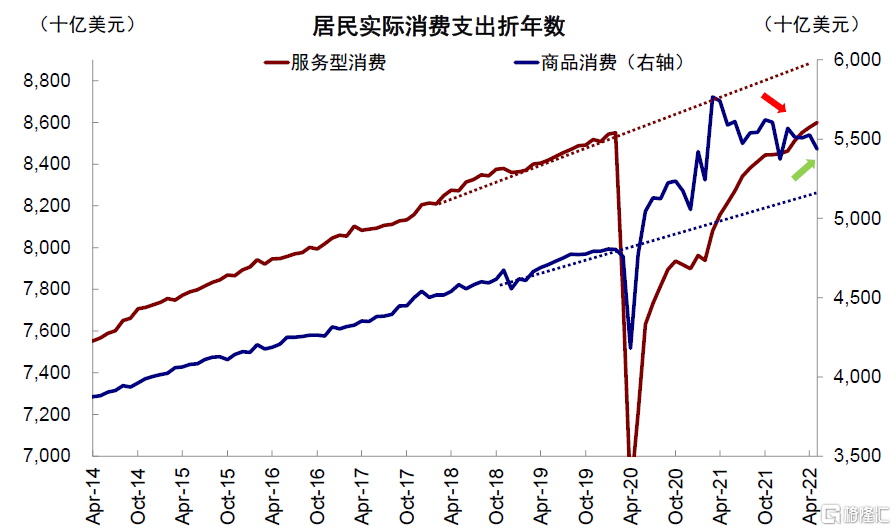

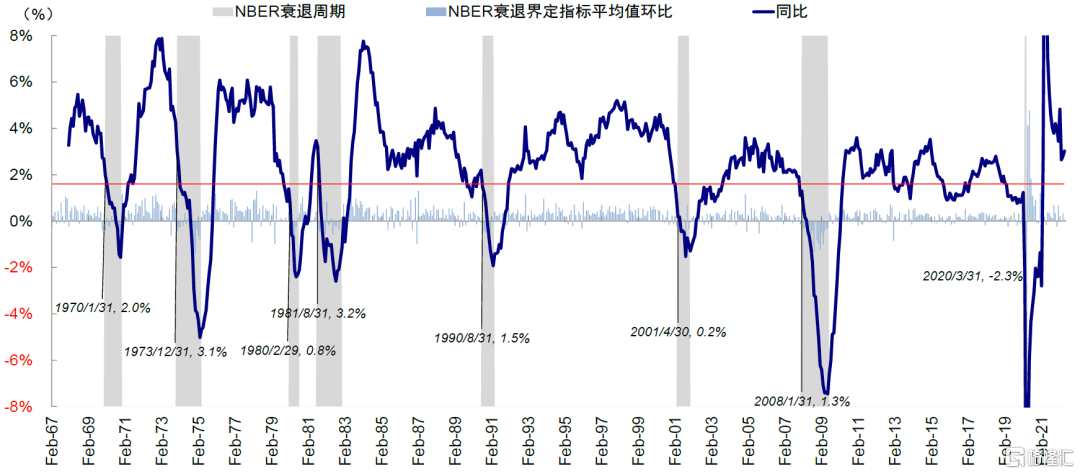

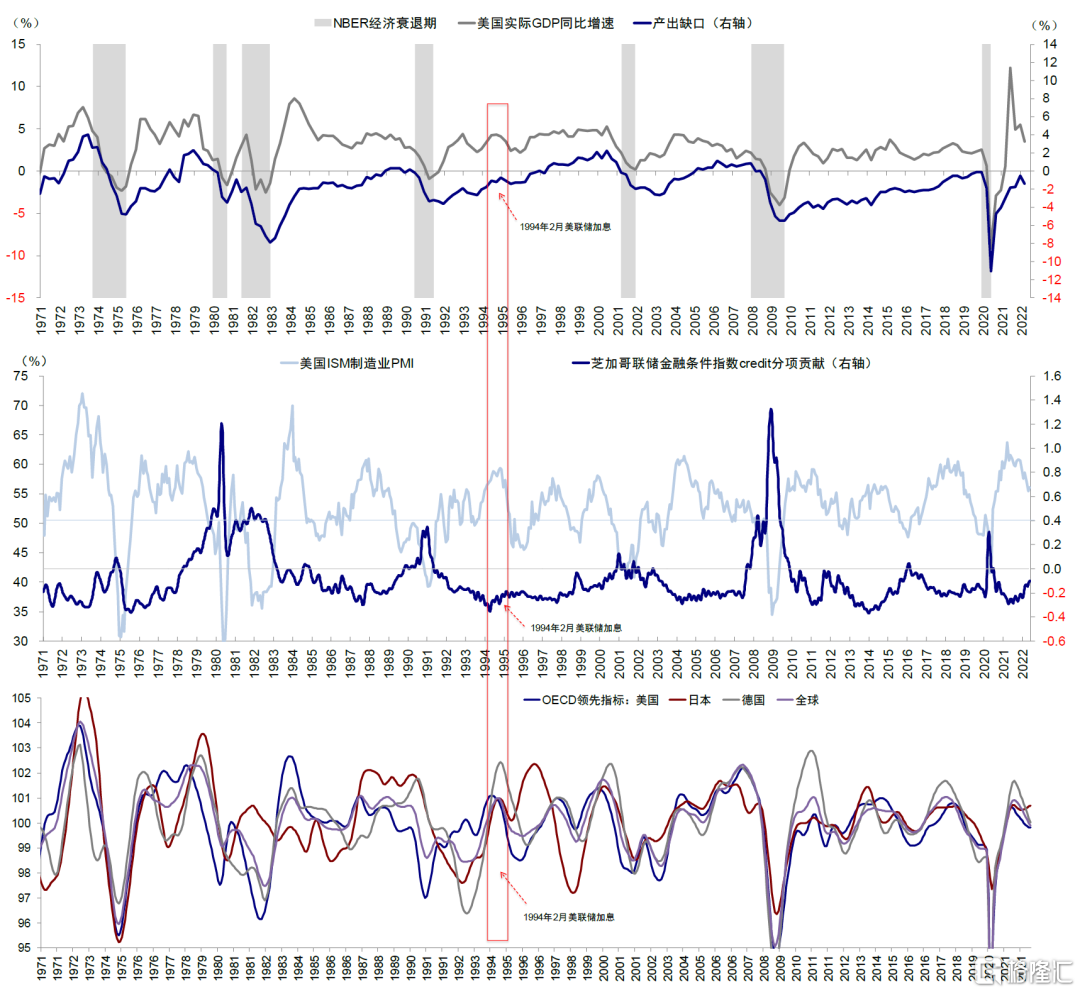

圖表:本輪加息經濟增長已有疲態

資料來源:Haver,中金公司研究部

圖表:接下來美聯儲政策何時能夠退坡更為關鍵

資料來源:Bloomberg,中金公司研究部

除了分析衰退的可能性與影響外,一個令我們好奇和關注的歷史階段是1994年2月~1995年2月的加息週期。彼時一年內的加息幅度達300bp,單次最快加息75bp也和當前相仿,但回頭來看,當時並沒有出現經濟衰退、市場也沒有大跌(加息週期最大回撤~9%)。加息為何突然加速、又在如何能夠停止加息?為何能避免衰退實現“軟着陸”?回答這些問題對當下都有一定借鑑意義。

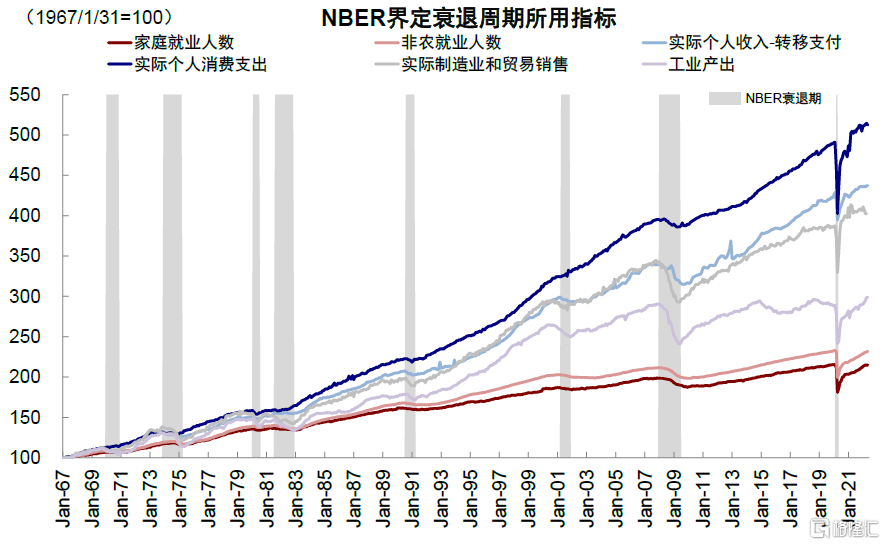

圖表:NBER界定衰退所用指標顯示衰退仍有距離

資料來源:Haver,中金公司研究部

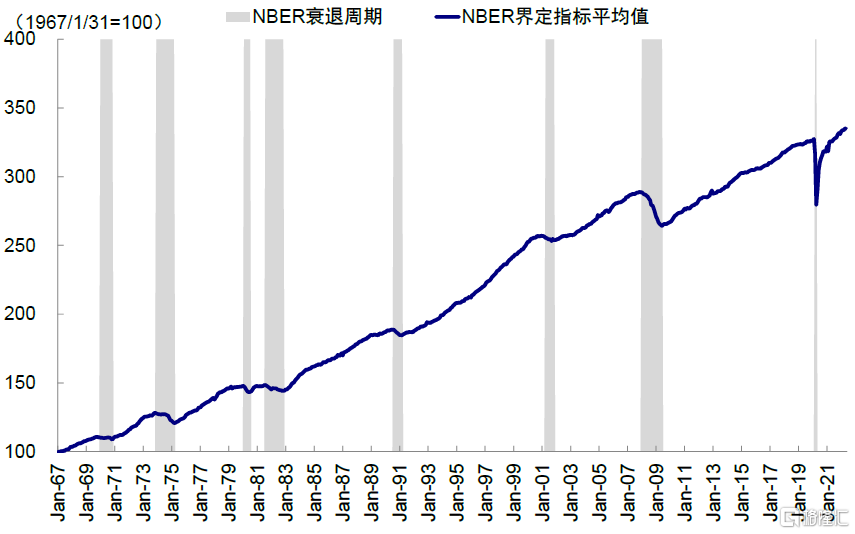

圖表:NBER界定衰退指標平均值

資料來源:Haver,中金公司研究部

圖表:NBER衰退既定指標均值環比尚未轉負、同比較歷史觸發衰退閾值仍有一定距離

資料來源:Haver,中金公司研究部

一、為何突然加速加息?原油和工業金屬大漲導致美聯儲預防式緊縮

1994年的加息週期始於當年2月,在2~4月連續三次25bp加息後,5月和8月連續兩次加息50bp,11月更是一次加息75bp,直到1995年2月再度加息50bp後才停止,累計加息幅度300bp(從3%到6%)。

美國經濟在90年代初大幅降息後復甦勢頭強勁。經歷了90年代初的衰退和大幅降息後,美國經濟的復甦勢頭在1994年明顯增強,ISM製造業PMI從1993年6月的49.6%升至擴張區間,並在接下來的加息週期中快速攀升至1994年10月59.4%的高點,失業率從1992年6月的7.8%持續下降到加息週期結束的5.4%。不過也並未出現明顯的“過熱”跡象:1)失業率雖持續回落,但距離恢復到上一輪衰退前水平(1990年6月失業率為5.2%)仍有距離;2)產出缺口未轉正。1994年2月加息啟動時產出缺口為-1.73%,5月加速加息直到最終加息週期結束,產出缺口都依然為負(整個加息週期最高點為-0.7%)。3)加息開始和提速時通脹都不算高,2月開啟加息和5月加息加速時,CPI基本在2%~3%區間。

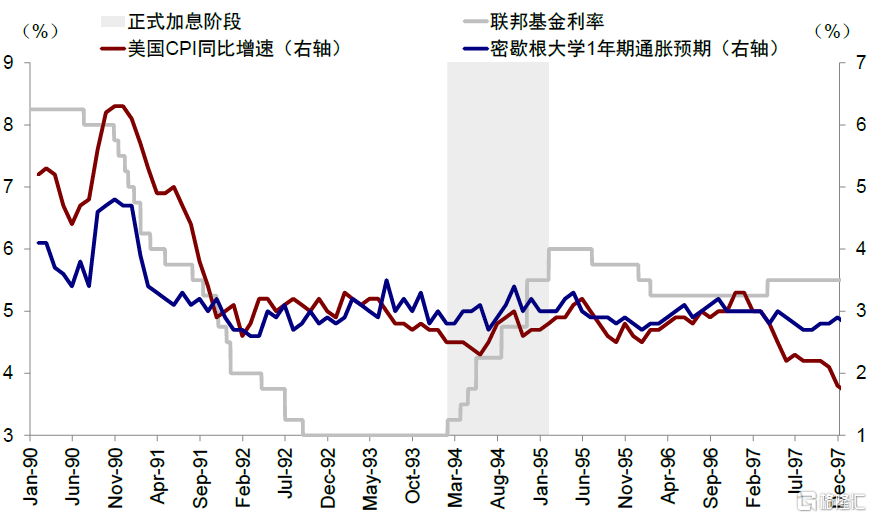

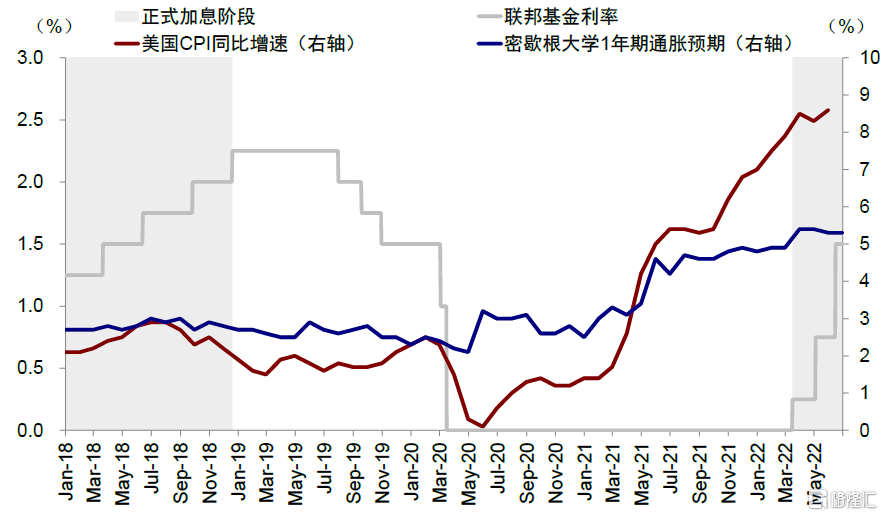

圖表:2月開啟加息和5月加息加速時,CPI基本在2%~3%區間

資料來源:Haver,Bloomberg,中金公司研究部

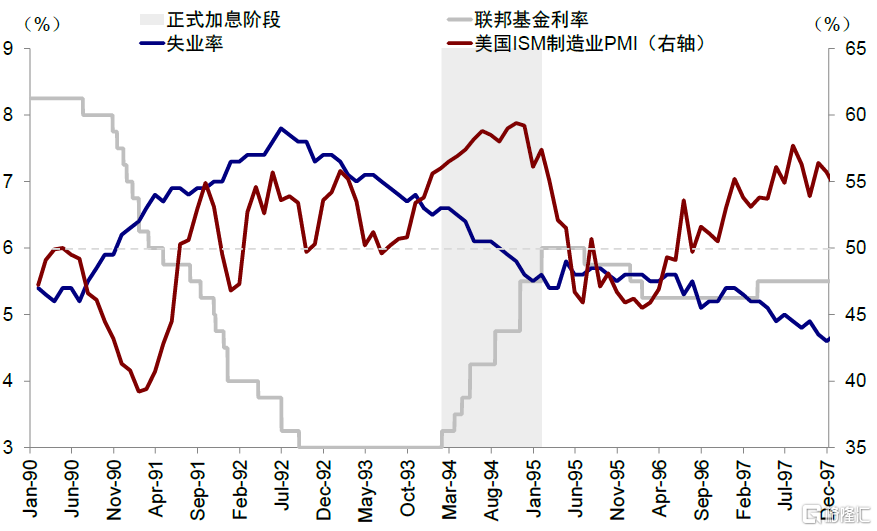

圖表:經濟和就業市場強勁,加息末期有所下滑

資料來源:Haver,Bloomberg,中金公司研究部

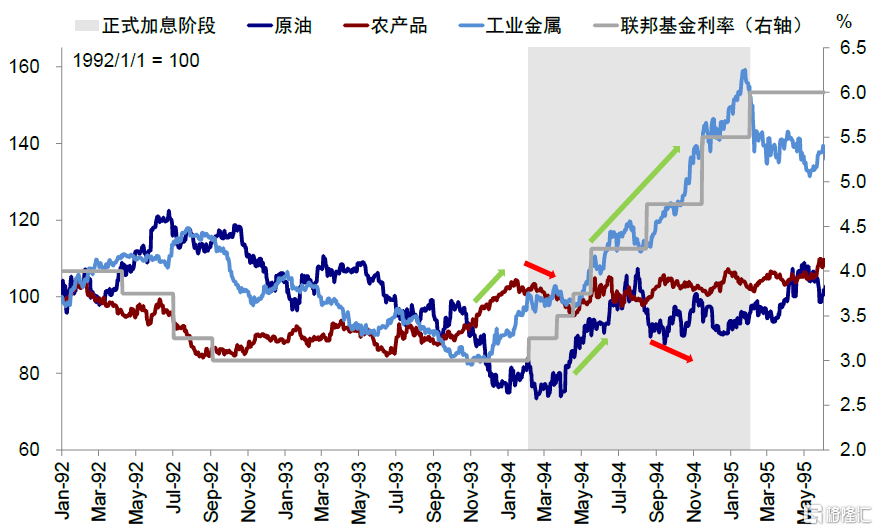

在並未過熱的經濟環境下,通過梳理彼時FOMC會議紀要材料,我們發現美聯儲之所以做出加速加息的決策更多是出於未雨綢繆和預防式的考慮,主要是由於當時原材料價格出現一輪快速上漲,加速加息是為了保證通脹被有效抑制。

► 平穩加息階段:1994年2月,加息週期開啟;農產品和原材料價格上漲。1993年美國嚴寒天氣導致食品價格攀升,經濟復甦下PMI從1993年6月49.6%的低點升至1994年1月的56%。從1993年9月低點到首次加息前,農產品價格指數漲幅16.9%,工業金屬價格也上漲19.1%,原油則基本企穩。雖然CPI並沒有因此上行,但美聯儲認為經濟增長和食品原材料價格壓力可能推升通脹上升。加息開啟後,農產品價格回落、工業金屬漲幅一度放緩,不過能源價格此時開始上行,從低點到第三次加息25bp期間上漲16.8%。

► 加快加息階段:1994年5月,油價和工業金屬繼續上行,美聯儲加快加息50bp。雖然CPI依然不高(5月會議前的4月CPI同比2.5%,持平於3月),但油價累計漲幅已達26.6%,而工業金屬在5月加息前再度上衝並創出新高。美聯儲委員們擔憂依然不夠緊的貨幣政策仍可能推升資源品價格,進而導致新的通脹風險(a fresh outbreak of inflation),因此加快加息是為了消除依然很低的短端實際利率下的寬鬆環境(better assure that the remaining degree of policy accommodation had been largely removed)。

1994年8月,油價和工業金屬繼續上漲,美聯儲再次加息50bp。在8月FOMC前油價和工業金屬繼續上漲,PMI雖然小幅回落至58%但仍處於高位。美聯儲官員認為經濟仍在快速擴張,儘管經濟近期可能放緩,但仍需要進一步採取措施確保通脹壓力繼續受到抑制(remain subdued),否則通脹壓力擴大的風險高。

1994年11月,油價回落但工業金屬價格居高不下,通脹走高,勞動力市場緊張,美聯儲再度加速加息75bp。11月加速加息前,油價已經有所回落,但工業金屬價格仍在創新高,CPI同比升至3%。美聯儲據此認為經濟仍超預期強勁,許多行業運營在超均值的產能水平。在前期貨幣政策收緊影響下,經濟確實有所放緩,但沒能出現可持續放緩的跡象。在CPI走高和勞動力緊張環境下,通脹仍有壓力,貨幣政策仍不夠緊(insufficiently restrictive)。

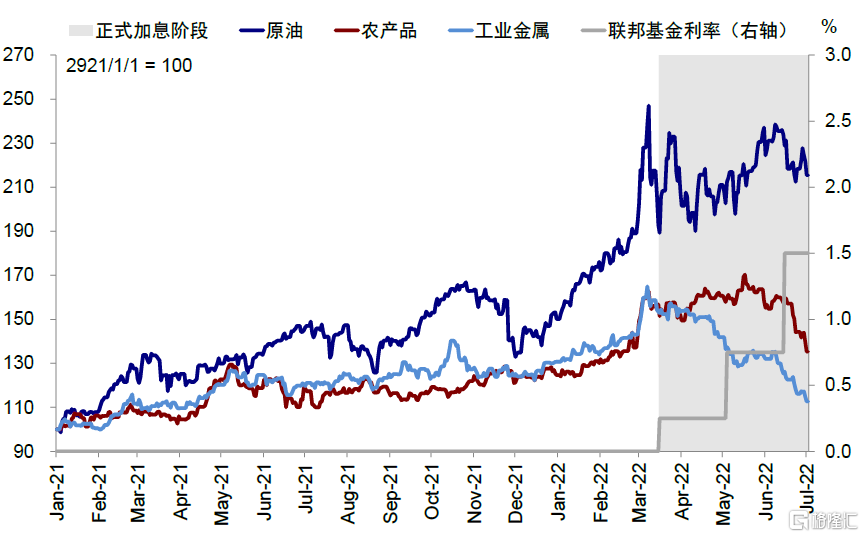

圖表:原油和工業金屬大漲導致美聯儲預防式緊縮

資料來源:Haver,Bloomberg,中金公司研究部

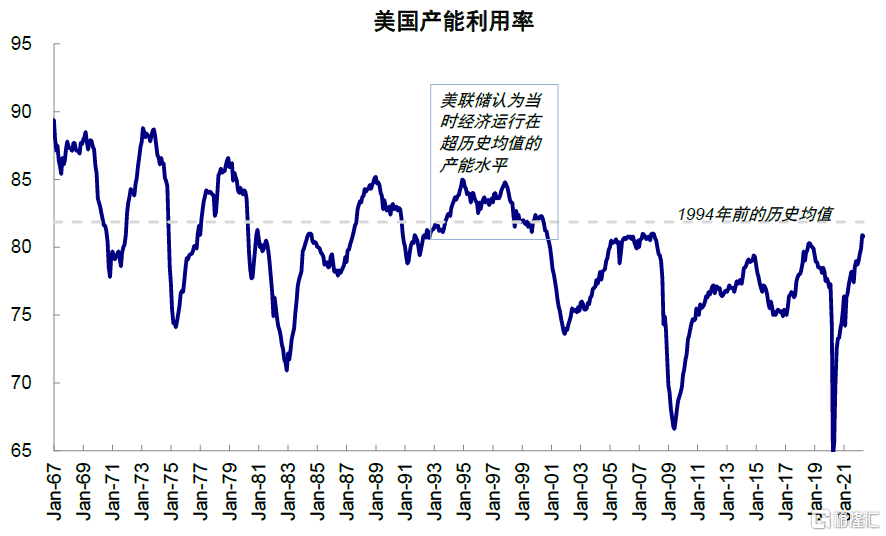

圖表:美聯儲認為經濟仍超預期強勁,許多行業運營在超均值的產能水平

資料來源:Haver,中金公司研究部

► 加息放緩階段:1995年2月,工業金屬再創新高,累計漲幅80%,美聯儲再次加息50bp:1994年12月PMI數據回落至56.1,油價也基本處於盤整態勢,但工業金屬再創新高顯示通脹壓力仍未完全消除(加息前低點到1995年1月累計漲幅80%)。因此,雖然美聯儲官員認為1995年經濟將大幅放緩(moderate considerably),但為了實現通脹目標,進一步緊縮仍有必要(the need for further monetary restraint could not be ruled out),而速度降至50bp是減少過於嚴格的政策路徑的風險(lessen the risk that the Committee's policy intentions would be misinterpreted),比如對消費者、企業信心的打擊、以及由此可能造成的金融市場混亂。

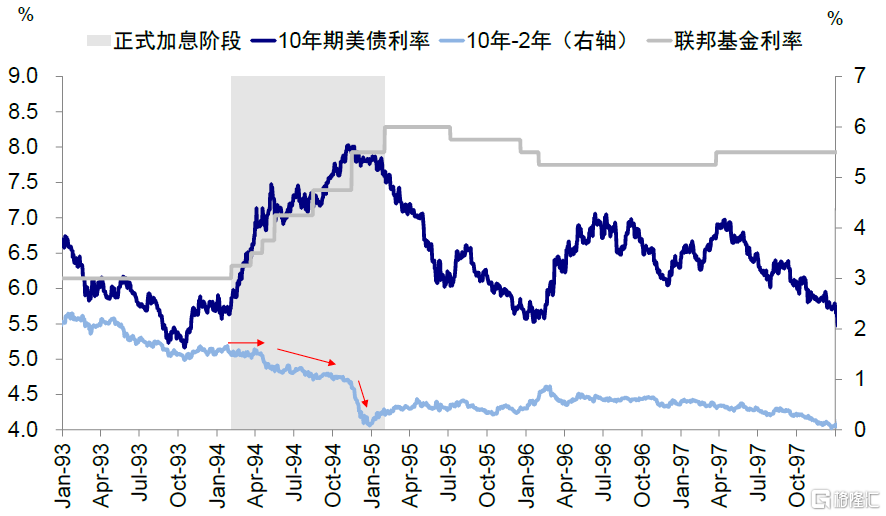

此外從期限利差角度看,根據時任紐約聯儲研究主管的Mishkin所著《the Fed after Greenspan》,1994年前三次温和加息25bp後,長期國債利率與短端利率幾乎以相同的步伐上行,因此期限利差並沒有明顯收縮,這可以理解為市場並沒有“相信”美聯儲控制通脹的決心。而5月美聯儲加快加息後,10年美債利率停止跟隨基準利率上升的步伐,期限利差開始收窄。11月大幅加息75bp後,10年美債利率甚至大幅下降,利差接近倒掛。

圖表:5月美聯儲加大單次加息後,10年美債利率停止跟隨基準利率上升的步伐,利差開始收窄

資料來源:Bloomberg,中金公司研究部

二、如何能夠停止加息?經濟放緩,價格回落,美聯儲停止加息避免經濟收縮風險

經濟明顯放緩和原材料價格下降是美聯儲停止加息主要背景。美國經濟在1995年顯著放緩,1995年4月美國失業率逆轉開始上行,PMI也從1月連續回落後,5月首次落入收縮區間(46.7%)。雖然CPI仍在上行,但美聯儲擔憂的工業金屬價格也從1月開始回落。美聯儲1995年3月FOMC會議紀要顯示,與會者一致認為經濟已經放緩且處於可持續的路徑,雖然CPI還未回到3%,但委員們認為在採取進一步行動前先暫停並評估前景是更為穩妥的做法。因此,美聯儲在2月後停止加息,後續PMI持續回落並降至收縮區間後,美聯儲於1995年7月轉為降息。

三、快加息為何沒有引發衰退?金融條件未大幅收緊,政策有餘地,外部環境平穩

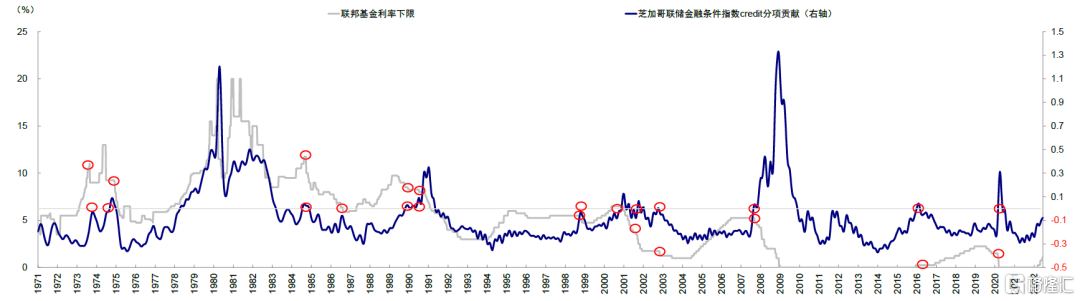

預防式加息為後續轉為降息留出空間。雖然1994年加息幅度大、速度快,但在前一輪大幅寬鬆的背景下(聯邦基金利率從90年代初的8%持續降至3%),本輪加息幅度並不算很大,從結果上看金融條件上升幅度並不大(最終未突破0)。此外預防式的快速加息也給未來政策調整留出了空間。1995年2月最後一次加息後不久,時任美聯儲主席格林斯潘便在國會聽證會上暗示[1],可能通過放鬆貨幣政策以促進經濟復甦。美聯儲隨後1995年7月、12月和1996年1月三次降息。

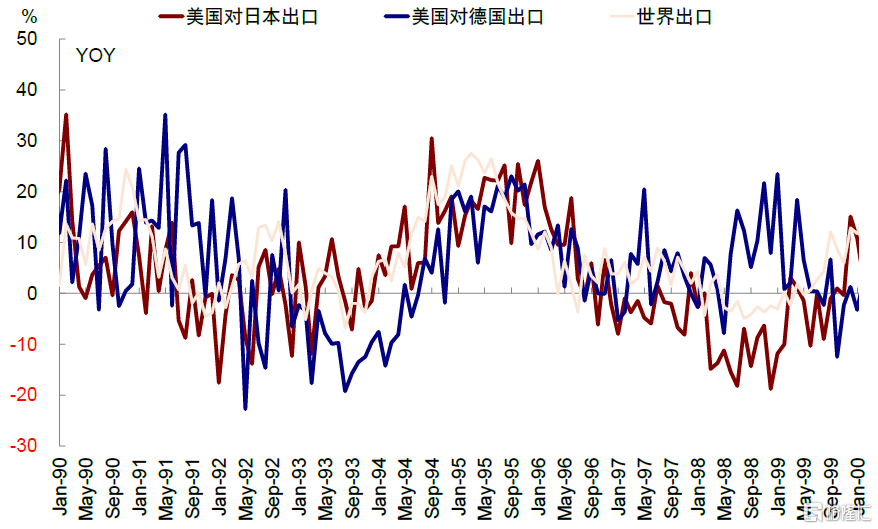

此外,能夠實現“軟着陸”的另一關鍵因素是外部環境相對平穩,全球主要經濟體基本已經走出衰退並呈現復甦態勢。1994年美聯儲加息週期開啟時,德國和日本已走出衰退。美聯儲在1994年7月FOMC會議紀要中同樣提及日本、德國、法國等國家工業國家經濟的快速修復[2]。與此同時,《北美自由貿易協定》(NAFTA)於1994年初正式生效、疊加世界貿易組織(WTO)於1995年初的正式成立實現了全球化加速下貿易的大幅擴張,一定程度上助力美國實現“軟着陸”。

圖表:全球化加速下貿易的大幅擴張,一定程度上助力美國經濟實現“軟着陸”

資料來源:Haver,中金公司研究部

圖表:1994年能夠實現“軟着陸”,一方面金融條件並未大幅收緊,另一關鍵因素是外部環境的相對平穩

資料來源:Haver,芝加哥聯儲,中金公司研究部

因此,綜合來看,1994年對當前的啟示是:1)美聯儲預防式的加快加息成功控制住了通脹,避免了此後陷入通脹和增長的兩難境地;反觀本輪面臨的局面更加侷促,通脹尚未控制住的情況下增長已現疲態;2)價格壓力回落是美聯儲能夠停止加息的主要前提;本輪也是如此,我們預計最早或需要三季度再看到高基數後;3)之所以沒有最終導致衰退是因為整體金融條件並未大幅走高(同期美股跌幅有限),外部環境相對較好,更重要的是美聯儲能夠及時“收手”;本輪金融條件和外部環境整體並不友好,因此接下來美聯儲政策何時能夠退坡更為關鍵。

圖表:本輪面臨的局面更加侷促,通脹尚未控制住的情況下增長已現疲態

資料來源:Haver,Bloomberg,中金公司研究部

圖表:而本輪加息週期同樣面臨着大宗商品價格壓力

資料來源:Bloomberg,中金公司研究部

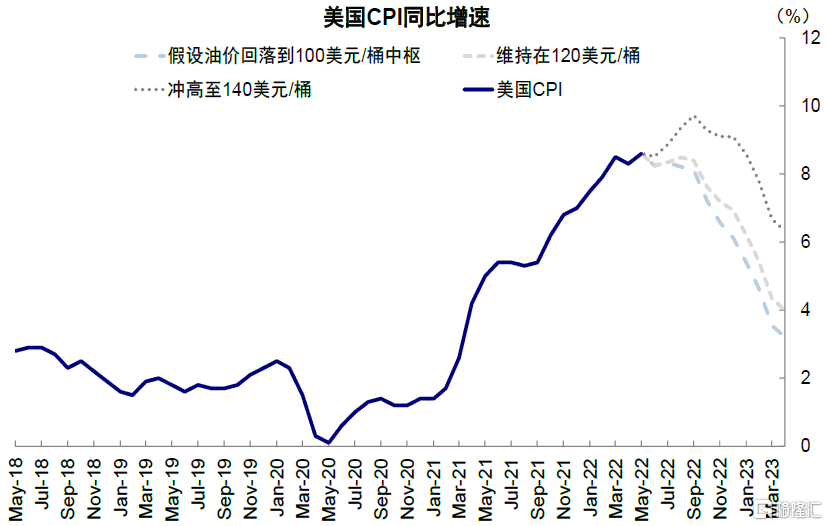

圖表:我們預計政策潛在退坡最早或需要三季度再看到高基數後

資料來源:Haver,中金公司研究部

圖表:1994年加息階段整體金融條件並未大幅走高(同期美股跌幅有限)

資料來源:Bloomberg,中金公司研究部

圖表:本輪金融條件和外部環境整體並不友好,因此接下來美聯儲政策何時能夠退坡更為關鍵

資料來源:Bloomberg,芝加哥聯儲,中金公司研究部