本文來自格隆匯專欄:國君策略陳顯順,作者: 陳顯順 方奕 夏仕霖

本報吿導讀

金穩會穩預期樹信心,市場急劇下殺後將重回震盪整理。未來市場仍需要看到穩增長實質落地,趨勢性機會還需要等待。結構配置上,圍繞低風險特徵,推薦公共投資/順通脹/困境反轉三條主線。

摘要

大勢研判:曙光初現,重回震盪。本週市場觸底反彈,上證指數重回3200點,核心源於本次金穩委專題會議對市場悲觀預期的初步糾正。3月以來內外負面衝擊不斷,海外地緣衝突、大宗價格上漲、通脹持續抬升,國內信用數據不及預期、疫情快速蔓延,市場預期持續走弱,最終悲觀預期與股價下跌逐漸形成負向螺旋。本次會議是市場預期修復的一副藥引,為市場重新樹立了信心。往後看我們認為金穩會催化下市場短期有望從急劇下殺的狀態重回震盪整理,但趨勢性的機會還需要等待。1)分子端:一副完整的藥方仍需等待。金穩會表述中對實質、有效的穩定經濟方案尚較模糊,經濟預期企穩從“思想”到“落地”在路徑與節奏層面仍存在不確定性,一副完整的藥方仍是當前投資者經濟預期較弱的核心關切。2)分母端:仍是市場中期約束。本週四美聯儲加息25BP,短期擔憂靴子落地,但往後看加息與縮表節奏不確定性仍高。週五中美雲會晤釋放正向信號,但海外地緣衝突、中美摩擦仍未見明顯邊際改善。綜合來看,穩增長未見實質、疫情反覆交織、海外流動性高不確定性以及地緣衝突擾動之中,當前投資者在股票定價上所面臨的盈利預期的下行,以及貼現率預期的上升和高波動的狀態還難以看到趨勢性扭轉預期的信號,政策底之後A股重回震盪。

穩預期,樹信心,金穩會直面關切。本次會議最為關鍵的表態是,“對資本市場產生重大影響的政策需要事先與金融管理部門協調,必要時金融委可進行問責”,這一表態有效降低了市場之前對各部門政策不確定性的擔憂。從具體內容來看,本次金穩會直面市場關切,對症下藥。一方面圍繞經濟增長穩定了分子端信心,強調 “切實振作一季度經濟”,並傳遞出政策繼續寬鬆的信號,“貨幣政策要主動應對、新增貸款要保持適度增長”,穩定了市場對穩增長的信心。另一方面,對地產信用風險、中概股、平台經濟等分母端負面因素亦帶來積極指引。關於地產,本次會議提出“要及時研究和提出有力有效的防範化解風險應對方案”。關於中概股,會議釋放中美雙方合作的積極信號。關於平台經濟,“紅燈、綠燈都要設置好”的表態亦體現政策呵護態度。此外央行、銀保監會、證監會、外匯局等亦迅速表態。其中財政部“今年內不具備擴大房地產税改革試點城市的條件”,進一步穩定地產預期。整體來看,本次會議穩預期,樹信心,是市場預期修復的一副藥引。

投資機會在低風險特徵的股票。春天最終會到來,但是在需求側政策以及信用寬鬆趨勢明確之前,地緣政治、海外流動性收緊以及實物資產通脹仍然會制約投資者的選擇範圍與風險偏好的改善。金穩會之後,A股市場短期有望延續反彈趨勢,但是,股票的選擇應側重於低風險特徵的股票,盈利確定性、紅利策略、高股息策略與低估值策略是當下投資者獲取收益的優勢策略。從近期的市場結構來看,我們亦可以觀察到低風險特徵結構的優勢。2月份以來,紅利指數與高股息策略指數累計收益分別為3.80%和3.14%,超額收益優勢明顯。

行業配置:圍繞低風險特徵,尋找低估值與盈利改善的交集。投資上重點應該聚焦於低風險特徵股票,關注低估值與盈利改善的交集,行業選擇的重點在於消費與週期板塊。具體而言,方向有三:1)to G端或公共投資方向:光伏、風電、電力運營、電網、建築等;2)順通脹方向:煤炭、化工資源品;3)困境反轉與盈利確定性:生豬、白酒等。

正文

1

曙光初現,重回震盪

大勢研判:曙光初現,重回震盪。本週市場觸底反彈,上證指數重回3200點,核心源於本次金穩委專題會議對市場悲觀預期的初步糾正。3月以來內外負面衝擊不斷,海外地緣衝突、大宗價格上漲、通脹持續抬升,國內信用數據不及預期、疫情快速蔓延,市場預期持續走弱,最終悲觀預期與股價下跌逐漸形成負向螺旋。本次會議是市場預期修復的一副藥引,為市場重新樹立了信心。往後看我們認為金穩會催化下市場短期有望從急劇下殺的狀態重回震盪整理,但趨勢性的機會還需要等待。1)分子端:一副完整的藥方仍需等待。金穩會表述中對實質、有效的穩定經濟方案尚較模糊,經濟預期企穩從“思想”到“落地”在路徑與節奏層面仍存在不確定性,一副完整的藥方仍是當前投資者經濟預期較弱的核心關切。2)分母端:仍是市場中期約束。本週四美聯儲加息25BP,短期擔憂靴子落地,但往後看加息與縮表節奏不確定性仍高。週五中美雲會晤釋放正向信號,但海外地緣衝突、中美摩擦仍未見明顯邊際改善。綜合來看,穩增長未見實質、疫情反覆交織、海外流動性高不確定性以及地緣衝突擾動之中,當前投資者在股票定價上所面臨的盈利預期的下行,以及貼現率預期的上升和高波動的狀態還難以看到趨勢性扭轉預期的信號,政策底之後A股重回震盪。

2

穩預期,樹信心,金穩會直面關切

穩預期,樹信心,金穩會直面關切。本次會議最為關鍵的表態是,“對資本市場產生重大影響的政策需要事先與金融管理部門協調,必要時金融委可進行問責”,這一表態有效降低了市場之前對各部門政策不確定性的擔憂。從具體內容來看,本次金穩會直面市場關切,對症下藥。一方面圍繞經濟增長穩定了分子端信心,另一方面圍繞中概股、地產的討論亦鞏固了分母端預期。1)分子端:本次會議再次強調“堅持以經濟建設為中心”、“切實振作一季度經濟”,並傳遞出政策繼續寬鬆的信號,“貨幣政策要主動應對、新增貸款要保持適度增長”,穩定了市場對穩增長的信心。2)分母端:近期市場風險偏好受地產信用風險、中概股、平台經濟等負面因素持續制約。關於地產風險,本次會議提出“要及時研究和提出有力有效的防範化解風險應對方案”。關於中概股,會議釋放中美雙方合作的積極信號。關於平台經濟,“紅燈、綠燈都要設置好”的表態亦體現政策呵護態度。此外,央行、銀保監會、證監會、外匯局等部委亦迅速開會和發文表態。其中銀保監會提出“重點支持優質房企兼併收購困難房企優質項目,促進房地產業良性循環和健康發展”,財政部“今年內不具備擴大房地產税改革試點城市的條件”,進一步穩定地產預期。證監會“抓緊推動企業境外上市監管新規落地”穩定市場對中概股的擔憂,同時“鼓勵上市公司加大增持回購力度,引導基金公司自購份額”的表態亦使市場樹立信心。整體來看,本次會議穩預期,樹信心,是市場預期修復的一副藥引。

3

投資機會在低風險特徵的股票

投資機會在低風險特徵的股票。春天最終會到來,但是在需求側政策以及信用寬鬆趨勢明確之前,地緣政治、海外流動性收緊以及實物資產通脹仍然會制約投資者的選擇範圍與風險偏好的改善。金穩會之後,A股市場短期有望延續反彈趨勢,但是,股票的選擇應側重於低風險特徵的股票,盈利確定性、紅利策略、高股息策略與低估值策略是當下投資者獲取收益的優勢策略。從近期的市場結構來看,我們亦可以觀察到低風險特徵結構的優勢。2月份以來,紅利指數與高股息策略指數累計收益分別為3.80%和3.14%,超額收益優勢明顯。

4

行業配置:三條核心主線

行業配置:圍繞低風險特徵,尋找低估值與盈利改善的交集。投資者風險偏好總體上仍處在一個較低的水平,因此在投資上重點應該聚焦於低風險特徵股票,關注低估值與盈利改善的交集,行業選擇的重點在於消費與週期板塊。具體而言,方向有三:1)to G端或公共投資方向:光伏、風電、電力運營、電網、建築等;2)順通脹方向:煤炭、化工資源品;3)困境反轉與盈利確定性:生豬、白酒等。

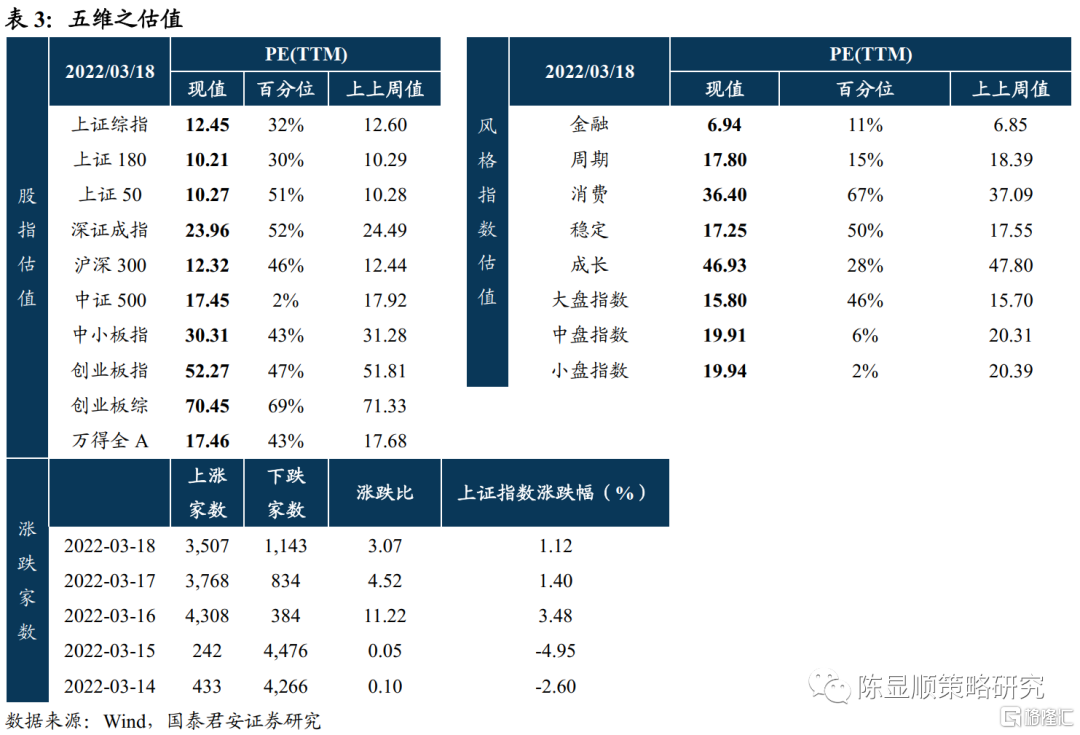

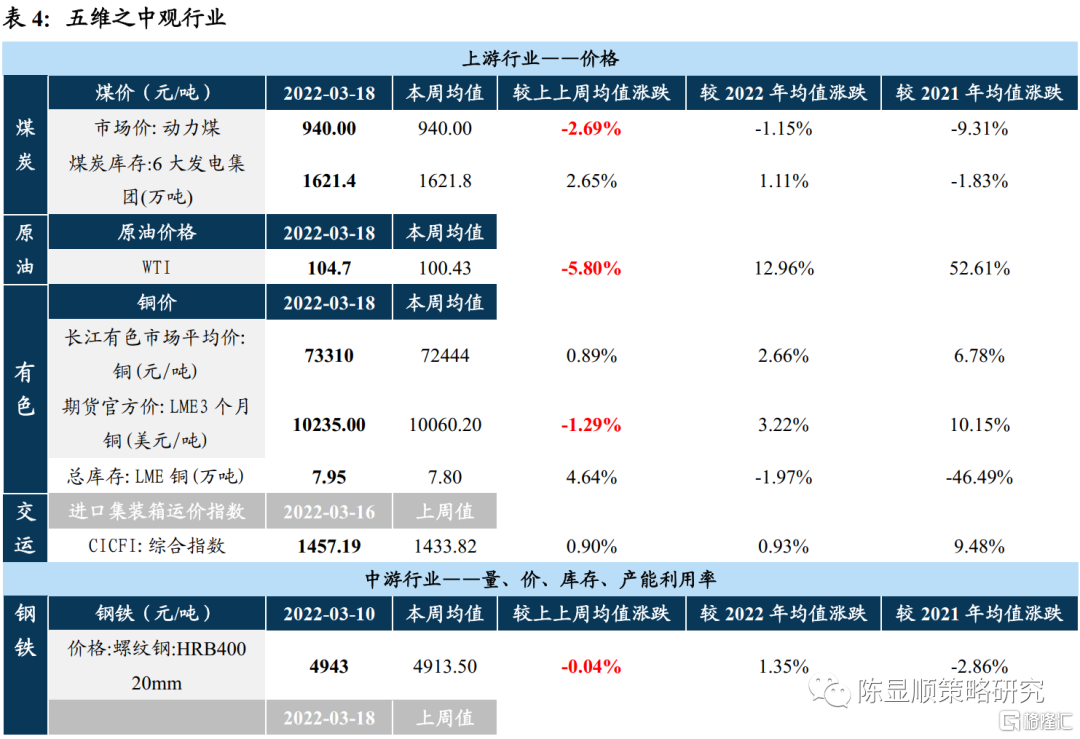

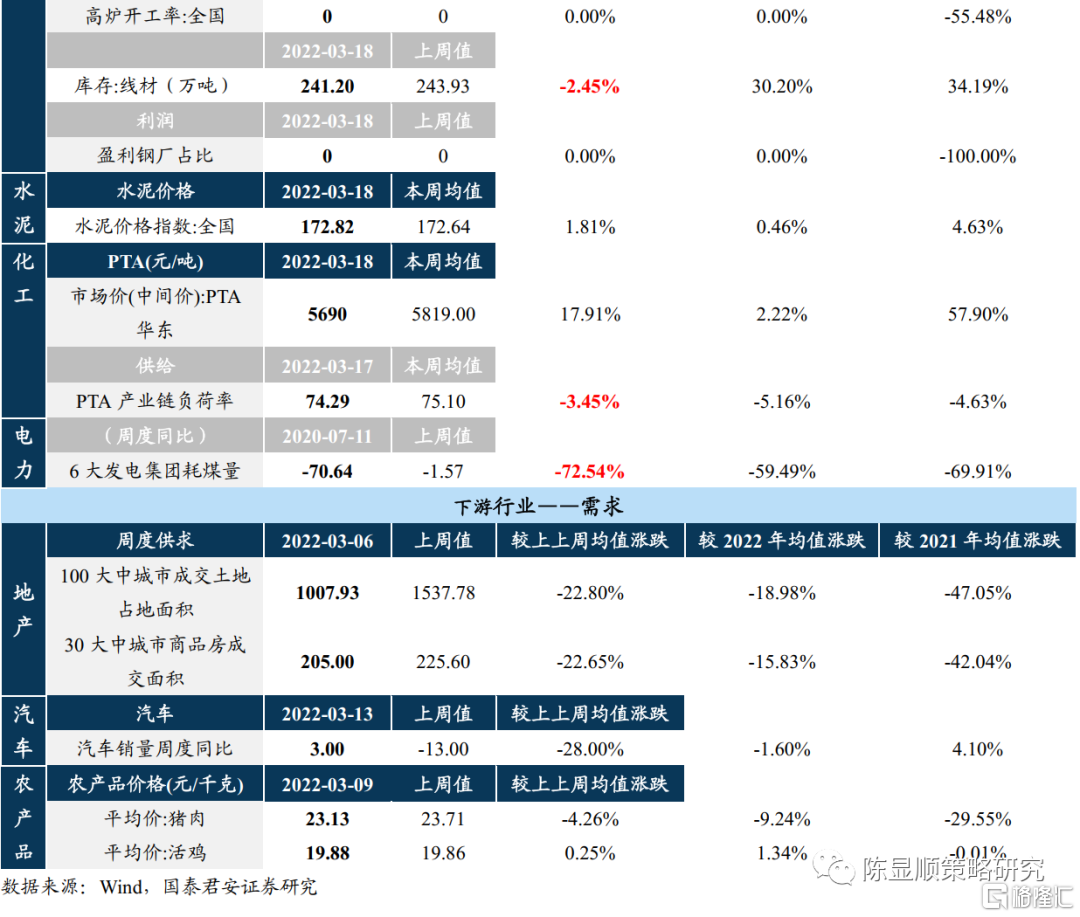

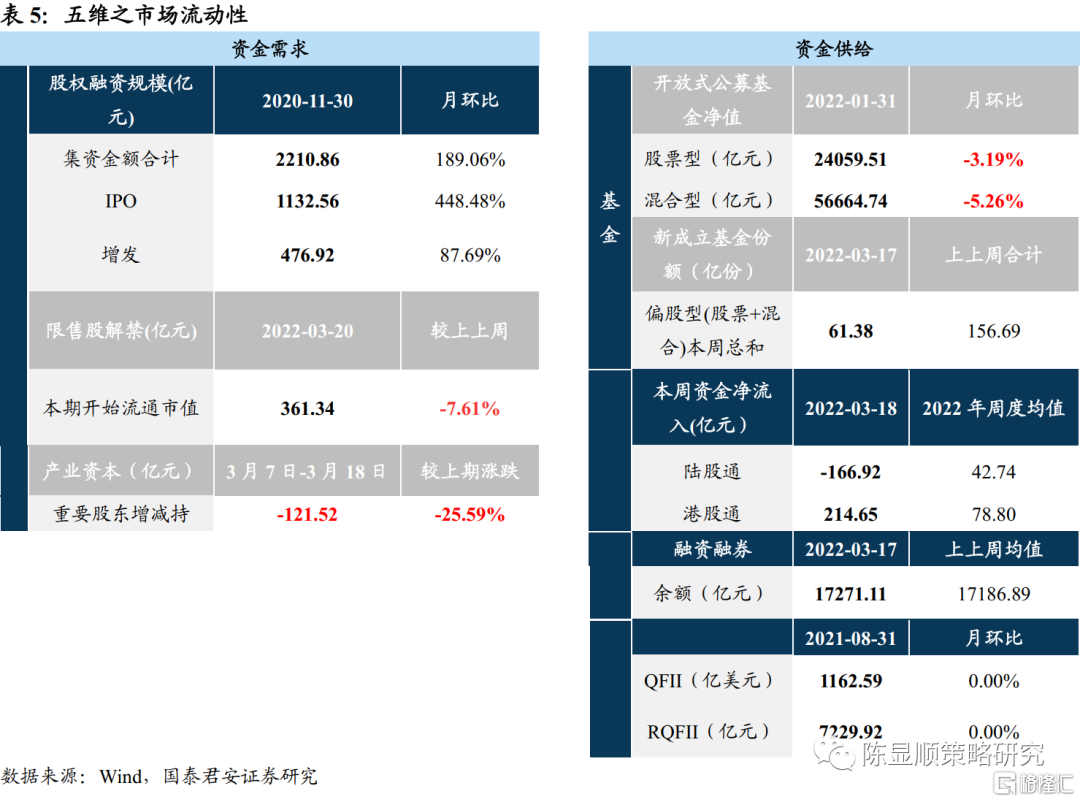

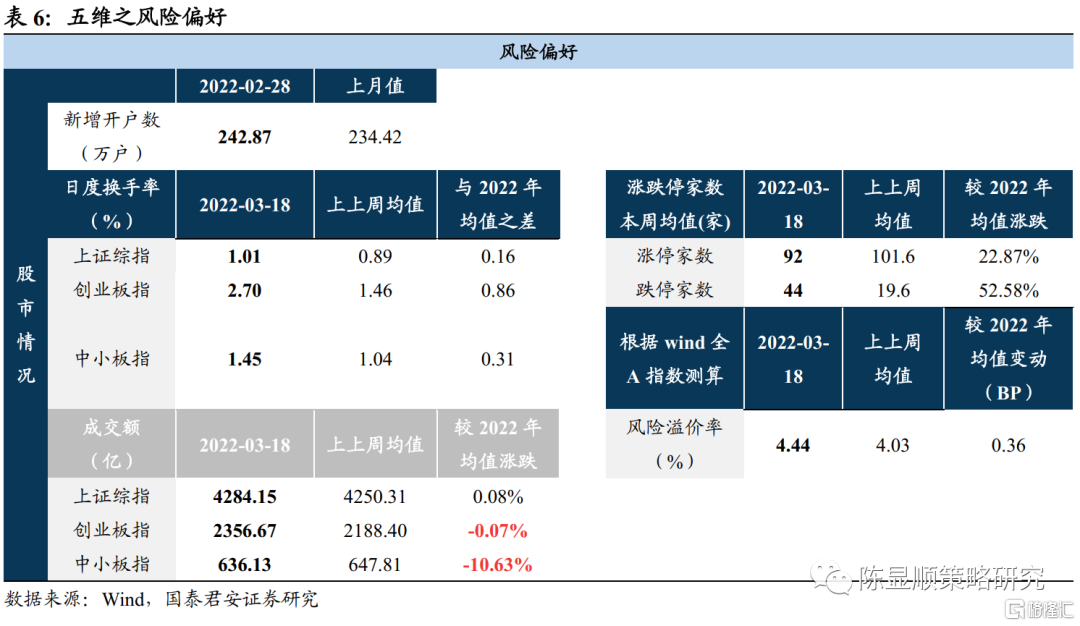

五維數據全景圖