今天,港股的投資者再一次崩潰了 。

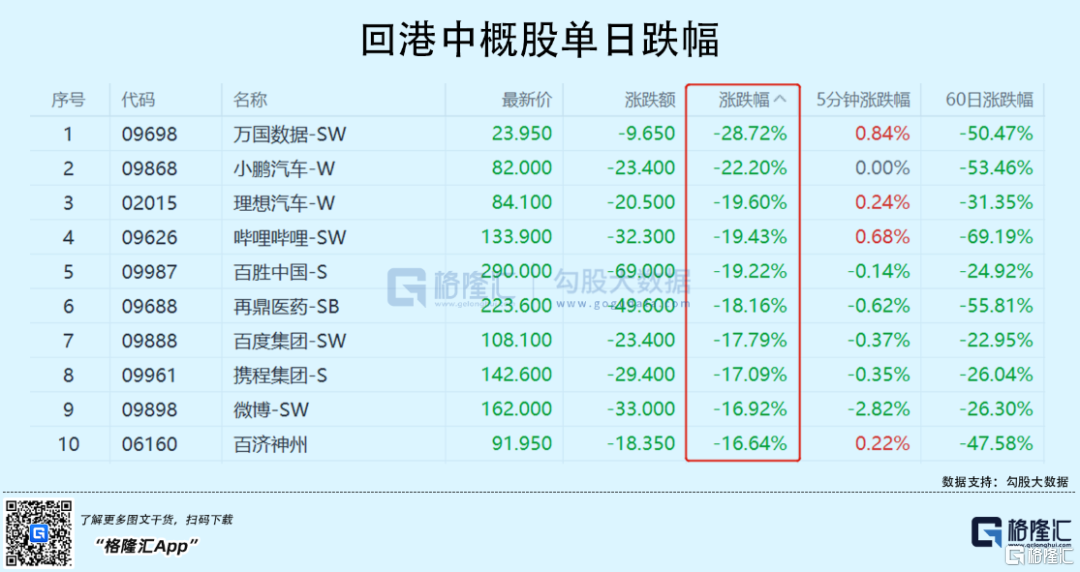

恆生指數日內大跌逾1000點嚴重失守2萬點,跌幅高達5%,恆生科技更為兇悍,暴跌11%,創下歷史最大單日跌幅。其中,回港的20家中概股全軍覆沒,18家跌超10%,13家跌超15%。親,這可是單日跌幅。

“屋漏偏逢連夜雨,船遲又遇打頭風”,此時此刻用這句俗語來形容今天的港股市場,是多麼的貼切與悲壯!

有人説,今日港股的罕見暴跌,跌出了2000年互聯網泡沫破裂的既視感,也遠超2008年次貸危機。

之前,港股的下跌還可以歸因海外市場動盪以及俄烏局勢緊張。但上週末俄烏之爭有所緩和,且近日歐洲、日韓市場風平浪靜,美股上週五跌幅也不算大,今日期貨還一度漲近1%。

正在開盤的歐洲股市,甚至整體還大漲了很多。

可見,今天港股暴跌的主因,更多是在內,且非同尋常。

01

大跌緣由

在上週末,市場的情緒在神祕資金接連抄底的刺激下,本來有所企穩的跡象。但無奈現實來得太殘酷。今天A股在早盤階段儘管小跌但還算穩健,午後才隨着港股開始“泥石俱下”,導致上週積累的一點信心再被泯滅。

這實在沒辦法,從週末到現在,對國內的市場利空因素實在太多。

其中最大的3件大事:

一是深圳及其他幾個大城市的防控升級引發的疫情擔憂;

二是週末傳出的多家互聯網巨頭大幅裁員的消息上熱搜。

三是某互聯網巨頭的不利傳聞。

這幾大因素本來就足夠重磅,尤其後兩個,互聯網作為港股最大的權重板塊,一下子如此多大瓜出來,誰也扛不住。

另外就是關於烏俄談判局勢持續反覆膠着,讓市場持續擔憂,但這不是今天的主角。

從客觀來講,今天的市場確實有點恐慌過頭了。

拿互聯網裁員事件來説,這幾年哪家互聯網巨頭不在調整業務戰略收縮?其實裁員從去年就陸續進行,今天市場所談的裁員其實都是早就進行時了。

但沒想到竟然還能發酵出如此大勢能,導致所涉及的巨頭們再上演一波出人意料的大跌。

當然,除了宏觀因素,從資金面來看,結合中概股到港股市場近期的交易情況,還是較容易發現背後還有不少令人警惕的跡象。

最起碼,對於中概股和港股市場相對知根知底的國內投資者來説,即使知道這些企業的估值邏輯有變,但也不至於在早就暴跌如此大幅度之後,還繼續如此不要錢似的拋售這些行業龍頭,更不可能出現大規模集體行動的情況。

這背後,多少有點不尋常。

02

圍獵中丐

上週五,中概股再度遭遇血洗。其中,12家跌幅超20%,36家跌超15%,89家跌超10%,162家跌超5%。這比10日的大拋售更為兇猛與慘烈。

如果從去年2月18日算起,61家跌超90%,127家跌超80%,170家跌超70%,220家跌超50%。區間累計蒸發逾1.5萬億美元,摺合人民幣10萬億元。

一場財富一場夢,夢醒時一地雞毛。

美股中概股大崩潰的轉折點在去年2月18日。迥異的是,恆生指數、恆生科技、上證指數、深證成指、上證50、滬深300均是從這一天開啟轉折的。在此之前,三地市場的中國龍頭股票均在不足1年的時間內暴漲數倍,甚至10倍。

2月18日,中國央行堅決大幅收水,精準狙擊“爆拉權重龍頭大幅推升股指”的神祕力量。此後,A股白馬股紛紛腰斬不止,港股龍頭普遍暴跌70%+,中概股普遍重挫80%+。

這是巧合嗎?

對於中概股的精準圍剿,在上一篇文章《港股深不見底:死扛,還是割肉?》中提到:這不是個股本身的問題,而大概率是海外投資者,尤其是嗜血的華爾街資本借政策消息面(《外國公司問責法案》)集體做空的傑作。

集中狙擊中概,有些等同於狙擊港股。不管是恆生指數,還是恆生科技指,重要權重均來源於互聯網、電商、醫藥、新能源車等科技巨頭。

而中概股與港股持續失血,會有什麼後果?

中概股300來家,行業分佈的領域主要為互聯網(電商)、醫藥醫療、新能源汽車等新興領域。而這些新興產業對於中國經濟高質量發展以及轉型至關重要。

然而,現在這一大批新興科技公司在美股跌去了80—90%,多數公司已經喪失了進一步融資的能力,對於產業發展衝擊不小。尤其是醫藥醫療行業,需要大量研發投入,沒有資本市場的支撐,將走入死亡之谷。

其次,港股大盤持續暴跌,地產股拋售更為兇狠。內地很多重要的大型房地產企業均在港股上市,在去年已經大幅暴跌的基礎上,多家龍頭最近1個月再度跌超50%。股票大跌,會影響房企的融資能力,會對經營上產生很大壓力。如果持續無差別的繼續暴跌,是有可能觸發公司暴雷的,甚至觸發一些系統性風險。

圍獵中概,可以暴力收割財富。並且,還可以打壓新興產業的發展,還可能觸發一些系統性風險。一石三鳥,這或許是華爾街資本用心險惡之處。

03

狙擊港股

港股市場,外資究竟佔有多少份額?又擁有多少話語權?

沒有人擁有確切的數據。但我們可以國際券商持股知曉大體的比例。據光大證券統計,歷年來外資持股比例穩定在30%以上,持股市值均穩定在40%以上,2019年一度超過50%以上。

截止3月11日最新數據,前15大機構持有總市值超過15億港元,佔比總港股市值比例的52.8%。其中,諸如香港上海匯豐銀行、摩根大通銀行、花旗銀行三家總計持有12.16萬億港元,而南下內地資金(滬深港通)不足2萬億港元。去年初,內資南下號稱搶奪港股定價權。現在看來,妥妥的接盤俠啊,屍骨累累。

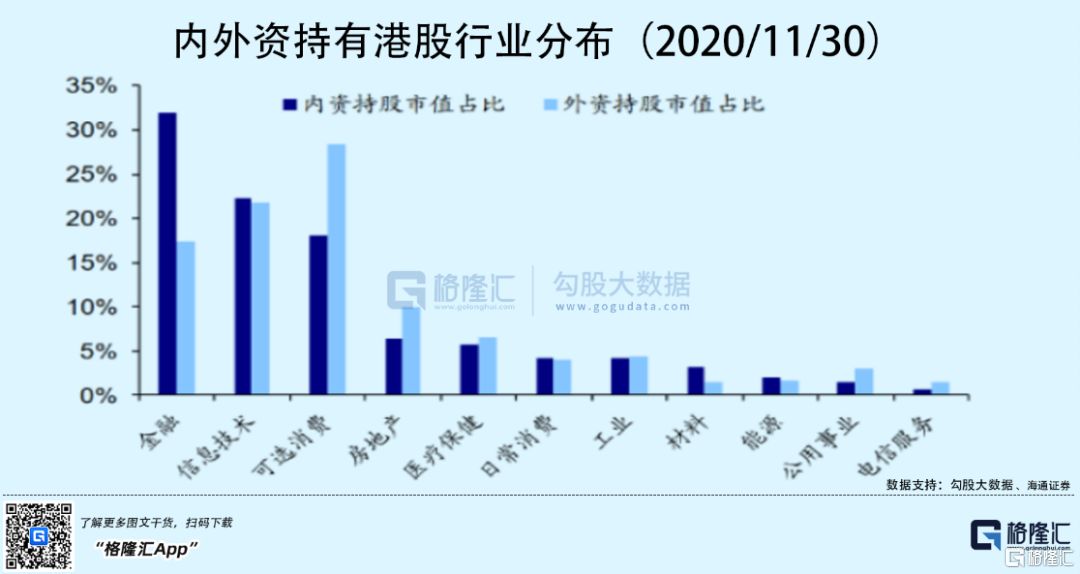

具體行業來看,有一組舊數據(截止2020年11月30日),外資持股港股行業前4位為可選消費、信息技術、金融以及房地產。而內資會有較大不同,持有最多的是金融、信息技術、可選消費以及房地產。相比內資,外資更偏向高市值的行業龍頭,包括阿里巴巴、騰訊、美團、小米、比亞迪股份、安踏在內的龍頭新經濟股。

可見,外資在港股擁有很大話語權。一家公司值多少錢,差不多可以説是由外資説了算。

在2021年2月18日之前的4個多月,港股有一波牛氣十足的行情,恆指從2.3萬點飆升至3.1萬點,漲幅高達32%。這顯然是一波資金市,那幾個月港股每日成交額高達2000-3000億港元,明顯放量,熱鬧非凡。

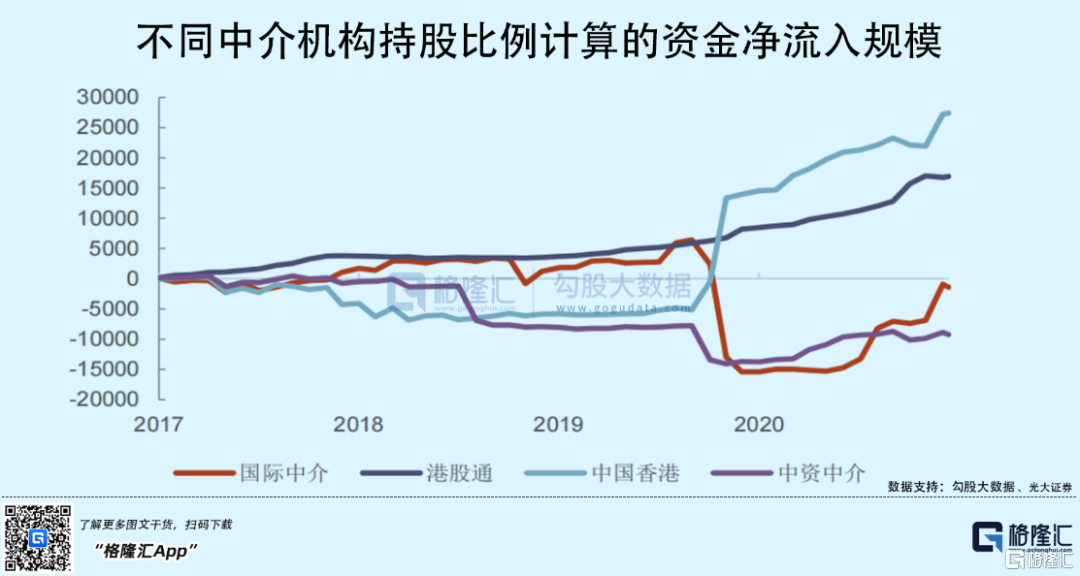

通過國際中介機構持股數量計算,自從2020年2月和3月大幅流出港股之後,一直到當年9-10月才開始大幅淨流入,跟港股的行情走勢也基本吻合。另外,在良好行情帶動下,南下資金跨過香江,持續瘋狂流入港股。

短短几月拉高指數之後,開啟收割模式。外資砸盤跑路,內資接盤不足,暴跌便是必然。

今年,美聯儲受制於通脹的失控必然要加息數次。為了達到加息的效果,美國不惜拱火俄烏之戰,驅趕着全球的資金迴流美國,包括歐洲,包括亞太,自然也包括在港投資的海外資本。從港元兑美元的匯率上看,港元從去年2月18日離開強勢端,不斷貶值,向弱勢端不斷演進。這也從層面證明一部分海外熱錢規模性流出香港。

港股是港幣定價的資產,如果匯率上持續貶值,自然會驅動着外資流出香港。其實除了人民幣,美元對歐元、英鎊、日元、加元等全球主流貨幣近期均在大幅升值。當然,背後邏輯是美聯儲加息預期非常強烈。

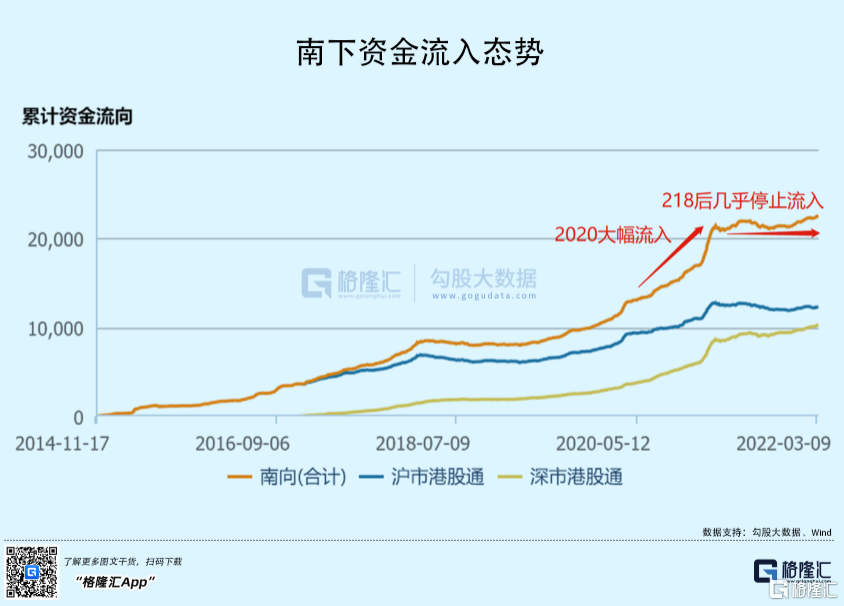

而南下資金呢,從218崩盤以來(1年多時間),南下資金區區流入1000多億港元,對於港股大盤杯水車薪。而2020年3月至2021年2月,南下資金在不足1年內大幅流入超過1萬億元。這大部分流入資金均處於套牢或深度套牢的狀態。

外資可以圍剿中概,自然也可以圍剿港股。且連續暴跌之下,並不需要更多的火力,做多的力量要麼割肉離席,要麼反手做空,總之踩踏多頭,一片狼藉。這就是最近2個交易日港股演繹的慘烈行情。

04

南水出逃

今日,上證指數大跌2.6%,深證成指和創業板指均大跌3%,再創階段性新低。A股近來弱勢,跟外資砸盤無不關聯。

上週(3月7日—3月11日),北向資金連續5日流出,流出總額超360億元,單週淨流出規模創近兩年以來新高。今日,南水再度瘋狂流出144億元。

最近6個交易日,外資瘋狂拋售權重龍頭。前5分別為寧德時代、貴州茅台、中國平安、中國中免、招商銀行,分別減倉53.7億、32.3億、23億、18.4億、17.3億。這些都是各大行業的標杆,乃至大盤的風向標。很奇怪,外資不計成本地拋售。

A股從自身邏輯定價演繹,也不至於如此誇張的持續大跌。宏觀層面,5.5%的經濟增長目標大超預期。流動性層面,央行為了支持經濟穩增長,應該還有不小的降息或降準空間,保持貨幣相對寬鬆是必然。兩大股票定價因素,行情應該樂觀一點才對。

且針對A股連續踩踏行情,監管層也有意穩一穩市場信心。一方面,一些官媒喊話市場向好的基本面依然沒有改變;另一方面,貴州茅台、中芯國際、通威股份、山西汾酒、片仔癀等行業龍頭紛紛披露歷史上首次月度經營數據,且是大幅超市場預期的。

但這些均不能穩定市場信心。

外資體量看似不大,但在A股取得了遠超其體量的影響力。南水瘋狂出逃,是拖累A股表現較為重要的因素之一。

其實啊,A股龍頭(部分)、港股龍頭、中概龍頭在218之前均大幅暴漲,而在此後持續遭遇暴跌,外資恐怕扮演了極不光彩的一面。

還記得2021年4月19日,中國證監會副主席方星海罕見警吿外資嗎?他説了2點:

第一,外資賬户如果造成股市大幅波動,我們可以暫停它交易。

第二,對於外資進入A股投資,證監會“是看得清楚的”。

05

尾聲

今年,美聯儲要關閉全球風險資產的水龍頭。之前吹起來的大泡泡會陸續引爆,中概與港股早已在路上。

當下如此極端的行情,討論行業與公司基本面,討論估值有多低可能並無太多幫助,因為沒有大資金接盤,股價大反彈都是幻想。況且這裏面還有華爾街資本主動出手的影子。

當下,抄底風險資產,謹慎而為。同時,記得高築牆、廣積糧,因為危機之後必有機。