本文來自格隆匯專欄:證券市場紅週刊,作者:張曉添

繼9月觸及高點後,A股鋼鐵板塊經歷大幅回調,近日在相對低位盤整。

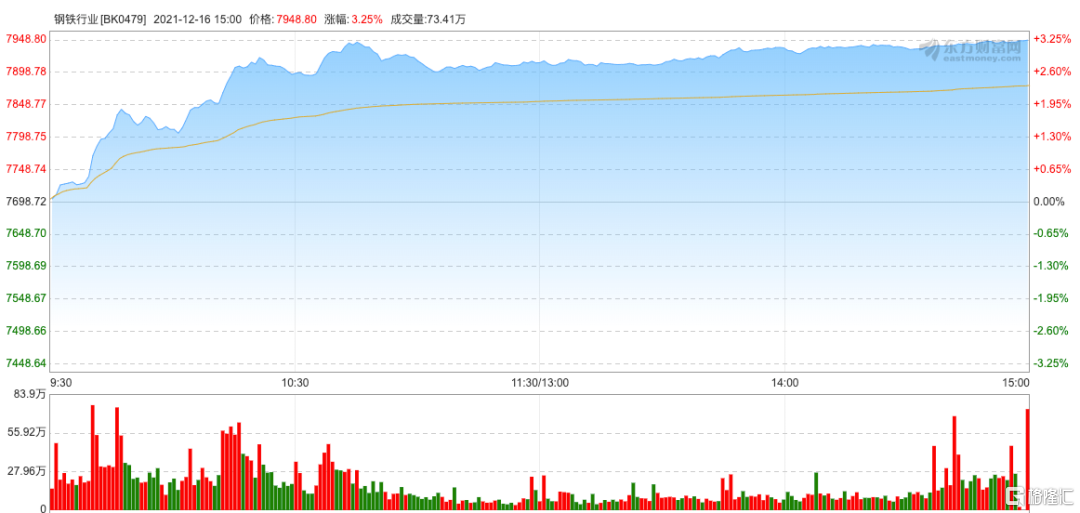

12月16日,煤炭、鋼鐵等板塊漲幅居前,推動滬指收漲0.75%,引發市場對行業關注。當天,鋼鐵板塊上漲3.25%。個股當中,安陽鋼鐵漲停,寶鋼股份上漲6.71%,八一鋼鐵上漲6.09%。

據Wind數據顯示,鋼鐵板塊年內已累計上漲約37%,特鋼概念板塊上漲38%。

接受記者採訪的專業人士表示,展望未來一段時期,在“碳中和、碳達峯”政策背景下,國內鋼鐵生產供給將更加有序。隨着行業集中度提升和產品結構優化,行業龍頭和特鋼細分領域專精企業或將體現穿越週期的價值。

圖片來源:東方財富

“減碳”技術突出鋼鐵龍頭公司優勢

6%的高股息率提高吸引力

根據相關測算和統計,鋼鐵行業作為製造業31個門類中碳排放量最大行業,約佔總排放量的15%。10月底,國務院印發《2030年前碳達峯行動方案》對推動鋼鐵行業“碳達峯”提出了具體要求。中金公司研究部董事總經理陳彥對記者表示,若將“雙碳”目標影響下鋼鐵行業的變化從廣義的角度都稱為供給側改革,那麼這一輪改革的週期將會長達30-40年。

“供給的見頂回落會改變鋼鐵行業長期供給過剩的格局,鋼價以及鋼鐵盈利中樞會出現上移,同時行業的整合兼併會加速,鋼鐵龍頭企業可以憑藉自身競爭優勢持續兼併整合,穿越週期,實現利潤的穩步增長。”陳彥説,“全國性和區域性的龍頭企業是值得重點關注的對象。這些公司經營管理能力優秀,能夠通過整合提升自身盈利能力;他們研發及綠色冶煉能力突出,能夠在未來碳減排引導機制引入後佔據優勢。”

據悉,目前國內鋼鐵供給“非常分散”,前十大生產商的市場佔有率也只在40%左右。中信建投分析師王曉芳也表示,產業集中度提高疊加供給長期受限仍是鋼鐵板塊投資的核心邏輯。

公開信息顯示,寶武鋼鐵、河鋼集團等正開展氫能冶煉相關研究。實現綠氫製取、成本降低是這項技術應用突破的關鍵。首鋼集團、太原鋼鐵集團等開展了碳捕集、利用及封存等低碳技術研究。

在當前估值較低的情況下,穩定的分紅也可能成為吸引部分投資者佈局鋼鐵股的因素之一。

王曉芳預計,2020年鋼鐵行業將呈現出較高的股息率,預期分紅率較高的企業為方大特鋼、馬鋼股份、本鋼板材、新鋼股份、南鋼股份、寶鋼股份、柳鋼股份、鞍鋼股份等。“按當前股價,以往年分紅比例看,上述公司預期股息率均在6%以上。”

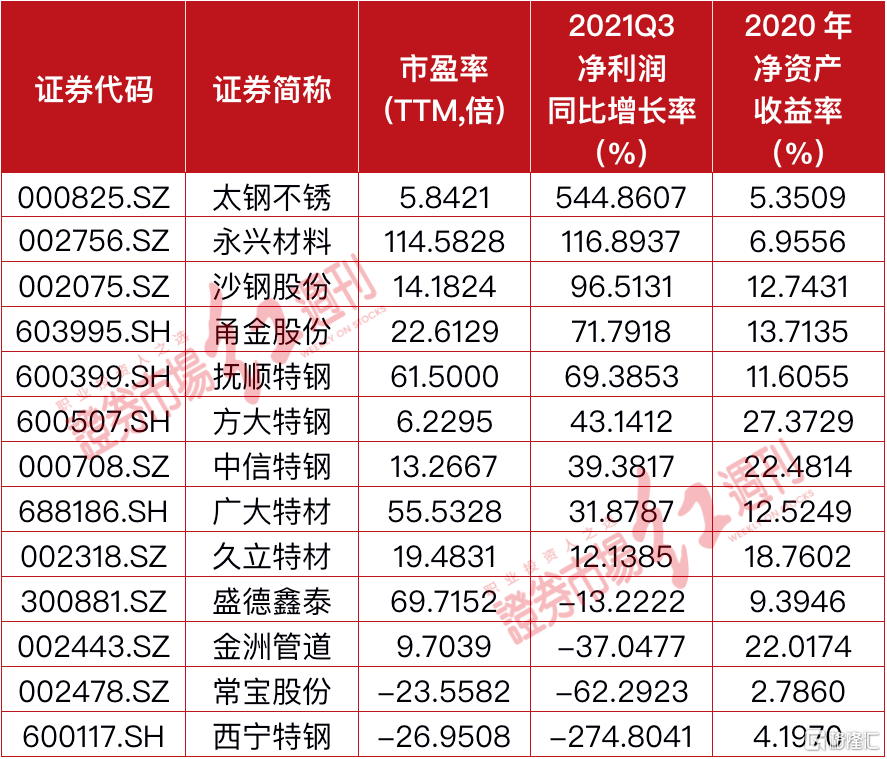

附表 部分特鋼公司數據

數據來源:Wind

盈利中樞大概率上移

2022年板塊或有較好回報

今年以來,A股鋼鐵板塊呈現先高後低的格局。鋼鐵行業指數從年初的5502點一路爬高至9月10日的10428點。此後一路下滑,11月12日當週最低觸及7063點。“鋼鐵在過去很長一段時間裏基本是需求驅動的行情。2016年開始,由於供給側改革,基本就是供給變化驅動行情了。”一位要求匿名的買方分析師對記者表示。

不過,隨着房地產行業債務監管政策的推進,房企拿地和建設開工大幅放緩,鋼鐵下游需求開始走弱。9月中旬以來,鋼鐵價格、利潤、股價等均出現了較為明顯的回調。

圖片來源:東方財富

據中國鋼鐵工業協會數據,11月12日,國內鋼材綜合價格指數為136.81點,較9月底下降13.2%,較去年同期上漲22.1%;螺紋鋼價格為每噸4643元,較9月底下降18.6%;熱軋卷板價格為每噸5009元,較9月底下降14.9%。

以行業龍頭寶鋼股份為例,其三季度扣非淨利潤同比增長69.8%,較二季度的293.57%大大放緩。毛利潤率也從二季度的17.11%收窄至14.66%。

中信證券認為,除了行業利潤下滑和鋼價回調,資金風格轉換也是鋼鐵板塊回調的原因之一。資金“由週期轉向消費等領域,前期漲幅較高的煤炭、鋼鐵、有色等均回調較為明顯。

本輪調整過後,目前個別公司最大跌幅甚至超過50%。從估值來看,不少公司滾動市盈率已跌至3倍至5倍左右、市淨率跌至1倍以下。

陳彥表示,現在鋼鐵板塊龍頭PE估值都已回落至過去10年10%分位值附近,已經反映了很悲觀的預期。“儘管地產週期依舊向下,但是考慮到行業供需格局的改善,盈利中樞大概率出現上移。”他還認為,2022年隨着市場對鋼鐵需求和盈利的過度悲觀預期逐步修正,鋼鐵板塊有望取得較好的回報。

中信建投王曉芳表示,預計普鋼投資機會在地產企穩時,長期來看鋼鐵行業需求端的主驅動將轉為製造業。

特鋼成長屬性提升

有望擺脱鋼鐵週期屬性

鑑於鋼鐵股的週期性,一位不願具名的分析師也表示,對於能夠接受一定回調的長期投資者,當前做底部佈局是值得的;而對於交易頻率較高的投資人,目前還可以觀望。

但在鋼鐵板塊中特種鋼生產商表現活躍。“雙碳”給鋼鐵行業帶來的另一個發展趨勢是鋼鐵產品結構實現大幅優化,特鋼比例提升。

前述受訪分析師表示,特鋼屬於政策支持行業,在“進口替代”和軍工行情的帶動下,一些符合“專精特新”特徵的企業值得關注。特別是掌握高温合金、工模具鋼、無縫鋼管等高端技術和產品的企業。

陳彥分析説,隨着我國製造業轉型升級的趨勢,對基礎材料的性能提出了更高的要求。特鋼類企業的發展正是建立在這樣的趨勢之下。

“事實上有很多的特鋼企業產品下游需求非常穩定,部分甚至是成長屬性非常明顯的市場,如航空航天用鋼、風電用鋼以及工模具鋼等,這些特鋼企業的週期屬性不強,反而更強的是他們通過產品結構的持續升級優化,不斷提升的成長屬性。”他説,“對於在各自的細分市場具備明顯競爭優勢的特鋼龍頭企業而言,未來有望實現穿越鋼鐵週期,展現出自身明顯的成長性。”

例如,撫順特鋼作為國內高温合金行業的龍頭,技術優勢顯著;市場份額佔據行業的三成。目前該股動態市盈率接近57倍,市淨率超過8倍,已經脱離了整個鋼鐵板塊的估值狀態。

此外,多家券商提及,天工國際、久立特材等特鋼企業也具有明顯的技術專長優勢。