本文來自:粵開崇利論市,作者:康崇利、陳夢潔

一、2021年醫藥生物整體表現:疫情趨穩,政策加碼,改革正當時

(一)行業總覽:業績穩步提升,市場情緒波動劇烈

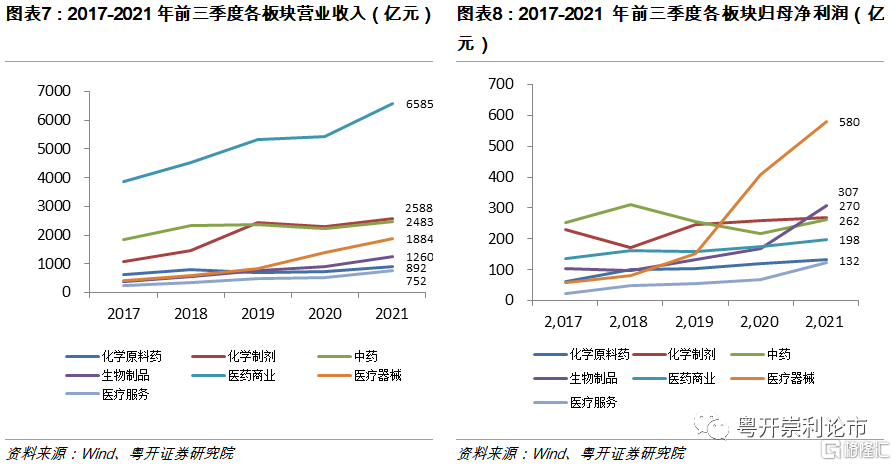

醫藥生物是我國重點培育發展的戰略性新興產業,是衡量國家經濟、社會發展、科技進步和國際實力的重要指標。生物醫藥板塊涉及的範疇較為廣泛,主要包括醫療服務、醫療器械、生物製品、醫藥商業、化學制藥和中藥六大子板塊。其中,醫藥商業、化學制藥和中藥營收佔比居前,醫療器械、生物製品、醫療服務近年來增速超過行業平均增速。

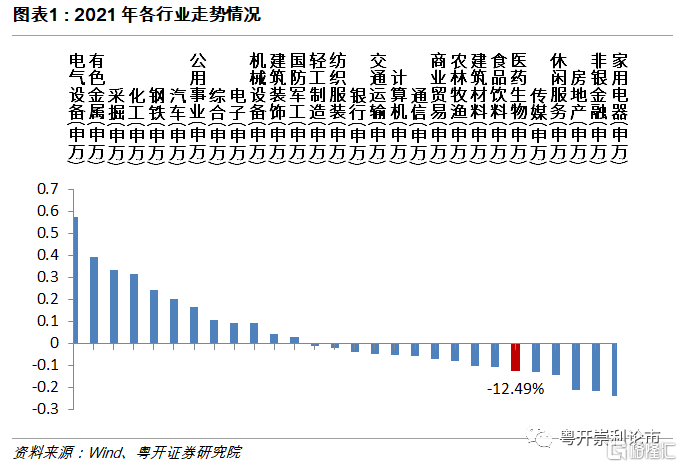

2021年醫藥生物板塊情緒波動劇烈,累計下跌12.49%。回顧2021年初至今,截至11月30日,醫藥生物板塊下跌12.49%,位列申萬28個一級子行業23名。醫藥生物板塊2021年呈現出高開低走的勢態,上半年板塊上漲4.57%,但受帶量採購和醫保談判持續深化、抗腫瘤藥物臨牀研發指導原則出爐、安徽IVD集採等影響,行業市場情緒波動劇烈。總的來看,醫藥生物行業並未延續2020年的高景氣,跑輸滬深300指數6.97%。

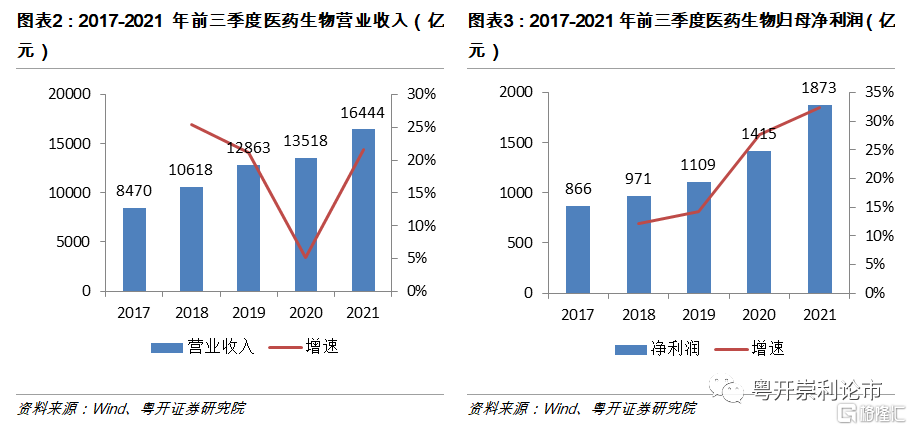

2021年醫藥生物板塊營業收入和淨利潤規模創歷史新高,淨利潤同比增長32.36%。截至2021年三季度,醫藥生物板塊實現營業收入16444億元,同比增長21.64%。實現歸屬母公司股東的淨利潤總額1873億元,同比增長32.36%。從營業收入和淨利潤的角度思考,2021年前三季度醫藥生物板塊保持了較高的增速,其中板塊淨利潤增速創近五年新高。

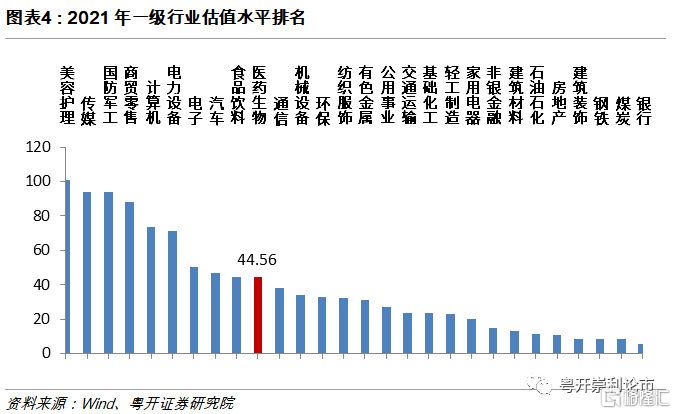

2021年醫藥生物板塊估值處於申萬一級子板塊中上水平,但較2020年和2021年初明顯回落。截至12月1日,醫藥板塊整體估值(TTM整體法,剔除負值)為44.56倍,在28個一級子板塊中處於中等偏上的水平。但板塊估值處於近五年來歷史中下水平,較2020年和2021年初明顯回落。

(二)子行業總覽:高度分化,把握結構性機會

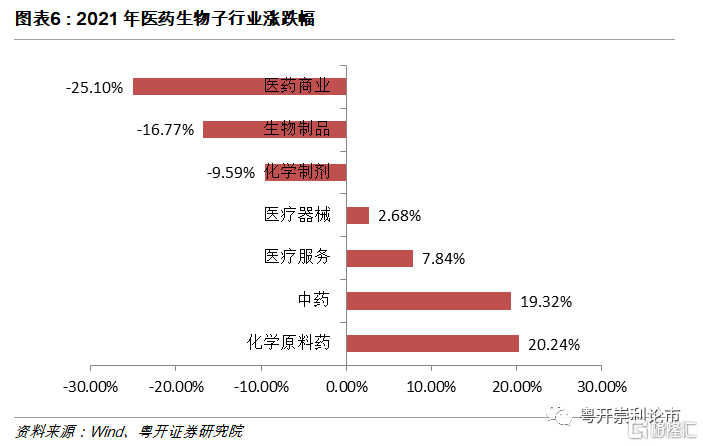

板塊高度分化,化學原料藥漲幅居前。縱觀醫藥生物板塊2021年各子行業走勢,行業受市場情緒波動較大,整體呈現高度分化態勢。其中,上漲的子行業共四個,分別是化學原料藥、中藥、醫療服務和醫療器械;下跌的子行業共三個,分別是醫藥商業、生物製品和化學制劑。具體而言,化學原料藥板塊自年初以來漲幅最大,達20.24%,核心原因在於CXO板塊的持續火熱;醫藥商業板塊跌幅居前,累計下跌25.1%,其中連鎖藥房2021年業績增速不及預期,回調明顯。

醫藥商業板塊蟬聯營收桂冠,醫療器械板塊淨利潤增速顯著。得益於2020年醫藥生物板塊的低基數,2021年各子板塊營業收入和淨利潤同比均出現顯著提升。其中,醫藥商業板塊實現營業收入6585億元,同比增長20.96%,蟬聯子行業營業收入桂冠。醫療器械板塊實現淨利潤580億元,同比增長41.99%。值得注意的是,生物製品板塊實現淨利潤307億元,同比增長81.34%,主要得益於新冠疫苗和激素類的快速放量。

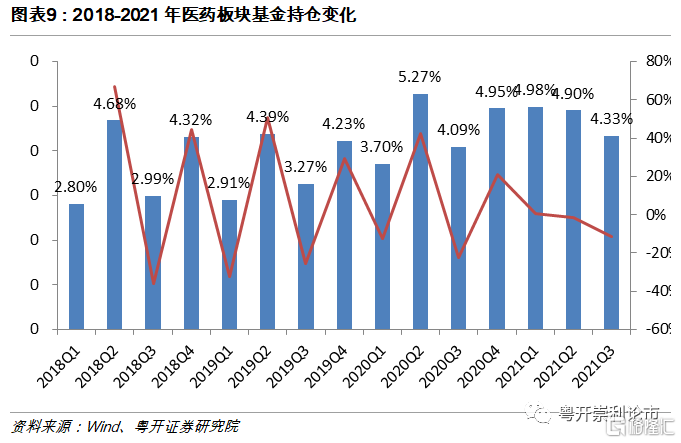

(三)基金持倉:機構持股比例居於高位,但比重呈現下滑趨勢

2021年基金醫藥股持倉比重創歷史新高,但隨着疫情的平穩持倉比重呈現下滑趨勢。隨着2021年漸入尾聲,各大機構在持倉、減倉的板塊配比上,表現出一定的分化。2020年,受新冠疫情的影響,防禦屬性較強的醫藥板塊成為了機構重點佈局的方向之一,其中2020年Q4基金醫藥股的持倉比重達4.95%。這一較高的持倉比重延續至2021年,其中2021年Q1和Q2基金醫藥股的持倉比重分別達4.98%和4.90%。但伴隨着疫情進入下半場,醫藥板塊的賺錢效應下滑,Q3基金醫藥股的持倉比重下滑至4.33%,同比減少11.7%。

從持股數量來看,2021年基金持股數量最多的前十個股分別是:愛爾眼科、藥明康德、恆瑞醫藥、信邦製藥、華海藥業、泰格醫藥、智飛生物、九州藥業、博騰股份、普洛藥業。與2020年相比,2021年基金重倉新增泰格醫藥、九洲藥業和博騰股份,這三支股票均屬於醫療服務下的研發外包板塊(CXO),反映出基金2021年對醫療服務板塊高景氣度的追逐。

二、化學制藥板塊:創新為王,加速邁入仿創結合時代

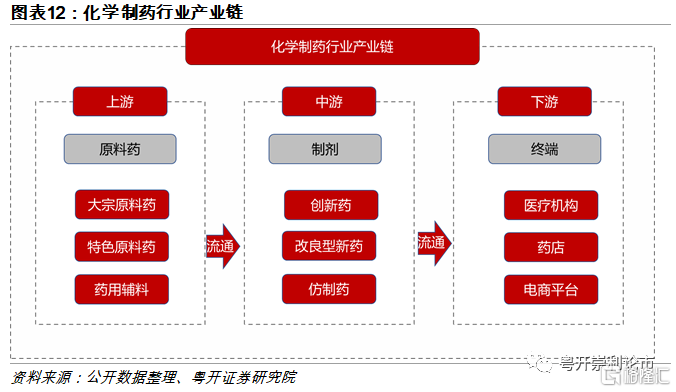

化學制藥主要包括化學原料藥和化學藥製劑。從產業鏈的角度分析,化學制藥上游是原料藥供應商,主要包括大宗原料藥、特色原料藥和藥用輔料;產業鏈中游是化學藥製劑,將原料藥進一步加工成為製劑,主要涉及創新藥、改良型新藥和仿製藥的生產;產業鏈下游是銷售終端,藥物製劑經流通運輸至醫療機構、藥店及電商平台,最終銷售給消費者。

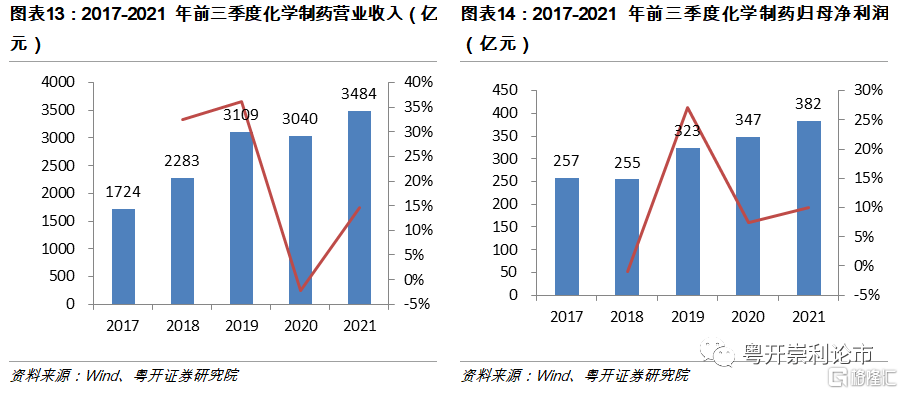

2021年三季度化學制藥板塊實現淨利潤382億元,同比增長10.07%。截至2021年三季度,化學制藥板塊實現營業收入3484億元,同比增長14.63%;實現歸母淨利潤382億元,同比增長10.07%。增速的提升得益於新冠疫情影響衰減,市場需求逐步恢復。近年來,在限抗令、帶量採購、醫保談判的持續推進下,化學藥品價格處於下跌通道,行業增速放緩,但放緩並不意味着缺少投資機會,一批製藥企業正積極開展創新研發,行業整體向仿創結合階段邁進。未來隨着國內製藥企業研發實力的不斷提升,創新藥品佔比持續增長,我國化學藥市場發展潛力巨大。

(一)化學原料藥:把握“API+製劑”一體化轉型升級機遇

(一)化學原料藥:把握“API+製劑”一體化轉型升級機遇

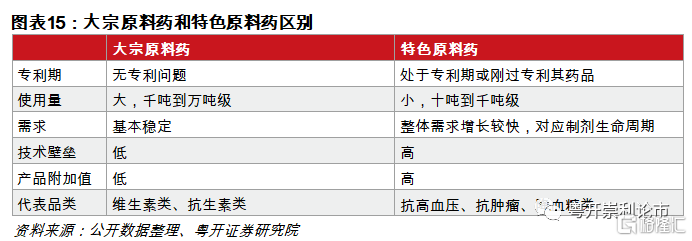

原料藥板塊包括大宗原料藥和特色原料藥。原料藥是指由化學合成、植物提取或者生物技術所製備的用於製藥的粉末、結晶、浸膏等。原料藥無法被患者直接服用,須加工成為製劑,方能成為可供臨牀應用的藥品。原料藥可分為大宗原料藥和特色原料藥,大宗原料藥是指市場需求相對穩定、應用較為普遍、規模較大的原料藥,主要包括抗生素類、維生素類和氨基酸類等。特色原料藥是指處於專利保護期或剛過專利保護期藥品的原料藥。

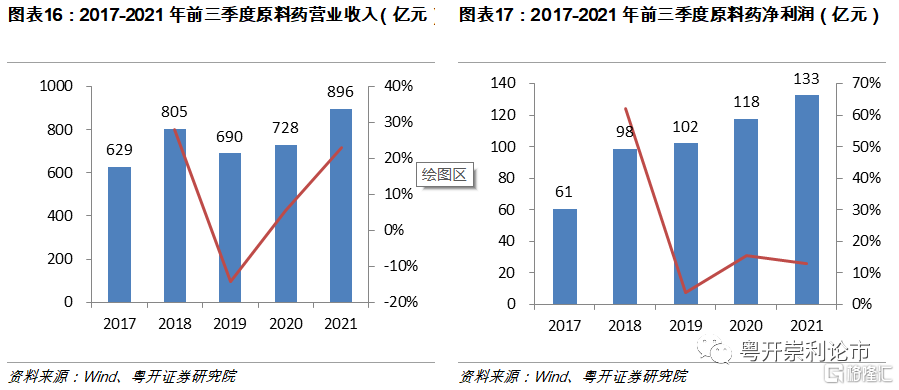

受益製造升級以及全球產業鏈的轉移,2021年我國特色原料藥板塊放量迅速。截至2021年三季度,原料藥板塊(34家企業)實現營業收入896億元,同比增長23.06%;實現歸母淨利潤133億元,同比增長12.88%。自2016年起,受環保趨嚴、產能過剩、大宗原料藥價格持續走低等影響,原料藥行業利潤空間進一步收窄,原料藥生產企業洗牌加劇,行業內低端產能逐步出清。隨着行業加速騰籠換鳥,我國原料藥行業正由中低端向中高端轉變,行業景氣度有望提升。

政策推動原料藥產業結構優化升級。2021年11月,國家發展改革委、工業和信息化部發布《關於推動原料藥產業高質量發展實施方案的通知》,方案提出大力發展特色原料藥和創新原料藥,提高新產品、高附加值產品比重。推動原料藥生產規模化、集約化發展,鼓勵優勢企業做大做強,提升產業集中度。到2025年,開發一批高附加值高成長性品種,突破一批綠色低碳技術裝備,培育一批有國際競爭力的領軍企業,打造一批有全球影響力的產業集聚區和生產基地。

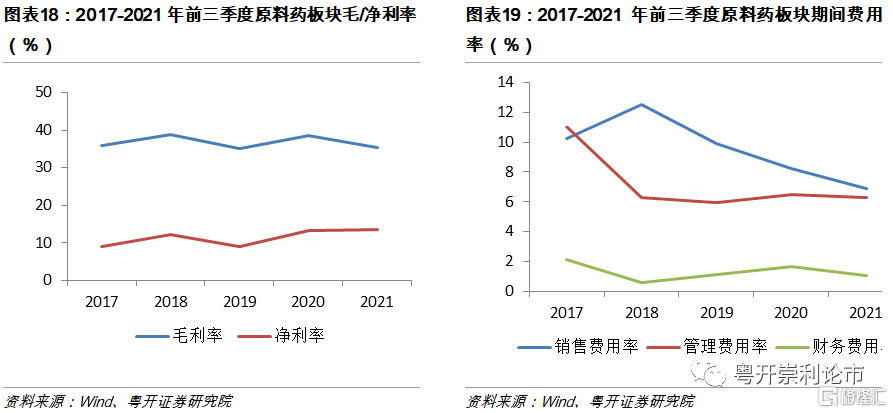

2021年原料藥板塊不斷提質升級,盈利能力趨於改善。截至2021年三季度,原料藥板塊毛利率為35.45%,同比下降8.05%;淨利率為13.39%,同比提升1.44%。期間費用率為14.21%,同比下降13.30%;其中銷售費用率為6.89%,同比下降16.36%;管理費用率為6.29%,同比下降3.04%;財務費用率為1.02%,同比下降38.4%。總的來説,2021年原料藥板塊淨利潤同比小幅提升,期間費用率大幅下降,板塊盈利能力趨於改善,反映出我國原料藥板塊正向高質量發展不斷邁進。

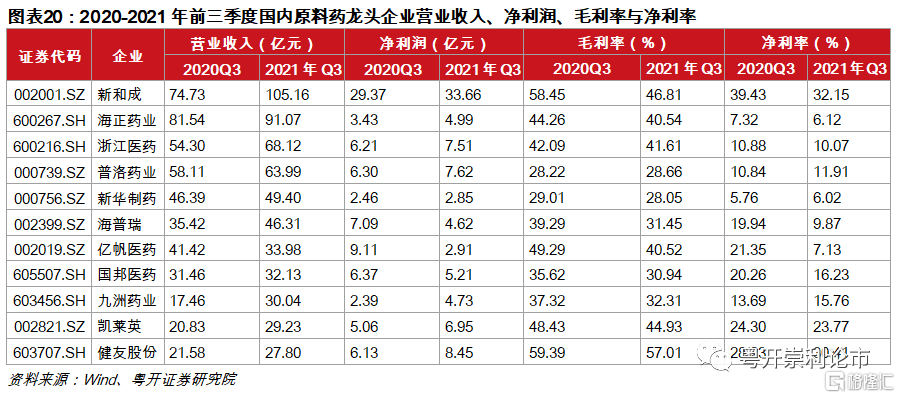

2021年,我國原料藥企業通過大力開展數字化、智能化改造升級,大力發展特色原料藥和創新原料藥,提高新產品、高附加值產品比重,企業的營業收入和歸母淨利潤穩步提升。憑藉特色原料藥的技術優勢和“API+製劑”一體化的成本優勢,新和成、浙江醫藥、海正藥業、九州藥業、凱萊英等業績實現較快增長。對此,我們重點推薦三條邏輯主線:(1)特色原料藥企業;(2)API+製劑一體化的特色原料藥企業;(3)向CDMO轉型的原料藥企業,建議關注九州藥業、博騰股份、凱萊英等。

九洲藥業:九洲藥業是一家集研發、生產、銷售醫藥原料藥及中間體為一體的高新技術企業,主要產品類別包括專利原料藥及中間體合同定製研發及生產業務(CDMO)、特色原料藥及中間體業務(API)。公司CDMO業務增長確定性高,後續增長動力十足。客户結構方面,公司服務Novartis、Roche、Zoetis、GSK、Gilead、第一三共等跨國製藥巨頭,以及國內眾多創新藥企。在產能方面,公司具備從實驗室放大到商業化生產的能力,能實現克級到公斤級再到噸級生產。

博騰股份:博騰股份是一家按照國際標準為跨國製藥公司和生物技術公司提供醫藥定製研發生產服務的國家級高新技術企業。2021年,公司產能持續拓展,2021三季度已經超過2000立方米,2021年6月份,公司109多功能車間開始投產,新增產能超過160立方米。此外,公司CDMO業務不斷升級,細胞和基因治療CDMO業務發展迅速,蘇州騰飛創新園的研發中心和臨牀生產基地已完成建設並投入使用。

(二)化學制劑:利潤受政策調控不斷趨薄,創新研發大勢所趨

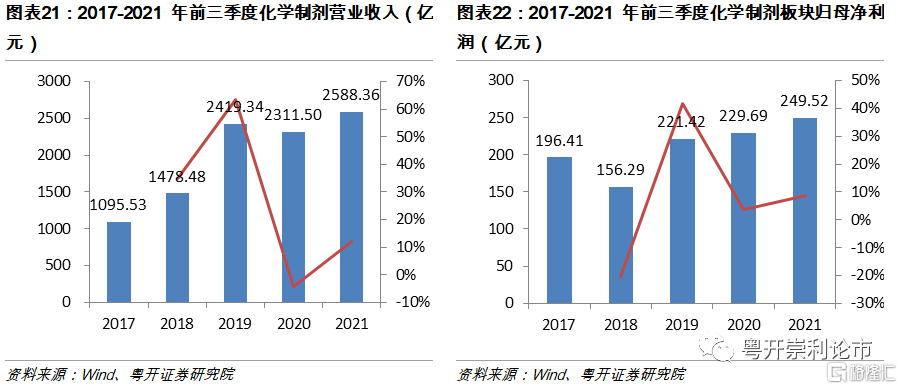

仿創結合時代來臨,行業持續去蕪存菁。截至2021年三季度,化學制劑板塊(86家企業)實現營業收入2588.36億元,同比增長11.98%;實現歸母淨利潤249.52億元,同比增長8.63%。近年來,受到一致性評價、醫藥反腐、帶量採購、醫保談判等政策影響,我國藥品領域改革步入深水區。製藥行業內部板塊分化明顯,仿製藥行業利潤趨薄,創新藥行業利潤攀升,一批佈局創新藥的製藥企業逐漸脱穎而出,行業在規範化、集中化發展中去蕪存菁,競爭格局未來有望改善。2021年,海正藥業的海博邁布、浙江醫藥的奈諾沙星等一類創新藥相繼上市,研發創新是化學制劑的未來。

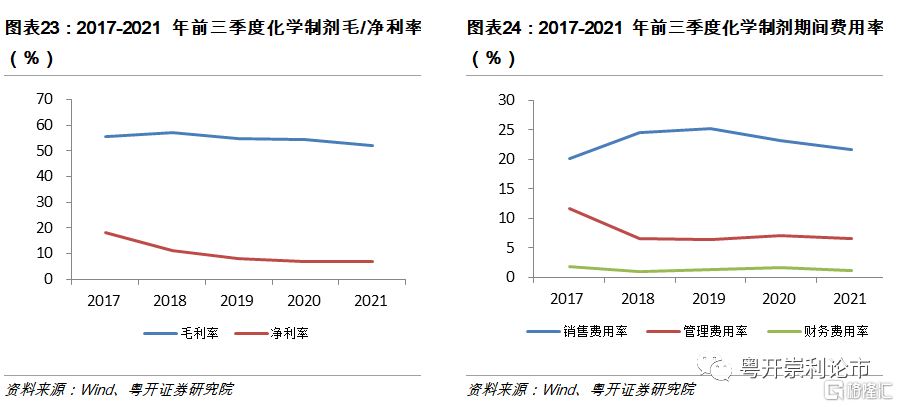

2021年化學制劑板塊盈利能力回調。2021年前三季度,化學制劑板塊毛利率為52.19%,同比下降3.81%;淨利率為6.96%,同比下滑0.07%。期間費用率為29.48%,同比下降7.27%;其中銷售費用率為21.63%,同比下降6.9%;管理費用率為6.64%,同比下降4.98%;財務費用率為1.21%,同比下降22.66%。行業整體利潤率與2020年基本持平,期間費用率持續下降,銷售費用、管理費用和財務費用同比均有所下降,行業整體盈利小幅回調。

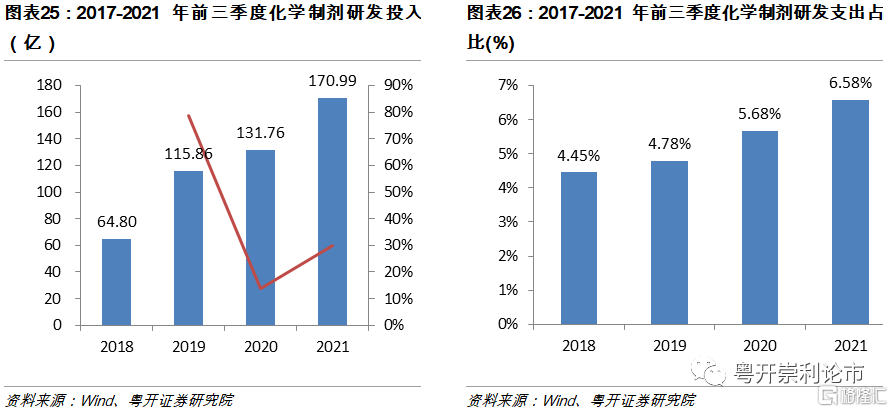

2021年化學制劑板塊研發投入快速攀升,研發投入佔比已超6%。2021年前三季度,化學制劑板塊研發投入達170.99億元,同比增長29.77%;研發支出總額佔營業收入比例達6.58%,同比增長0.9%。近年來,上市藥企高度重視創新研發,普遍加大研發投入力度,研發費用率及研發投入呈現攀升態勢。而在快速增長研發費用的背後,是製藥企業迅速豐富的核心領域產品管線,這是企業長期發展動能和實現彎道超車的關鍵所在。

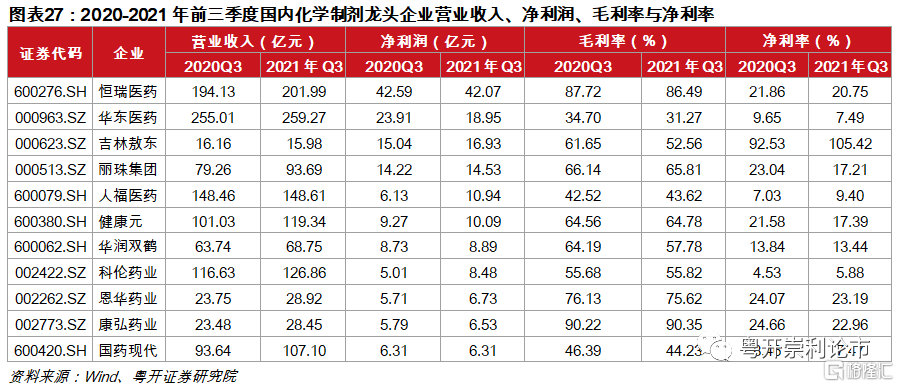

2021年前三季度,共6家化學制劑企業淨利潤突破10億元,其中恆瑞醫藥以42.07億元淨利潤高居首位。多家企業的盈利能力持續改善,由傳統仿製藥企業向仿創結合的改革已初見成效,包括健康元、科倫藥業、恩華藥業等。對此,我們重點推薦三條邏輯主線:(1)受宏觀政策如帶量採購衝擊較小的企業;(2)轉軌創新、研發投入不斷攀升的企業;(3)逆境反轉型企業,建議關注健康元、浙江醫藥、科倫藥業等。

浙江醫藥:浙江醫藥是我國重要的原料藥和製劑生產企業,是國家維生素、抗耐藥菌抗生素、喹諾酮產品重要的生產基地。2021年,公司獨家品種無氟類喹諾酮藥物1.1類創新藥蘋果酸奈諾沙星氯化鈉注射液獲批上市,並納入國家醫保目錄。創新藥進展順利,ARX788臨牀數據優異。鈉能源電池有望成為公司業績新增長點,公司鈉創新能源鈉電池材料基地建設正在規劃中。

科倫藥業:科倫藥業是中國輸液行業中品種最為齊全、包裝形式最為完備的醫藥製造企業之一。2021年,公司產品結構不斷升級,各業務板塊活力逐步恢復,隨着集採落地,新冠疫情負面影響也逐漸消除,大輸液領域競爭格局逐步改善,公司輸液產品收入已恢復強勁增速。創新藥方面,公司擁有國內領先的ADC管線,SKB264研發進展順利,未來隨着公司自研項目逐步進入收穫期,有望通過豐富自身產品管線,支撐公司長期發展。

三、中藥板塊:政策搭橋,中醫藥振興發展漸入深水區

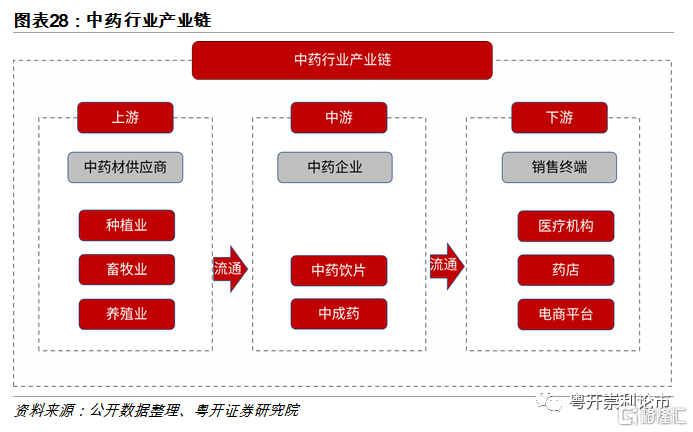

中藥行業產業鏈上游是中藥材供應商,主要包括種植業、畜牧業和養殖業;產業鏈中游是中藥企業,主要涉及中藥飲片加工和中成藥生產,將中藥材加工成為中藥飲片及中成藥;產業鏈下游是銷售終端,中藥飲片和中成藥經流通運輸至醫療機構和藥店銷售,最終到達消費者手中。

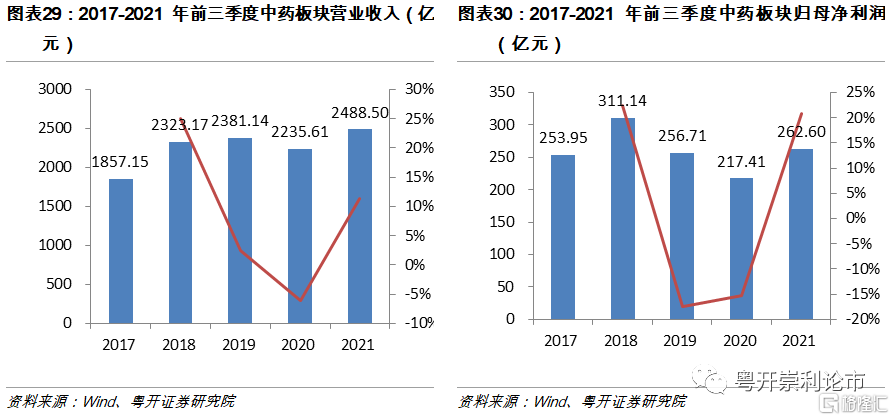

政策搭橋,2021年中藥板塊利潤大幅提升。截至2021年三季度,中藥板塊(共72家企業)實現營業收入2488.5億元,同比增長11.31%;實現歸母淨利潤262.6億元,同比增長20.79%。2021年中藥板塊淨利潤增速大幅提升,一方面源於2020年中藥板塊受疫情影響,業績承壓;另一方面,近年來,國家對於中醫藥振興發展的支持力度不斷提升,2021年政府工作報吿強調實施中醫藥振興發展工程。而5月出台的《關於支持國家中醫藥服務出口基地高質量發展若干措施的通知》更如一針強心劑,推動中醫藥服務貿易,助力中醫藥服務國際化,中醫藥迎來歷史性發展契機。

中醫藥創新大潮奔湧,新藥上市數量達近五年新高。據統計,2016年至2021年,共有15款中藥新藥獲批上市,其中2020年共三款新藥上市,分別是以嶺藥業的連花輕咳片、康緣藥業的筋骨止痛凝膠、五和博澳的桑枝總生物鹼片。2021年,共6款中藥新藥獲批上市,數量達近五年新高,分別是中國中醫科學院的肺排毒顆粒、一方製藥的化濕敗毒顆粒、步長製藥的宣肺敗毒顆粒、以嶺藥業的益腎養心安神片、華康醫藥的益氣通竅片和康緣藥業的銀翹清熱片。

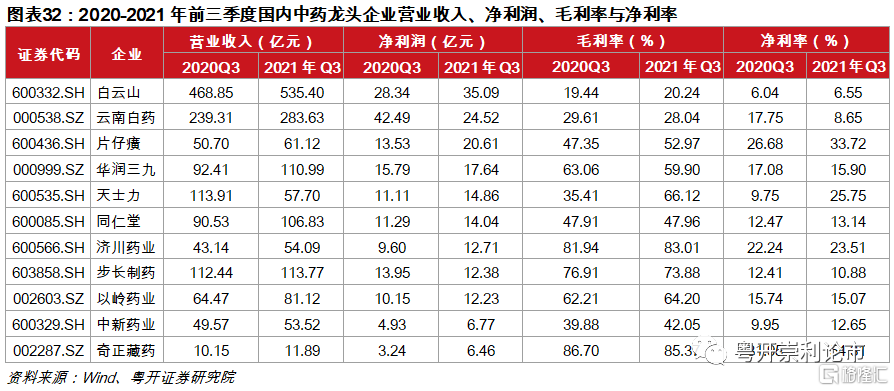

截至2021年三季度,共9家中藥企業淨利潤突破10億元,其中白雲山(35.09億元)、雲南白藥(24.52億元)和片仔癀(20.61億元)處於行業前列。大多數企業的盈利能力持續改善,包括以嶺藥業、片仔癀、同仁堂等。未來,隨着政策的大力扶持和中藥創新進程的提速,品牌中藥價值有望凸顯。疊加部分中藥的強消費屬性,需求端有望持續打開。對此,我們重點推薦兩條邏輯主線:(1)創新引領的中藥企業;(2)具有強消費屬性,需求端有望持續打開的中藥企業,建議關注片仔癀、同仁堂、康緣藥業、濟川藥業等。

四、生物製品板塊:創新高地,有望持續享有高景氣度

生物製品是指應用普通的或以基因工程、細胞工程、蛋白質工程、發酵工程和酶工程等生物技術獲得的微生物、細胞及各種動物和人源的組織和液體等生物材料製備的,用於人類疾病預防、治療和診斷的藥品,主要包括疫苗、血製品和生物藥等。生物製品與化學藥不同,通過刺激機體免疫系統,產生免疫物質發揮功效,在人體內介導體液免疫和細胞免疫。

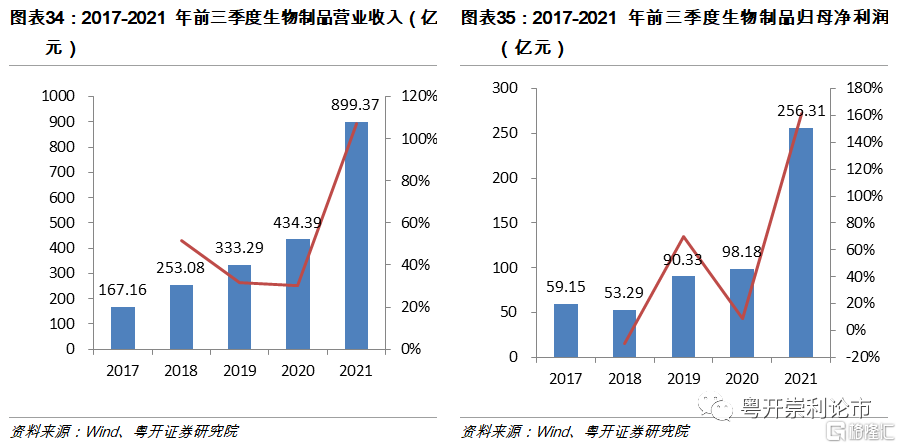

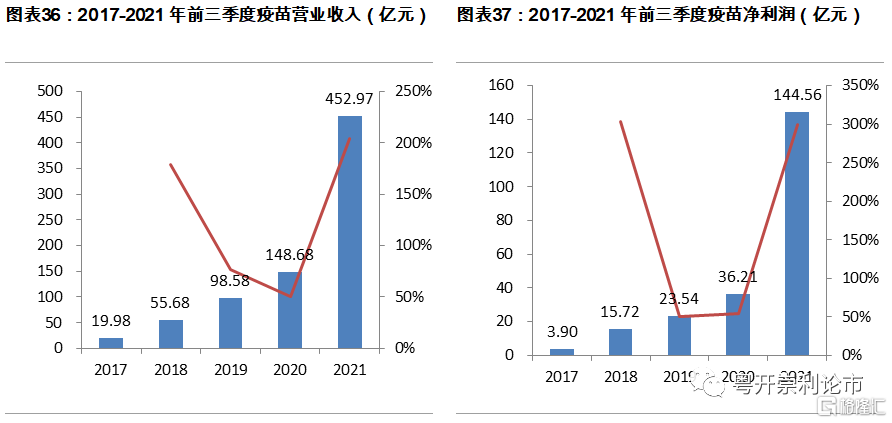

2021年生物製品板塊表現亮眼,板塊增速超100%。截至2021年三季度,生物製品板塊(共46家企業)實現營業收入899.37億元,同比增長107.04%;實現歸母淨利潤256.31億元,同比增長161.06%。生物製品板塊業績的大幅提升主要源於疫苗板塊和生物藥板塊的爆發,前者淨利潤同比增長299.19%,後者淨利潤同比增長147.05%。

疫苗板塊業績爆發,淨利潤同比提升299.19%。截至2021年三季度,疫苗板塊實現營業收入452.97億元,同比增長204.66%;實現歸母淨利潤144.56億元,同比增長299.19%。2021年疫苗板塊業績的爆發一方面源於新冠疫苗需求的放量,截至11月16日,31個省和新疆生產建設兵團累計報吿接種新冠病毒疫苗24億劑次;另一方面,疫情加強了民眾對疫苗的認知,隨着疫情的緩和,HPV疫苗、肺炎疫苗的接種逐步恢復。

海外疫苗缺口較大,2022年關注國產新冠疫苗出海。隨着國內疫情的逐步平穩,國內疫苗的需求逐步下滑。但全球仍有巨大未滿足的疫苗需求缺口,根據WHO統計,截至11月28日,全球已有77.72億劑疫苗被接種,考慮到全球人口共75億,至少接種過一劑比例達49%,這意味着全球仍有超過30億人未接種新冠疫苗。這在地域上,反映出疫苗分配的極度不均勻,美國、歐洲疫苗接種比例較高,但非洲接種比例極低。因此,2022年可重點關注國產疫苗出海,根據出口人用疫苗企業註冊地,北京(國藥/科興)2021年1-9月出口貨值達698.4億人民幣,天津(康希諾)出口貨值達18.13億元,安徽(智飛生物)出口貨值達8.62億元。

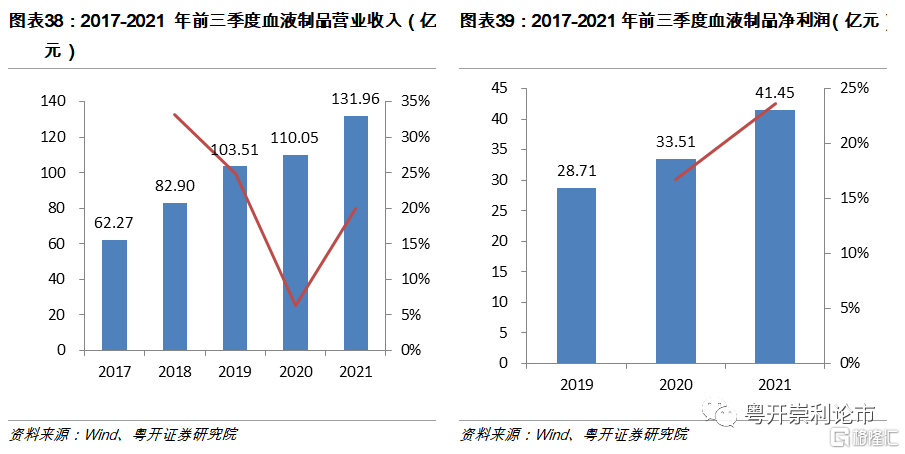

血製品板塊擺脱疫情掣肘,業績拐點可期。截至2021年Q3,血液製品板塊實現營業收入131.96億元,同比增長19.9%;實現淨利潤41.45億元,同比增長23.68%。血液製品的放量一方面源於疫情期間採漿量下降, 2021年供給逐步恢復;另一方面,隨着醫院診療業務的恢復,血製品醫院銷售額環比回升。

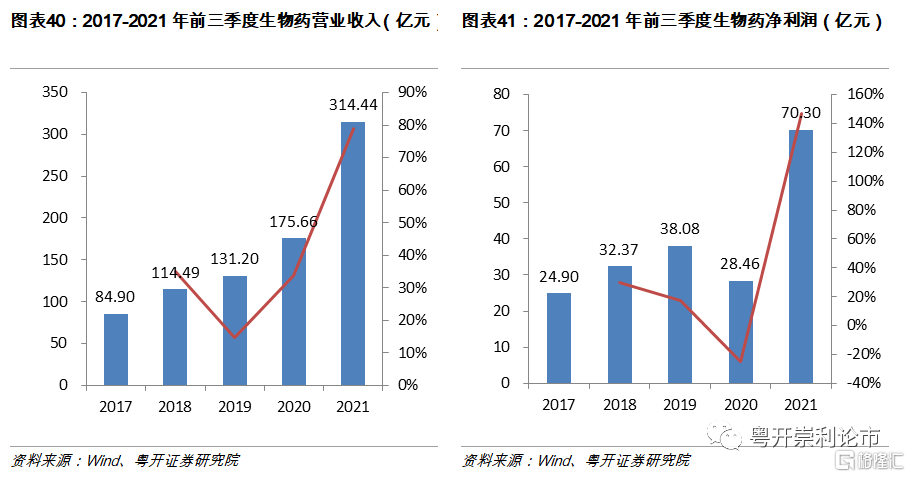

生物藥上市提速,醫保談判打通高價藥研發和商業化鏈條。截至2021年Q3,生物藥板塊實現營業收入314.44億元,同比增長79%;實現淨利潤70.3億元,同比增長147.05%。近年來,隨着《關於鼓勵藥品創新實行優先審評審批的意見》等政策的出台,國產創新藥上市進程不斷縮短。2021年,榮昌生物的維迪西妥單抗、復星凱特的阿基侖賽注射液相繼獲批上市,填補了國產ADC、CAR-T藥物的空白。此外,過去生物藥由於價格過高,上市後常面臨叫好不叫座的窘境。而隨着醫保談判品種數量的逐步提升,一批高價生物創新藥先後納入國家醫保目錄,如四款國產PD-1抑制劑均於2020年底納入醫保。其中百濟神州替雷利珠單抗2021年前三季度在中國實現7700萬美元銷售額,同比增長54%,業績的大幅增長源於醫保報銷範圍的擴大帶來的新增患者需求。

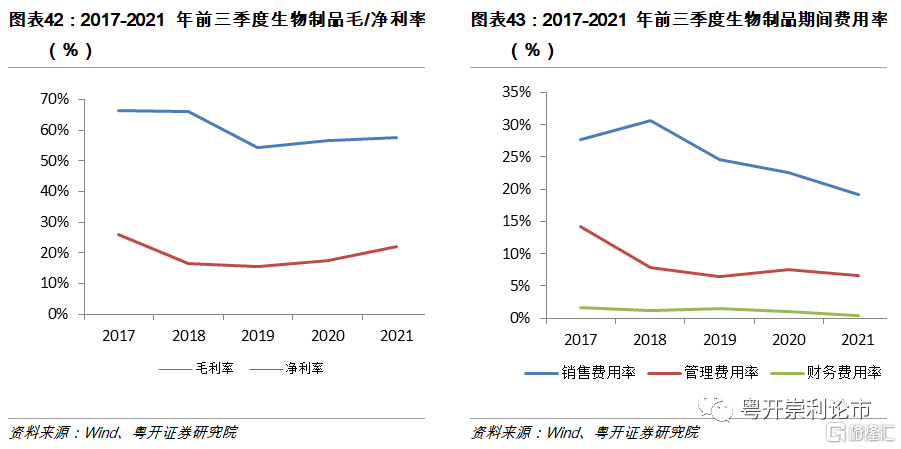

2021年生物製品板塊盈利能力顯著提升。截至2021年前三季度,生物製品板塊毛利率為57.64%,同比提升1.12%;淨利率為21.95%,同比提升4.55%。期間費用率為26.34%,同比下降4.94%;其中銷售費用率為19.2%,同比下降3.4%;管理費用率為6.66%,同比下降0.92%;財務費用率為0.48%,同比下降0.61%。毛利率和淨利率均出現回升,期間費用率持續下降,行業盈利能力顯著提升。

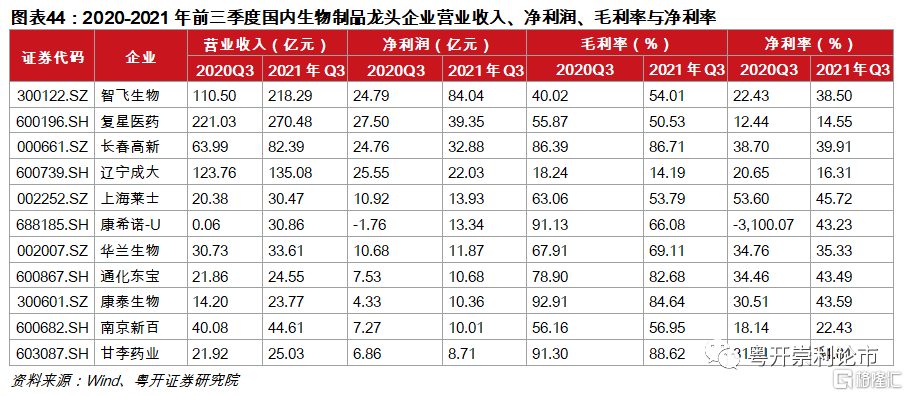

截至2021年Q3,共10家生物製品企業淨利潤突破10億元,其中智飛生物(84.04億元)、復星醫藥(39.35億元)和長春高新(32.88億元)位居前三位。生物製品企業盈利能力普遍較強,其中上海萊士、康希諾、通化東寶等公司2021年淨利率超40%。對於生物製品板塊,我們重點推薦兩條邏輯主線:(1)細分領域龍頭企業,如長春高新、智飛生物、康希諾、華熙生物等;(2)創新品種上市在即,未來利潤有望持續改善的企業,如復星醫藥、君實生物、沃森生物等。

智飛生物:智飛生物是一家集疫苗研發、生產、銷售、配送及進出口為一體的生物高科技企業。2021年,得益於HPV疫苗和新冠疫苗等品種的持續放量,公司業績保持高速增長。公司產品研發不斷提速,2021年6月公司自研品種微卡獲批上市,完善公司結核“診斷-預防-治療”體系搭建;凍幹AC-Hib補充申請上市,流感病毒裂解疫苗與PPV23臨牀試驗已完成,凍幹BC01佐劑狂苗、15價肺炎、凍幹狂苗、四價流感裂解疫苗,凍幹Hib結合疫苗產品臨牀3期中。

華熙生物:華熙生物是全球領先的、以透明質酸微生物發酵生產技術為核心的高新技術企業,透明質酸產業化規模位居國際前列。公司已構建潤百顏、米蓓爾、誇迪、肌活四大品牌矩陣,且四大業務板塊不斷髮力,其中核心品牌潤百顏已逐漸降低對頭部主播依賴,誇迪深耕私域運營費用率呈現下降趨勢,米蓓爾憑藉面膜及爽膚水兩大優勢、肌活依靠糙米精華水大單品,流量基礎穩定。

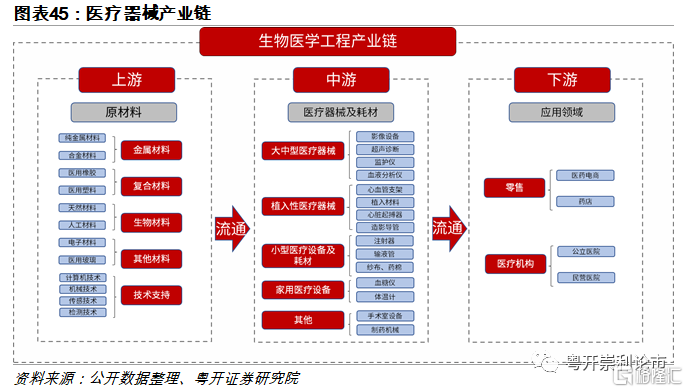

五、醫療器械板塊:疫情平穩,把握細分領域投資機遇

醫療器械是一個多學科交叉、知識密集、資金密集型的高技術產業,產業鏈涉及範圍廣、細分領域多。產業鏈上游主要包括金屬材料、複合材料、生物材料、技術支持等,關聯學科眾多;產業鏈中游可分為醫療設備、醫療耗材和體外診斷等諸多細分領域;產業鏈下游主要是零售和醫療機構。

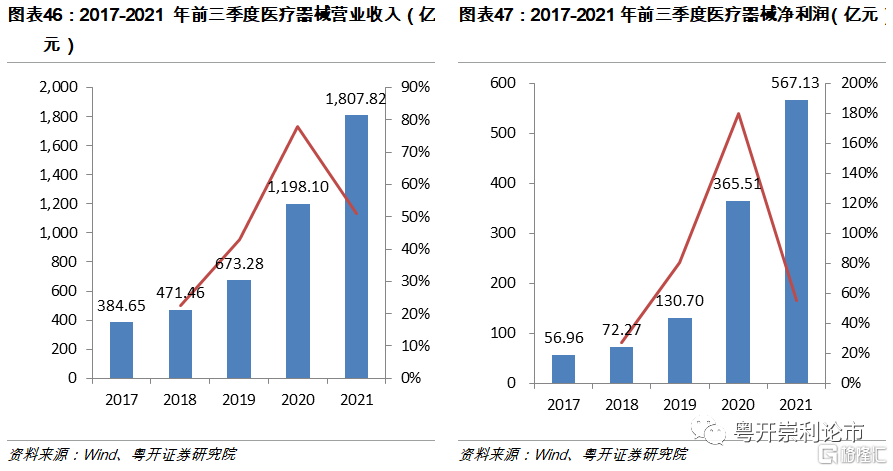

2021年醫療器械板塊實現淨利潤567.13億元,增速較2020年明顯放緩。截至2021年前三季度,生物製品板塊(共93家企業)實現營業收入1807.82億元,同比增長50.89%;實現歸母淨利潤567.13億元,同比增長55.16%。總的來説,醫療器械板塊因2020年疫情恢復後基數較高,2021年三季度增速有所放緩。

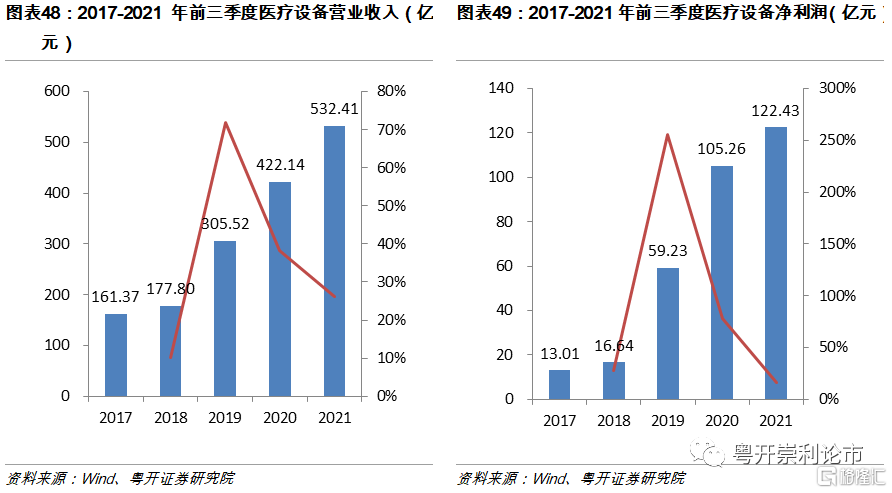

從細分子板塊的角度,醫療設備板塊2021年實現營業收入532.41億元,同比增長26.12%;實現淨利潤122.43億元,同比增長16.32%。醫療設備近年來發展不斷提速,主要得益於醫藥新基建及國產替代,特別是疫情後各地政府紛紛加速“醫療新基建”的佈局,帶來呼吸機、監護儀、超聲等醫療設備的快速放量。

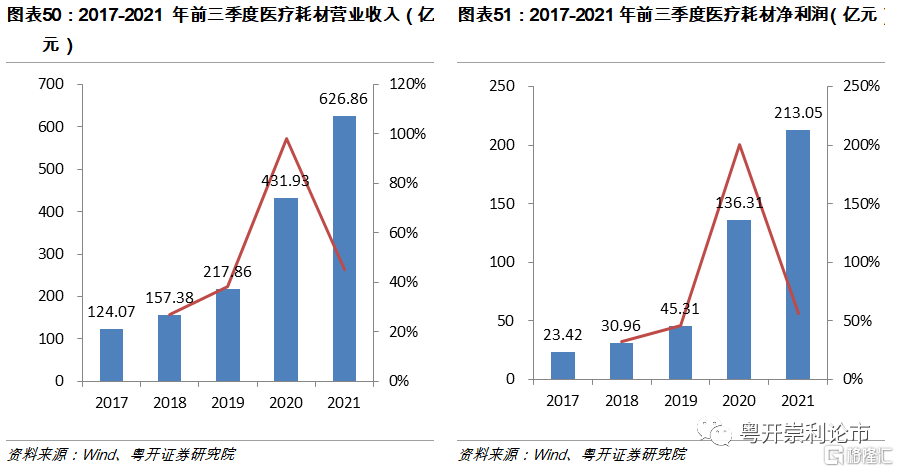

醫療耗材板塊2021年實現營業收入626.86億元,同比增長45.13%;實現淨利潤213.05億元,同比增長56.29%。醫療耗材板塊全年增速較2021年Q1明顯放緩,主要是由於下半年低基數效應逐漸消除。疊加骨科創傷及關節帶量採購實施影響,骨科耗材增速進一步下滑。

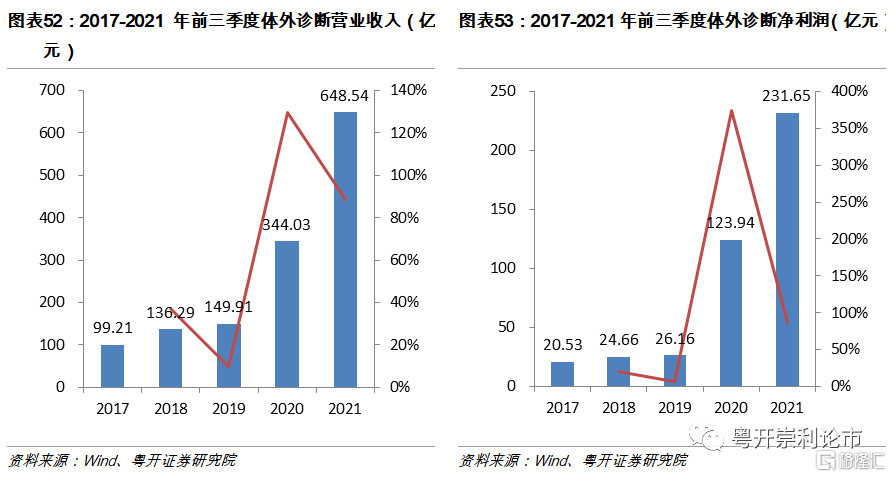

體外診斷板塊2021年實現營業收入648.54億元,同比增長88.51%;實現淨利潤231.65億元,同比增長86.89%。近年來,隨着我國逐漸步入老齡化社會,以及分級診斷和國產替代的推進,我國體外診斷行業快速發展,市場需求持續增長。2020年,新冠疫情的爆發進一步加強了居民的衞生意識,帶來了體外診斷需求的釋放。但目前,疫情的影響正持續減小,部分指標已迴歸疫情前。

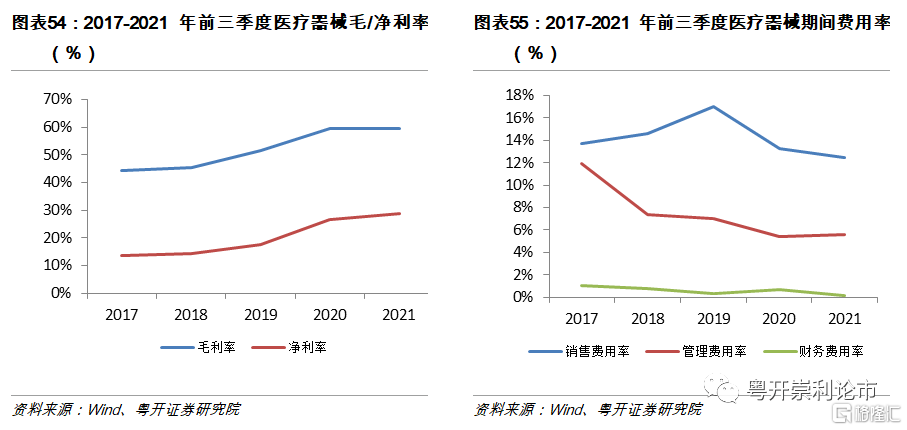

2021年醫療器械板塊盈利能力提升。2021年,醫療器械板塊毛利率為59.50%,同比提升0.04%;淨利率為28.69%,同比提升2.23%。期間費用率為18.16%,同比下降1.23%;其中銷售費用率為12.46%,同比下降0.83%;管理費用率為5.58%,同比下降0.16%;財務費用率為0.12%,同比下降0.56%。毛利率和淨利率均出現小幅回升,期間費用率持續下降,醫療器械行業盈利能力不斷提升。

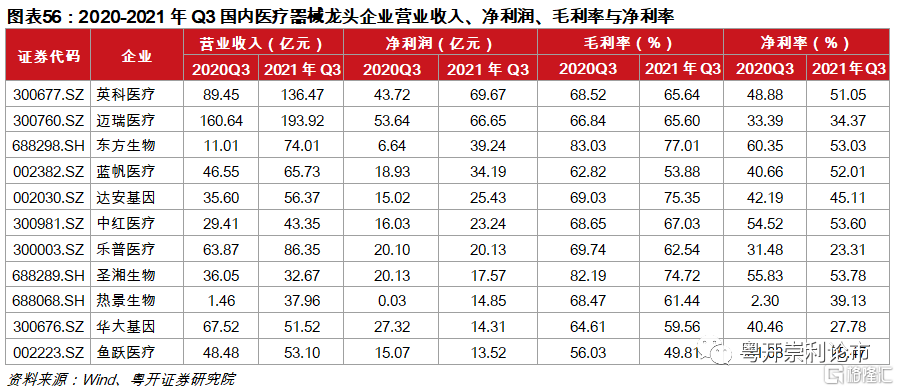

截至2021年三季度,共7家醫療器械企業淨利潤突破20億元。絕大多數醫療器械龍頭盈利能力不斷提升,2021年淨利率超50%的醫療器械企業包括英科醫療、東方生物、藍帆醫療、中紅醫療、聖湘生物等,對於生物製品板塊,我們重點推薦三條邏輯主線:(1)競爭格局良好的上游設備、耗材企業;(2)細分賽道中創新實力強、產品差異化的特色企業,有望長期享有創新紅利;(3)佈局海外市場的下游器械龍頭。

邁瑞醫療:邁瑞醫療是中國領先的高科技醫療設備研發製造廠商,公司的主營業務覆蓋生命信息與支持、體外診斷、醫學影像三大領域。2021年公司業績快速提升,主要的推動因素包括國內醫療新基建建設及醫院常規診療業務恢復後對非抗疫產品需求的提升。此外,公司的創新產品不斷問世,2021年第三季度,在生命信息與支持領域,公司推出了新平台手術牀HyBaseV8(CE)、HyPortR80新吊橋I型(CE/CFDA)等新產品。在體外診斷領域,公司推出了MC-80全自動細胞形態學分析儀、CL-8000i全自動化學發光免疫分析儀、BS-2800M全自動生化分析儀等新產品。隨着新產品市場拓展的鋪開與技術儲備陸續落地,將為公司帶來新的增長點。

楚天科技:楚天科技是國內領先的製藥裝備製造商,水劑類製藥裝備產銷量居國內行業前列。2021年,公司深化耗材佈局,8月成立控股子公司楚天思優特,專業生產銷售生物製藥一次性技術產品。9月公司成立控股子公司楚天微球,當前已有多款產品實驗室研發成功。隨着公司產業佈局的不斷完善,未來成長性有望持續提升。

六、醫藥商業板塊:醫院端業務恢復,DTP藥房、醫藥電商等為行業注入新活力

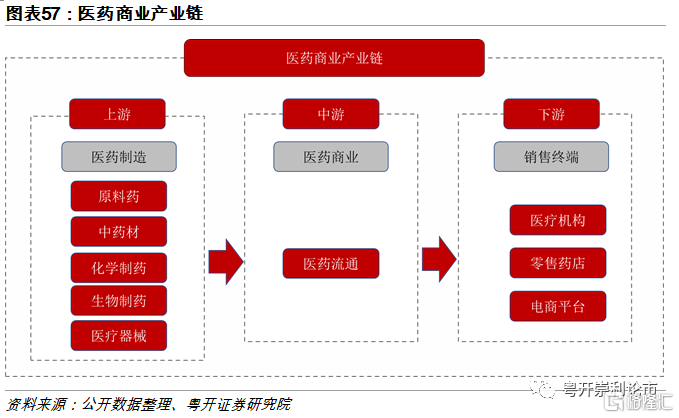

醫藥商業主要包括醫藥流通和線下藥店。從醫藥流通的產業鏈看,醫藥流通行業上游為醫藥製造行業,中游醫藥流通包括醫藥批發、醫藥零售等,下游為銷售終端。由於醫藥不分業,醫藥商業除了中游流通環節外,還包括零售藥店。藥品通過醫院、基層醫療機構、零售藥店等渠道最終流入到消費者手中。

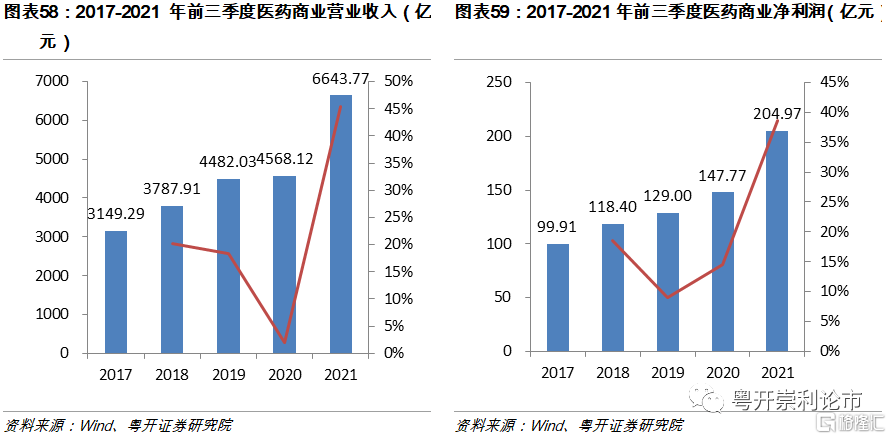

2021年醫藥商業板塊分化明顯,醫院端業務快速恢復,零售端增速回調。截至2021年三季度,醫藥商業板塊(共29家企業)實現營業收入6643.77億元,同比增長45.43%;實現歸母淨利潤204.97億元,同比增長38.71%。

其中,醫藥流通營收和淨利潤同比增長46.74%和43.54%,增速大幅提升,隨着疫情的穩定,醫院市場配送量恢復,醫藥流通市場規模逐步回升。醫藥零售增速有所放緩,營業收入同比增長32.03%,淨利潤同比增長18.11%,主要是由於2020年受疫情影響,零售基數較高,此外,隨着疫情穩定後醫院端就診人數的恢復,零售市場受到一定衝擊。

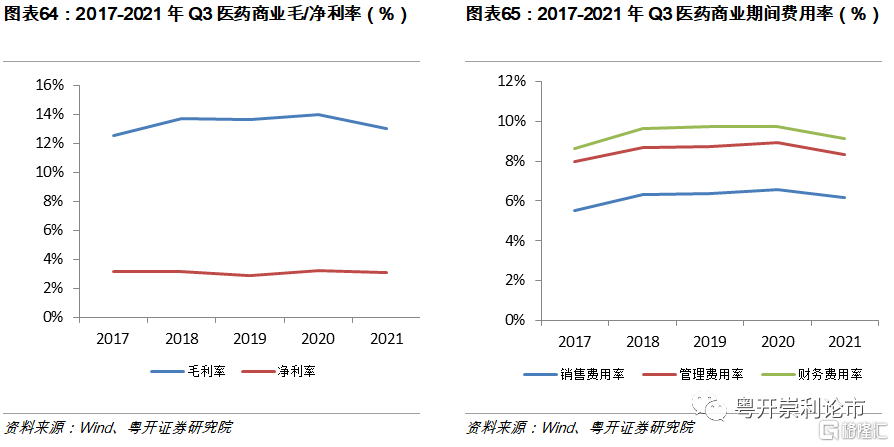

2021年醫藥商業板塊盈利能力小幅提升。2021年Q3,醫藥商業板塊毛利率為13.06%,同比下降0.93%;淨利率為3.09%,同比下降0.15%。期間費用率為9.15%,同比下降0.6%;其中銷售費用率為6.14%,同比下降0.42%;管理費用率為2.17%,同比下降0.17%;財務費用率為0.83%,同比下降0.02%。淨利率小幅下滑,期間費用率持續下降,醫藥商業板塊盈利能力小幅提升。

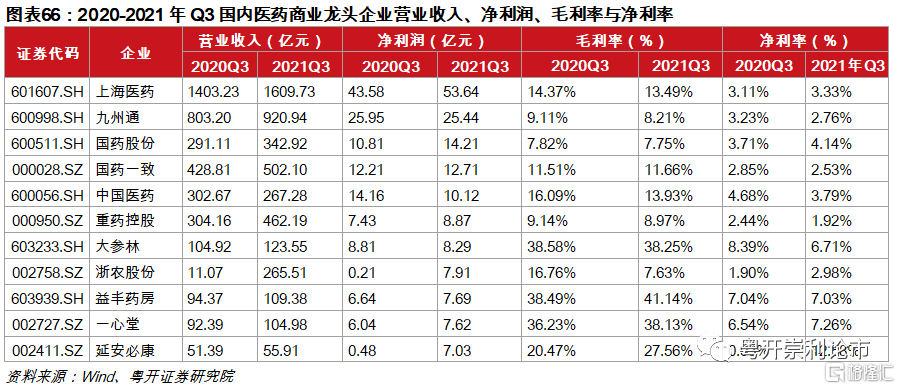

2021年,共5家醫藥商業企業淨利潤突破10億元,其中上海醫藥(53.64億元)、九州通(25.44億元)和國藥股份(14.21億元)位居前三位。未來,隨着處方藥外流等政策的落地執行,院外市場銷售佔比有望持續提升,此外,DTP藥房、藥房營銷服務、醫藥電商等新業態的出現為行業注入新的活力。對於醫藥商業板塊,我們重點推薦兩條邏輯主線:(1)處方外流帶來的市場增量,關注重點佈局DTP藥房、醫藥電商的企業,如益豐藥房等;(2)醫藥流通板塊集中度不斷提升,龍頭企業有望強者恆強,如國藥股份、上海醫藥等。

益豐藥房:益豐藥房是國內中南、華東區域領先的大型醫藥零售連鎖企業。2021年,公司門店擴張勢頭強勁,截至2021年Q3,公司門店總數達7246家,較年初淨增門店1255家。此外,公司通過智能化全渠道的服務和交易,不斷打造線上線下承接醫院處方外流、大健康商品與新零售業態創新,實現公司經營模式的全面升級。此外,隨着分級診療和處方外流的持續推進,公司有望憑藉高標準的建設門店和專業服務能力大量承接外流處方。

上海醫藥:上海醫藥是我國醫藥工業和商業龍頭企業。2021年,公司不斷優化品種結構,上半年成功獲得武田、諾和諾德等多個重磅品種的進口總代資格。同時,上藥雲健康和鎂信健康打通“互聯網+醫藥+保險”的生態閉環,推動保險領域和醫療領域的深度融合。除了醫藥商業,公司創新藥研發進程不斷提速,管線中共39個項目進入臨牀,其中6個處於臨牀Ⅲ期,未來公司將保持“自營+BD”雙輪驅動的方式推進管線進展。

七、醫療服務板塊:研發外包板塊高景氣度延續,民營醫院板塊業績持續增長

醫療服務主要包括醫療研發外包、診斷服務和醫院三個子板塊。近年來,外部受益於全球產業轉移疊加產業升級,內部受益於中國醫藥創新崛起,臨牀前和臨牀試驗數量快速增長,我國醫療研發外包板塊景氣度持續提升。連鎖醫療機構2020年受疫情影響實行歇業、延遲開業等,2021年,隨着疫情的緩和,就醫人數全面恢復,疊加醫療習慣和觀念變化催生的需求增長,醫療板塊景氣度迅速提升。

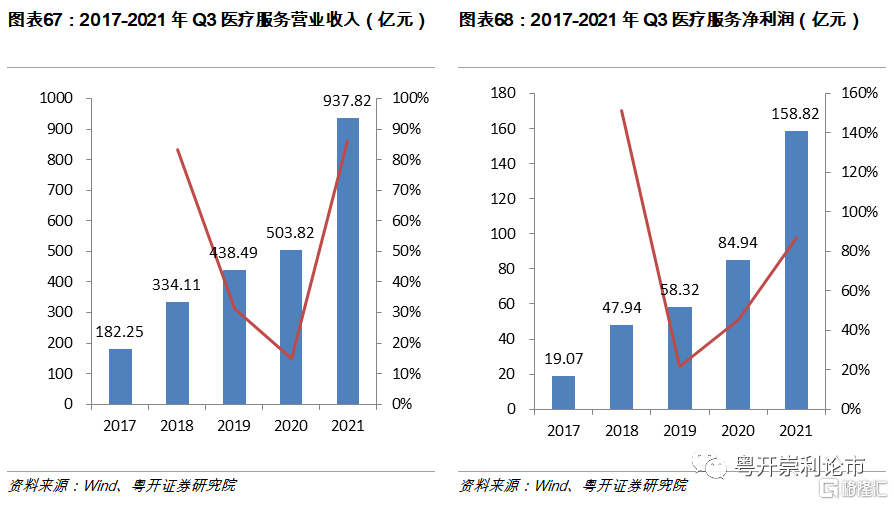

得益於醫療研發外包的高景氣度,2021年醫療服務板塊淨利潤大幅提升。2021年前三季度,醫療服務板塊實現營業收入937.82億元,同比增長86.14%;實現淨利潤158.82億元,同比增長86.98%。從子板塊的角度,醫療研發外包是醫療服務板塊中景氣度最高的子板塊,實現淨利潤100.37億元,佔比達63.71%;其次是診斷服務板塊,佔比達25.11%;醫院板塊規模較小,2021年前三季度實現淨利潤17.63億元,佔比達11.19%。

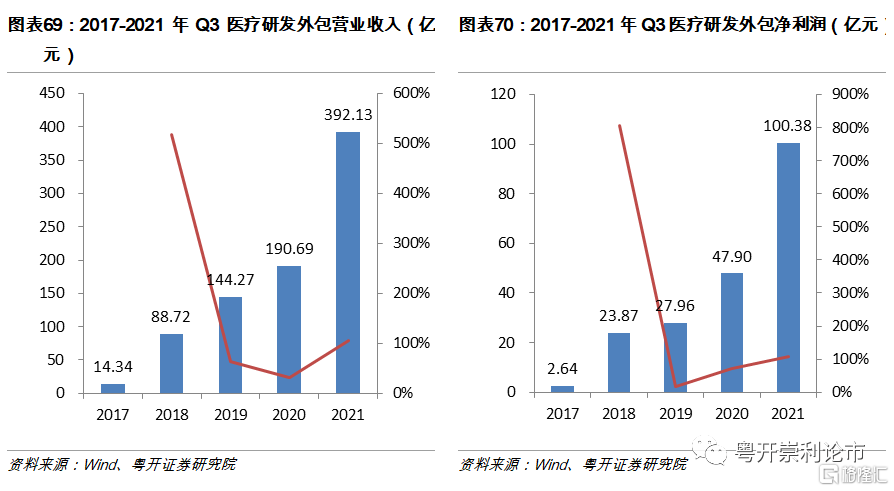

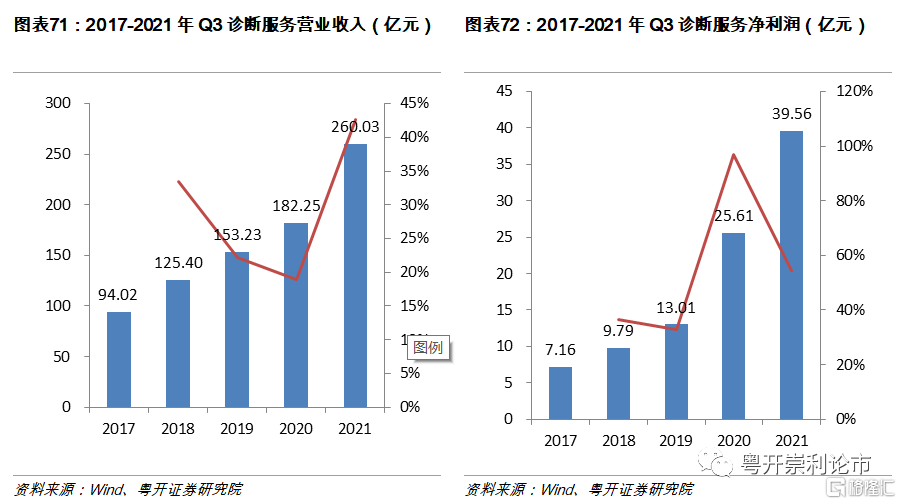

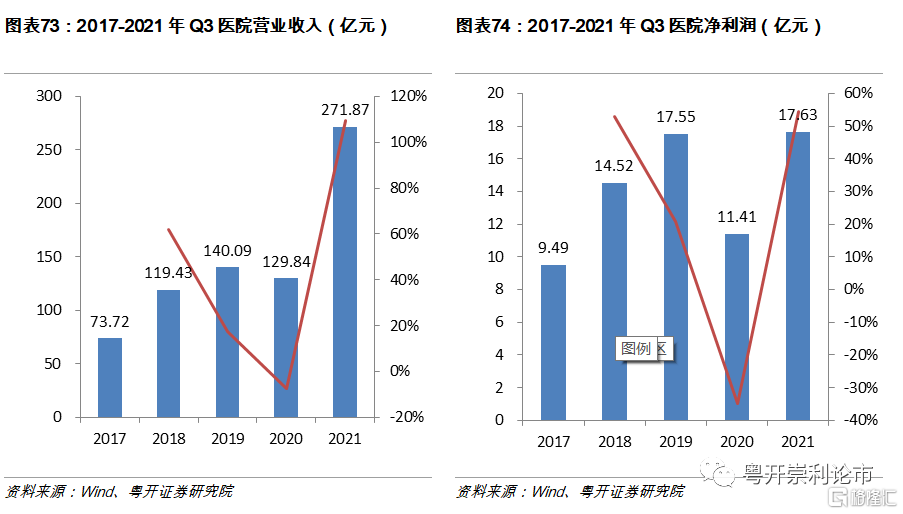

醫療研發外包板塊業績大幅增長,營業收入和淨利潤增速創近三年新高。截至2021年Q3,醫療研發外包板塊實現營業收入392.13億元,同比增長106%,實現淨利潤100.38億元,同比增長109%,高景氣度延續。診斷服務板塊實現營業收入260.03億元,同比增長43%,實現淨利潤39.56億元,同比增長54%,診斷服務板塊淨利潤增速出現回調,源於疫情的穩定造成診斷業務量的逐步下滑,未來腫瘤檢驗或成為新的增長點。醫院就醫人數自2020年下半年逐步恢復,企業業績出現明顯回升,板塊實現營業收入271.87億元,同比增長109%,實現淨利潤17.63億元,同比增長54.46%。

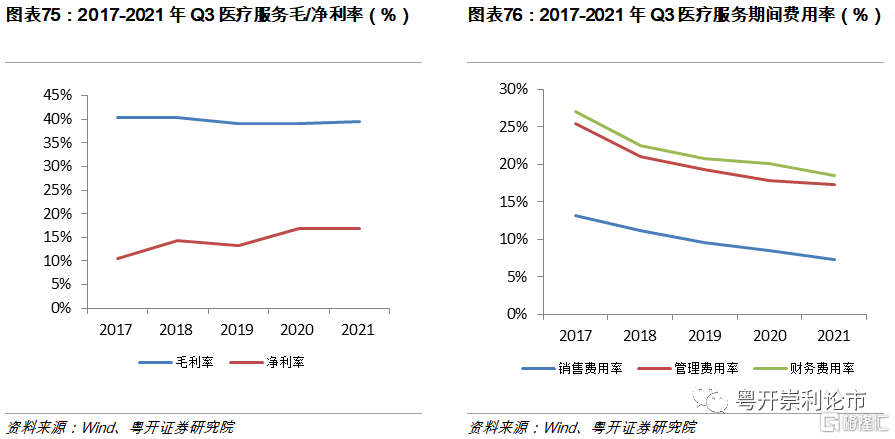

2021年Q3醫療服務板塊盈利能力整體增強。2021年Q3,醫療服務板塊毛利率為39.43%,同比增長0.34%;淨利率為16.94%,同比提升0.07%。期間費用率為20.35%,同比下降3.95%;其中銷售費用率為7.35%,同比下降1.18%;管理費用率為10.02%,同比提升0.65%;財務費用率為1.19%,同比下降1.09%。醫療服務板塊毛利率和淨利率小幅回升,期間費用率明顯下降,板塊盈利能力整體增強。

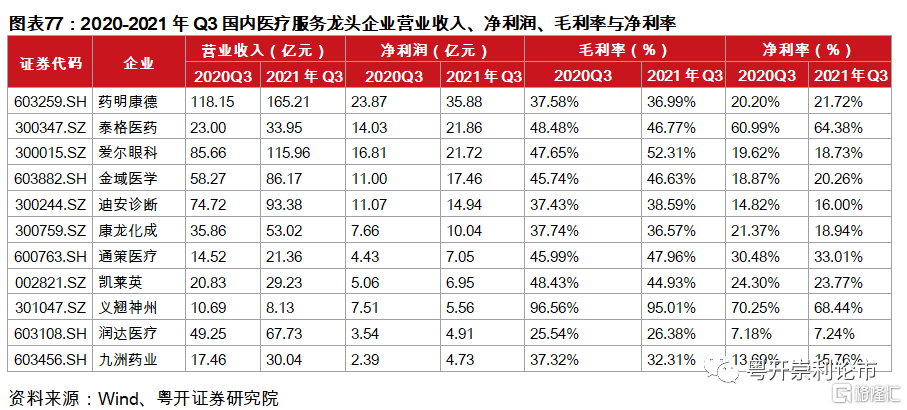

截至2021年Q3,共6家醫療服務企業淨利潤突破10億元,其中藥明康德(35.88億元)、泰格醫藥(21.86億元)和愛爾眼科(21.72億元)位居前三位。未來,隨着臨牀前與臨牀試驗數量的提升與檢驗檢測服務的放量,強者恆強趨勢有望延續。對於醫療服務板塊,我們重點推薦兩條邏輯主線:(1)訂單量持續提升、業務不斷拓展的CRO企業,如藥明康德、康龍化成、凱萊英等;(2)盈利能力持續改善、診療網絡不斷提升的醫院龍頭企業,如愛爾眼科、通策醫療等。

凱萊英:凱萊英是一家全球領先的服務於新藥研發和生產的CDMO一站式綜合服務商。2021年,公司產能不斷釋放,疊加大訂單預期,未來業績有望不斷提速。此外,公司核心技術優勢明顯,連續性反應技術和生物酶催化技術門檻和壁壘較高。2021年Q3公司收購醫普科諾,提升臨牀CRO綜合服務能力,完善CDMO+CRO一體化佈局。

愛爾眼科:愛爾眼科是國內眼科專科醫院的龍頭,目前共有超過600家眼科醫院,和超過8000名眼科醫生及視光醫生。2021年,公司在疫情壓力下業績保持高速增長,Q3實現歸母淨利潤20.03億元,同比增長29.59%。公司診療網絡的深度和廣度不斷提升,Q3完成五家醫院的股權收購,隨着青少年近視防控力度的不斷加大,公司未來業績成長性較高。

八、展望2022年:價值重鳴,創新為鋒

2021年,醫藥生物板塊呈現出高開低走的勢態,上半年板塊上漲4.57%,但受帶量採購和醫保談判持續深化、抗腫瘤藥物臨牀研發指導原則出爐、安徽IVD集採等影響,行業市場情緒波動劇烈。總的來看,隨着疫情趨於平穩,醫藥生物行業並未延續2020年的高景氣,跑輸滬深300指數6.97%。從子板塊的角度,各子板塊整體呈現高度分化態勢。其中,化學原料藥、中藥、醫療服務和醫療器械板塊走勢良好,而醫藥商業、生物製品和化學制劑板塊表現相對疲軟。

考慮到板塊營收、淨利潤的快速提升,我們認為醫藥生物板塊長期投資價值並未削弱,反而隨着估值的下降,凸顯其投資價值。展望2022年,我們認為醫藥生物板塊正逐步進入板塊輪動和強弱明顯分化的結構性階段,面對瞬息萬變的市場行情和不斷轉化的主流熱點,我們建議投資者把握“高質量+真創新”投資機會,重點關注三大看多領域和七大細分投資方向:

一、醫藥板塊創新依舊是主旋律。近年來,受到一致性評價、醫藥反腐、帶量採購、醫保談判等政策影響,我國藥品領域改革步入深水區。醫藥生物行業內部板塊分化明顯,仿製藥行業利潤趨薄,創新藥行業利潤攀升,一批佈局創新藥的製藥企業逐漸脱穎而出,行業在規範化、集中化發展中去蕪存菁,競爭格局未來有望改善。

創新藥:我們建議投資者關注兩條核心邏輯,一是關注確定性較強、安全邊際較高並積極轉軌創新的製藥企業,這類企業具有估值水平較低、分紅率較高,成長性良好的特點,如華東醫藥、科倫藥業、浙江醫藥等。二是關注研發管線豐富、藥物出海預期較高的FIC類企業,隨着企業產品管線的逐步落地,企業未來利潤有望大幅改善,建議關注恆瑞醫藥、康方生物、康寧傑瑞、君實生物、信達生物、百濟神州等。

創新醫療器械:需求端消費升級的不斷推進驅動醫療器械行業快速擴張和發展,自主研發及進口替代加速國產崛起,打破進口企業在高端領域的壟斷地位。我們重點推薦三條邏輯主線:(1)競爭格局良好的上游設備、耗材企業,如東富龍、楚天科技等;(2)細分賽道中創新實力強、產品差異化的特色企業,有望長期享有創新紅利,如南微醫學、聖湘生物等;(3)佈局海外市場的下游器械龍頭,如邁瑞醫療等。

CXO:得益於全球產業鏈轉移、國內工程師紅利、成本優勢、藥審改革提速及藥物創新的升級,國內CXO行業呈現出超高的景氣度。對於CXO板塊,建議關注五條投資主線,包括企業訂單數量、海外客户數量、企業核心產能、企業技術壁壘和企業轉型預期。但考慮到2020和2021年CXO板塊的普漲,目前板塊估值偏高,未來須警惕CXO板塊的回調和分化。建議關注凱萊英、九州藥業、康龍化成等。

創新中藥:近年來,國家對於中醫藥振興發展的支持力度不斷提升,2021年政府工作報吿強調實施中醫藥振興發展工程。11月國家藥監局等部門結束了長達20年的中藥配方顆粒試點工作,並正式啟用中藥配方顆粒備案模塊。在政策的推動下,我國中醫藥創新大潮奔湧, 2021年共6款中藥新藥獲批上市,數量達近五年新高。對此,我們重點推薦兩條邏輯主線:(1)創新引領的中藥企業;(2)具有強消費屬性,需求端有望持續打開的中藥企業,建議關注片仔癀、同仁堂、康緣藥業、濟川藥業等。

二、把握“疫苗+藥物”抗疫組合。疫情進入下半場,把握板塊結構性投資機會。一方面,伴隨着新型毒株的出現,如Delta毒株、Omicron毒株等,疫情存在反覆風險;另一方面,儘管國內疫苗的需求逐步下滑,但全球仍有巨大未滿足的疫苗需求缺口。根據WHO統計,美國、歐洲疫苗接種比例較高,但非洲接種比例極低。

生物製劑:2021年疫苗板塊業績爆發,一方面,新冠疫苗需求旺盛,為企業貢獻大量利潤;另一方面,疫情加強了民眾對疫苗的認知,隨着疫情的緩和,HPV疫苗、肺炎疫苗的接種逐步恢復。此外,中和抗體和小分子藥物上市在即,有望進一步完善抗疫屏障。

三、消費升級孕育的行業新機遇,關注醫療企業國產替代、醫美、口腔、眼科等細分賽道龍頭;處方外流、分級診療、醫藥電商等院外市場潛力巨大。

連鎖醫療機構:2020年受疫情影響,連鎖醫療機構實行歇業、延遲開業等,2021年,隨着疫情的緩和,就醫人數全面恢復,疊加醫療習慣和觀念變化催生的需求增長,醫療板塊景氣度迅速提升。此外,隨着居民消費升級,醫美、口腔、眼科等細分賽道景氣度不斷提升。

醫藥商業:隨着疫情影響的減弱,醫院端就診人數已基本恢復至疫情前。未來,隨着處方藥外流等政策的落地執行,院外市場銷售佔比有望持續提升,此外,DTP藥房、藥房營銷服務、醫藥電商等新業態的出現為行業注入新的活力。對於醫藥商業板塊,我們重點推薦兩條邏輯主線:(1)處方外流帶來的市場增量,關注重點佈局DTP藥房、醫藥電商的企業,如益豐藥房等;(2)醫藥流通板塊集中度不斷提升,龍頭企業有望強者恆強,如上海醫藥等。

九、風險提示

宏觀政策風險、疫情反覆風險、創新研發風險。