今日,銀行板塊漲幅頗為顯眼。截至收盤,瑞豐銀行、平安銀行、招商銀行等大漲超4%,寧波銀行、興業銀行等也紛紛跟漲。

本日銀行股的超優表現主要受機構加倉招商銀行的消息所帶動。根據易方達基金近日發佈的旗下基金重大關聯交易事項公吿,張坤管理的易方達優質企業三年持有混合在9月29日和30日兩個交易日裏,分別買入招商銀行1630萬股、50萬股,累計買入金額達8.57億元。

從該基金二季報所披露的信息來看,該基金主要重倉的是白酒、醫療和互聯網等板塊,當時的重倉股中還沒有招行的身影,此次對招行的大量增持瞬時引發了市場的注意。

無獨有偶,另一位明星基金經理人趙楓也被曝近日曾加倉招商銀行股份,其旗下的睿遠均衡價值基金於在9月2日、3日合計增持招商銀行約724萬股,買入金額達到3.72億元。

兩個消息綜合起來一起帶動了今日銀行股的行情。

不過仔細一想,機構看好招行早已不是新聞,根據Wind數據顯示,招商銀行早於今年二季度就位列公募基金的第四大重倉股,全市場共有1043只基金持有招商銀行股份,持股市值高達648億元,可見機構們對招行的“器重”。

那這裏我們就不得一問,機構們對招行的信心到底是從哪來的呢?

01

基本面表現

從先前披露的半年報上看,2021年上半年,招行實現總營收1687.49億元,同比增長13.75%,歸母淨利潤為611.50億元,同比增長22.82%,兩者均實現兩位數增長。

單季度來看,第二季度總營收同比增速達到17.07%,達到15年以來的新高;歸母淨利潤第二季度同比增速更為顯著,達32.47%,創下十年來該季度淨利增速的最高值。

可以看出,招行整體業績表現較為優異。

我們接下來從細節上分析。

招行營收主要可劃分為兩大板塊,淨利息收入及非利息收入。

淨利息收入主要是源於銀行傳統的放貸業務,該收入的計算方式約等同於生息資產*淨利息差;而非利息收入主要包括兩部分,一為淨手續費以及佣金收入(包括信用卡、結算與清算手續費、基金代銷業務費等),二為其他淨收入(投資收益,匯兑收益等,類似於投行業務)。

我們一個個來看。首先,淨利息收入方面,今年二季度,招行實現淨利息收入993.41億元,同比增長9.31%,佔比總營收的58.87%。

而截至6月末,招行的貸款總額為5.39萬億元,同比高達10.99%,與國內上半年信貸同比12%左右的增速相差不遠。

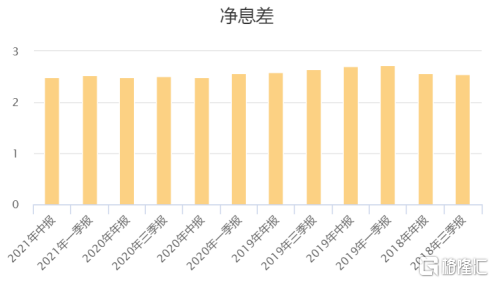

招行二季度末淨息差為2.49%,同比下降1個bp,環比減少3個bp。由於此前市場普遍預期銀行可能會受到房貸利率調整的影響,淨息差會有更為顯著的降幅,影響銀行板塊後期營收,但我們可以看到招行在這方面控制的還可以,同比降幅僅為1個bp,影響並不顯著。

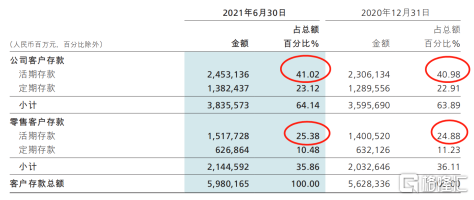

這主要是因為招行活期存款佔比有所增加。下圖可以看出,2020年末活期存款佔比65.86%,較19年末提升約6.5%,2021年二季度更是佔比達66.4%。

活期存款的總量和佔比增加,可以使得銀行存款方面的成本下降,同時便於其擴展收益率較高的貸款業務,以此可提高生息資產的總量,並使得淨息差有所保持。

這樣來看,其淨利息業務的收入增速的實現主要可歸功於生息資產規模(即貸款規模)的增長。

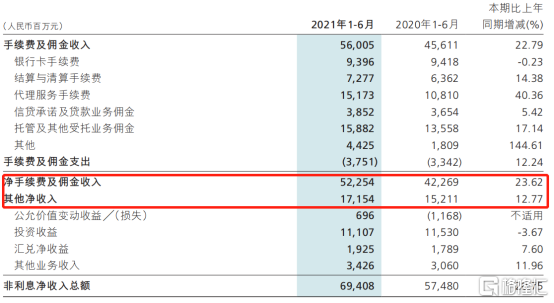

非利息收入方面。二季度,招行非利息收入為694.08 億元,同比增長20.75%,在總營收佔比達到41.13%,同比上升2.38個百分點。

其中,淨手續費以及佣金收入為522.54億元,同比大增23.62%,在總營收比例達到30.97%,為招行創收的第二大板塊。

其大增的主要邏輯是招行零售業務發展強勁,財富管理佣金(包括代理基金、保險、信託以及理財產品等)近些年一直保持快速增長。

今年上半年託管及其他受託業務佣金部分實現收入158.82億元,同比增長17.14% ;代理服務手續費收入達到151.73億元,同比增長40.36%。

主要受益於今年國家對地產行業的管控加強,大量資金開始尋找相對保值的投資產品,於是理財、基金類的業務的吸引力有所增強,為該板塊的佣金收益帶來一定的利好。

而銀行卡手續費方面的收入有所下降,主要因為今年國內整體消費恢復相對緩慢,及受疫情影響,國外出行受限,國際卡境外交易手續費的收入有所下降。

另外,其他淨收入板塊(投資收益,匯兑收益等)實現171.54億元的收入,同比去年同期增長12.77%,增幅顯著。但該增幅主要由公允價值的調整所帶動,長期增長的持續性尚不明顯。

除收入之外,我們還可以看看招行整體的資產質量情況,

二季度末,招行不良貸款率為1.01%,較去年同期下降13個bp;新生成不良貸款為232.42億元,同比減少46.90億元;不良貸款生成率(年化)0.95%,同比下降34個bp。不良貸款的總體降幅都相對顯著。

另外,其貸款損失準備餘額達2332.44億元,較上年末增加50.28億元;撥備覆蓋率上升至444.11%,較去年同期高0.60個百分點。這説明招行是通過較大的撥備金額去控制不良資產,風控能力相對較高。

而由於貸款總量上升顯著,及不良資產佔比和增速雙雙下降,所以即使壞賬撥備率(費用的上漲)大幅上升的情況下,淨利潤還得以實現22.82%的增長。

從不良貸款、撥備率方面看,招行整體的資產質量還是很高的。

總的來説,根據上半年的信息,招行總的業績水平、資產狀況都還相對可觀,強勁基本面在一定程度上吸引着機構投資人對其持倉的保有。

由於近年來業績的優異表現,市場也確實給予了招行非同一般的估值。

截至目前,招行PB(市淨率)已成為銀行板塊第一,高達1.99倍,寧波銀行PE為1.98位居第二。兩者PE都遠高於其餘的上市銀行。

其溢價較高的主要原因也是因為它們的基本面數據,比如上面所分析到的總營收增速、淨利潤增速、不良貸款率、撥備率等方面,都控制的相對較好。這使得其未來的增速也一定程度上受到保證,總體股價維持高位的概率還是比較大的。

02

四季度銀行板塊要起飛?

那除了基本面的因素之外,近期內還有什麼因素可以支撐其四季度的股價呢?

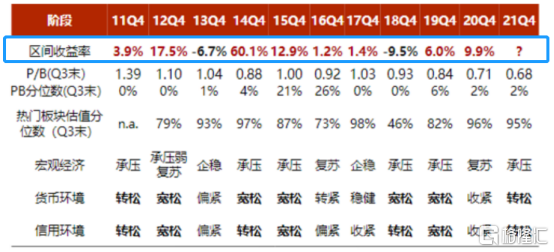

首先,銀行股慣有“投資日曆”這麼一個稍微“玄學”的説法。根據浙商證券的統計,銀行股在歷年四季度表現都相對亮眼,實現正收益的年度居多。

其覆盤了近10年以來的數據,發現Q4銀行板塊平均收益率達到為9.7%,其中8年的Q4都創造了正收益,“日曆效應”相對明顯。

(來源:浙商證券)

業內人士分析認為,銀行板塊在歷年四季度相對強勢的表現主要為機構調倉的結果。由於四季度一般為公私募基金考核的時段,鎖定業績、排名為要緊的事。

所以機構會選擇調倉至基本面穩健、股價波動較小的銀行股,鎖定年度的收益。而這種機構調倉換股也一定程度上導致了銀行股Q4的相對強勢。

另外,主板經過二季度以來的調整,銀行板塊當前靜態估值水平(PE)僅為0.66,已經處在歷史絕對低位了,前面悲觀預期可能已經被充分反映,後一季度或將迎來市場風格再切換帶來所屬板塊估值修復的機會。

除此之外,從宏觀上看,由於三季度之前宏觀數據(比如社融數據)均處於下行態勢,並且疊加政府對地產行業的監管使得信貸增速受到進一步壓制,四季度經濟預期的增速承壓較大。由此使得市場對於政策段發力的預期有所抬升。即市場對於四季度“寬貨幣”的預期較大,而這個預期可能在一定程度上也會反應到四季度銀行股的股價上。

但是需要注意的是,這個僅為市場的預期,後期還需要關注央行的具體行動,若是真的進行新一輪降準,或許會給銀行板塊帶來一定的行情。

不過“寬貨幣”雖然能一定程度的降低銀行的成本,但是並不能同時刺激需求端的增速(即市場端上融資的意願),所以難説可以真的對銀行利潤帶來利好。

總結一下,在四季度市場風格有望切換及政策段的預期加力,可能會給銀行板塊帶來一定的行情。而優質的板塊頭部銀行(比如:招行、寧波等)大概率可以保證一定的增幅。

03

尾聲

所以可以看出,機構近期對招行的大幅調倉是有一定的合理性的。

不過需要注意的是,銀行板塊的未來增速與宏觀經濟基本面密切相關。未來,隨着國內宏觀經濟增速放緩,銀行板塊的整體增速也會相繼受到影響。

雖然像招行這種頭部,還是可以維持一定的增速,但是放長期來看,增速也會受到承壓,ROE可能也不會像以前一樣維持在15%左右的高位。

所以要是對回報率有極高要求,可能還需要去尋找其他的、成長性較高的賽道。