近年,以“茅台”為代表的股市核心資產,扶搖直上,併成為資本市場的佳話,江湖地位類似當年的“京滬永遠漲,內環真美麗”,相關投資邏輯更是神乎其神。

但是,隨着近期部分核心資產的股價回調,大家又開始質疑股票核心資產的投資邏輯。畢竟,股票市場不變的只有人性的貪婪和週期的跌宕,哪裏有永不掉頭的股票。

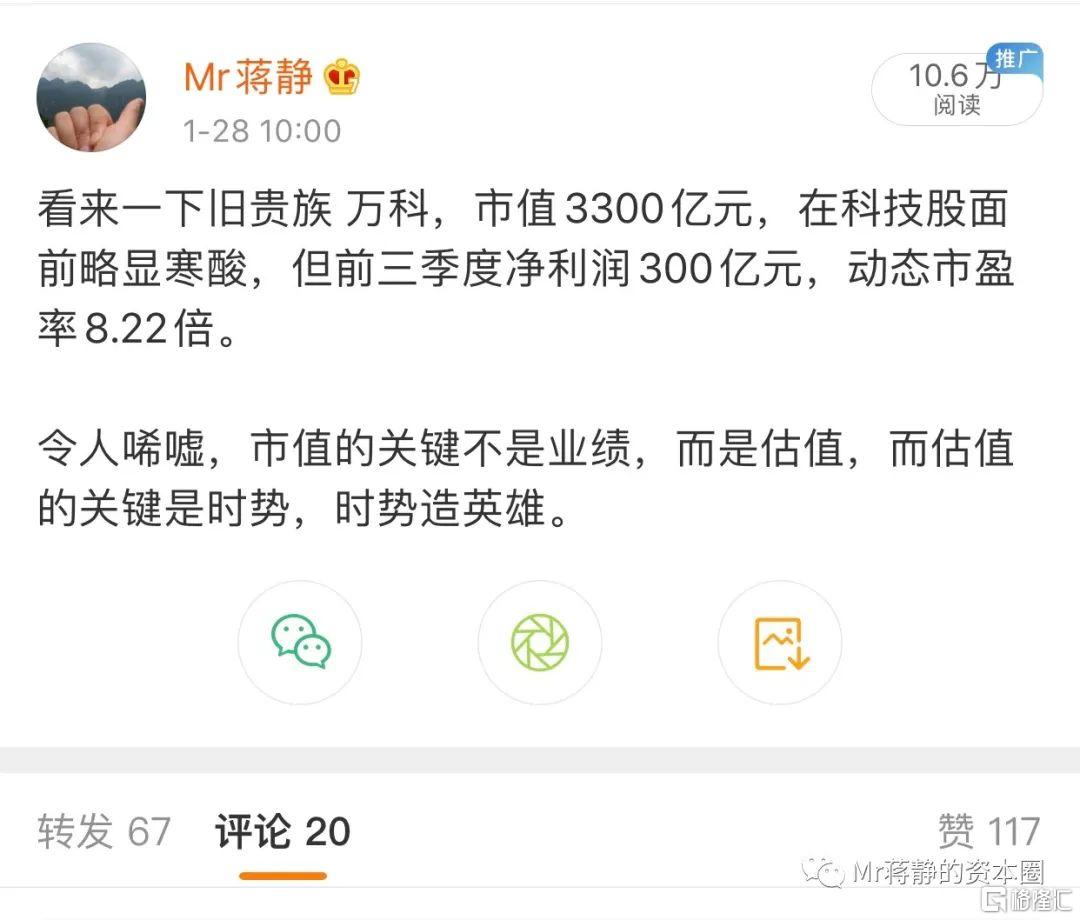

這一輪股市核心資產的市值攀升,關鍵不是業績,而是估值。探討核心資產,關鍵還是要從核心資產的估值邏輯入手。那麼,股市核心資產的估值到底是由哪些因素決定的?

這裏,主要從四個方面依次展開分析,一是宏觀貨幣的流動性,二是大類資產配置下的房地產替代性,三是股票市場特有的風格輪換,四是特定行業風口下的龍頭偏好。按照這個思路分析下來,核心資產的估值邏輯就雲開霧散,一目瞭然了。

01

貨幣流動性

這些年,貨幣發行從未停歇。但是,貨幣無論如何寬鬆,貨幣政策的首要目標就是保持通脹穩定,無論中國還是西方,均是如此。貨幣超發,若要保持通脹穩定,那就必然犧牲資產價格,這是央行也不得不接受的現實。

過去20餘年,我國實際上是默許房價上漲的,併成為貨幣囤積的主要場所。這也是大家已經普遍接受的一個道理,貨幣超發導致房價持續上漲,雖然早年很多人並不明白這個看似粗淺的道理。

在房價作為貨幣首要囤積場所的時期,股市並未成為貨幣流向的重點,也因此在中國房市一騎紅塵的時候,股市總是不温不火。

所以,在很長一段時間,房子尤其是一線城市的房子,作為核心資產承擔了流動性釋放下的主要投資載體,房價也是一路上漲。

02

房地產替代性

但是,在2016年底,事情出現了轉機。

2016年底,高層首次提出了“房子是用來住的,不是用來炒的”,並在部分地區不斷反覆中被堅定執行。到2018年之後,這個定位已經無可撼動。

房子作為核心資產的地位,終於被挑戰了。

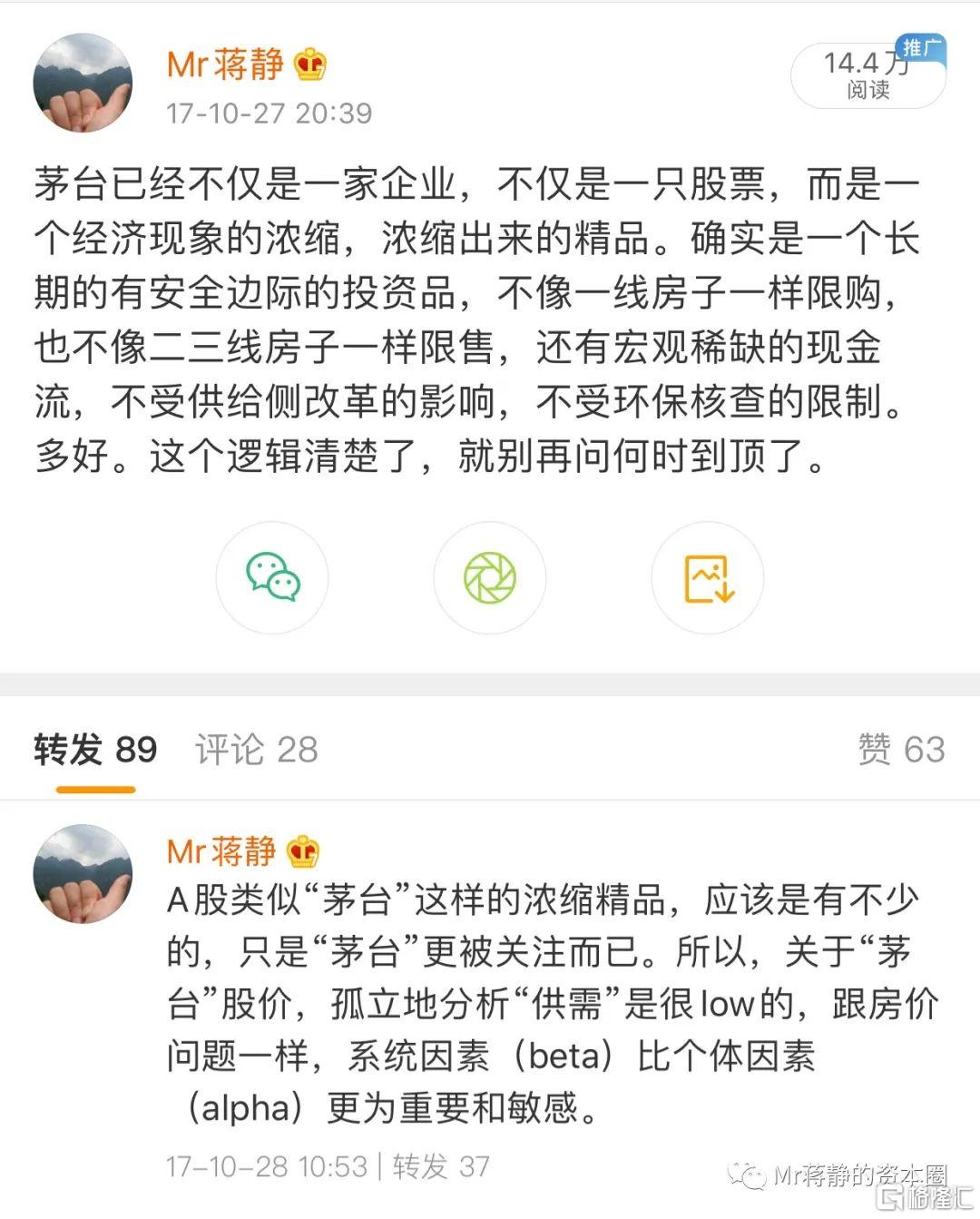

直接反應就是,同樣作為大類資產配置的股票,終於苦盡甘來,逐漸成為核心資產。茅台只是其中一個典型罷了,這一點我實際上在2017年就已經充分揭示,茅台就是一個宏觀現象。

2020年的這一波股票市場核心資產的牛市,將這個結論演繹到了極致。2020年我國宏觀槓桿率從2019年末的246.5%攀升至270.1%,增幅為23.6個百分點,四個季度的增幅分別為13.9、7.2、3.6和-1.1個百分點。

到2021年1月,我國M2同比增長9.4%,而M1同比增長14.7%,增速分別比上月末和上年同期高6.1個和14.7個百分點,M1增速創近年新高。

2020年這一波股市核心資產的大漲,本質上是兩個原因,一是宏觀貨幣寬鬆,流動性大漲;二是另外一個大類資產房地產的價格被嚴格調控。兩個方面的因素,助推了股市核心資產價格的上漲。

03

行業風口

在上述宏觀貨幣放水及房地產嚴格調控的背景下,股市核心資產受到青睞,就比較容易理解了。

那麼,哪些行業或者概念更容易受到追捧呢?這個只能看時勢,無法預料。就像當下,也無法預料下一步的風格切換一樣。

以去年的白酒、醫藥和新能源為例。白酒,實際上是因為茅台的故事發酵,以茅台為標杆,可以彰顯二線乃至三線白酒的投資價值。醫藥則完全因為疫情因素的刺激。

而新能源,恰逢光伏和鋰電平價,同時又有國家產業振興和碳排放要求,再加上寧德時代和隆基股份等龍頭企業的明星效應,實際上扮演了新能源中茅台的角色。在2020年那個時間點,新能源是一個可以講得很完美的故事,鮮有其他行業能夠出其右。

總之,多種因素巧合,成就去了這些行業去年的輝煌,在股票市場一度風光。但是,既然是風口,終歸會迴歸理性。近期,這些行業已經明顯回調,而化工及週期類行業又開始粉墨登場,他們終於有了聽起來更好的故事。

股票市場,永遠不變的只有人性和週期,那有什麼神話。

04

行業地位

抽絲剝繭,我們已經從宏觀貨幣到大類資產,再聚焦到股市核心資產,又聚焦到了一些風口的行業,那最終哪些上市公司能夠脱穎而出呢?自然是行業龍頭了。

這個邏輯,就像從“京滬永遠漲”到“內環真美麗”一樣,京滬是龍頭的概念,內環則是龍頭中的龍頭。當然,再加上一個“學區房”之類的概念,就更加完美了。

在強調估值的投資邏輯中,實際上基本面是次要的,那麼行業龍頭自然成為投資的首選,能夠獲得更高的估值。

實際上,行業發展初期的估值依賴於成長性,尤其中小企業,成長性越好,估值越高;而行業成長階段乃至成熟階段,也就是從1到N的發展階段,估值則依賴於市場份額(市場佔有率),尤其是頭部企業,市場份額是綜合競爭力的表徵結果,即便增速很好,但如果市場份額降低,肯定不是投資者期望看到的結果,因此估值與市場份額緊密掛鈎。

05

關於未來

本文只想強調一點:無論是中國過去二三十年的房價上漲,還是最近幾年的股市核心資產追捧,首先是一個宏觀現象,不能脱離宏觀談微觀,不能脱離系統(beta)而只談個體(alpha)。否則,結論就會有失偏頗,也不利於未來的趨勢判斷。

既然,無論房市中的京滬房地產,還是股市中的核心資產,都是宏觀框架下的貨幣現象,那麼在當前貨幣政策明顯轉彎的情況下,重蹈去年那樣的股市大牛已然不太可能。

水大,泡泡大,估值高,大象可以起舞。水小,泡泡小,要麼大象降低估值,要麼換着猴子來蹦躂。

實際上,2017年開始的宏觀去槓桿,中國已經走向了貨幣政策穩健的道路,但無奈2020年初的疫情打亂了這個節奏,貨幣政策不得不臨時出手救急,但很快就收手了,只是需要一段時間消化,並因此反應在了股票市場。今年兩會上,高層也明確提出了要保持宏觀槓桿率穩定。

2020年的貨幣政策及股票市場,只是疫情導致的一個插曲,終究或者説正在回到正常的道路上。當前,所謂正常道路,就是“休養生息不折騰”罷了。