今日,上海機場直接封死跌停,令價值投資者們錯愕不已!而此前一週,股價逆大市暴漲11%。

上機是市場公認的絕對大白馬,突襲跌停,在歷史上也極為罕見,順勢也把其它機場股拖下了水,白雲機場幾近跌停,深圳機場一度暴跌5%。

與此同時,中國中免大漲4%,一度暴漲逾7%。中免向上,上機向下,投資者用真金白銀投出了票。其實,從去年3月開始,這種撕裂的股價表現便已經開始了。

上海機場究竟了發生了什麼?投資邏輯有沒有發生深刻變化?這都值得我們仔細探究一番了。

1

1月29日盤後,上海機場披露了2020年業績預吿,預計全年歸母淨利潤大幅虧損12.1億元—12.9億元,扣非歸母淨利潤虧損13.2億元—14.06億元。而據Wind統計,市場預期全年歸母淨利潤為+1.66億元。

事實上,上海機場並沒有在Q4季度力挽狂瀾,而是繼續虧損超過4.73億元,大幅不及市場預期。要知道,這是上機1998年上市以來首次出現鉅額虧損的情況,極為罕見。

同一天,上海機場披露了與中國中免最終博弈後的結果——《關於簽訂免税店項目經營權轉讓合同之補充協議的公吿》,同樣令市場大失所望。

雙方計算銷售提成,分為兩種情況。第一,當月實際國際客流≤2019年月均實際國際客流×80%,其月實際銷售提成=人均貢獻×月實際國際客流×客流調節係數 ×面積調節係數。

其中,人均貢獻參照2019年人均貢獻水平設定為135.28元,不用多講。客流調節係數按照月實際國際客流與2019年同月實際國際客流之比從低於30%至高於120%分別由高到低遞減對應不同係數,而面積調節係數按實際開業面積佔免税場地總面積的比例從低於10%至高於70%分別由高到低遞減對應不同係數。

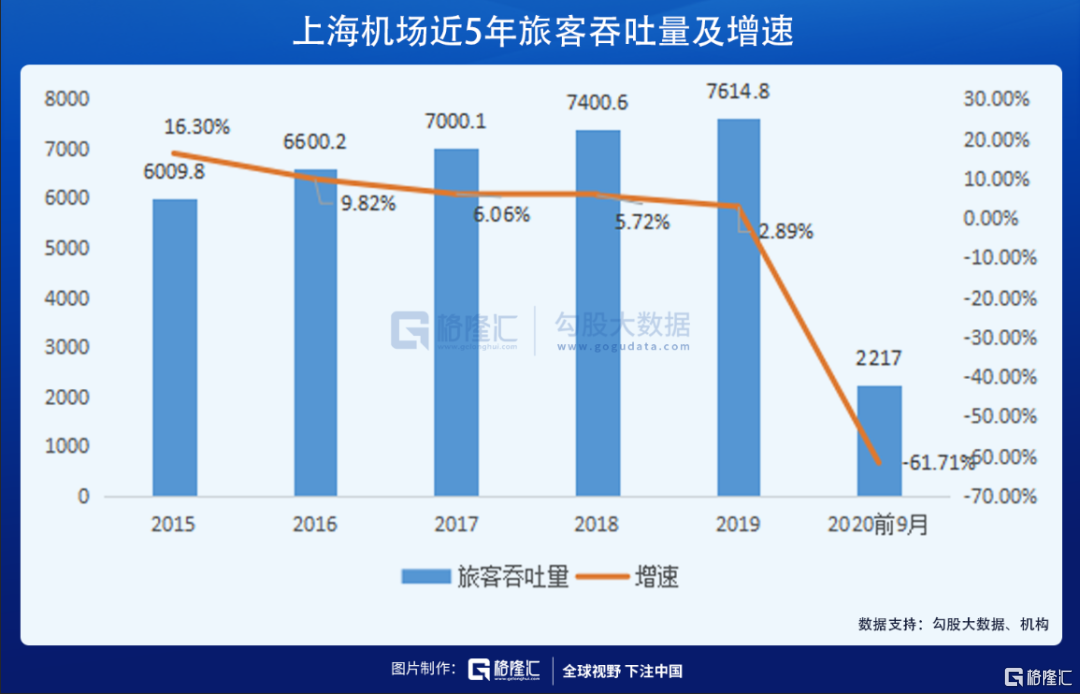

2019年,上海國際客流為3851.36萬人次(包含港澳台610萬人次,國際客流佔全部旅客吞吐量的50.6%),80%就是3081萬人次,每月就是256.76萬人次。

這相當於每月國際客流≤256.76萬,意味着原來與中免簽訂的保底銷售提成的協議失效。

按照協議,實際客流與2019年同期比例越低,客流調節係數和麪積調節係數反而越高(具體數據沒有披露),並不符合商業常理。這應該説是疫情之下,上機與中免共克時艱的權宜之計。上機客流流量少了,中免反而提高調節係數,應該是盡力助其避免2021年繼續虧損,進而被ST。

第二,當月實際國際客流>2019年月均實際國際客流×80%時,月保底銷售提成=當年保底銷售提成/12個月。每年保底銷售提成按照以下區間來實施:

值得注意的是,在2022年-2025年期間,實際國際客流量落在上表2019~2021年區間,則上海機場分成=對應年份保底分成×1.2411。由於該期間合同所涉及的面積,要比2019~2021年大24.11%——原T1航站樓合計3286㎡續約造成的,2022年之前的合同只涉及13629㎡。

舉例説明,如果上海機場2021年實際國際客流量為4300萬人次,落在了4172<X≤4404的區間,當年保底銷售提成為41.58億元;如果2021年實際有4500萬人次,落在4404<X≤4636萬人次,當年保底銷售提成為45.59億元;如果2022年實際有4300萬人次,當年保底銷售提成為51.6億元(41.58*1.2411)。

理想是豐滿的,現實卻是骨感的。按照當前民航界的基本判斷,中性情況下,上海機場國際客流可能2023年恢復到2019年水平。悲觀情況下,2025年恢復到2019年水平。

2019年上海機場國際客流為3851萬人次,即便今年全球疫情被控制了,未來幾年國際客流量想要恢復到2019年的水平還有很長的路要走。即便後面恢復到了2019年的水平,按照2019年及之前5年旅客流量平均年複合增速,也需要2年左右的時間才能達到4172萬人次。

綜合以上兩種方案來看,上海機場2021年大概率會按照第一種方式去計算收入,而2022年即便國際客流恢復到2019年的80%以上,保底租金也只能是第一檔,且之後幾年維持在第一檔的概率也較大。

而此前的合同是“下有保底,上不封頂”,其中上不封頂是指保底銷售提成vs實際銷售比例提成,誰高取誰。而簽訂新補充協議之後,變成了“下不保底,上有封頂”,而這個封頂基本上是原有合同協議的底。

2

上海機場業務分為兩部分,包括航空性收入和非航空收入。而前者主要包括起降費、停場費、客橋費、旅客服務費、安檢費等;後者主要包括商業零售、餐飲、廣吿、辦公室租賃、值機櫃台出租等(主要贏利點在免税業務)。

從過往數據來看,上機航空性收入增速越來越慢(沒有想象力了),而非航空性收入從2017年發力,即涉水免税業務開始,已經成為業績增長的重要推動力,也為公司估值打開了空間。

2017年起,不足3年時間,上海機場股價一度暴漲240%,估值倍數達到了35倍,而此前沒做免税業務之前,估值不足20倍是常態。

2018年9月,上海機場與中免公司簽訂合同,週期為7年,提點率42.5%(PS概念:中免銷售100億,就要分給上海機場42.5億),保底銷售提成總額為410億。預期2019—2025年分別為35、42、46、63、69、75、81億元。要知道,實際上2019年上機便從中免手中獲得了52.1億元的免税店租金,遠超35億元的保底銷售提成。

對於當時只有100億營收(2018年營收93億元)的上海機場而言,這是巨大的業績確定性和成長性,估值才能溢價。即便是2018年大盤暴跌背景之下,上海機場仍逆勢大漲14%。

但一場疫情深刻改變了上海機場。不但是航空類業務遭遇持續衝擊,而且更為重要的免税業務遭遇挫折,業績成長性和確定性喪失了。

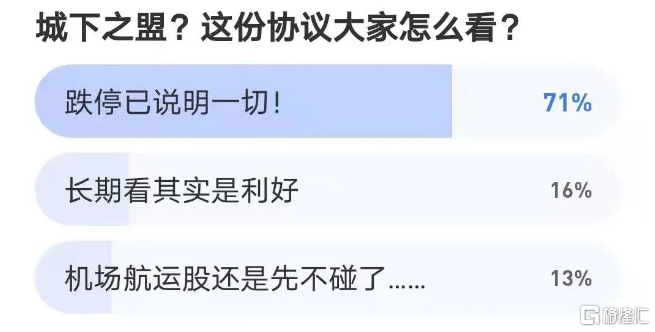

那麼,很現實,上海機場會迎來“戴維斯雙殺”——殺業績、殺估值。一個跌停,應該不足以Price in投資邏輯的深刻變化,還有繼續下殺的空間,不宜冒然去抄底。

3

上海機場是疫情下的重大受害者,而中免無疑是重大得利者,我們從不斷上漲的股價也能看出來。從去年4月算起,中國中免股價暴漲357%。

除了全國以及海南不斷出台重大免税行業政策外(比如3萬限額提升至10萬),中免還借疫情名正言順大搞線上直郵(經營成本更低),有繞開實體免税店的意圖。中免一開始使用了機場出入境客户的數據 ,一旦在疫情期間把這些客户培養形成了直郵習慣,且該種模式被保留下來的話(大概率會保留),那麼即便後續全球疫情被控制,也依然會對機場線下免税店的銷售額產生較大沖擊,會對2025年後的免税業務產生不小衝擊——話語權減弱,42.5%的提成率或成為歷史。

總之,不管是看3年、5年,還是更長時間,一場疫情深刻改變了上海機場躺着暴賺的免税生意。而作為投資者,也應認識到其投資邏輯的深刻變化。