作者 | 熊大

數據支持 | 勾股大數據

來源 | 格隆匯探雷區(ID:glh-tlq)

A股市場,向來不缺想象力,比如説獐子島的扇貝可以是遊走的,雛鷹農牧的豬也是會被餓死的,而關於上市公司的估值,向來也不缺少故事和想象力。

比如,今年被資本追捧的其中一隻疫苗股——沃森生物。

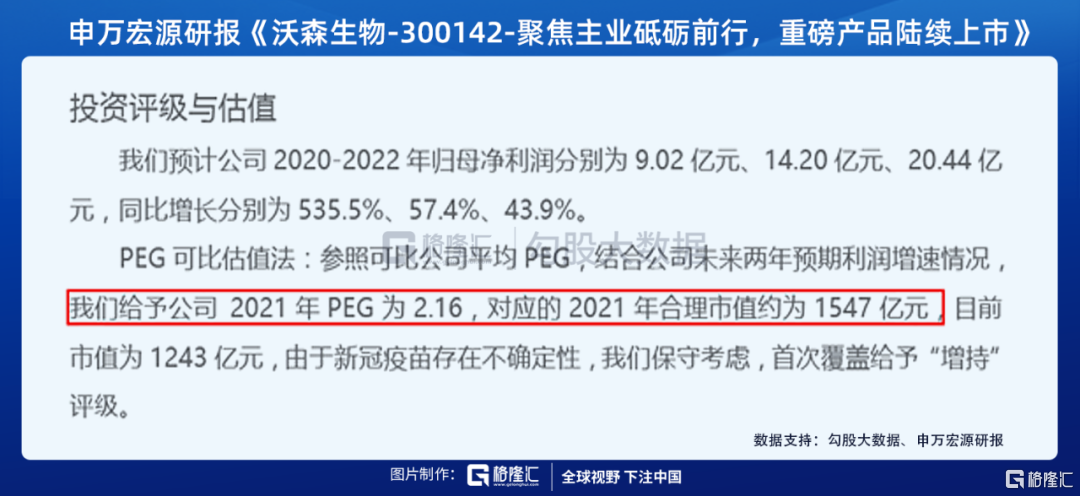

先來90度仰視一下券商大佬們對它的估值預測:

根據申萬宏源的研報預計,到明年,沃森生物的合理市值將達到1,547億,也就是説,合理的股價要站上100元/股。雷哥也提示一下:截至2020年8月18日收盤,沃森生物的股價是74.99元/股,總市值約1,153億,那麼,沃森生物還有約400億的估值空間。

這屌炸天的衝上雲霄的總市值,對應的是沃森生物可憐兮兮的趴在地裏的業績。根據沃森生物2020年中報,公司營業收入5.73億元,同比增長14.57%;實現歸屬於母公司股東淨利潤只有6,149.11萬元,同比下降27.60%。

申萬宏源的券商研究員預計沃森生物2020年的歸母淨利潤是9個多億,在他看來,如果歲月靜好,沃森生物下半年力挽狂瀾,狂賺它9個小目標是可以期待的!

我們言歸正傳,估值就是講故事。下面,雷哥也來嘮嘮沃森生物的故事。

01

昔日併購大王

沃森生物2010年上市,實際募集資金約22億。有了資本加持的沃森生物,其後開始大舉併購。

下面是沃森生物登陸創業板後主要的一些收購。

2012年,以5.29億收購大安製藥55%股權,進入血製品領域,2013年耗資3.37億增持至90%股權。

2013年,以1.58億收購上海澤潤40.609%股權及增資,以3億收購醫藥流通公司寧波普諾100%股權,以3億收購醫藥流通公司山東實傑100%股權,以1.63億收購醫藥流通公司聖泰莆田100%股權。

截止到2013年年底這些收購形成商譽8.73億元。

併購馬不停蹄,2014年,沃森生物以2.91億收購嘉和生物63.576%股權,2015年,以3.5億收購重慶倍寧100%股權,同年還以1.05億取得血液製品企業廣東衞倫21%股權。

到了2015年,畫風突轉,鉅額商譽減值。

沃森生物當年對2012年收購的山東實傑、寧波普諾、聖泰莆田及2015年收購的重慶倍寧共計提4.81億的商譽減值準備,更讓人瞠目結舌的是,重慶倍寧是沃森生物在2015年當年收購的,當年收購當年就計提了1.17億商譽減值準備。

沃森生物花巨資買來的血製品企業大安製藥90%股權,其中所持46%的股權在2014年10月以6.35億出售給了杜江濤(注:杜江濤是目前君正集團及博暉生物的話事人),2016年,沃森生物再將所持有的剩餘大安製藥31.65%股權以4.53億出售給杜江濤,由於大安製藥2018年已實現的血漿採集量未能達到對賭協議約定的年度最低承諾值,剩餘14%大安製藥最後也賠付給了博暉創新。另外,廣東衞倫21%股權在2016年也賣給了杜江濤控制的博暉創新。

沃森生物上市以來,本想以疫苗為基石業務基礎,進行單抗、血液製品、新型疫苗的併購,但隨着相關資產的出售剝離,最終又回到了疫苗主業上。

這些收購背後的故事,我們不再一一深扒,但沃森生物的財務及經營也因此受到了很大影響。

大多數收購的子公司都是虧損的,商譽出現大減值,出售大安製藥對賭失敗導致沃森生物要付出大額賠償款,體現在業績上,就是沃森生物歷年的營收及淨利潤波動很大。

02

疫苗之王與估值泡沫

肺炎是全球兒童感染性死亡的首要原因。世衞組織將兒童肺炎球菌疾病列為需高度優先使用疫苗預防的疾病,並推薦使用13價肺炎結合疫苗進行接種。據統計,2018年,我國新生兒數量超過1,500萬,對13價肺炎結合疫苗有巨大的市場需求。也因為如此,13價肺炎結合疫苗堪稱疫苗之王。

沃森生物的13價肺炎結合疫苗在2020年1月獲批上市,3月30日首批產品獲得批簽發,成為國產的第一家。這也是沃森生物股價暴漲的重磅催化劑。

沃森生物13價肺炎結合疫苗在今年上半年累計的批簽發量為120萬支,佔行業批簽發數量約36%,瑞輝的沛兒13約佔到64%。

在具體銷售數量及營收方面,上半年沃森生物13價肺炎疫苗實現銷售額1.12億元,以平均價格580元計算,對應銷售量約為19萬支。

但是,除了瑞輝的沛兒13,國內13價肺炎結合疫苗的市場還面臨着新的疫苗企業競品,最主要的就是康泰生物子公司民海生物的13價肺炎結合疫苗,目前已經被納入優先審評品種,民海生物也是最有希望在2021年上市13價肺炎結合疫苗的第二家國內企業。

沃森生物手握13價肺炎結合疫苗,二價HPV疫苗報生產的相關評審工作正在進行,九價HPV疫苗正在開展Ⅰ期臨牀試驗,與艾博生物共同合作開發的新型冠狀病毒mRNA疫苗Ⅱ期也在進行中,考慮到下半年13價肺炎結合疫苗的銷售會加速放量,公司的業績會有較快的增長。

但是,沃森生物2020上半年的利潤大概是6,100萬,市值卻早已突破千億,市盈率一度超過1,000倍。如此高估值的疫苗股,很難説與業績是匹配的。

我們知道,國內疫苗企業的銷售費用率很大,像沃森生物最近幾年的銷售費用率約在40%,另外還有每年很大的研發投入支出,而且,沃森生物除子公司玉溪沃森貢獻較大的利潤,其他子公司大多虧損,這也成為沃森生物業績的隱憂。

03

其他應收款之謎

沃森生物的"其他應收款"項目中,有兩個明細項目是長期掛賬的,一個是股權轉讓款,一個是往來借款結算的利息(公司間往來借款)。

下面我們具體來看。

2019年年末,沃森生物"其他應收款"餘額中賬齡在三年以上的股權轉讓款1.11億元,賬齡在三年以上的公司間往來借款3,090.12萬元,已分別計提壞賬準備5,535.00萬及927.03萬元。

在2020年中報中,"其他應收款"餘額中仍然存在賬齡在三年以上的股權轉讓款1.06億,已計提壞賬準備5,285萬元,這上億的股權轉讓款為什麼長期未能收回?我們並沒有見到具體的説明。我們認為,股權轉讓款這種長期掛賬的情況是存在疑問的。

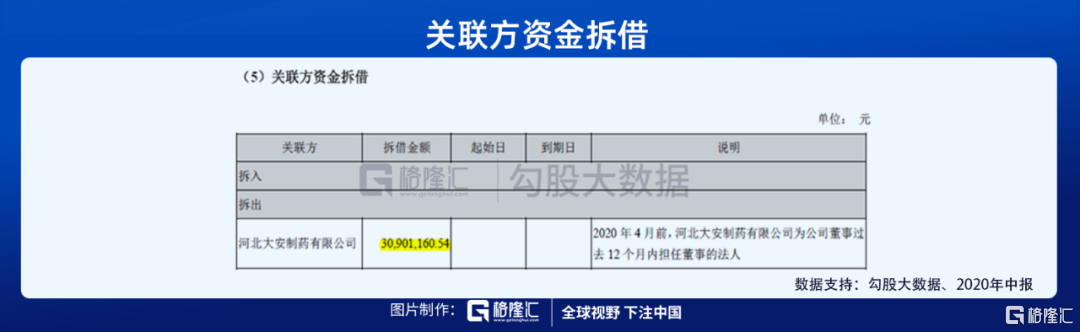

另外,在2020年中報中,公司間往來借款的餘額仍是3,090.12萬,這3,090.12萬是以前往來借款結算應收未收的利息,從最近幾年定期報告中披露的關聯方資金拆借信息可以知道,應收單位就是大安製藥。

我們知道,大安製藥目前已經是上市公司博暉創新的控股子公司,一個上市公司,不可能也不應該長期拖欠沃森生物的利息,而對於沃森生物來説,實在不行,還可以訴訟法律途徑。

所以,我們認為,沃森生物這兩項長期掛賬的其他應收款項,顯然都是存疑的。

04

股東不僅減持,還反手買競爭對手股票

從年初至今沃森生物的股價已經翻番,與此同時,沃森生物大股東劉俊輝及其一致行動人黃靜從4月9日起至6月23日期間,則進行了24次減持操作,合計減持沃森生物股份1028.14萬股,套現約4.2億。

劉俊輝一邊減持沃森生物股票,另一邊還買入同樣是疫苗股的康泰生物。據4月29日康泰生物發佈的《非公開發行股票發行情況報告書》,劉俊輝以110元/股的認購價,認購康泰生物3億元的份額,佔比超10%,而康泰生物和沃森生物在疫苗產品上不乏存在競爭,比如13價肺炎結合疫苗。

深交所因此緊急問詢,但劉俊輝回覆不構成同業競爭。

05

結束語

沃森生物無疑是上半年乘風破浪的疫苗股明星,而且,公司目前業績也在復甦。

但是,沃森生物的財務並非盡善盡美,而對於1,500億的估值,如果沒有足夠匹配的業績增長的支撐,故事講得再好,泡沫也終將破滅。

| 本文作者簡介