近日,深交所綜合研究所發佈《2019年第三期股票質押回購風險分析報告》。報告顯示,第三期統計期間(7-11月),股票質押回購業務規模較第二季相比顯著下降,主要體現為控股股東高比例質押上市公司數量減少,且二級市場違約處置賣出金額持續處於較低水平。

具體而言,截至11月末,深滬兩市股票質押回購融資餘額為9429億元,較第二季末下降11.8%,自去年2月份以來繼續下降。股票質押回購質押股票總市值為1.8萬億元,佔A股總市值的3.3%,較第二季末佔比下降0.6個百分點,較2017年底比例峯值則下降2.9個百分點。

而截至最新,按同花順iFinD統計,股票質押回購質押股票總市值則為2.36萬億元,佔A股總市值(62.38萬億元)比例則為3.8%。

其次便是控股股東持股高比例質押的公司數量減少。截至11月末,控股股東(按第一大股東口徑統計)持股比例超過80%的上市公司數量為469家,較二季度末減少75家,較年初減少117家,降幅分別為13.8%和20%。

而據同花順iFinD數據,截至最新,控股股東持股比例超過80%的上市公司數量則為471家(該統計口徑或與深交所略有出入)。

但截至11月末,控股股東持股質押比例介於70%與80%之間的上市公司數量仍有150家。如出現股價波動,需要補充質押,則該部分公司質押比例可能升至80%以上。而截至最新,相同質押比例的上市公司數量則有183家。

前三則是期內二級市場違約處置賣出金額較小,對市場影響較小。7月至11月期間,質權人進行股票質押回購違約處置賣出金額合計為84.8億元,日均0.82億元,較二季度略有下滑,單日最高金額為2億元,但佔當日兩市股票成交額比例僅為萬分之三。

報告表示,統計期間存量業務規模下降及風險紓解的主要原因包括股東積極償還質押融資債務及風險出清手段更加多元化兩點。期間,深滬兩市共有7家上市公司的控股股東宣佈進入破產重整,涉及股票質押回購融資餘額28億元。

截至本月20日,該7家進入破產重整的公司中2家進入重整程序,1家進入破產程序。之後該等公司將變賣出售控股股東資產並分配予相關債權人。

另一方面,證券公司等出資方開展增量業務方面亦更加審慎,加之上市公司控股股東增量質押規模明顯減少,令風險得以下降。

據統計,回顧期間,證券公司以自有資金月均新增融資118.8億元,較第二季下降30%;管理資管產品(含集合及定向)月均新增融資53.3億元,較二季度下降40%。新增融資82%流向民營企業、64%流向淨利潤較去年同期明顯增長績優上市公司股東,融資利率較二季度亦略有下降。

上市公司方面,同期上市公司控股股東月均股票質押回購新增質押股數減至二季度一半。其中,用於償還債務新增質押佔比超過40%,用於生產經營用途新增質押佔比約為60%(集中於利潤明顯增長的公司)。

而對於股質押比例80%以上控股股東,其新增質押有約90%用於補充擔保及償還債務。

而雖然按報告顯示,A股兩市7-11月間質押風險稍有改善,但按最新統計來看,A股仍藏有不少高質押的“大雷”。

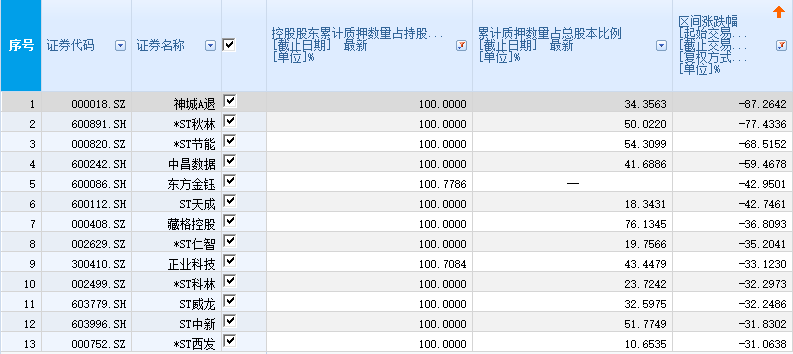

截至最新,按控股股東質押股份數量佔持股比例計算,不少於100%的有122家公司。其中,控股質押股份佔持股比例超過100%的有11家公司,分別為譽衡藥業、光一科技、美盛文化、奧馬電器、商贏環球、德威新材、雪萊特、隆鑫通用、紫鑫藥業、東方金鈺及正業科技。

當中,年內股價出現下跌的有雪萊特、隆鑫通用、東方金鈺及正業科技,跌幅分別為25.5%、9.8%、42.95%及33.12%。

(圖源:同花順iFinD)

而在控股股東質押股份數量佔持股比例不低於100%的122家公司中,年內股價下跌的有58家公司。而當中,年內股價跌幅較大(大於30%計)有13家公司,分別為ST秋林、ST節能、中昌數據、東方金鈺、ST天成、藏格控股、ST仁智、正業科技、ST科林、ST威龍、ST中新、ST西發。當中前四者今年年內股價跌幅均已超50%,有較大的爆雷風險。

(圖源:同花順iFinD)

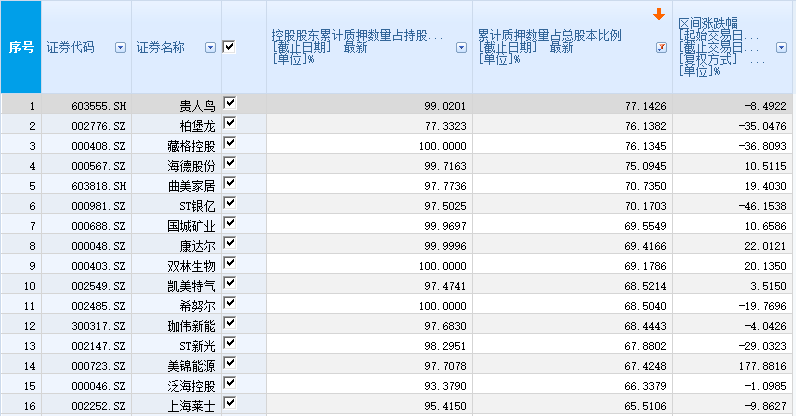

若以累計質押數量佔總股本比例計算,比例高於50%則有74只個股;高於65%的則有16只個股,分別為貴人鳥、柏堡龍、藏格控股、海德股份、曲美家居、ST銀億、國城礦業、康達爾、雙林生物、凱美特氣、希努爾、珈偉新能、ST新光、美錦能源、泛海控股、上海萊士。

其中年內股價跌幅較大(跌幅超過30%計算)的有柏堡龍、藏格控股、ST銀億,跌幅分別為35.05%、36.8%、46.15%。

(圖源:同花順iFinD)

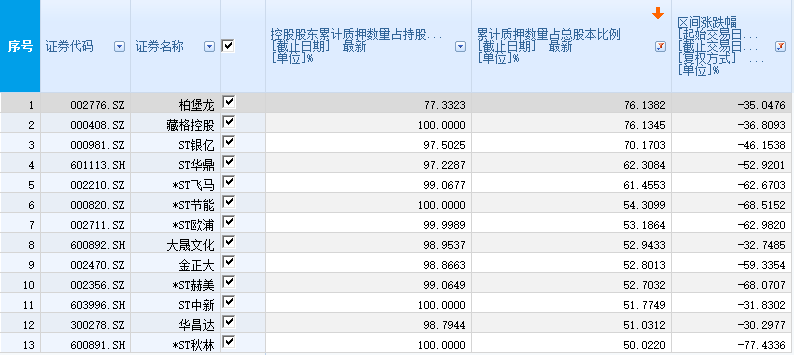

其餘累計質押數量佔總股本比例高於50%且年內股價跌幅大於30%的個股還有ST秋林、大晟文化、ST華鼎、ST中新、ST節能、ST飛馬、ST赫美、金正大、ST歐浦及華昌達。

以上個股中,最值得留意的是柏堡龍、藏格控股、ST銀億,三者累計質押數量佔總股本比例均超過70%,且年內股價已分別下跌35.05%、36.81%及46.15%,或存在較大的“爆倉”風險。

(圖源:同花順iFinD)