深陷債務泥淖的海航系,試圖以債養債、變賣資產,但斷臂求生的空間終究有限,違約陰影依然揮之不去。

文 | 礦小妹

來源:挖礦小組

又見海航系債務違約。

11月25日,海航系旗下大新華航空發生債券違約;26日,海航控股的一期ABS發生回售違約糾紛。暗潮洶湧的海航系債務危機再次引起關注。

曾經高速擴張的海航系近年來被抽緊的資金鍊勒住“雙翼”,流動性一直緊張。而自身造血能力不足,高企的債務負擔只能通過甩賣資產和借新還舊來騰挪空間。不過,現在騰挪的空間越來越小,違約的陰影依然籠罩着海航系。

存量債券知多少

“危險已經過去,但困難還有。”

11月初,海航集團創始人、董事長陳峯接受鳳凰網採訪時曾如是迴應。然而從現實來看,困難正一個接一個地出現。

11月25日本應是大新華航空一期10億元私募債到期兑付的日子,但投資者並未收到本息,已構成實質性違約。

海航控股當晚迴應,正在與各投資人進行溝通。

而另外一筆違約,出自海航控股2016年8月發行的海南航空3期BSP專項計劃,以航空票款為收益保證。合計20.5億元的本金,原計劃將於2018年11月至2020年11月陸續到期,但部分投資人在今年11月25日要求行使回售權後,海航未能如期兑付。

ABS債券的回售安排,是指觸發某個條件的情況下,投資者有權將持有的證券賣回給發行人,提前收回本金利息,屬於保護投資者利益的一種條款。

從海航控股近期股價表現來看,公司股價下跌不斷,最新收盤價跌至1.67元/股。

數十億元的債券違約,再次將海航系的債務黑洞曝光。此時的海航系,後續債券償付壓力到底如何?

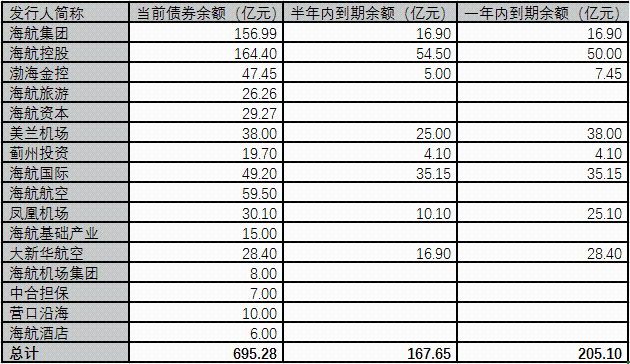

據礦小妹的不完全統計,截至2019年11月27日,海航系16個發債主體債券餘額為695.28億元。其中將於接下來的12月底前到期的債券共有7筆,合計66億元,涉及主體包括美蘭機場(25億元)、海航集團(13億元)、海航航空(13.5億元)、海航控股(10億元)和鳳凰機場(0.1億元)。

另外,還有167.65億元將於半年內到期,205.1億元將於一年內到期。

資料來源:礦小妹根據wind數據整理

債券償付具有剛性,償債壓力不可謂不大。

三個月前,一筆15億元的私募債違約,已經暗示了海航系的現金流“捉襟見肘”,而近期類似的事件又接連爆出,無疑加重了海航的信用危機,其後續償債能力被打上了巨大的問號。

急迫如大新華航空,三個月後又有一筆5億元的PPN到期。

曾經的海航在“走出去”的中國企業中最為激進,大手筆買買買,不斷用資本槓桿撬動海外併購,2016-2017年是海航擴張最為激進的時刻。據礦小妹統計,2017年末上述發債主體發行的債券餘額合計上千億元。

然而正是2017年下半年,內外融資環境生變,海航系流動性危機突然爆發,不得不斷臂求生。

對於當前的債券償還,海航系更多采用展期的方式來緩解壓力。陳峯曾表示,可以展期,也可以以股抵債,以資抵債,“希望大家通過市場行為協商的辦法解決”。

狂奔在還債路上的海航系,接下來的挑戰更大。

造血能力差

更加困難的是,在這樣的償債壓力面前,海航系旗下幾家重要的上市公司,經營情況並不如意。

2019年半年報顯示,海航集團實現收入2868.47億元,較上年同期下滑了7%,毛利率也從13%小幅下降至12%。航空運輸、機場服務等業務板塊的營收,均呈現出6%-53%的同比下滑。

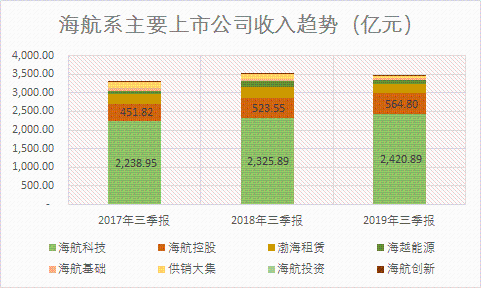

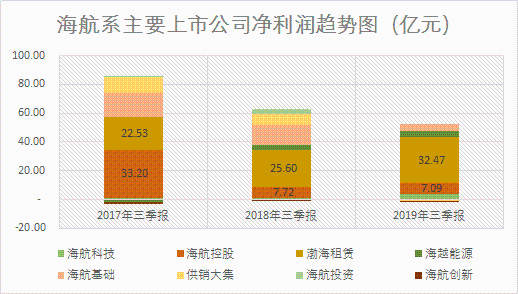

以最新公佈的三季報數據比較,海航系主要的八家上市公司(海航科技、海航控股、渤海租賃、海越能源、海航基礎、供銷大集、海航投資、海航創新)收入從3285.39億元小幅增長至今年三季報的3450億元,主要貢獻仍然來自海航科技。

但看似鉅額的收入貢獻,實際上毛利率極低,2017年、2018年和2019年的三季報中,這部分收入的毛利率分別為6.42%、6.47%和7.05%,淨利率更是低至0.38%、0.06%和0.17%,盈利空間幾乎為零。

這是由於,海航科技主營利潤空間狹小的電子產品分銷業務,再大的營收規模,也只能形成極其微薄的利潤。

淨利潤方面,海航控股經營不利,淨利潤從2017年三季報的33.2億元降至2019年三季報的7.09億元,成為影響海航系整體利潤水平的關鍵。

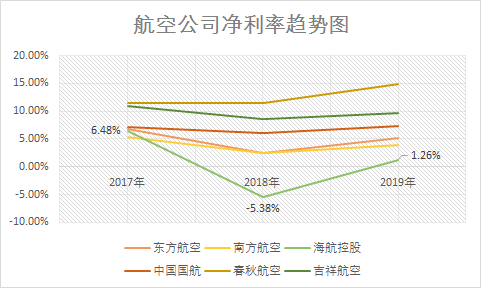

雖然陳峯曾經在2019年5月接受媒體採訪時表示,海航的航空主業發展沒有問題,但從橫向比較來看,海航控股的航空業務並不像陳峯説的那麼美好。

與國內其他幾家主要航空公司比較,海航控股在2018年的利潤率下滑情況尤其嚴重,淨利率僅為-5.38%,虧損金額達到36.48億元。

公司將其解釋為油價上漲,但海航控股受油價波動的影響明顯要大於其他幾家航空公司。

2019年三季報中,其他航空公司的淨利率為3.91%-14.85%不等,而海航控股仍以1.26%的淨利率墊底,盈利能力堪憂。

根據2019年半年報數據統計,海航控股為大新華提供的擔保金額中,尚未到期的達到64.17億元。承擔着擔保方身份的海航控股,面對着自己和新華航空近乎同時發生的債券違約,恐怕也只能當個自身難保的“泥菩薩”了。

從2018年開始,代替海航控股成為淨利潤支柱的渤海租賃,也並不順利。不僅在三季報中出現淨利潤同比減少14.55%,還在11月21日公告稱,因控股股東海航資本的股權質押觸發違約條款,遭遇3242.54萬股股票的被動式減持。

作為收入和淨利潤的主要來源,海航科技、海航控股和渤海租賃,在2019年都以並不理想的業績表現示人,自我造血能力跟不上,鉅額債務的償還顯得更加困難。

騰挪空間變小

目前海航系還錢的法寶主要是以債養債,和變賣資產。

最新的公告顯示,11月27日至11月28日,海航控股將發行10億元超短期融資券,用以償還將於11月30日到期的19海南航空SCP001債券,共計10億元本金。

而即將到期的這筆10億元債券,是海航控股剛剛在今年3月發行的,用於償還招商銀行海口分行的3筆貸款。

陳峯接手海航後,對海航的流動性危機作出過反思,認為“短貸長投”是造成海航集團現狀的根本原因。

於是,海航集團開始大範圍處置資產。

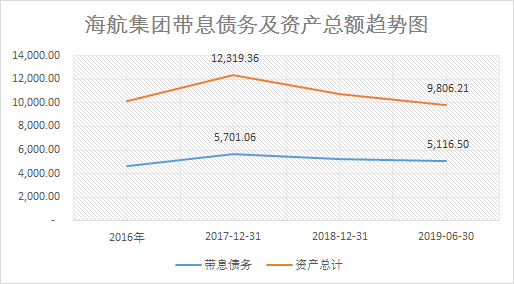

年報數據顯示,海航集團帶息債務從2017年的5701.06億元降至2019年半年報的5116.50億元,但與此同時,資產總額發生了更大幅度的變化,從1.23萬億元降至9806.21億元。

根據此前陳峯在媒體採訪中的表述,海航集團2018年已累計處置了3000億元的資產。

凱撒旅遊、海越能源等公司,作為與海航集團主業並無多大聯繫的板塊,目前已被爽快地切割。

除了賣公司,海航曾在海外重金購置的地產,也低價出手。

11月22日,香港新鴻基公司與澳洲投行麥格理集團,以大約9.1億元買下了海航集團位於倫敦金絲雀碼頭的寫字樓,相比2016年斥資買下這棟大樓的12.18億元,簡直是個“白菜價”,足見海航的捉襟見肘。

不過,不斷的舉債,勢必帶來更高的風險溢價,最終將形成高額財務費用影響利潤;而大規模的拋售資產,不僅無法具備可持續性,還會在資金壓力面前打折出售,造成不必要的價值折損。

當前海航控股財務費用佔收入的比重已經高達8.64%,海航集團整體的財務費用則從2016年的288.18億元,攀升至2018年的332.62億元,超過了管理費用和銷售費用的佔比,造成海航集團2018年和2019年上半年分別為49.02億元和35.2億元的虧損。

斷臂求生的海航系,騰挪空間已經越來越小了。