自从2007年2月16日,A股首次站上3000点以来,股民已经参与超过50次的3000点保衞战了。

此等毅力、此种精神,简直感天地泣鬼神,怎么不值得来一首《那些年我们炒过的A股》:

“又回到最初的起点,记忆中的3000点,我们终于,来到了这一天。行情软件上的3000点,无数回忆连接……”

可惜这不是股民赴A股3000点最后的约……

今天2亿A股股民最重要的事就是:盯着沪指到底要不要跌破3000点,结果当然是不负众望了。在这种事上,A股可从来不掉链子。

此时来一首经典粤语老歌《祝寿歌》是再应景不过了:“年年都有今日,岁岁都有今朝,恭喜你!恭喜你!”

恭喜大家又一次参与3000点保衞战。鉴于自家稳得一匹,我们还是看看美股找点乐子吧~

1

扎克伯格疯狂套现

美国散户又上头了。

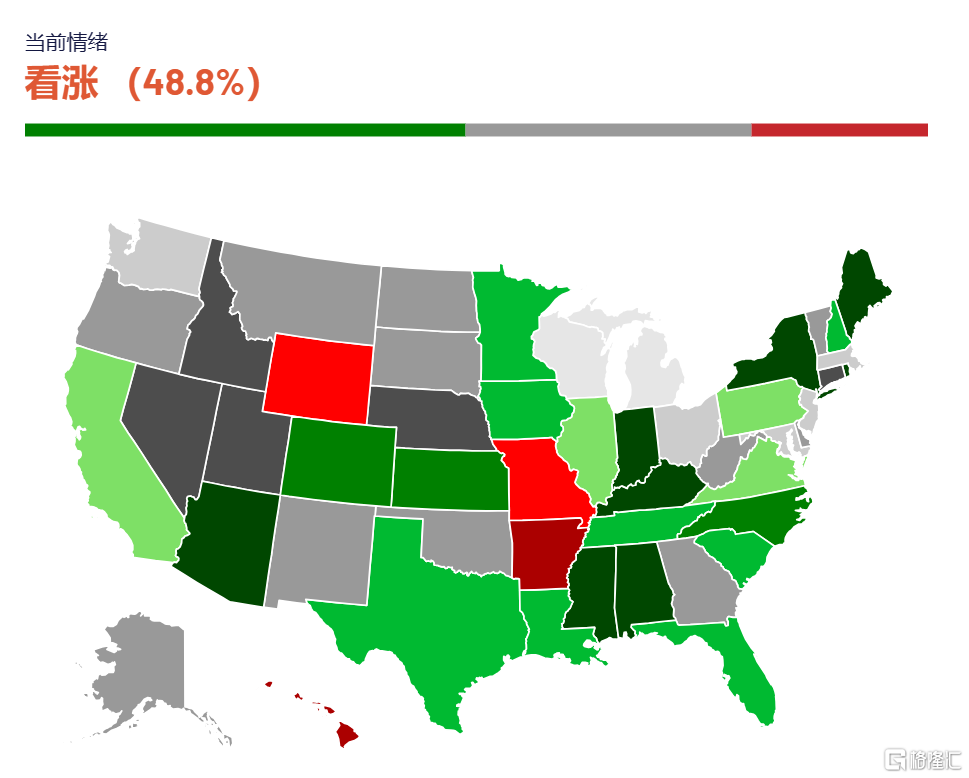

美国散户投资者协会(AAII)最新调查显示,美股看升比例比看跌比例多出29%。就在4周前,看跌比例比看升比例多出26%。

(美股散户看升比例超过看跌比例)

这意味着仅一个月,美国散户从净看跌到净看升之间产生55%的波动,创下2009年3月至4月以来最大情绪改善。

该协会调查显示,美国散户的看升立场达到了7月以来的最高水平,接近2021年4月以来的最高水平。

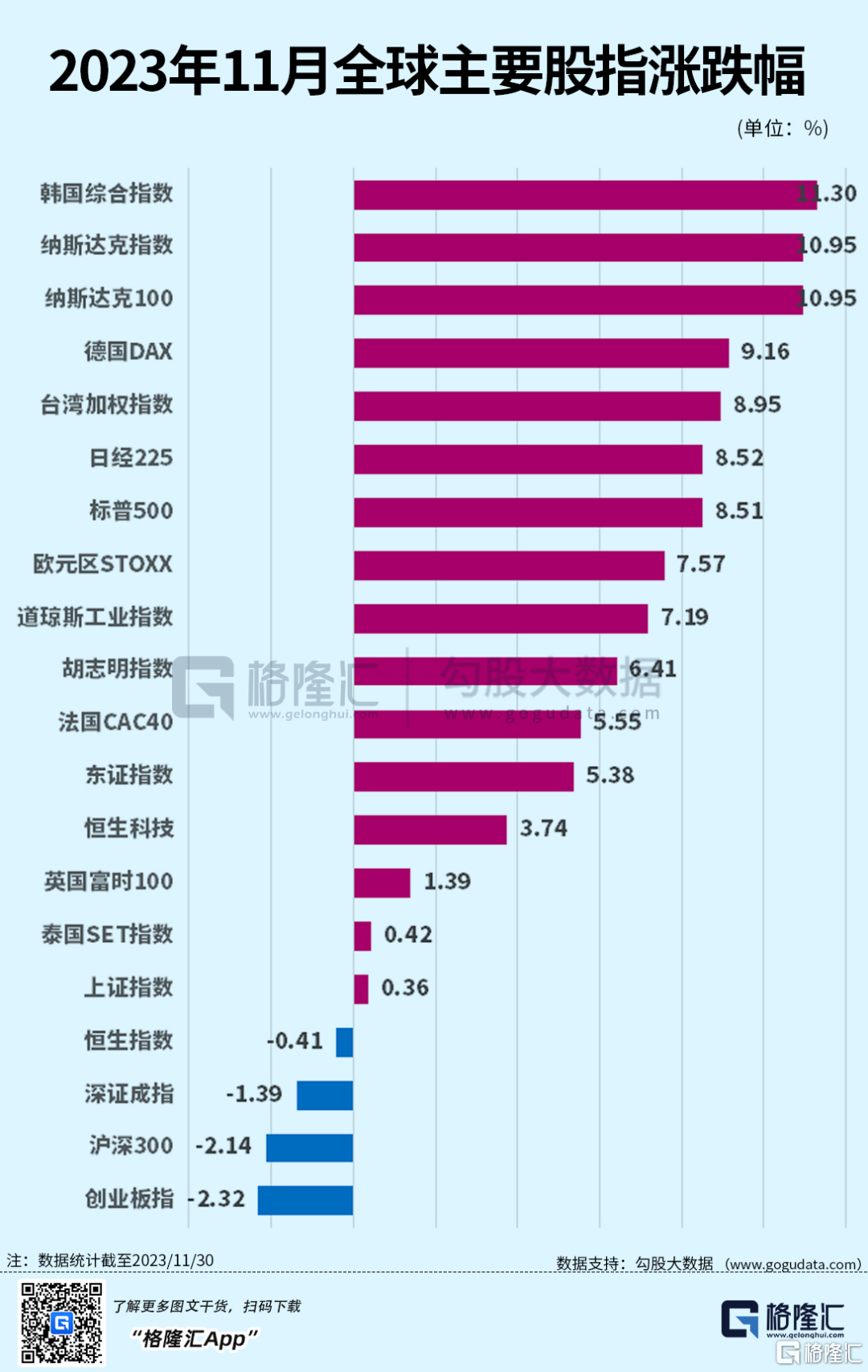

这得益于美股在11月创下最佳月度表现。纳指11月升10%,标普500指数11月升8.5%,创下自1980年以来第二好的11月表现。

综合投资平台eToro的数据和“美国股吧”Reddit讨论热度居前的个股数据显示,散户正在涌入市场上最受欢迎的股票,比如亚马逊和英伟达,同时也在买入风险更高的股票,尤其是科技股和加密货币。具体来看,特斯拉仍是最受青睐的公司,英伟达和Meta榜上有名。

万万没想到,科技股的老板早就开始套现离场了,真有点落花有意,流水无情那味儿了。

最搞笑的是,Meta创始人扎克伯格过去的11月,除了非工作日,天天减持2.8万股,共出售数量Meta超过60万股,变现资金超过1.8亿美元。

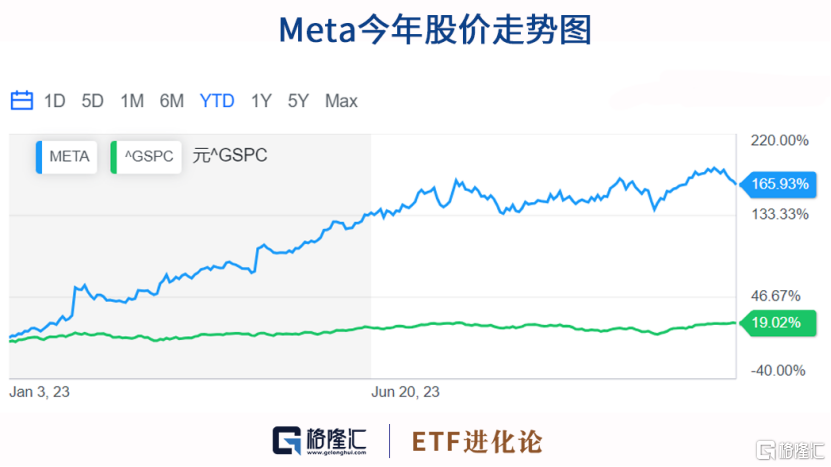

这是扎克伯克自2021年11月以来首次出售Meta股票。背后的原因可能跟该股今年大升超160%有关,而去年Meta在改名风波中萎靡下挫。

另一AI标杆股英伟达早在今年9月就被创始人黄仁勋套现超3亿美元,但高管的减持仍没有结束。

Washington Service数据显示,英伟达企业内部人士在11月份卖出了、或申请出售37万股英伟达股票,这部分股票价值约1.8亿美元。

芒格生前最后一次接受播客采访曾给对散户下定性的评论:散户对于公司或发生的任何事情都一无所知,他们只对价格进行追升杀跌而已。

风中凌乱的还有千亿私募景林资产,或许想不到自己在三季度越升越加仓,增持Meta19.8万股成第二大重仓股,创始人会在11月风雨无阻天天套现。

但科技股创始人获利落袋与散户上头加仓,两种截然相反的操作背后反映出的信号值得重视。

2

华尔街集体警吿:太乐观了!

回看隔夜美股的表现,美国股债升势暂歇,道指止步四连阳,纳指跌0.8%回落至两周低位,其中科技板块领跌。金价也在创下纪录新高后下跌逾2%。

这背后或许反映出市场抢跑美联储太远了。

尽管美联储主席鲍威尔上周五警吿市场现在预期降息过于乐观了,但市场依旧我行我素,叠加本周美国要公布重磅经济数据——非农数据,部分资金选择离场观望。

无独有偶,华尔街大行纷纷发出警吿:市场对美联储降息预测过头!

美股大空头摩根士丹利首席投资官兼美国股票策略分析师Mike Wilson表示,美国已经步入经济周期的末期,那些希望美联储降息带来美股继续大升的投资者可能会失望。11月美股上升后,年末势将呈现震荡态势。

高盛也指出金融市场对美联储明年降息幅度过于乐观,该行认为2024年只会降息一次,幅度25基点。但市场预计美联储未来12个月美联储降息125基点。

3

A股3000点保衞战又打响

A股在这轮“降息抢跑大狂欢”中显得格外冷静,11月全球重要股指几乎都是升的,但深成指、创业板指、沪深300指数月度升幅都是负数。

今日又是守护A股3000点失败的一天,沪指收跌1.72,报2972点,创10月23日以来新低,沪深300指数跌1.9%至3413点,创2019年2月以来新低。

你就跌就跌吧,不就跌破3000点,这种场面年年上演。就是搭配这印度股市市值首次达到4万亿美元的消息来看,多少有点令人心有戚戚焉。

到底是为什么呢?

之前的想法是10年期美债利率应该会在4.5%水平上下震荡,叠加12月有两大重磅会议要召开,A股肯定难以有10月中旬那波酣畅淋漓的上升。

没想到10年期美债利率在11月都降到4.2%的水平,A股也不为所动。不管怎么说,总是要等两大会议都开了才能重新形成合力吧。

在A股10月20日跌破3000点时,百亿私募睿郡资产管理合伙人、首席研究官董承非在10月月报中曾经提及:

“10月份大盘逼近3000点的时候,整个市场对于3000点的讨论比较多,虽然我们对于宏观也没有明晰的看法,但是从统计规律的角度,在指数3000点左右增加权益的配置比重应该是一个大概率正确的选择。”

因此他在10月通过指数型ETF增加了权益的配置比重。

一般来说,在A股市场没有形成明确主线,配置宽基ETF等待市场反弹是常见的做法。

对比ETF份额在11月的增减,会发现一个有趣的现象。在上证50指数和沪深300指数的选择,资金不知为何突然格外青睐上证50ETF,华夏基金上证50ETF11月份额大增45.18亿份,已经是连续四周份额大增了。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

而沪深300指数的具体ETF品种份额出现明显分化。沪深300ETF易方达份额11月增加13.4亿份,但首只千亿“巨无霸”华泰柏瑞基金沪深300ETF同期遭减持12.54亿份。

就算考虑到易方达用自有资金自购旗下的沪深300ETF,额度也不过1亿元,按照目前沪深300ETF易方达1.6元的净值来简单粗算,这1亿元最多买入6200万份额。

资金或许是考虑到华泰柏瑞基金沪深300ETF目前净值是3元多,在跟踪同一指数的情况下,同样的资金,净值低的能买进更多份额。