本文来自格隆汇专栏:广发宏观郭磊 作者:贺骁束

摘要

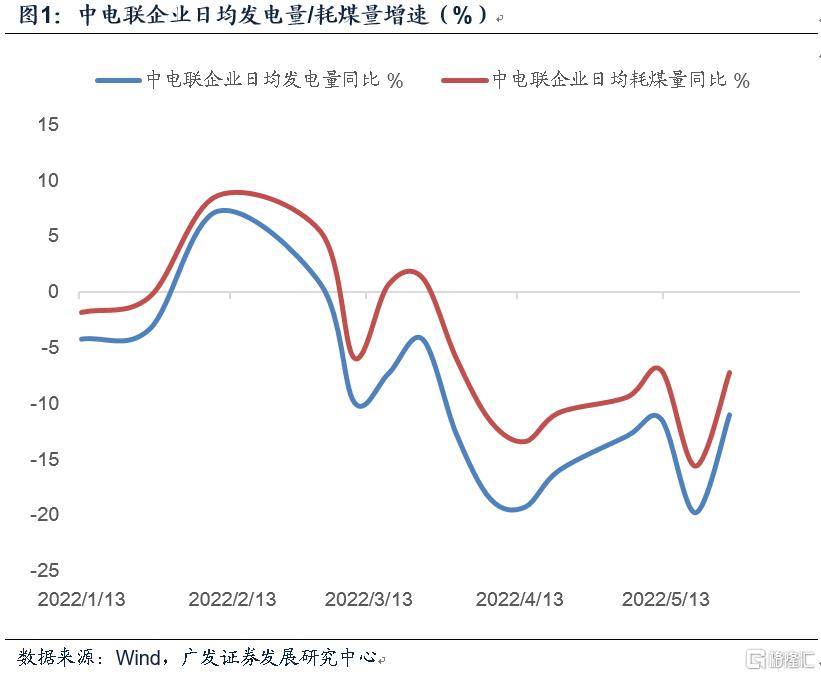

第一,中电联统计,6月3日-9日燃煤发电企业日均发电量环比上期增长2.6%,日均耗煤量环比增长3.3%,显示随着经济的修复,电力需求在继续增长。同比的-16.3%并不明显高于5月,应和去年同期火电基数较高有关,最终的发用电量同比增速还是要结合水电等表现来看。上海复工复产带来经济活动的增量, 据中国电力网数据,6月8日上海最高用电负荷从5月底的1600万千瓦增至2086万千瓦。

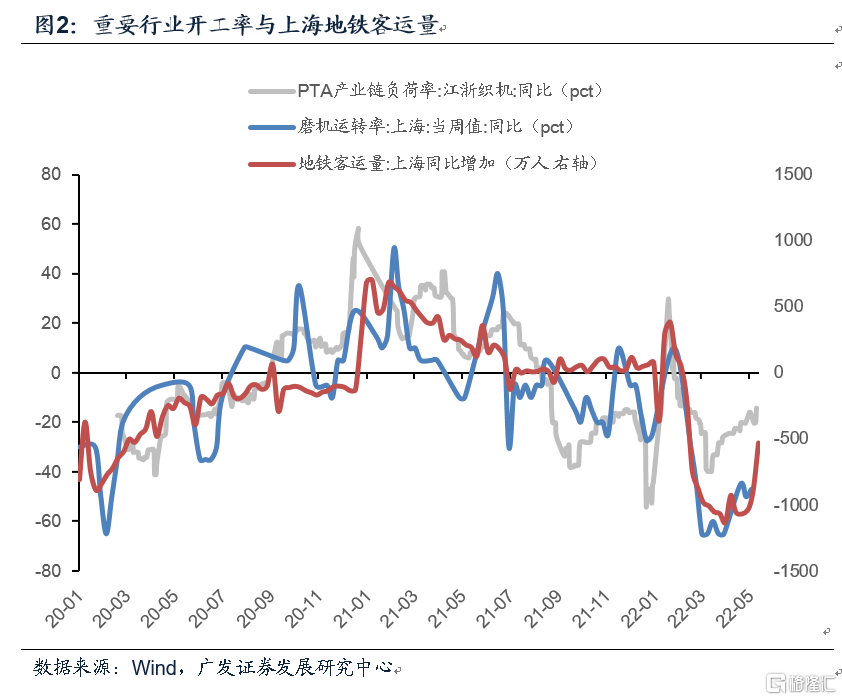

第二,6月前三周,行业开工率多数延续回暖:LNG产销率均值(下同)录得111.7%的近四个月新高,环比5月均值回升4.9pct;上海磨机运转率均值录得29%,环比5月均值回升6.5pct,大致相当于3月首周30%水平;PTA江浙织机负荷率维持52.9%-59.0%区间,受5月下旬检修影响,本月前两周相较5月周度数据并未显著扩大,但市场反馈受上海疫情好转影响,涤丝、聚酯库存压力显著回落。6月前三周,汽车半钢胎和全钢胎开工率震荡上行,6月均值超过5月。全国石油沥青装置开工率继续上行,但华东地区仍低。

第三,6月全国主要城市地铁客运量逐步回升,反映“常态化核酸+正常复工复产”模式下经济的逐步修复。深圳地铁客运量月均值6月继续上行,同比首度转正。上海第三周客运量629-662万大致相当于3月中旬水平。另一方面,表征社交半径的拥堵延时指数触底回升,上海拥堵延时日度数据自5月底的1.24回升至6月16日的1.52。前两周拥堵延时日均值录得1.33、1.58,显著高于4-5月均值的1.19、1.32。

第四,整车货运流量继续小幅好转,目前和疫情前相比仍有距离。截止到6月14日,全国整车货运流量指数月均值录得100.1,环比5月均值回升4.8%。6月前两周度日均数据分别录得96.8、103.4,整体呈逐周改善特征。疫情前的3月上旬日均数据为119.4。

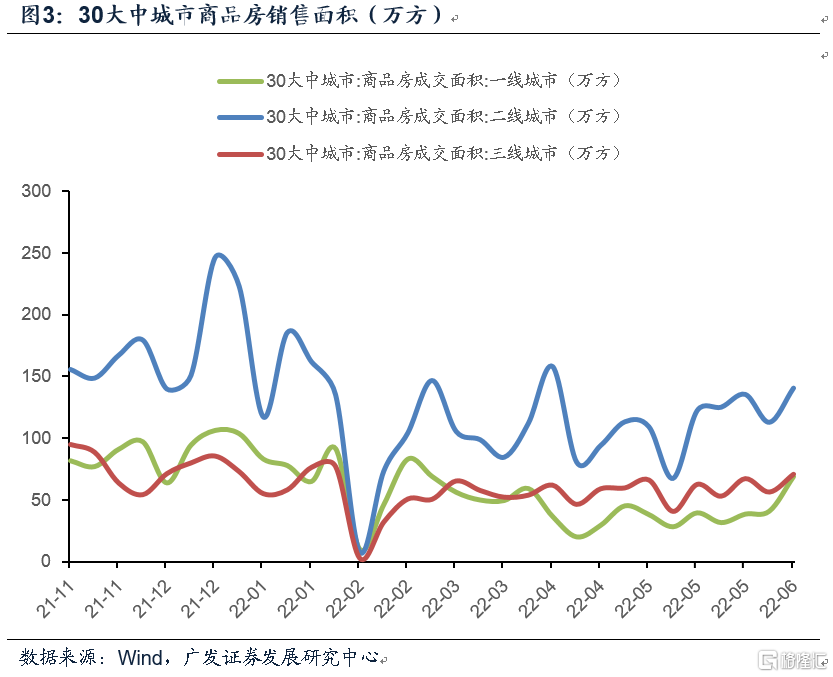

第五,地产销售初步好转,前16日30大中城市日均成交面积为40.5万方,环比回升36%,同比读数-33%。前六月数据为40.1、25.6、31.6、27.5、29.7、40.5万方。截止到本月前16日,上海商品房日均成交453套,超过疫情初期3月日均成交376套,同比去年同期为-46%(4、5月同比增速分别为-95%、-91%)。

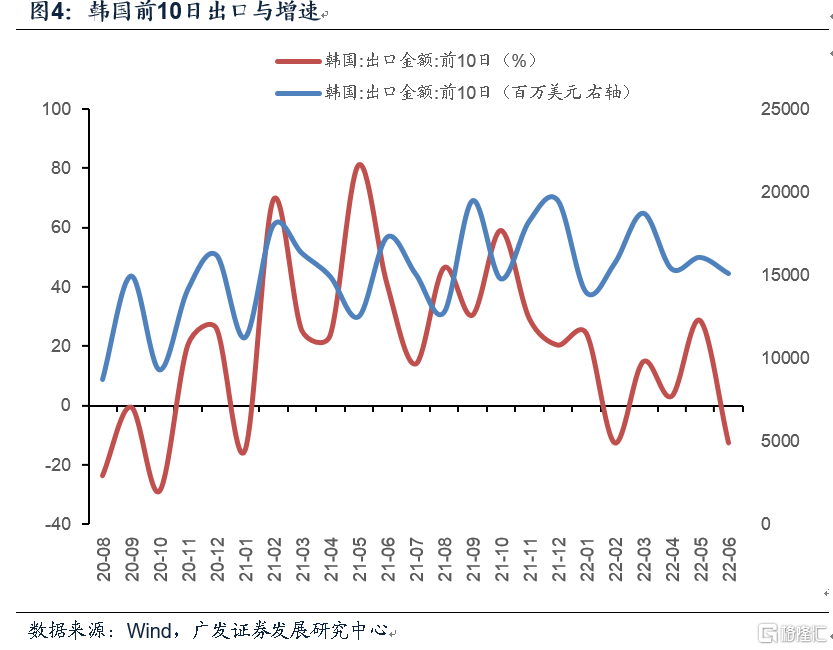

第六,6月上旬受节假日错位及天气影响,中港协沿海重点枢纽港口外贸货物吞吐量同比减少8.9%(5月0.5%)。不过上海港生产加快恢复,在连续多日受到大雾影响的情况下日均作业量达到11.8万TEU。6月17日,上海出口集装箱运价指数SCFI升至4222点,较5月末上行1.1%,月环比自去年12月以来首度转正。6月前10日韩国出口金额151亿美元,同比增速录得-12.7%。今年1-5月韩国全月出口增速分别为15.5%、20.8%、18.8%、12.9%、21.3%。

第七,汽车销售呈恢复特征。6月前12日,乘联会口径乘用车日均零售量4.3万台,同比回升14%(5月全月同比-17%)。乘联会指出“目前各地积极出台地方性车市刺激政策,对车市复苏有一定的促进作用”。

第八,6月上旬重点企业粗钢产量环比下降0.6%;同比下降2.0%,较5月当月同比的-0.8%降幅略有扩大。

正文

中电联统计,6月3日-9日燃煤发电企业日均发电量环比上期增长2.6%,日均耗煤量环比增长3.3%,显示随着经济的修复,电力需求在继续增长。同比的-16.3%并不明显高于5月(5月6日-12日、5月13日-19日、5月20日-26日分别为-11.4%、-19.8%、-11.0%),应和去年同期火电基数较高有关,最终的发用电量同比增速还是要结合水电等表现来看。上海复工复产带来经济活动的增量, 据中国电力网数据,6月8日,上海最高用电负荷从5月底的1600万千瓦增至2086万千瓦。

据中电联口径数据:6月3日-9日,中电联燃煤发电企业日均发电量环比(5月27日至6月2日,下同)增长2.6%,同比减少16.3%(5月6日-12日、5月13日-19日、5月20日-26日录得-11.4%、-19.8%、-11.0%);日均供热量环比减少5.1%,同比减少8.6%。日均耗煤量环比增长3.3%,同比减少13.5%(5月6日-12日、13日-19日、20日-26日为-7.0%、-15.6%、-7.2%)。伴随华东复工复产节奏推进,区域日耗处于恢复阶段,产地市场观望情绪及采购积极性均有所提升。此外受来水情况较好影响,三峡水库流量处于历史高位,水电替代预期有所增强。

6月前三周,行业开工率多数延续回暖:LNG产销率均值(下同)录得111.7%的近四个月新高,环比5月均值回升4.9pct;上海磨机运转率均值录得29%,环比5月均值回升6.5pct,大致相当于3月首周30%水平;PTA江浙织机负荷率维持52.9%-59.0%区间,受5月下旬检修影响,本月前两周相较5月周度数据并未显著扩大,但市场反馈受上海疫情好转影响,涤丝、聚酯库存压力显著回落。6月前三周,汽车半钢胎和全钢胎开工率震荡上行,6月均值超过5月。全国石油沥青装置开工率继续上行,但华东地区仍低。

Wind数据显示:6月前三周,华东地区LNG产销率分别录得122.8%、101.9%、110.4%,5月均值106.8%,5月最后一周108.1%。上海磨机运转率均值(下同)录得29%,5月均值22.5%,5月最后一周读数25%。PTA江浙织机负荷率均值录得56.7%,5月均值58.3%,5月最后一周数据58.1%。6月前三周汽车半钢胎开工率录得64.9%、63.4%、64.7%;全钢胎开工率分别录得56.1%、53.0%、58.9%,5月最后一周半钢胎、全钢胎开工率分别为64.2%、56.1%。华东地区石油沥青装置开工率均值录得14.8%的历史低位,5月最后一周读数16.3%,5月均值19.5%;全国石油沥青开工率均值录得26.3%,5月最后一周读数25.9%,5月均值24.7%。国际油价维持强势震荡,沥青市场低价货源供应偏紧,低利润背景制约开工率回升。

6月全国主要城市地铁客运量逐步回升,反映“常态化核酸+正常复工复产”模式下经济的逐步修复。深圳地铁客运量月均值6月继续上行,同比首度转正。上海第三周客运量629-662万大致相当于3月中旬水平。另一方面,表征社交半径的拥堵延时指数触底回升,上海拥堵延时日度数据自5月底的1.24回升至6月16日的1.52。前两周拥堵延时日均值录得1.33、1.58,显著高于4-5月均值的1.19、1.32。

Wind数据显示:截止到6月16日,北京、上海、广州、深圳月均值客运量分别录得381万人(5月日均201万人)、446万人(5月日均1.3万人)、760万人(5月日均661万人)、565万人(5月日均534万人)。客运量作为居民生活半径与社交距离的影子指标,居民生活半径缩短无疑会影响消费和服务业。值得注意的是上海地铁客流量、拥堵延时指数同步回升,且趋势高度一致。截止到6月16日,上海地铁客流量最新升至661万人(5月末4.1万人,大致相当于3月中旬均值);上海拥堵延时指数自5月末1.24升至最新数据1.52,6月均值1.46(4-5月均值1.19、1.32)。

整车货运流量继续小幅好转,目前和疫情前相比仍有距离。截止到6月14日,全国整车货运流量指数月均值录得100.1,环比5月均值回升4.8%。6月前两周度日均数据分别录得96.8、103.4,整体呈逐周改善特征。疫情前的3月上旬日均数据为119.4。

G7物流数据显示:截止到6月14日,全国整车货运流量指数月均值录得100.1,环比回升4.8%(前值13%),同比增速-22%(前值-19%)。6月前两周度日均数据分别录得96.8、103.4,整体呈现逐周改善特征。5月均值、最后一周数据分别录得95.5、100.5,疫情前3月上旬日均读数119.4。

地产销售初步好转,6月前16日30大中城市日均成交面积为40.5万方,环比回升36%,同比读数-33%。前六月数据为40.1、25.6、31.6、27.5、29.7、40.5万方。截止到本月前16日,上海商品房日均成交453套,超过疫情初期3月日均成交376套,同比去年同期为-46%(4、5月同比增速分别为-95%、-91%)。

Wind数据显示:截至6月16日,全国30大中城市商品房成交日均面积录得40.5万方,其中第一周、第二周、第三周分别录得32、38、57万方(5月最后一周33万方),本月第二周以来销售数据边际好转。月均值环比5月29.7万方回升36.4%,这一数字为仅次于2021年3月69.1%的近一年半次高;相较历史同期数据亦有所回升(同比增速-33%,4、5月同比增速分别为-54%、-48%)。本月一线成交面积大幅走强,6月前16日一、二、三线城市成交面积同比增速为-28%、-33%、-35%,环比增速分别录得96%、28%、16%。截止到本月前16日,上海商品房日均成交453套,超过疫情初期3月日均成交376套,相较去年同期指数-46%(1-5月同比增速分别为2%、29%、-52%、-95%、-91%)。

6月上旬受节假日错位及天气影响,中港协沿海重点枢纽港口外贸货物吞吐量同比减少8.9%(5月0.5%)。不过上海港生产加快恢复,在连续多日受到大雾影响的情况下日均作业量达到11.8万TEU。6月17日,上海出口集装箱运价指数SCFI升至4222点,较5月末上行1.1%,月环比自去年12月以来首度转正。6月前10日韩国出口金额151亿美元,同比增速录得-12.7%。今年1-5月韩国全月出口增速分别为15.5%、20.8%、18.8%、12.9%、21.3%。

中港协数据显示:6月上旬恰逢端午节假期,同时环渤海及长三角地区港口遭遇大雾天气,沿海重点枢纽港口外贸货物吞吐量同比减少8.9%(5月上中下旬同比-3.6%、1.9%、2.6%,5月全月0.5%)。此外上海港生产加快恢复,在连续多日受到大雾影响的情况下日均作业量达到11.8万TEU。

6月17日,上海出口集装箱运价指数SCFI升至4222点,较5月末上行1.1%,环比自去年12月以来首度转正(今年1-5月环比读数-8%-0%)。6月前10日韩国出口金额151亿美元,同比增速录得-12.7%。今年1-5月韩国全月出口增速15.5%、20.8%、18.8%、12.9%、21.3%,去年全年出口增速为25.7%。

汽车销售呈恢复特征。6月前12日,乘联会口径乘用车日均零售量4.3万台,同比回升14%(5月全月同比-17%)。乘联会指出“目前各地积极出台地方性车市刺激政策,对车市复苏有一定的促进作用”。

乘联会口径显示:6月前12日乘用车日均零售销量4.3万辆,同比回升14%(5月全月-17%),本月1-5日、6-12日同比读数分别为-3%、25%;乘用车日均批发销量4.3万辆,同比回升14%(5月全月-3%),本月1-5日、6-12日同比读数分别为-6%、26%。乘联会进一步表示“由于6月的复产复工呈现良好的全面恢复特征,主力汽车生产城市全面恢复,各企业努力抢抓进度实现增量”。

6月上旬重点企业粗钢产量环比下降0.6%;同比下降2.0%,较5月当月同比的-0.8%降幅略有扩大。

中钢协数据显示,6月上旬,重点统计钢铁企业共生产粗钢2288.65万吨、生铁2052.17万吨、钢材2171.96万吨。6月份(即累计到6月上旬)重点统计钢企粗钢累计日产粗钢228.86万吨,环比下降0.62%,同比下降2.0%;生铁205.22万吨,环比增长1.07%、同比增长1.47%;钢材217.20万吨,环比下降1.82%、同比下降1.33%。

核心假设风险:经济下行压力超预期;政策力度超预期。