本文来自格隆汇专栏:中信债券明明,作者:明明债券研究团队

核心观点

年初市场关注城投债融资是否有所变化。总量上看净融资依然保持强势,结构上体现出西北区域的孱弱,评级分布则并未体现出中低等级城投的融资受限。

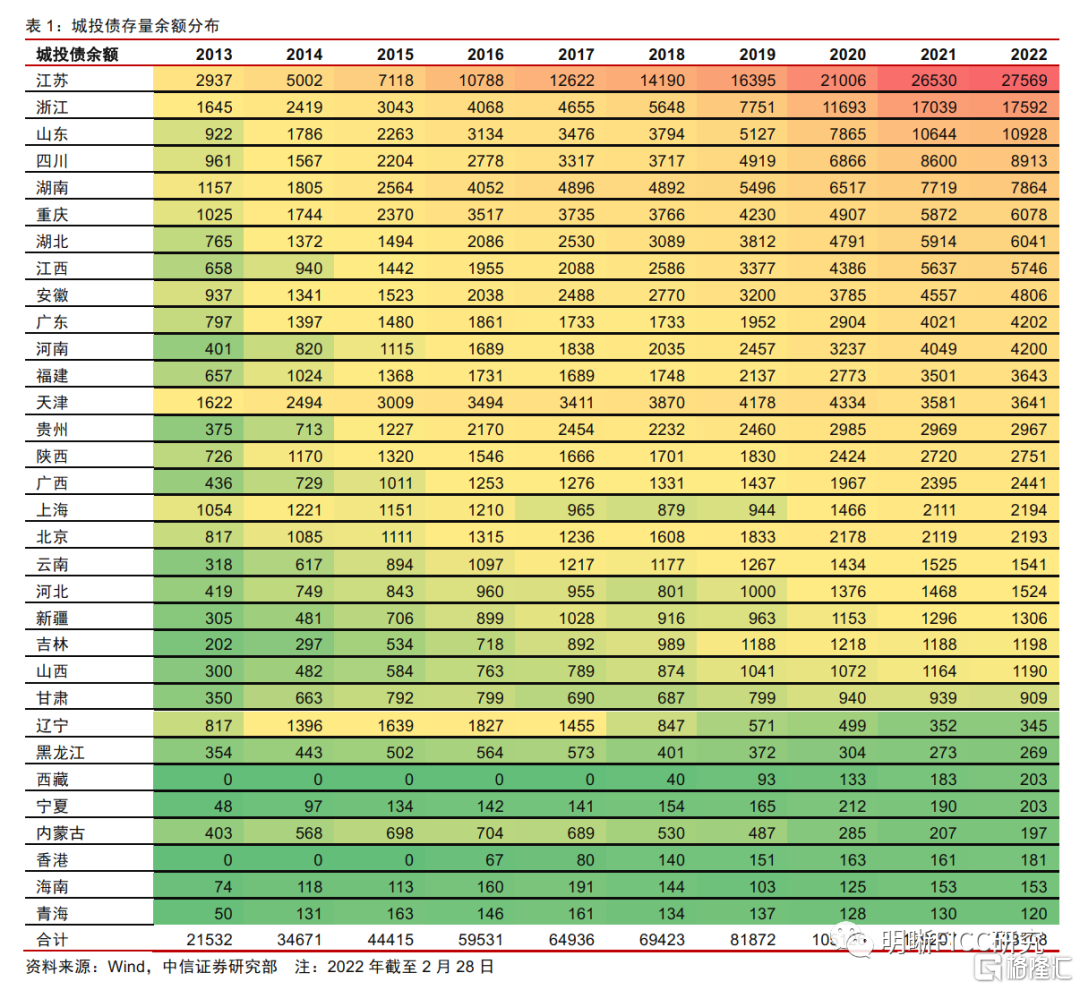

2022年1~2月,城投债存量规模继续扩张。年初市场传出较多关于城投债融资受限的消息,不过从总量的视角来看,2022年头两个月的城投债依然延续了扩张的趋势。截至2022年2月28日,Wind口径下存量城投债规模为13.31万亿元,较2021年底的12.92万亿元有接近4000亿元的净增长。发债较多的江苏、浙江、山东等省份继续保持明显的扩张态势,偏尾部的省份则依然融资乏力,甚至有净偿还的出现。

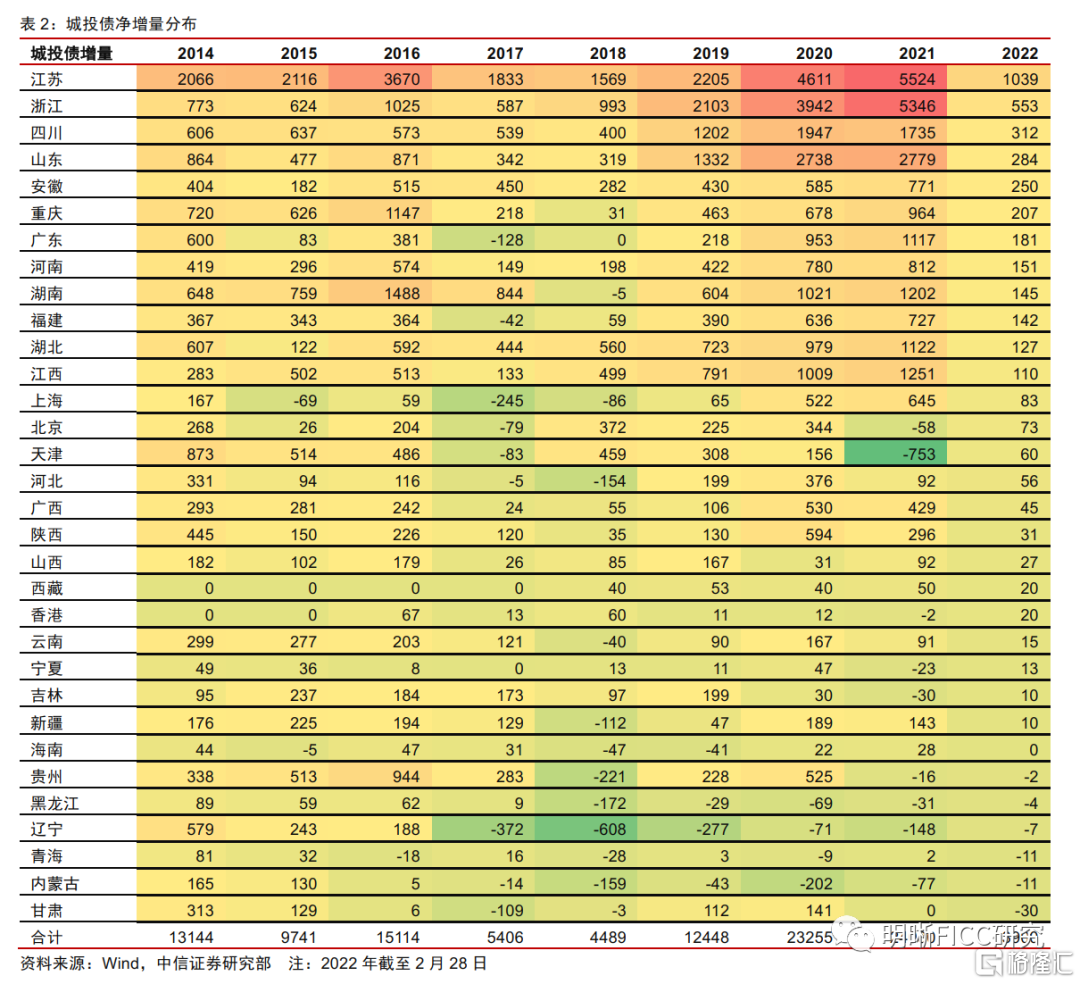

西北区域城投净偿还最多。虽然总量上城投债保持了较好的净融资趋势,但结构上出现了比较明显的分化。和2021年对比,2022年开年净融资表现提升的省份包括江苏、四川、安徽、重庆、河南、北京、天津、河北等,净融资表现下滑的省份则包括浙江、山东、湖南、湖北、江西、广西、陕西、甘肃等。从净偿还的绝对规模来看,甘肃、内蒙古和青海的净偿还排名前三,呈现一定的区域特点。

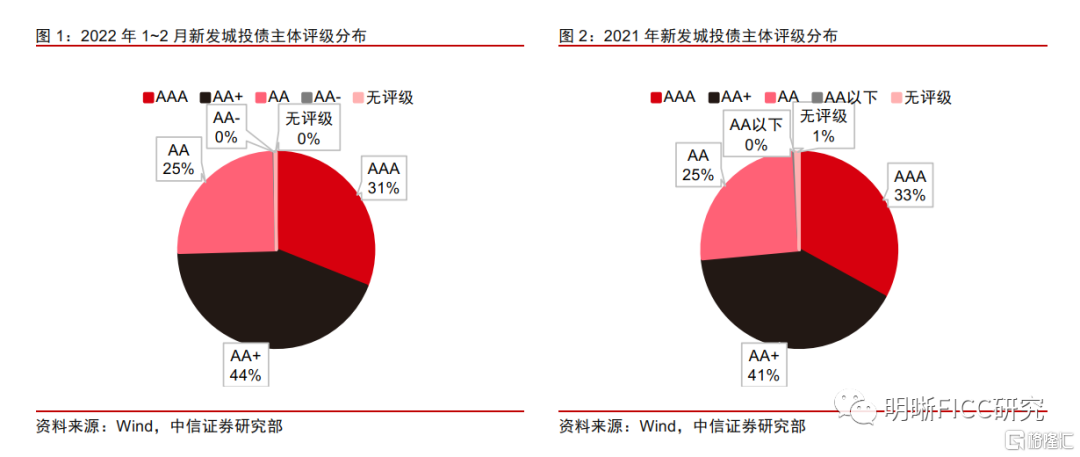

和2021年相比,2022年初的新发城投债主体评级分布变化不大。年初市场比较担忧的是低层级平台在今年可能面临较大的融资约束,但从主体评级的结构来看,2022年前两个月的新发城投债主体评级分布与2021年相比变化不大,AAA/AA+/AA的规模比重分别为31%/44%/25%,2021年为33%/41%/25%。因此,单纯从主体评级来看,2022年开年并未表现出资质上的融资能力分化。

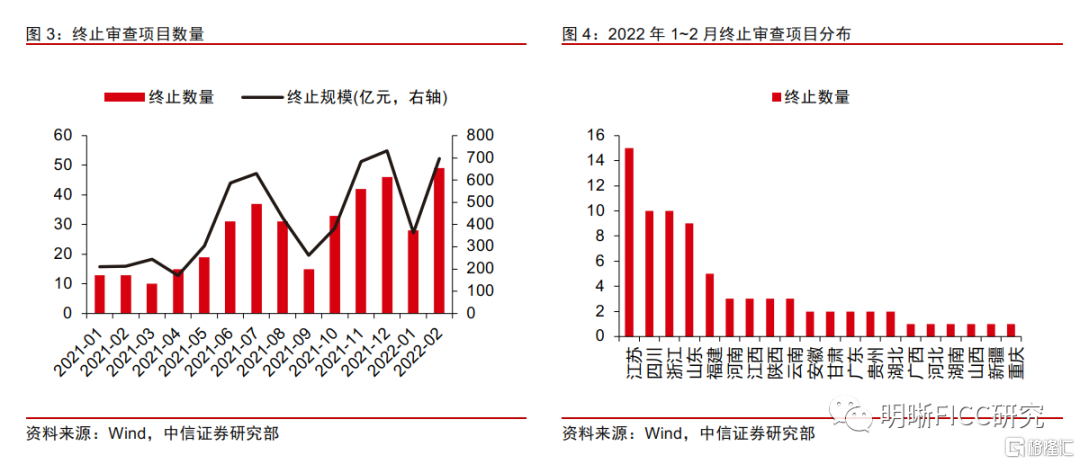

终止审查项目数量继续增加。从交易所终止审查项目的情况来看,2022年前2个月遭到终止审查的城投融资项目共有77个,明显高于2021年同期,延续了2021年下半年以来的趋势。地域分布上,这77个项目当中,江苏、浙江、四川、山东分别有15/10/10/9个。展望全年,预计上半年稳增长诉求下,城投债融资比较稳健,但下半年可能会有所缩量,全年视角下的净融资规模难以达到2020年和2021年的水平。

风险因素:资金供应收紧;违约风险超预期。

城投债融资新特点

2022年1~2月,城投债存量规模继续扩张。年初市场传出较多关于城投债融资受限的消息,不过从总量的视角来看,2022年头两个月的城投债依然延续了扩张的趋势。截至2022年2月28日,Wind口径下存量城投债规模为13.31万亿元,较2021年底的12.92万亿元有接近4000亿元的净增长。发债较多的江苏、浙江、山东等省份继续保持明显的扩张态势,偏尾部的省份则依然融资乏力,甚至有净偿还的出现。

西北区域城投净偿还最多。虽然总量上城投债保持了较好的净融资趋势,但结构上出现了比较明显的分化。和2021年对比,2022年开年净融资表现提升的省份包括江苏、四川、安徽、重庆、河南、北京、天津、河北等,净融资表现下滑的省份则包括浙江、山东、湖南、湖北、江西、广西、陕西、甘肃等。从净偿还的绝对规模来看,甘肃、内蒙古和青海的净偿还排名前三,呈现一定的区域特点。

和2021年相比,2022年初的新发城投债主体评级分布变化不大。年初市场比较担忧的是低层级平台在今年可能面临较大的融资约束,但从主体评级的结构来看,2022年前两个月的新发城投债主体评级分布与2021年相比变化不大,AAA/AA+/AA的规模比重分别为31%/44%/25%,2021年为33%/41%/25%。因此,单纯从主体评级来看,2022年开年并未表现出资质上的融资能力分化。

终止审查项目数量继续增加。从交易所终止审查项目的情况来看,2022年前2个月遭到终止审查的城投融资项目共有77个,明显高于2021年同期,延续了2021年下半年以来的趋势。地域分布上,这77个项目当中,江苏、浙江、四川、山东分别有15/10/10/9个。展望全年,预计上半年稳增长诉求下,城投债融资比较稳健,但下半年可能会有所缩量,全年视角下的净融资规模难以达到2020年和2021年的水平。

评级调整与重要事件

评级调整梳理。2022年2月,评级被调低的主体共11个;此外,展望为负面的主体有1个。

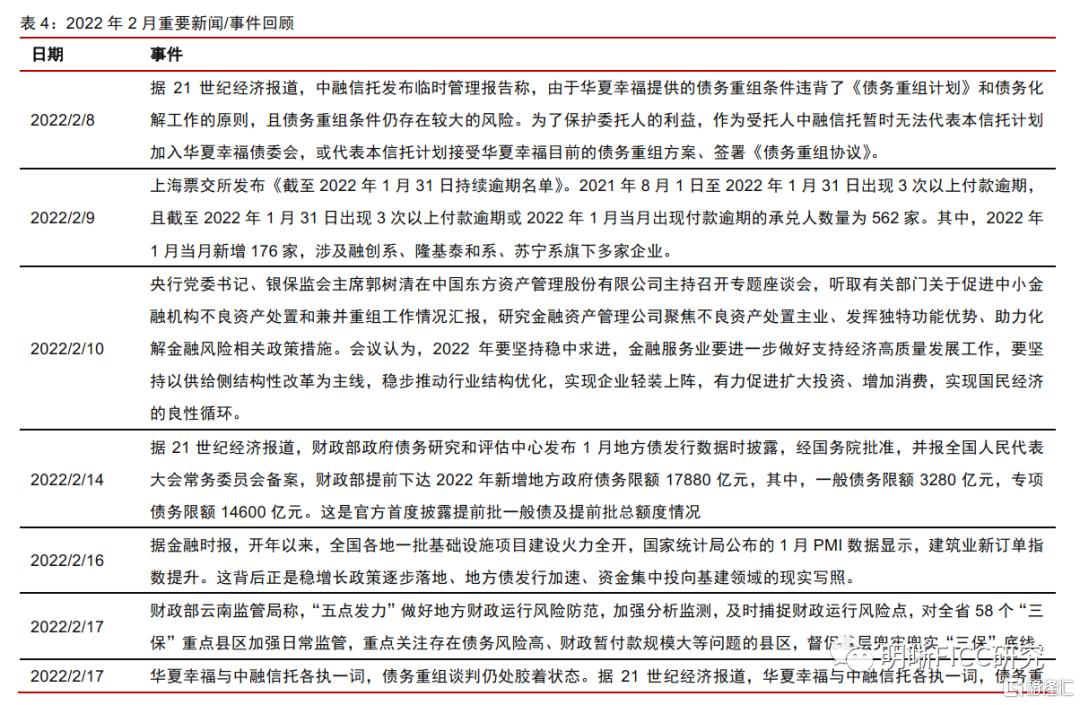

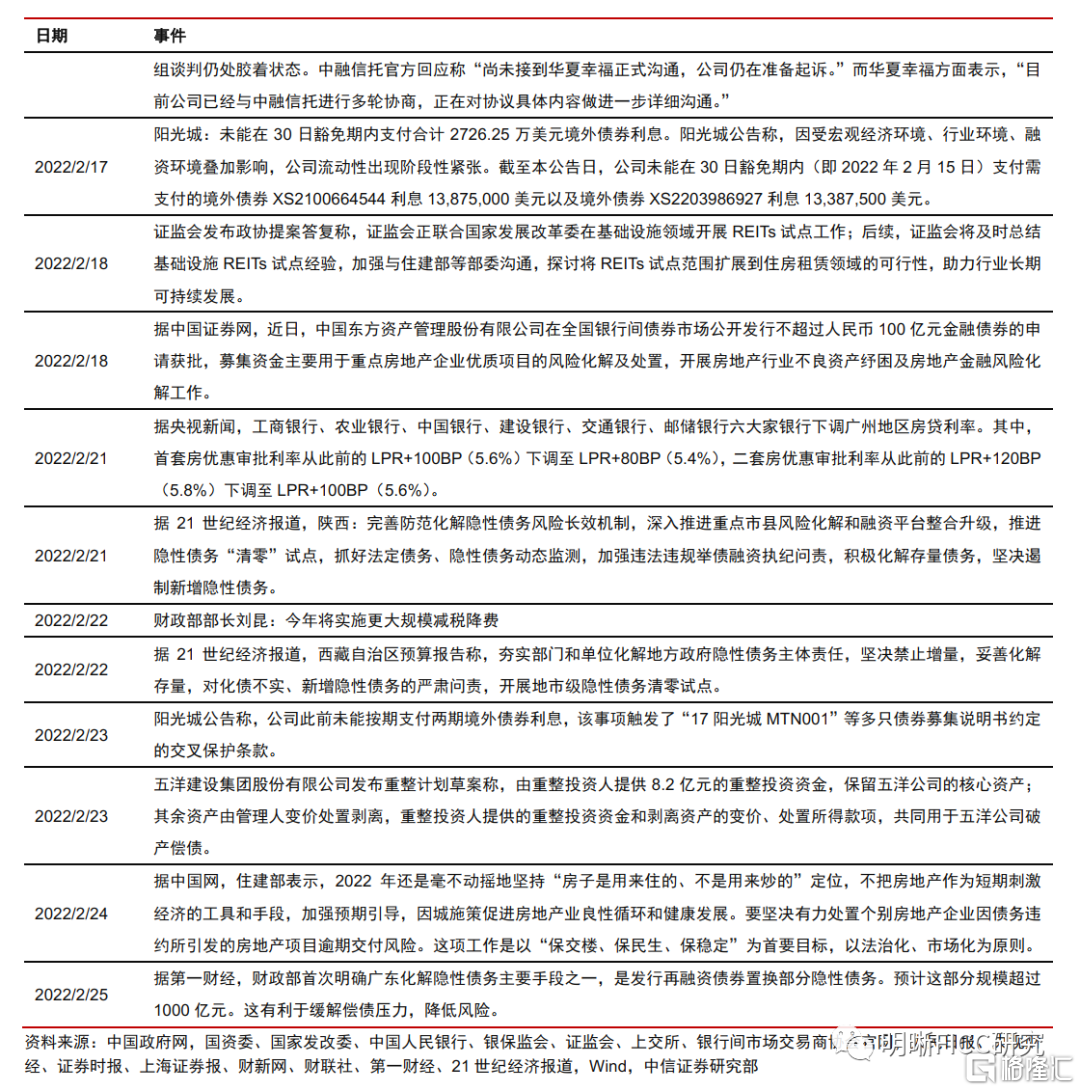

2022年2月重要新闻与事件回顾。

一级市场:净融资扩张

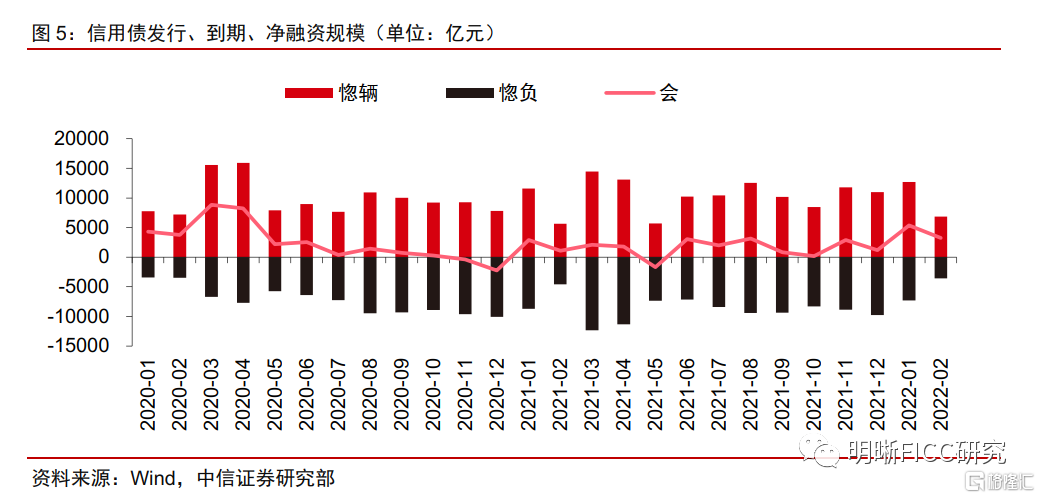

一级市场净融资规模扩张。2022年2月,信用债总发行规模为6850亿元,总偿还规模为3595亿元,录得3255亿元的净融资,1~2月合计净融资8627亿元。

二级市场:短债表现坚挺

信用债表现整体跟随利率债,短端反弹幅度较小。2022年2月,1/3/5年国开债收益率分别变动+13bps、+15bps和+17bps。与此同时,信用债收益率曲线也整体上行,但短端幅度较小。

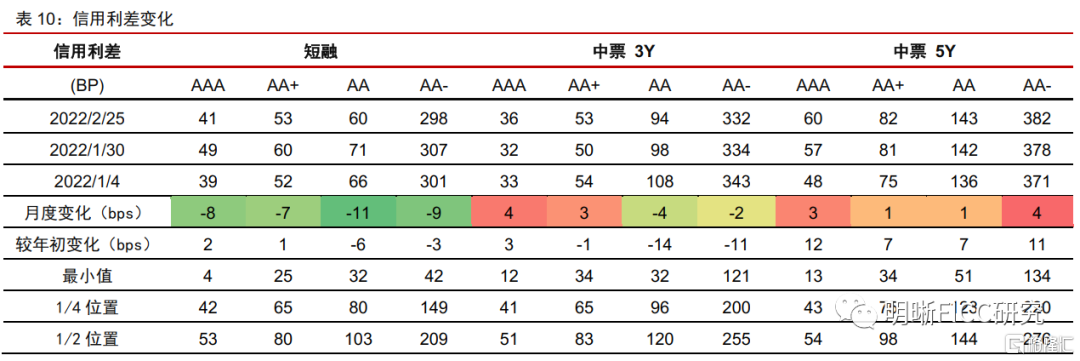

信用短债的信用利差被动压缩。2022年2月,信用利差变化不一,3年期和5年期中票的信用利差多数有小幅走扩,1年期信用债则出现利差压缩的情况。

3Y-1Y期限利差上行。2022年2月,3Y-1Y的期限利差大幅上行,5Y-3Y期限利差也处在较高的历史分位数,信用债收益率曲线比较陡峭,骑乘空间拉开。

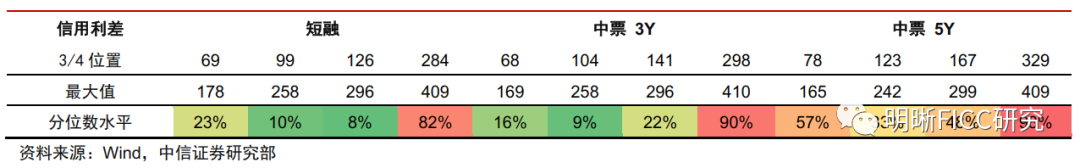

城投债:净融资有所缩量

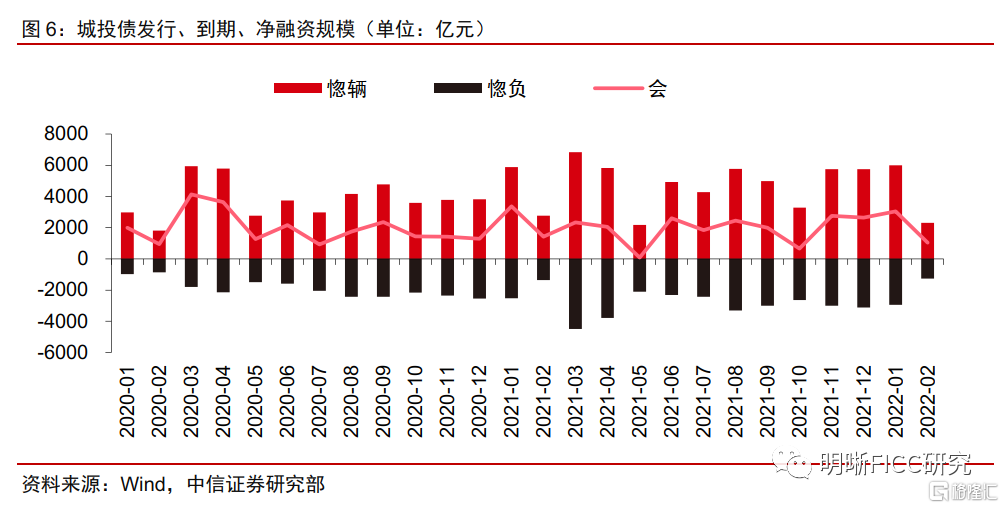

城投债净融资有所缩量。2022年2月,城投债发行规模2310亿元,实现净融资1039亿元,较1月有所下滑。二级市场方面,城投债收益率整体上行,但和产业债相比,结构上有所区分,3年期中低评级的反弹幅度更高,而5年期城投债整体比较抗跌。

地产债:融资在修复

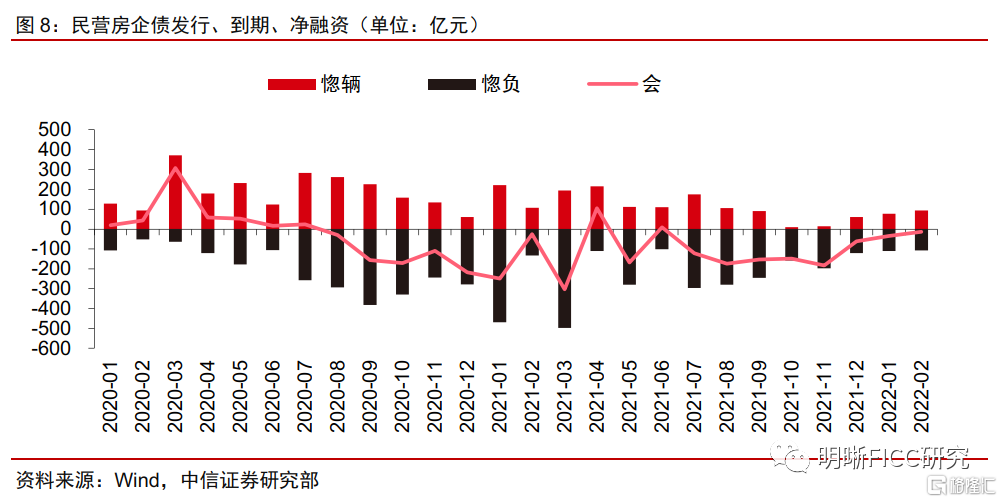

民企地产债融资功能继续恢复。我们关注民企地产债的一级市场表现,2022年2月,民企地产(含公众企业)发行7只境内债券,规模合计94.2亿元,净偿还13.42亿元,幅度较2022年1月进一步收敛。

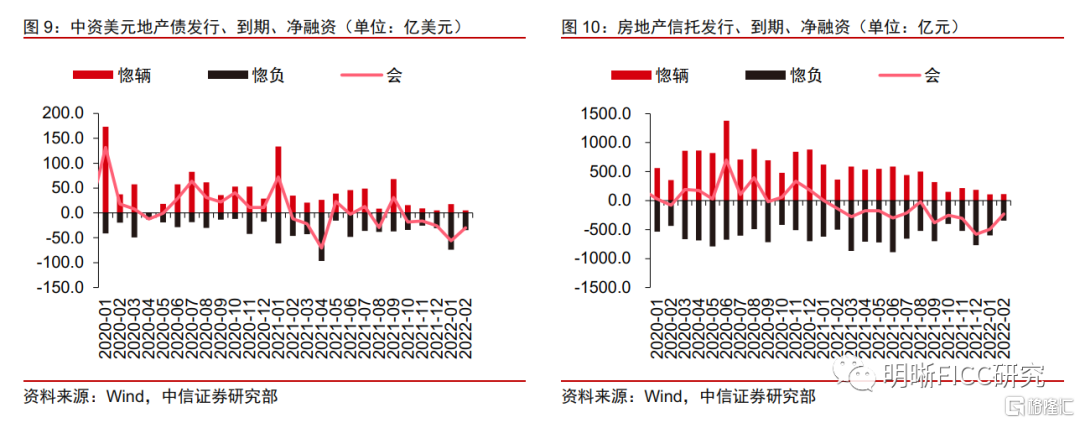

美元债和信托融资流出情况有所收敛。从其他融资渠道来看,2月中资美元地产债发行规模4.8亿美元,净偿还29.9亿美元,较上月有所收敛。信托融资方面,2月房地产信托成立规模111亿元,净偿还233亿元。

风险因素

资金供应收紧;违约风险超预期;土地出让收入超预期下滑。