来源:华创证券

事项:

腾讯控股于8月19日进行新一轮回购,此后在8月20日、8月23日继续进行回购,三次回购股数分别为180,000股、240,000股、230,000股。此前由于反垄断与个人信息安全监管预期,腾讯已从高点下跌超40%。

评论:

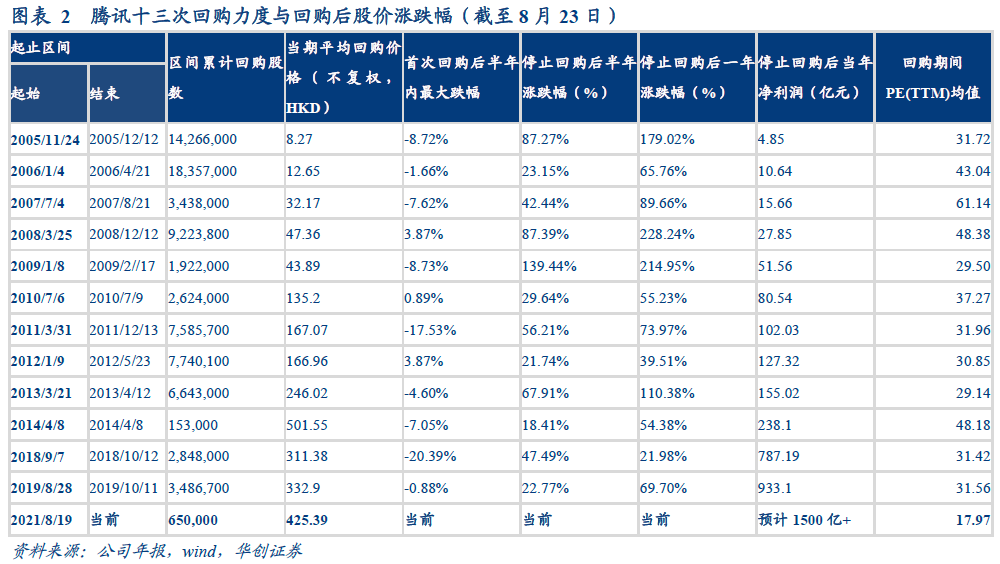

回顾冲击下腾讯历史上的回购案例。我们以腾讯的年报为单位,对腾讯的历次回购进行统计;发现腾讯历史上总共发生过十三次年度回购与两次南非大股东减持,且大部分回购的背景都发生在股价的大幅下跌时期。其中比较典型的案例比如2008 年金融危机发生期间股价从历史最高PE点位下跌,公司出手回购:彼时腾讯一年净利润不足30 亿元,此后随着市场情绪的趋稳与盈利的增长2009 年股价重回上升区间,净利润跨过50 亿元级别。

金融危机后公司迎来戴维斯双击直到第二次外部较大的冲击,即3Q 大战:舆论的风波再次对估值产生较大影响,腾讯出手回购。此后腾讯进行了战略调整并逐步步入了移动互联网的红利期,进入了超过5 年的戴维斯双击;净利润从3Q 大战的100 亿元级别增长到700 亿元级别,PE 估值中枢同样从此前的20X 抬升到了最高近60X。

此后2018 年腾讯的长期大股东南非的Naspers 在PE 相对高点首次减持腾讯,同年迎来版号寒冬;近一年的版号暂停下公司的增速面临压力,PE 与股价回调,同时公司出手回购。此后随着版号放开公司盈利增速逐步恢复,PE 估值中枢小幅抬升带动股价上涨。紧接着2020 年疫情刺激线上经济,腾讯再次进入一轮快速的戴维斯双击,当拉长看公司的估值中枢有少许下移。

直到2021 年初Naspers 进行了史上第二次减持,之后叠加反垄断监管预期与个人信息保护预期逐步升温;压力之下腾讯PE 估值跌至十年最低点,不足20X。同时腾讯再次出手回购,这也是历史上腾讯估值最低的一次回购。

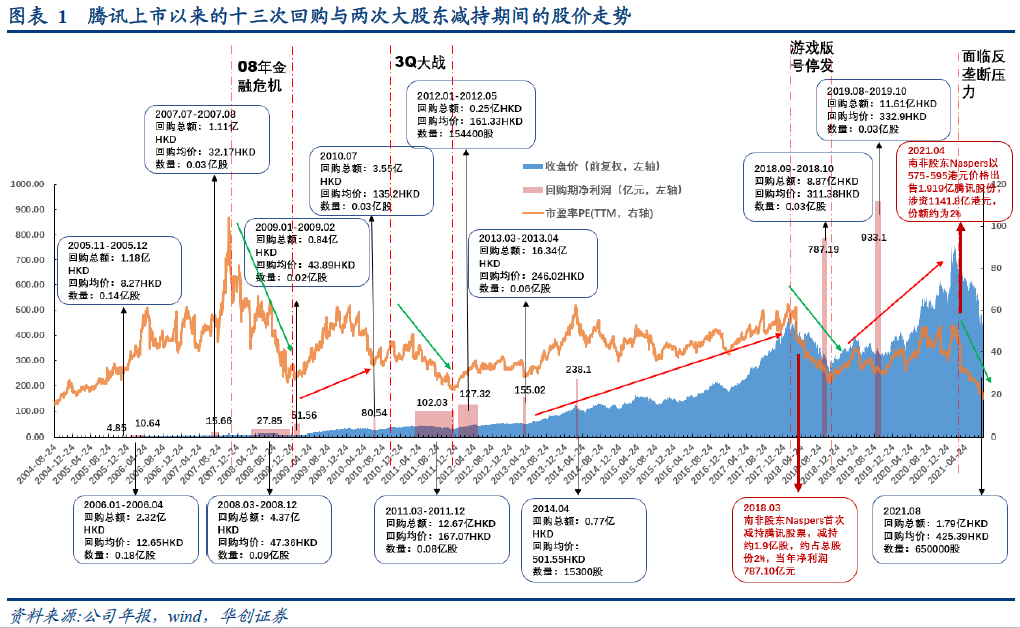

从历年回购后走势看,腾讯的回购常发生在股价低点。从历史上的十三次年度回购来看,年度首次回购发生后半年内最大跌幅仅有两次超过10%,即2011 年(-17%)与2018 年(-20%);停止回购半年后与一年后的涨幅皆为正数,其中半年后平均涨幅达到50%,一年后平均涨幅达到100%。我们认为腾讯的历次回购都是出于对自身业务的长期信心与短期股价的低估。

盈利预测、估值及投资评级。我们认为公司当前的估值已有较强吸引力且长期竞争力不断保持,等待监管要求落地后或带来长期投资机会。维持预计腾讯2021-2023 年归母净利润1591 亿元(yoy-0.5%)/1847 亿元(yoy+16.1%)/2166 亿元(yoy+17.3%),对应PE 分别为21.8/18.8/16.0X。我们基于2021年预估业绩对增值服务、网络广告和金融科技及企业服务业务分别给予25x、25x 市盈率和10x 市销率的估值中枢,叠加腾讯投资业务对应估值(折价15%),合计给予公司目标价656 港元,维持“推荐”评级。

风险提示:视频号发展慢于预期、新游变现差于预期、互联网监管趋紧等。

一、 从股价走势复盘腾讯的各个回购阶段

回顾冲击下腾讯历史上的回购案例:我们以腾讯的年报为单位,对腾讯的历次回购进行统计;发现腾讯历史上总共发生过十三次年度回购与两次南非大股东减持,且大部分回购的背景都发生在由于外部事件导致的股价大幅下跌时期。

其中比较典型的案例比如2008 年金融危机:期间股价从历史最高PE 点位下跌,公司出手回购,其中2008 年一年耗资4.37 亿回购约900 万股。彼时腾讯一年净利润不足30 亿元,此后随着市场情绪的趋稳与盈利的增长2009 年股价重回上升区间,2009 年净利润跨过50 亿元级别。

金融危机后公司迎来一轮戴维斯双击直到第二次外部较大的冲击,即3Q 大战:舆论的风波再次对估值产生较大影响,腾讯出手回购,其中2011 年一年耗资12.67 亿回购近800 万股。此后腾讯进行了战略调整并逐步步入了移动互联网的红利期,迎来了超过5 年的戴维斯双击;净利润从3Q 大战的100 亿元级别增长到700 亿元级别,PE 估值中枢同样从此前的最低20X 抬升到了最高近60X。

此后2018 年腾讯的长期大股东南非的Naspers 在PE 相对高点首次减持腾讯总股本的2%,同年迎来版号寒冬:近一年的版号暂停下公司的增速面临压力,PE 与股价回调,同时公司出手回购,其中2018 年一年耗资近9 亿元回购300 万股。此后随着版号放开市场情绪回暖,PE 估值中枢小幅抬升与利润增长带动股价上涨。紧接着2020 年疫情刺激线上经济,腾讯再次进入一轮快速的戴维斯双击,但拉长看公司的估值中枢有少许下移。

直到2021 年初Naspers 进行了史上第二次减持,之后叠加反垄断监管预期与个人信息保护预期逐步升温:压力之下腾讯PE 估值跌至十年最低点,不足20X。同时腾讯再次出手回购,这也是历史上腾讯的回购中估值最低的一次。

从历年回购后走势看,腾讯的回购常发生在股价低点。从历史上的十三次年度回购来看,年度首次回购发生后半年内最大跌幅仅有两次超过10%,即2011 年(-17%)与2018 年(-20%);停止回购半年后与一年后的涨幅皆为正数,其中回购结束半年后平均涨幅达到50%,一年后平均涨幅达到100%。

我们认为腾讯的历次回购都是出于对自身业务的长期信心与短期股价的低估。每一次大跌都是来自于对外部事件的担忧,恐慌与戴维斯双击不断交替发生;但只要公司核心竞争力长期保持,过低的股价最终都会被稳定增长的利润修复。将时间维度拉长,我们认为公司当前的估值已有较强吸引力且长期竞争力不断增强;游戏业务国内保持稳定且有出海潜力,微信流量仍有极大挖掘空间,企业服务方兴未艾。我们相信监管细则落地后的腾讯或带来较大的长期投资机会。