东鹏饮料(集团)股份有限公司(Eastroc Beverage (Group) Co., Ltd., 09980.HK)启动香港IPO,招股期为2026年1月26日至1月29日,拟全球发售40,889,900股H股,并设15%超额配股权;最高发售价为每股248.00港元,每手100股,入场费约25,050.11港元;预期2026年2月3日于联交所主板挂牌,联席保荐人为华泰金融控股(香港)有限公司、摩根士丹利亚洲有限公司及瑞银证券香港有限公司。

东鹏饮料:连续四年中国功能饮料销量第一

发行比例:香港公开发售约10%(4,089,000股),国际配售约90%(36,800,900股)。

发行价格:最高248.00港元;每手100股;入场费约25,050.11港元。

发行日期:2026年1月26日—29日(预期定价日2026年1月30日)。

上市日期:2026年2月3日。

IPO 保荐人:华泰金融控股(香港)有限公司、摩根士丹利亚洲有限公司、瑞银证券香港有限公司。

公司简介

东鹏饮料是中国领先的功能饮料企业,旗下核心产品“东鹏特饮”已成为零售额百亿级大单品。按弗若斯特沙利文报告,公司自2021年起连续四年在中国功能饮料市场销量排名第一,2024年市场份额达26.3%。公司已建立起覆盖全国超过430万家终端网点的立体化销售网络,并持续拓展能量饮料、运动饮料、茶饮料等多品类布局。

财务资讯

招股文件披露,东鹏饮料于2022—2024年收入分别约为85.00亿元、112.57亿元及158.30亿元(人民币),同期净利润约为14.41亿元、20.40亿元及33.26亿元;2025年前九个月收入约168.38亿元、净利润约37.60亿元。按最高发售价248.00港元计,假设不行使超额配股权,公司预计募资净额约99.94亿港元,资金拟用于完善产能布局和供应链升级(约36%)、加强品牌建设和消费者互动(约15%)、推进全国化战略及渠道深耕(约11%)、拓展海外市场及探索并购机会(约12%)、加强数字化建设(约10%)、增强产品开发能力(约6%)及营运资金与一般企业用途(约10%)。

uSMART 推出「港股 IPO 费用豁免优惠」,帮您 0 成本认购新股

融资认购 0 息*,10 倍杠杆

现金认购 0 手续费

支持暗盘交易

*融资认购金额 2,000 万港元或以下免利息。^现金认购免手续费。此推广优惠于 2025 年 12 月 5 日起至另行通知,部分热门新股可能不参与优惠,相关实际利息及手续费请以 uSMART App 认购页面为准,有关政府及交易所费用仍将按规收取。本公司保留随时更改、暂停或终止上述优惠、条款及细则的权利,而毋须另行通知客户,并一切均以本公司之解释为准。

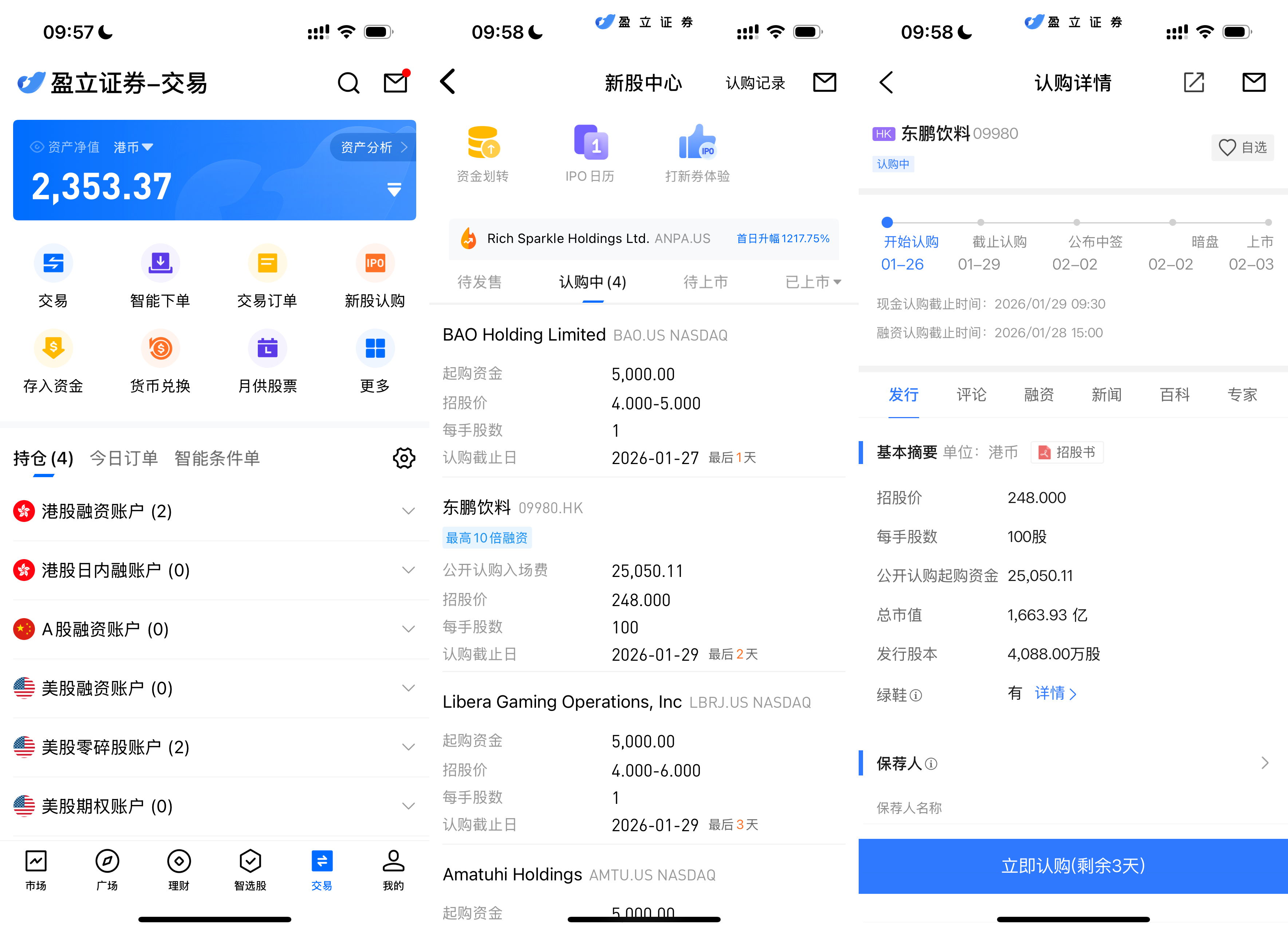

如何在 uSMART HK 认购东鹏饮料

uSMART HK App 设有 IPO 中心,提供独家优惠,客户可在 App 即时认购公开发售之新股。登入 uSMART HK App 后,点选右下角「交易」,进入「新股认购」,选择东鹏饮料后点击「公开认购」,填写认购数量并提交订单即可。

(图源:uSMART HK app)