作者:兴证固收黄伟平等

来源:兴证固收研究

投资要点

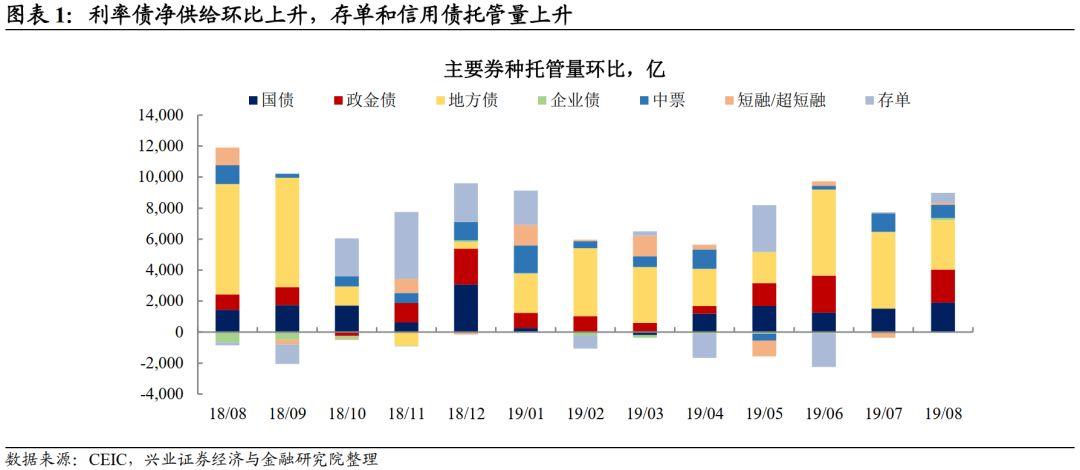

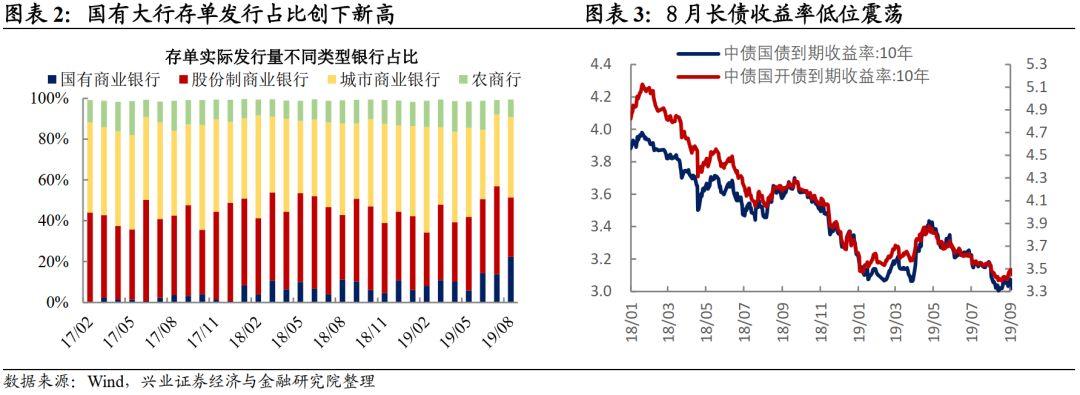

券种托管量变化:利率债净供给环比上升,存单和信用债托管量上升。利率债方面,地方债净发行维持在高位以及政金债净发行放量导致利率债净供给环比上升。信用债净发行量连续第四个月上升,其中中票托管量增幅最大。同业存单托管量继续上升,中小行存单发行成功率仍然不高,国有大行在存单发行中占比上升。

机构行为:商业银行配置动能偏弱,非银配置动能增强,外资持续流入。

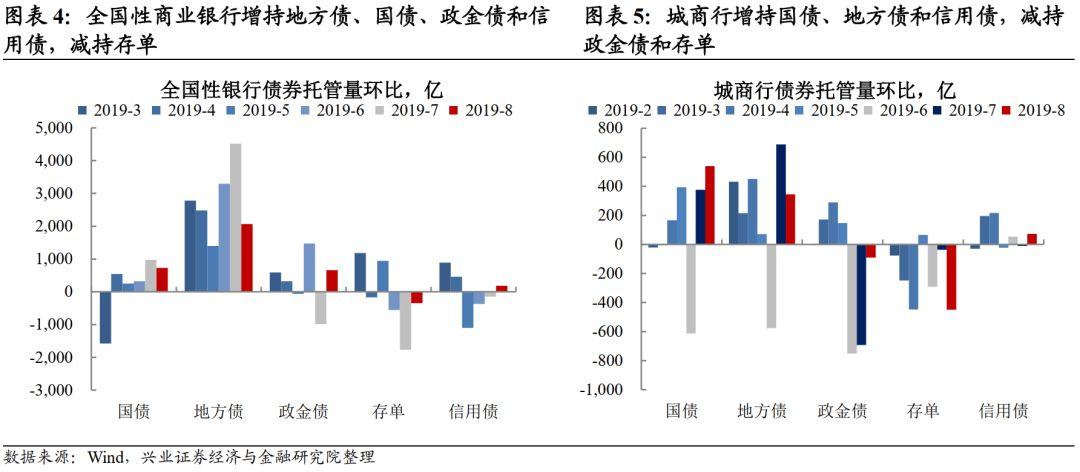

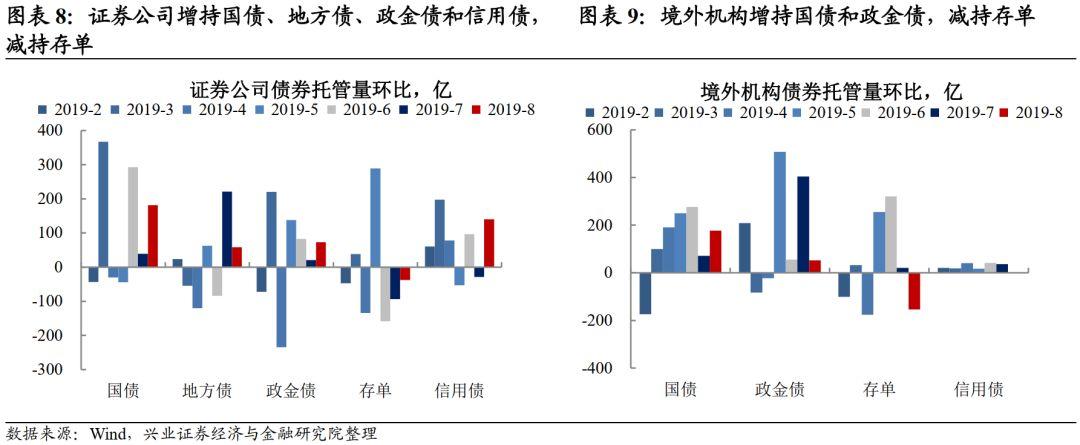

银行方面:全国性大行对国债和地方债的增持幅度均不及上月。当前收益率水平降至低位,债券对配置盘而言性价比不高。城商行和农商行均减持政金债,可能与银保监会将政金债纳入同业投资监管有关。

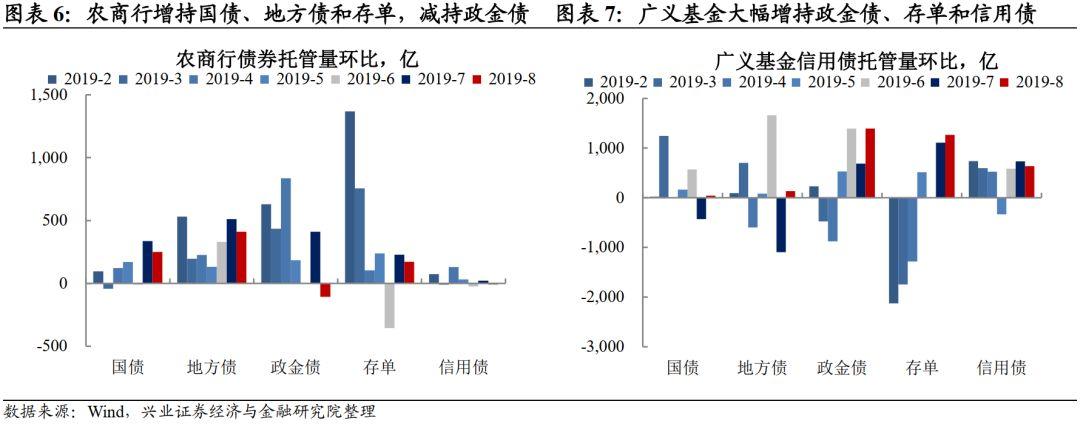

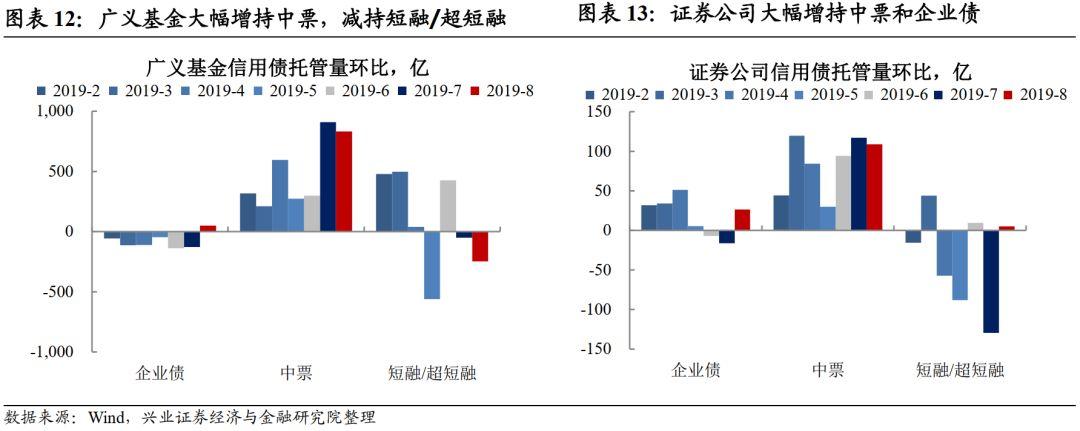

非银方面:广义基金大幅增持政金债和信用债,证券公司增持幅度也有所增强。在信用债持仓上,两者都体现出拉长久期的倾向。在收益率降至低位、信用利差被逐渐填平后,非银通过拉长久期获得超额收益的诉求较为强烈。

境外机构:8月人民币汇率出现较大幅度贬值,但这未能阻碍外资的持续流入。汇率并不是外资配置长久期债券的主要考量,中国债市的制度型开放,中国给全球机构提供了相对安全的高收益资产,叠加全球流动性再宽松将是未来一段时期外资流入的主导因素。外资购买存单与配置长久期利率债的逻辑并不一致,外资购买存单主要是为了进行carry交易套利,因此汇率贬值对外资购买存单的冲击较大。

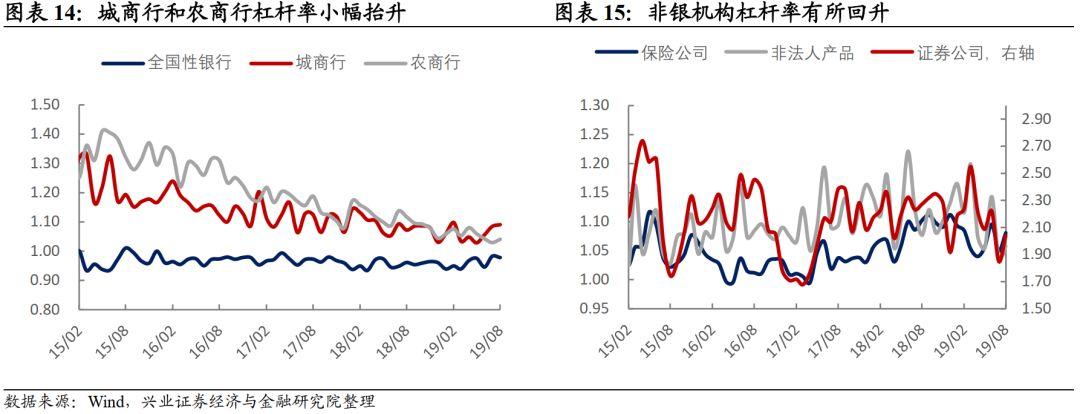

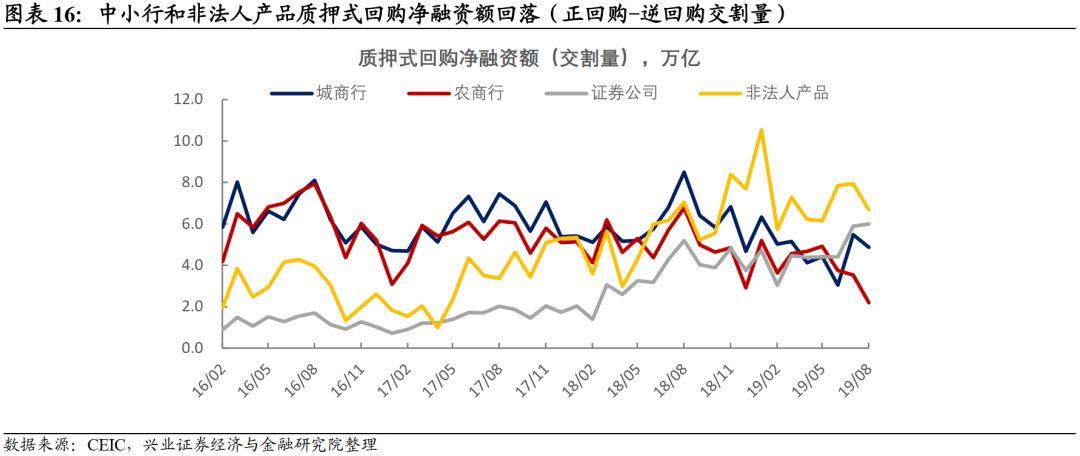

杠杆水平:中小行和非银杠杆率上升。银行方面,大行杠杆率平稳,中小行杠杆率提升。包商事件的影响犹存,中小行存单融资仍然存在一定困难,只能被动加大回购市场融资。非银方面尽管杠杆率有所抬升,但仍低于去年同期,这可能意味着当前的交易并不十分拥挤。

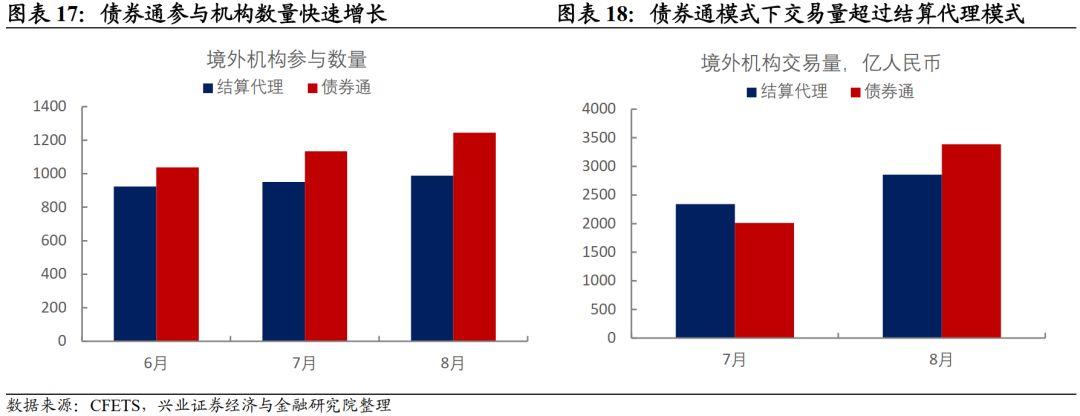

资管类产品或成为下一阶段外资流入的主导。在上月的托管数据点评中我们判断以资管产品和商业银行为代表的“零售力量”将代替央行类和主权类机构成为外资买债的主要动力。8月债券市场交易数据进一步印证了这一趋势:以“零售力量”为主体的债券通无论是机构数量还是交易额全面超过了结算代理模式,这标志着中国债市开放进入一个全新的阶段。8月外资债券交易量中,商业银行占比为44%,资管类产品为23%,资管类产品已经超越央行类机构成为第二大外资类别。随着9月4日摩根大通宣布将中国债市纳入旗舰指数GBI-EM,9月26日富时罗素大概率也将把中国债市纳入其旗舰指数WGBI,未来一段时期资管类产品在外资流入中的占比有望进一步提升。

风险提示:基本面变化超预期;逆周期调节力度加大;地方债扩容

报告正文

1

债券总托管量:利率债净供给环比上升,存单和信用债托管量上升

从分券种托管量来看,利率债净供给环比上升,存单和信用债托管量上升。利率债方面,国债托管量增加1908亿,政金债托管量增加2117亿,地方债托管量增加3197亿。地方债净发行维持在高位以及政金债净发行放量导致利率债净供给环比上升。信用债方面,短融/超短融托管量增加129亿,中票托管量增加866亿,企业债托管量增加132亿,信用债净发行量连续第四个月上升。同业存单托管量增加639亿,中小行存单发行成功率仍然不高,国有大行在存单发行中占比上升。

2

机构行为:银行配置动能偏弱,非银配置动能增强

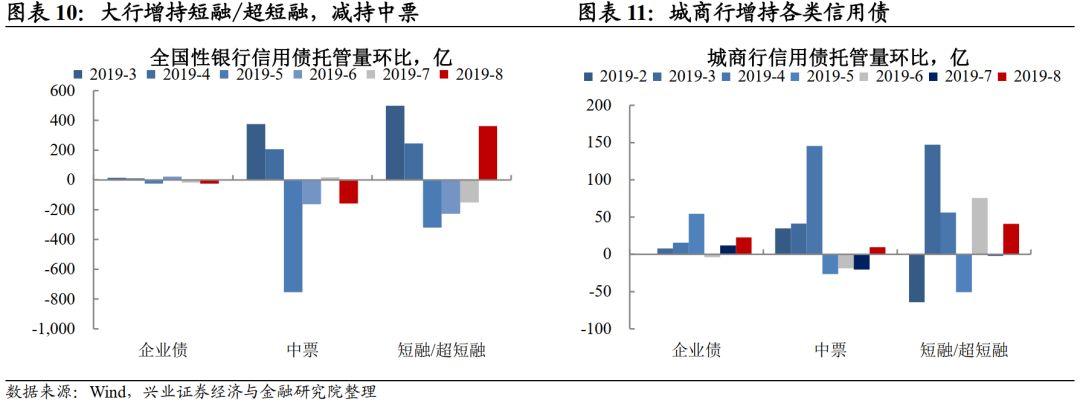

全国性银行和中小行买债意愿有所减弱。全国性商业银行增持国债725亿、地方债2062亿、政金债658亿、信用债179亿,减持存单351亿,其中对国债和地方债的增持幅度均不及上月。当前收益率水平降至低位,债券对于配置盘的性价比不高。城商行增持国债540亿、地方债345亿、信用债73亿,减持政金债90亿、存单449亿。农商行增持国债251亿、地方债410亿、存单173亿,减持政金债106亿。8月有传闻称银保监会将政金债纳入同业投资监管,城商行和农商行减持政金债的行为或与此有关。值得注意的是城商行和农商行并未增加对信用债的投资,而是将资金转移到国债和地方债的配置上,这可能意味着监管层预期的效果未能实现。

非银配置力量有所增强。广义基金增持国债40亿,地方债131亿、政金债1391亿、信用债635亿、存单1265亿,买债力度显著增强。广义基金在利率债的选择上向政金债倾斜明显,与强监管下中小商业银行筹码向非银转移有关。广义基金对信用债的增配仍维持在高位,可能与企业年金的建仓有关。证券公司增持国债182亿、地方债58亿、政金债73亿、信用债140亿,减持存单38亿,配置力度也有所增强。

汇率贬值难挡外资持续增配人民币债券。境外机构增持国债177亿、政金债52亿,减持存单154亿。8月人民币汇率出现较大幅度贬值,在岸人民币兑美元由7月末的6.89贬至8月末的7.15,但这未能阻碍外资的持续流入。我们曾在报告《外资买债由中美利差和汇率驱动吗?》中阐述了外资买债的宏观逻辑:汇率并不是外资配置长久期债券的主要考量,中国债市的制度型开放,中国给全球机构提供了相对安全的高收益资产,叠加全球流动性再宽松将是未来一段时期外资流入的主导因素。外资购买存单与配置长久期利率债的逻辑并不一致,外资购买存单主要是为了进行carry交易套利,因此汇率贬值对外资购买存单的冲击较大。

信用债持仓指向非银风险偏好显著提升。商业银行方面,全国性大行增持短融/超短融,减持中票,缩短信用债持仓久期的特征明显。城商行对信用债的增持也主要集中在短融/超短融上,可能出于缩表压力下对流动性因素的考量。非银增持中票的幅度最大,企业债增持幅度次之,短端上广义基金对短融/超短融表现为净减持。收益率降至低位、信用利差被逐渐填平后,非银通过拉长久期获得超额收益的诉求较为强烈。

3

杠杆水平:中小行和非银杠杆率上升

中小行和非银杠杆率上升。银行方面,大行杠杆率维持在0.98,农商行杠杆率由1.03升至1.04,城商行杠杆率由1.08升至1.09。包商事件的影响犹存,中小行存单融资仍然存在一定困难,只能被动加大回购市场融资。非银方面,广义基金杠杆率由1.04升至1.06,证券公司由1.85升至2.04,保险公司由1.05升至1.08,尽管非银杠杆率有所抬升但仍低于去年同期,这可能意味着当前的交易并不十分拥挤。从期间成交数据来看,中小行和非法人产品质押式回购净融资额有所回落。

4

资管类产品或成为下一阶段外资流入的主导

汇率贬值无碍外资持续流入,关注外资结构的趋势性变化。在上月的托管数据点评中我们判断以资管产品和商业银行为代表的“零售力量”将代替央行类和主权类机构成为外资买债的主要动力。8月债券市场交易数据进一步印证了这一趋势:以“零售力量”为主体的债券通无论是机构数量还是交易额全面超过了结算代理模式,这标志着中国债市开放进入一个全新的阶段。8月外资债券交易量中,商业银行占比为44%,资管类产品为23%,资管类产品已经超越央行类机构成为第二大外资类别。随着9月4日摩根大通宣布将中国债市纳入旗舰指数GBI-EM,9月26日富时罗素大概率也将把中国债市纳入其旗舰指数WGBI,未来一段时期资管类产品在外资流入中的占比有望进一步提升。

风险提示:基本面变化超预期;逆周期调节力度加大;地方债扩容