机构:银河证券

评级:增持

目标价:24.2港元

在2019上半年,由于公司增值服务的收入和利润率强劲,公司收入和净利润(分别同比增长74/73%)优于我们的预期。

■我们认为,向国有企业提供的服务(三供一业)可望成为公司长远的利润增长动力。

■除了内生增长强劲之外,预计并购亦将成为重要的催化剂,因为公司手头现金已超过50亿元人民币。

■维持「增持」评级。最新目标价为24.20港元,基于30倍2020年市盈率。

优于预期的上半年收入和净利润

碧桂园服务上半年的净利润同比增长73%至8.17亿元人民币,不仅优于早前发布的盈利预喜,也优于我们预期。所有业务分部的收入同比增长超过65%,部分是受益于公司截至19年6月底,物业服务收费管理面积同比增长59%至2.17亿平方米,其中来自碧桂园(2007.HK)相关项目的同比增长41%,来自第三方物业开发商所开发的物业在管面积增长更为强劲,同比增长199%。公司于2018年12月收购了5家物业管理公司,反映公司能够通过并购促进收入和利润增长。整体利润率也保持稳定,因为公司在收购多个项目后,仍能控制成本,使19年上半年的毛利率能够保持在39.2%。

增值服务在艰难的宏观环境下仍有惊喜

我们认为非业主增值服务在上半年为我们带来了惊喜,这显示了来自碧桂园这一巨型开发商的溢出效应。该业务收入非常强劲,收入和净利润分别同比增长116%/92%至5.96亿元/3.44亿元人民币,这主要是受惠于房地产开发商(特别是来自碧桂园)的项目销售中心中的按场咨询服务。由于碧桂园开发的项目主要位于低线城市,销售额增速较同业慢,因此对公司的咨询服务需求增加。尽管该分部毛利率在19年上半年下降了5.3个百分点至42.3%,但受惠于碧桂园带来商机,该分部整体毛利增长92%。

服务国有企业为长期催化剂

我们在中期业绩中看到公司出现长期催化剂。来自国企的“三供一业”服务在上半年创造约6,000万元人民币的收入,其中主要项目为中石油的住房项目,该服务管理面积达9,000万平方米(不计算为在管面积)。管理层预计此分部将成为2021财年的强劲盈利推动因素。我们预计,由于公司强大的品牌,在未来将获得更多项目。

并购助公司保持强劲盈利增长

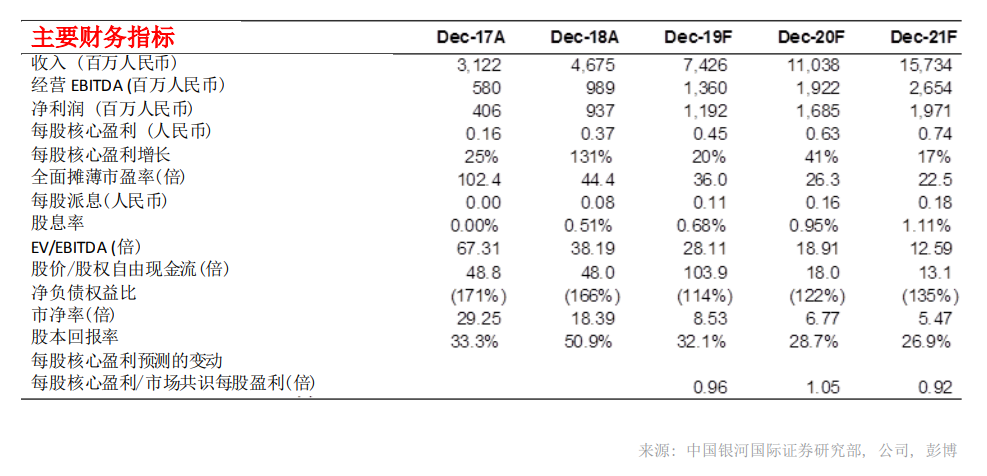

我们将19财年/20财年每股盈利预测上调21%/14%,以反映收入和净利润强于预期。目前,我们预计公司净利润在18-21财年实现34.5%的复合年增长率。而因为公司拥有超过50亿元人民币的净现金,有助未来进行更多并购,我们预计增长会有进一步的上行空间。公司已经完成7次收购,这都是相对知名的同业。我们重申「增持」的评级,基于30倍2020年市盈率(未变),我们将目标价上调至24.2港元。

主要的下行风险包括:(1)经济恶化导致下半年的毛利率低于预期,以及(2)并购所产生的行政及管理开支高于预期。