本文來自格隆匯專欄:投中網,作者:陶輝東

近期,有投資人建議投中網關注一下併購市場,據説行情非常的火爆:“有家剛剛上市的公司,募了二十多個億,放話要做十筆以上的收購”,“還有家公司才過會幾天,就在找儲備項目了”。

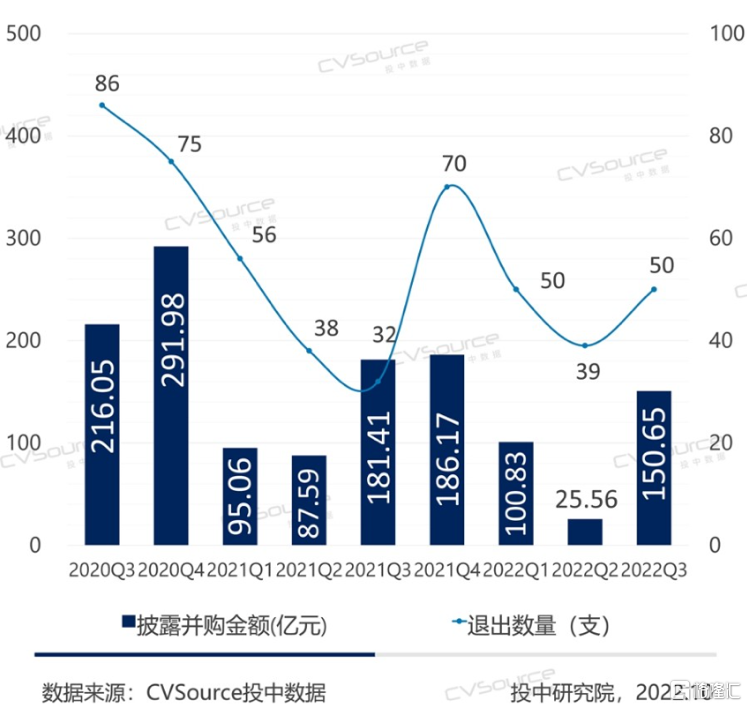

查一下數據,的確有跡象顯示,已經低迷了好幾年的併購市場,正在明顯的回暖。CVSource投中數據顯示,2022年11月中企披露了484筆併購交易,環比上升11.16%,實現三連升。在IPO紅利已經逐漸兑現完畢之後,併購紅利正在悄然興起,這是一個好消息。

每當行業陷入“退出難”的時候,併購作為潛在的退出路徑之一就會得到特別的注意,而現在又是這樣的時候。

新上市公司開啟豪購

在當下的併購市場上,一個新興的羣體引起了特別的關注,那就是最近三年新上市的企業。

2022年12月28日,隨着螢石網絡、清越科技的上市,科創板上市公司總數正式突破500家大關。自2019年科創板註冊制落地以來,A股新上市公司的總數更是超過1500家,它們如今正在回過頭來成為一級市場上的主力買家。

它們不僅手上有天量的資金,還普遍地存在併購的衝動。僅最近一週,它們發起的併購就有:2022年12月28日,可孚醫療宣佈收購杭州萊和生物;12月27日,雙飛股份宣佈收購浙江搏樂;12月27日,慧博雲通收購同興科技;12月20日,紐泰格收購奧輝半導體……其中有些公司,比如慧博雲通上市一個月就啟動了併購動作。晨壹投資在2022年的一篇文章中寫道:“我們已經看到新上市公司作為買家的併購數量正在從2020年的零星幾單增長到2021年的幾十單,近期每月併購數量都在逐漸增長。”

前述投資人向投中網表示,註冊制之後上市的公司有一個常見的特點:業務線比較單一,原有產品的市場空間比較窄,公司的天花板比較明顯。這類公司上市之後要想再上一個台階,併購是順理成章的。

這一趨勢在過去幾年最熱的半導體賽道尤其明顯,通過併購提升行業集中度已經勢在必行。這位投資人表示:“半導體公司數量上已經明顯的過剩了,很多人憑着某一項技術就開始創業,也能得到資本的支持,做出產品來。但僅僅只是一個產品很難成為所謂的龍頭企業,所以一定是大量的併購重組。”對於那些在2020年、2021年半導體賽道估值還在高位的時期上市的企業來説,還有一個直接的壓力,那就是它們的業務體量很難支撐起市值。因此“買營收、買利潤”的邏輯也非常普遍。

與上一輪市場幾乎談之變色的“跨界併購潮”不同的是,這次的併購大多規模不大,基本沒有跨界併購,且以全現金交易為主,不涉及發行股份,因此節奏相當快。投中網梳理了最近一個月內新上市公司披露的收購預案,62%的金額尚不足1億元。這種“小額、現金”的特點,與成熟資本市場的併購更加相似,A股市場正在迎來一波真正意義上的產業併購潮。

對於VC/PE而言,這可能意味着另一波紅利。

實際上,這些新晉上市公司們充盈的腰包早就被VC/PE們盯上了。在近期的一次論壇上,一位投資大佬在演講中預測2023年的募資形勢會好轉,他的主要理由之一就是“中國有超千家新上市公司,它們手握的資金超萬億元”。

IPO靠不住,併購要挑大樑了?

僅憑IPO獨木橋無法解決退出問題,已經逐漸成為業內共識。雖然註冊制落地以來A股已經貢獻了超過1500個IPO,但VC/PE行業的整體退出形勢卻愈發嚴峻起來,在2022年,DPI又一次成為到處都在唸的緊箍咒。統計顯示,2022H1中國股權投資市場共計發生約1295筆退出案例,同比下降50%,其中除併購退出外,其餘方式的退出交易均有不同程度下降。

或許,這次拐點真的來了,是時候讓併購退出挑大樑了。

2022年以來,IPO的難度在實質性的提高。雖然2022年IPO過會率達到87%,但如果將取消審核或終止撤回的企業計算在內,那麼“真實過會率”僅有60%。一位券商投行部人士向投中網解讀道,審核現在不喜歡同質化的上市公司,如果所在賽道已經有同類公司上市,你的規模不如它,又不能很好地論證技術先進性,就容易被否。

這種情況下,對於很多跑的不夠快的公司而言,獨立IPO的窗口可能已經關閉了,被併購是更合理的登陸資本市場的路徑。正如經緯中國張穎近期發文建議,部分企業創始人以“更大的心胸”、“格局和膽識”去考慮被併購或者合併的機會。

還拿半導體賽道舉例。科創板推出以來有近100家半導體公司成功上市,A股半導體上市公司總數逼近200家,MCU等同質化競爭嚴重的賽道IPO的難度必然會大大增加。

與此同時,隨着註冊制擴容,極低流動性的小市值“殭屍股”也開始在A股出現了。截至2022年12月28日,科創板上換手率最低的公司呈和科技換手率只有0.10%,日成交額不足10萬股。晨壹投資文章中指出,近5年,A股低於30億元的小市值公司從不到50家已經增長到超過1300家,已經有近百家公司出現單日成交額不足100萬人民幣的現象。

因此,對VC/PE而言IPO已經不再等同於退出,相比之下併購才能保證拿到真金白銀。

為DPI頭疼的LP,對併購退出也非常之期待。某中部城市一家引導基金副總向投中網表示,他認為能夠解決“腰部項目”退出問題的GP才是“真的厲害的GP”。因為對於一隻基金來説,比較好的情況下也只有20%左右的IPO,大部分項目是很難上市的,如果這部分項目也能有比較理想的退出方案,整隻基金的回報才有保障。而對於這些腰部項目,最可行的退出方案就是被併購。這位副總表示,原來大家覺得北交所能讓腰部項目也實現上市退出,現在看這屬於“自作多情”了,北交所絕對不是用來給VC/PE退出的市場。

GP“補課”併購

有些動作快的GP,已經開始為大併購時代的到來做準備了。在2022年的一次投資論壇上,元禾璞華管理合夥人陳大同表示,2023年開始中國的併購潮將會出現,“我們基金在正常投資之外正在跟一些平台、公司、龍頭企業建立聯繫,做相關的準備”。

由於中國VC/PE長期以來的“IPO崇拜”,大部分GP在併購退出上沒什麼經驗。從數據來看,併購幾乎還是一塊沒有開墾處女地。CVSource投中數據顯示,2022年Q1-Q3,中國僅有139只私募基金以併購的方式成功退出,回籠資金總計僅276億元。在總的退出盤子中,這樣的規模基本可以忽略不計。

在2022年以來資本寒冬的背景下,很多GP在內部設立了“投行部”專門幫助被投企業融資。深圳一家PE的投行部人士向投中網表示,他現在的重點工作就是“勾兑”上市公司。但他也表示,上市公司對估值比較敏感,而且更喜歡有一定收入和利潤的項目,並不容易匹配成功。

對GP而言,併購退出實際上是一門很有講究的學問。前述LP就認為,GP應該充分運用自身的“信息優勢”,積極為被投企業尋找併購機會。他表示:“併購退出更需要GP發揮能動性,與企業創始人保持順暢的溝通,臨時抱佛腳就來不及了。”在併購的過程中,VC/PE的確能扮演非常關鍵的角色。有統計顯示,在併購交易中當買賣雙方擁有相同VC/PE股東時,交易達成的概率能提高近3倍。