這幾天,隨着促消費政策和疫情防控措施鬆綁,消費板塊接棒新能源成為最強主線,幾乎所有下面的細分概念都在強勢復甦。

一如之前所料,消費股的行情,開始躁動升温了。

今天多隻啤酒股盤中甚至一度衝向漲停,成為反彈最明確的細分消費賽道之一。

消費行業的投資邏輯很簡單,不需要太多高深的分析,但每一隻消費股的背後,都有各自不簡單的故事。

比如今天我們給大家説的燕京啤酒。

看完它的發展史,相信大家對啤酒這個行業的認知,會有更準確深入的理解,也對大家的投資有很好的幫助。

5月18日盤後,燕京公吿,正式迎來了新董事長。5月20日,燕京啤酒的微信公眾號發了一篇文章,是關於新董事長上任後的首個採訪。毫無疑問,裏面有段話引起了市場的遐想。

從那個時候起,燕京啤酒的股價一直在漲,並創了21年以來的新高。

酒是A股的YYDS,儘管這一年多稍有褪色,但絲毫不影響酒在A股裏的地位。然而,如果投資人端的是燕京這瓶,這恐怕是過去十幾年最苦的一瓶了。

燕京啤酒的股價止步於2007年,而那之後啤酒行業經歷了行業整合、格局優化、結構升級的大牛市,這些都與燕京無緣。2017-2018年,啤酒處在十年來的首次全面提價之際,高瓴飲了華潤,復星飲了青島,重陽飲了燕京,從後面結果看,重陽這杯最苦。燕京的股價,依然處在它2007年以來的震盪區間裏。

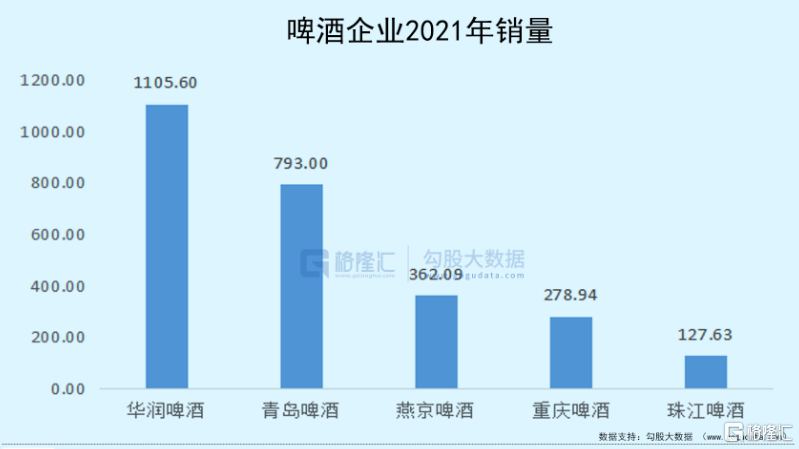

情況還不止於此,橫向對比,更能看出燕京啤酒的悲催,明明算全國化的啤酒,銷量也比重慶啤酒高,但市值卻淪落得與區域啤酒珠江相比。

那麼燕京怎麼了?這一次市場的期待能成真嗎?

01

燕京什麼時候掉的隊?

燕京啤酒的傳奇人物L據説很愛看《動物世界》,L從中受到啟發,“如果在市場上誰先哆嗦和膽怯,誰就會被別人打敗。”

而燕京掉隊,正是從10年前的金威啤酒股權爭奪戰中露出怯意開始的。

2012年春節前夕,香港的上市公司金威啤酒(曾經的124.HK)公吿變賣啤酒資產。

金威啤酒1985年成立於深圳,共有產能170萬噸,在廣東地區擁有5個工廠,廣東省內僅次於珠江和青島,在成都、西安、天津還各有一廠。

很顯然,這個上百萬產能的歸屬權將影響整個華南啤酒市場的競爭格局,這勢必會引來各方勢力的爭奪。

不過當時流傳的是,燕京的大股東北京控股在春節前與金威的控股股東粵海談妥,競標只是走過場。

燕京有拿下金威啤酒的理由,燕京的強勢地區是廣西、福建,拿下金威,可以壯大廣東市場,並將三個市場連成一片,同時填補燕京在成都、西安、天津沒有廠的空白。另外,這些年來,燕京始終落後青島100多萬噸。拿下金威,燕京基本可以與青島平起平坐。

然而到了2013年,金威最終以近54億價格花落華潤,燕京金威並沒有走到一起。據説是價格談不攏,燕京只能出到45億人民幣。

在這樣一場戰略性併購上,為什麼燕京退縮了呢?

沒錢是最主要的原因,看2012年上半年年報,燕京的貨幣資金、應收票據、應收賬款、其他應收款分別是24.7億,3440萬、1.244億、9830萬,反映其資金充實程度的項目加起來一共只有27億左右。

因為業績規模擴大,需要流動資金增加,燕京的銀行短期借款高達42億,可見,燕京的融資壓力不小。

當然,以燕京的實力,再加上大股東北控的實力,錢是可以解決的,但燕京還面臨其它的麻煩。

一是福建市場不省心,2003年燕京收購了惠泉,本來意在一統福建市場,但老大惠泉被雪津吊打,不僅翻不了盤,從2010年開始,頹勢已現,有崩盤之勢。二是大本營北京市場不斷有敵入侵,像華潤雪花在天津和北京郊區建廠,青島在北京收購了兩家啤酒企業。

更麻煩的應該是人才儲備問題。2012年8月,惠泉啤酒發佈公吿,調廣西燕京漓泉的魏小平來惠泉,這是漓泉的第二批人馬到任。2010年惠泉銷量下滑24%時,燕京就調了漓泉的總經理胡建飛來操盤,同來的還有漓泉的李文彬等人。

從燕京漓泉調兵,可見其人才短缺。如果燕京吞下金威,高管換血在所難免,而無人才儲備,消化起來會異常艱難。金威這些年本來就經營困難,燕京接手不好,惠泉式的崩盤恐怕會再現。

種種因素,最終讓燕京在天價的金威面前露怯了。而正如L自己説的,露怯了,你就被打敗了。

2012年,燕京啤酒銷量首現下滑,行業整體下滑是2014年,燕京早了兩年,並且利潤再也沒能恢復過來。

02

怎麼就掉隊了?

燕京啤酒1980年成立於北京順義區,作為後起之秀,也有過自己的高光時刻。先是吊打北京的老牌企業五星啤酒和北京啤酒,在北京的市場佔有率常年在85%以上,然後又超過青島,1995年坐上國內啤酒的頭把交椅。

走出北京後,燕京又強勢控制了廣西和內蒙兩個市場,市場佔有率一度分別超過85%和75%,同時在湖北和福建也比較強勢。借力廣西,又發展廣東,廣東燕京也曾經是貢獻利潤最大的三大子公司之一。此外,燕京在湖南、四川、浙江、新疆等地也形成了局部優勢,形勢可謂非常不錯。

那燕京怎麼就掉隊了呢?

客觀上來説,我覺得帝都的身份既是燕京的優勢,也是燕京的劣勢。優勢方面,帝都的身份是一個不錯的品牌優勢,北京人來人往,有利於加深對燕京品牌的認知,方便打開其他地方市場。

但劣勢也在於此,正因為帝都的特殊性,對一個有志於成為全國性的品牌來説,拿下北京市場,戰略意義大於賺錢意義。而啤酒又不同於其他消費品,比如白酒,因為單價低,運輸成本高,消費者保鮮要求高,啤酒銷售有半徑。這也導致了要進入一個地方,就要建廠,進入成本高。所以,如果打算進入,就基本上做好了廝殺的準備。

儘管燕京守住了北京80%以上的市場份額,但戰況恐怕是相當慘烈的。

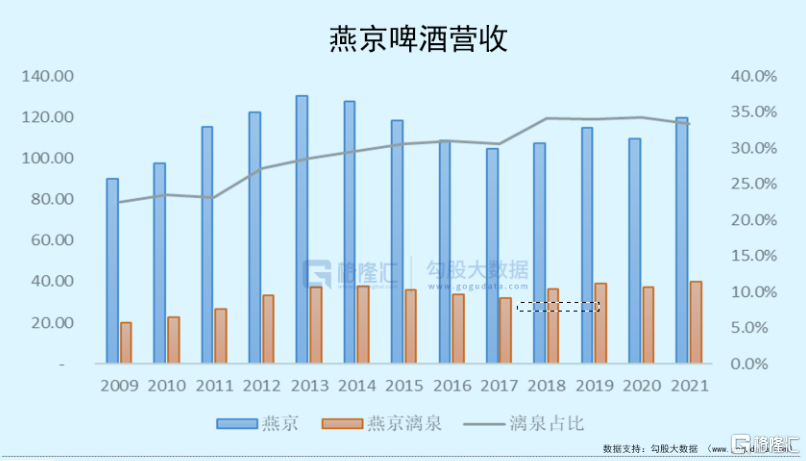

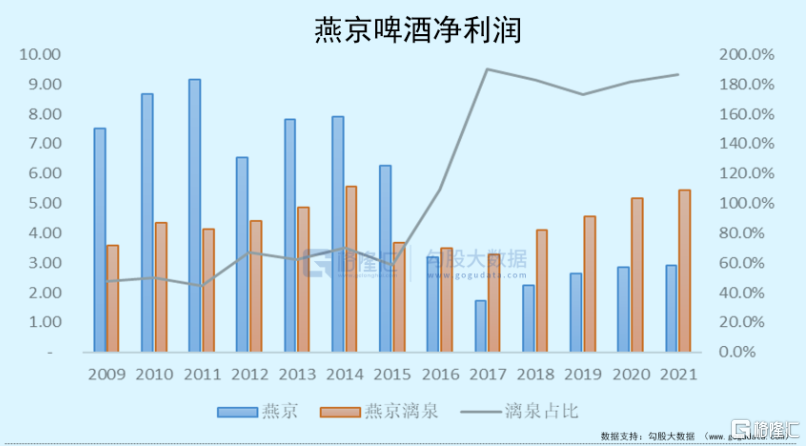

一般來説,80%以上的市場份額,是貢獻利潤、為其他市場輸血的基地市場。但燕京的北京市場很難説起到了這個作用,真正為燕京輸血的是廣西市場。廣西市場營收不到25%時,淨利潤貢獻就超過了50%,2016年以來,基本成為唯一貢獻利潤的市場了。儘管沒有北京市場的數據,但從廣西的數據反推,北京市場賺錢難,市場份額守住了,但代價慘重。

相比一下,華潤的主要利潤貢獻市場是四川,青島是山東和陝西。這些地方,戰略意義就沒有北京市場大,競爭對手有錢賺才會去,沒錢賺,跑到它們後方騷擾一下,獲得競爭談判籌碼是可以的,但廝殺個你死我活就意思不大。所以他們可以躺賺這些基地市場,利用這裏的利潤和現金流去其他地方攻城掠地。

主觀上面來講,也是最根本的原因,就是燕京的自身問題了。北京市場縱然守得慘烈,但這從另外一個角度看,也是人才培養的基地市場,但燕京沒有利用得上,反而替燕京輸送人才的是廣西市場。

燕京的自身問題,老生常談,就是許多國企的通病,轉型緩慢,機構臃腫。

舉幾個例子。

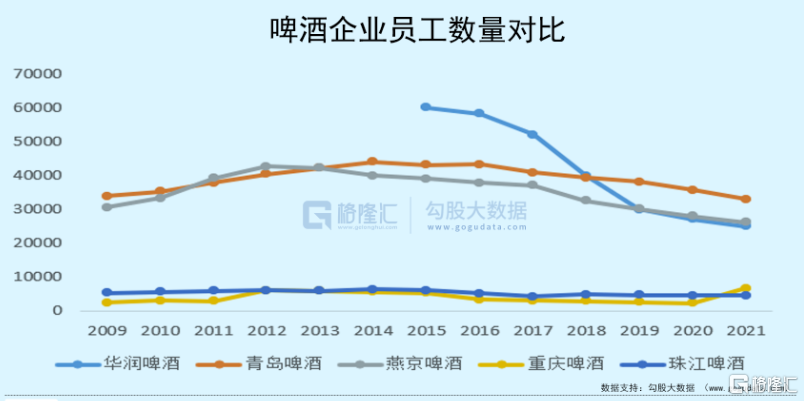

燕京的規模已經掉青島一個檔次了,掉華潤更加是幾個檔次了,但員工規模上燕京一點也不遜色,比華潤啤酒還多。

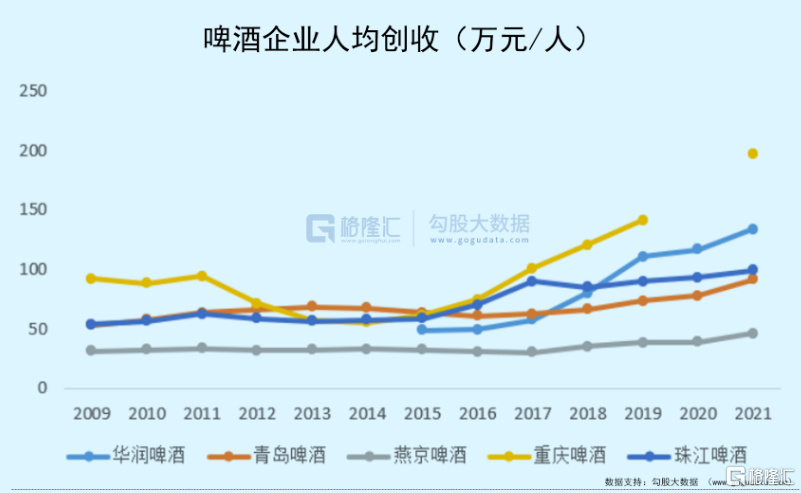

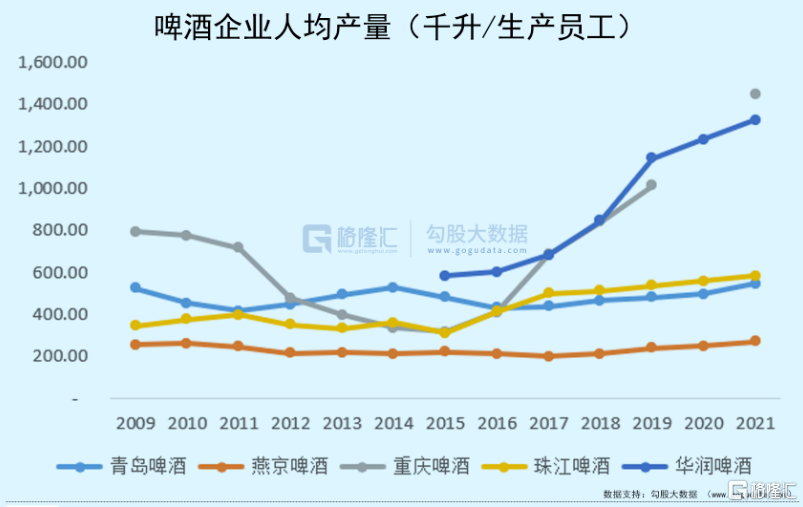

所以看燕京的人均創收,即使是燕京輝煌的時候,與其他啤酒企業也完全不在一個層次上。還有人均產量(千升/生產員工),燕京低得簡直讓人汗顏。

啤酒這些年的一個趨勢是消費升級,雪花啤酒一直被認為是LOW中的LOW,產品力最差,但就是雪花的噸酒價格也開始吊打燕京了,可見燕京的轉型之慢了。

市場快速發展的時候,這些機制問題會被髮展的步伐所掩蓋。但當發展慢下來時,蛋糕做不大了,比拼內功的時候,燕京這些深層次的問題就浮出水面了。

2012年,是中國啤酒放緩的開始,2014年中國啤酒行業正式下滑,與燕京開始掉隊的時間對得上。

03

還能歸來否?

儘管燕京掉隊了,但從經營面上看,燕京的基本盤是還在的,燕京依然擁有北京、廣西、內蒙三個基地市場,每年有上百億的營收,並且經營現金流非常的好。

從資產負債面上我們可以看到,雖然説燕京的利潤表很難看,但並不意味着公司沒賺到錢,公司的賬面貨幣現金逐年增長,有息借款降到幾乎為零。這隻能説公司是實打實地賺進了現金,只是沒有在利潤報表端體現。

很多時候,現金比淨利潤更重要。可以認為,燕京的基本面實際比利潤表呈現得要好得多,而這背後的原因也不難理解,因為啤酒是整個行業在變好,競爭格局變好,產品結構升級顯著,推動了啤酒企業的盈利能力改善。燕京只是因為人員臃腫以及大量的折舊費用,讓這個盈利潛力沒能釋放出來。

問題在於燕京在還有基本盤的時候,願意求變化。

今天的幾個國內啤酒巨頭都是國企過來的,顯然拿國企的身份來指責燕京是有失公平的。國企改革的阻力在哪都會有,有些時候,內部改革的阻力大,就要藉助外力來推。

啤酒領域的王道是什麼?

這點,請看全球第一的百威英博怎麼來的:

第一步,1989年三個巴西人收購博浪啤酒;

第二步,1999年,博浪啤酒吞併南極洲啤酒,組成美洲飲料公司,控制巴西市場;

第三步,2004年,比利時的英特布魯花收購美洲飲料(PS一句,一年時間,比利時人在權力的遊戲中全部出局,巴西人重新掌權);

第四步,2008年,英博用520億美元收購美國的百威,形成巨無霸百威英博;

第五步,2016年,百威英博豪擲1080億美元吞下全球老二SABMiller,從此天下啤酒三分,我佔其一。

看到了沒,全球第一的啤酒企業就是用令人窒息的錢買出來的。試問,有哪個領域有這樣的大手筆收購?

再看國內,瀋陽走出的小啤酒廠雪花是怎麼走到國內第一的?還是一連串的買買買,被雪花雪藏的啤酒品牌無數,上面提到的金威,現在基本已經看不到蹤跡了。

由此可見,啤酒領域的王道就是資本。

因為外資啤酒公司擁有強大的資本實力、豐富的產品線以及豐富的運營經驗,所以國內的啤酒巨頭們基本與外資有過聯合,有些甚至已經把自己的命交給了外資,比如重慶啤酒。

但唯有燕京是例外。

燕京的L曾經説:“內不聯營,外不合資,走自己的路,發展民族工業。”

這情懷固然可嘉,但不符合啤酒領域的玩法。

拒絕外資的進入,對燕京而言,不僅僅是拒絕了資本,拒絕了產品經驗,也是拒絕了藉助外力推動內部改革的可能。

2017年,執掌燕京近30年的L退去,曾引必未來燕京是否會走向封閉的遐想,燕京還發一個全球招募總經理的廣吿,但最終不了了之,燕京還是由原來公司體系的趙曉東掌舵(身兼董事長和總經理),直到2020年10月被帶走。

趙曉東被帶走後,燕京由原體系的謝廣軍主持,後面傳聞順義區國資委的耿超將接任燕京董事長,今年5月18日正式落地。

這是一個非燕京系的人,是過渡人物,還是帶着任務來的,不免讓人有想法的,尤其是520那個採訪的一段話。

燕京原來的五個核心市場,福建已經崩盤了,湖北也基本沒戲,剩下北京、內蒙和廣西,就像我們上面説的,基本盤依然是在的,實力依然是有的。但如果燕京還不行動起來,隨着啤酒市場被瓜分完畢,露出怯意的燕京這些市場豈不會招來虎視眈眈者。

百威亞太的招股説明書提供了好幾個國家的啤酒格局,從這個數據看,當前中國的啤酒格局遠不是終局。

就像世界啤酒格局一樣,國內經過幾十年的發展,也早走過了吃小魚,吃中魚的時代,到了吃大魚的時代。

是燕京主動求變,還是等着被蠶食,全看燕京怎麼做了。