牛年以來,白酒行情動盪不安。其中,有8家酒企自最高價回撤超過40%,有19家回撤超過30%。真夠慘烈!

(白酒跌幅統計表,來源:Wind)

龍頭酒企中,行業排位老四、坤哥重倉的洋河股份回撤明顯,累計跌幅31.5%,蒸發市值逾1200億元,最新總市值不足2900億。不過,洋河從去年3月低點統計至今,漲幅仍然超過130%,最高衝高至220%以上。另值得注意的是,洋河當前動態PE倍數僅為37.7倍,位列幾家核心龍頭酒企倒數第一。

(洋河股價走勢圖,來源:Wind)

洋河這些年回報率嚴重跑輸“茅五瀘”,且估值屢屢被壓制,背後根源是業績始終不見起色。那麼,問題來了,洋河究竟還行不行?成為一個非常現實的問題。

01

2020年,洋河股份總營收為211.25億元,同比下滑8.65%,歸母淨利潤為74.77億元,同比反而上升1.27%。分季度看,洋河Q4營收22.11億元,同比提升9%,相較於三季度小幅提速,而歸母淨利潤為2.91億元,同比提升23%,環比三季度提升9個百分點。從整體表現來看,洋河已經似乎已經從渠道改革中走出來了。

(洋河核心財務數據,來源:Wind)

券商機構們、大V也都説洋河業績超預期,但今日之股價仍然逆勢收跌1%。究竟,怎麼看待洋河最新“成績單”呢?

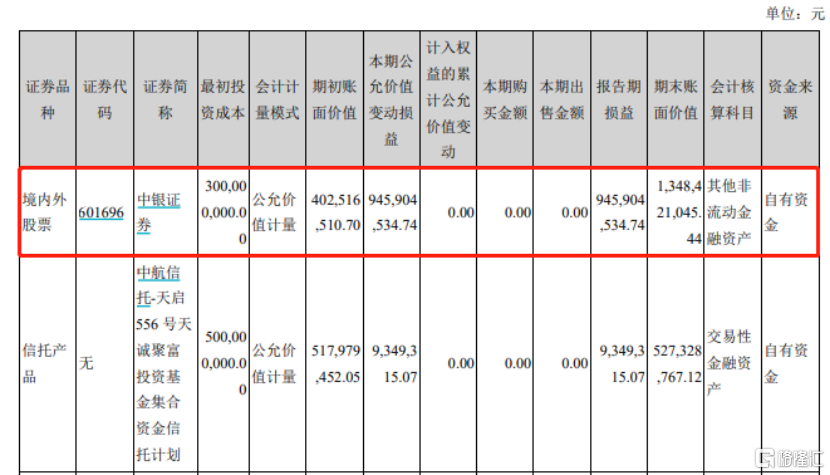

2020年公司營收負增長,環比2019年(-4.28%)繼續下滑,而淨利潤逆勢實現增長,與前者並不匹配。主要原因是洋河去年打新股中了中銀證券,為洋河帶來13.45億的税前收益。

怎麼計算出來的?

根據去年一季報披露,洋河持有中銀證券3.16%的股份,持股份額為7894.7萬股,該筆原始投入資金為3億元,2020年初賬面價值為4.03億元。

(洋河證券投資情況,來源:Wind)

截止2020年3月31日,中銀證券收盤價為21.33元,按照持股份額計算,賬面價值為16.84億元,而洋河在一季度報中計入的是13.48億元,相當處於審慎考慮打了個8折。

而截止2020年12月31日,中銀證券收盤價為27.68元,實際賬面價值為21.85億元,如果也按照80%來處理,全年計入賬面價值為17.48億元,減去年初賬面價值4.03億,公允變動帶來利潤為13.45億元。按照20%税率來計算,大致能影響10億左右的淨利潤。

如果扣除這10億,洋河去年歸母淨利潤為64.77億元,同比2019年其實是繼續下滑了12.3%,比2019年下滑9%還要嚴重。可見,洋河營業利潤是趨於惡化的,只是被這筆意外中的新股給掩蓋了。

事實上,影響洋河業績表現,仍然是兩個方面。一是去庫存,二是次高端酒競爭激烈。

02

那麼,2021年一季度亦或是全年,洋河業績表現會如何?這一點我們可以從上一年四季度末的“合同負債”(約等於預收賬款)去找找答案。

因為四季度是酒消費的淡季,往往來年元旦之前,會要求經銷商打款形成預收賬款,等過了12月31日之後再發貨,好確認一季度業績。所以,合同負債的情況往往能反應來年一季度的業績水平,相對比較重要。

2月26日公佈的業績快報中,並沒有詳細披露這些數據,但我們可以從其它指標表現來進行推測。洋河幾乎沒有有息負債,而其他經營性負債項目也相對比較穩定,而總負債的變化也往往是銷售預收賬款,即合同負債項目。

截止三季度末,洋河負債是97.32億元,而2020年披露的總資產為538億元,所有者權益為385億元,計算總負債得到153億元。這樣一計算可知,洋河合同負債大致為55.7億元(153-97.3)。

(洋河財務數據,來源:Wind)

我們查看2019年四季度末,合同負債為67.54億元,相當於2020年同期比較是下滑了17.5%。這個比例下滑是很多的。2019年,合同負債相較於2018年末的44.68億元,同比增速為51%,而2020年一季度業績反而是下滑14.9%。

所以,2020年末的合同負債同比下滑較多,那麼可預測洋河一季度業績表現並不那麼樂觀。

並且,洋河淨利潤還要受到中銀證券股價波動的影響。

當前,中銀證券最新股價為18.77元,相較於年初下滑了32.19%。如果按照這個最新收盤價來計算的話,洋河持有賬面價值為18.77*7894.7萬=14.8億元。如果按照80%來計算,洋河計入財報中的賬面價值估算為11.85億元。

(中銀證券股價走勢圖,來源:Wind)

如果沒算錯的話,當前公允價值變動已經會影響洋河一季度税前淨利潤5.63億元。並且,當前離3月31日還有將近1個月時間,中銀證券的估值還有望迎來回歸。

當前,中銀證券PB為3.48倍,位列49家券商中第6名,遠遠高於券商行業平均1.89倍的PB。並且隨着美國10年期國債收益率的快速攀升,當前全球金融市場處於一個動盪期,A股在3月的表現恐怕也不是很樂觀。

(券商最新PB統計,來源:Wind)

一方面合同負債下滑較多,另一方面中銀證券股價暴跌,均給洋河一季度,乃至全年業績帶來了負面影響。總體來看,洋河2021年不宜樂觀,更沒有機構們口中的,洋河已經走出渠道改革的困境,馬上要迎來快速增長的臆想了。

03

從實際數據表現來看,洋河並沒有完全從渠道改革的困境中走出來,但比2019年確實有一些改善。

此前,洋河渠道模式最大問題是將經銷商功能弱化,導致渠道庫存高、渠道利潤率不及競品、廠商關係不協調、團購渠道混亂等問題。這是表現結果而已,而實質是洋河與經銷商的利益博弈出現了問題。

這些在2019年上半年爆發。一方面,由於洋河剛性考核,渠道商壓貨明顯;另一方面,經銷商賣洋河的意願不強。另外,江蘇省內又遭遇後起之秀的今世緣,競爭壓力不小。最終導致的結果是,在白酒行業大年的情況下,洋河全年業績逆勢下滑9%。

好在洋河管理一流,及時發現了問題,進行大刀闊斧的改革,並確定了“一商為主、多商為輔”的戰略。這個戰略主要有3點:

第一,恢復市場秩序,調動經銷商積極性。在某一地區選擇實力最強的經銷商主導市場,一改過去壓價競爭的局面、穩定價格水平,保障渠道的利潤率和經銷商的利潤,讓經銷商參與到市場中,調動其積極性。

第二,經銷商定位細化。當地其餘經銷商補充服務其他流通渠道,該部分經銷商利潤額相對較小,但能夠滿足第二類經銷商(配送商)的利益訴求,簡化其盈利模式。

第三,優化經銷商隊伍。對於不符合公司要求的經銷商,剔除出經銷商羣體,優化經銷商隊伍。

在產品方面,洋河也有一些動作,將高端產品M6進行升級至M6+,反響效果還相對不錯。據券商機構調研,M6+在今年1-2月表現已超老M6同期水平。另外,公司在2020年底推出水晶版夢3,而今年年內天、海也有望逐步進行升級。

渠道改革成果,其實並沒有外界臆想那麼順利,畢竟2020年實打實遭遇了新冠衝擊,只有茅台五糧液高端白酒影響較小,而中低端市場遭遇不小了水逆。

還給點洋河時間,真的。

04

當前,洋河動態PE為37.73倍,處於最近10年估值高位水平。很顯然,在去年主營業務有所惡化的情況,股價還一度被暴拉200%以上,大多源於市場資金大幅猛炒白酒板塊。而業績沒有跟上去,估值就得回撤。最近股價大幅暴跌,就是例證。

(洋河動態PE走勢圖,來源:Wind)

基於合同負債以及中銀證券所帶來的公允價值變動的分析,可知洋河今年一季度業績不是很樂觀,但當前估值相對偏高,仍然有進一步回撤的風險。對於中長期投資者而言,還需等待,謀定而後動。