作者 | 研報掘金組

數據支持 | 勾股大數據

來源 | 格隆匯研究(ID:glh_tushuocaijing)

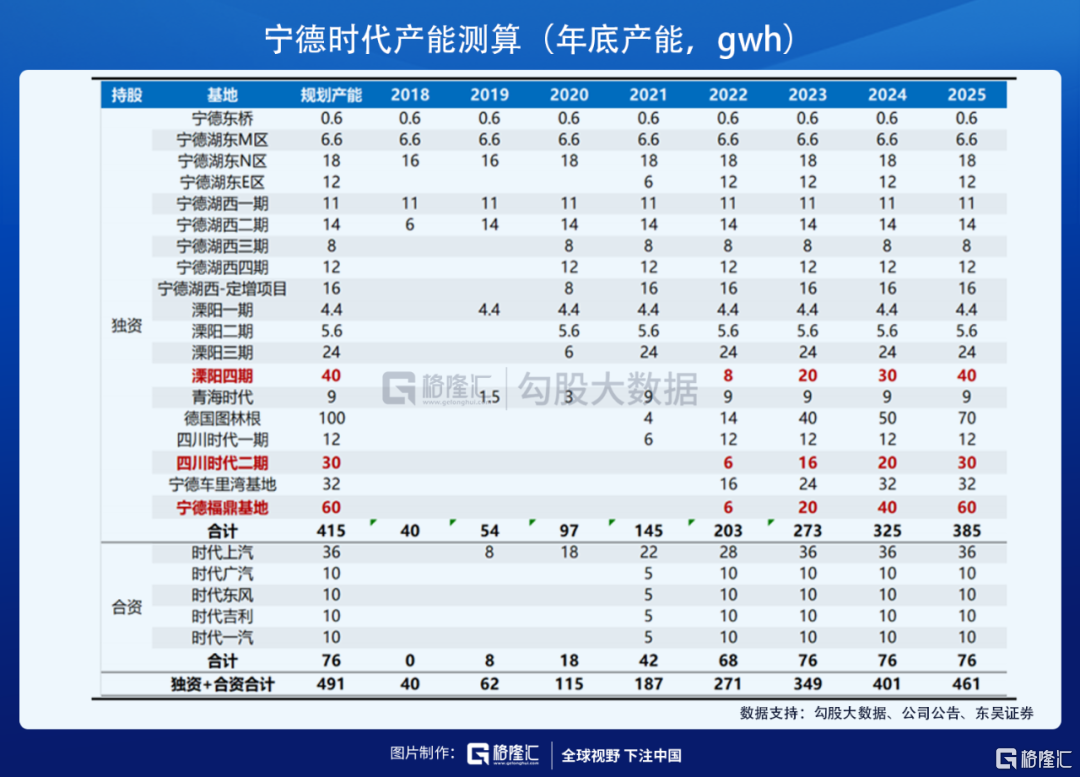

寧德時代29日公吿,擬總投資390億建設/擴建三大基地,對應約130gwh新增產能,資金來源為企業自籌,寧德這次擴產大幅提速,繼續超市場預期。

拆分來看,1)江蘇時代,一期二期合計10gwh已經投產,三期投資74億擬建設產能24gwh。此次新增120億投資建設四期,預計規劃產能40gwh。2)四川時代,一期投資40億規劃產能12gwh,此次公佈擴建項目投資100億,預計新增產能規劃30gwh。3)福鼎基地新增一二期,投資170億,預計規劃產能約60gwh。

規劃產能增加3-4倍,公司目前7大主要基地包括寧德章灣區(東橋/湖東/湖西)、寧德車裏灣、寧德福鼎、溧陽基地、四川和青海基地、德國工廠,合計規劃產能接近400gwh;考慮目前合資產能,公司產能規劃近500gwh,在全球電池企業中規劃產能最大(lg規劃2023年產能達到230gwh)。20年底公司產能120gwh(獨資100gwh),21年底預計擴至190gwh左右。此前定增3個項目加車裏灣基地,此次再擴溧陽四期、寧德福鼎項目,到2025年規劃產能將接近500gwh,滿足公司在手訂單需求,可支撐公司保持全球30%以上份額。

寧德時代擴產加速,是因為要滿足動力電池未來5年複合40%+的增長需求,尤其是從今年開始,各大汽車廠商純電動化平台密集推出,新產品週期帶動電動車toc端需求爆發,導致鋰電池需求集中爆發,為了滿足訂單需求,寧德時代今年也是大規模招標,疊加此次公吿大規模擴建計劃,為後續產能打下基礎。

而此次擴產對行業的震動不小,預期其他電池廠為了保持市場份額,也將開啟擴產競賽,背後最大的受益方是鋰電設備,鋰電設備明年或將供不應求,並且此輪擴產由真實需求拉動,擴產的電池廠比此前更高,訂單執行更有保障,明年將是鋰電池擴產大年。

一、國內政策刺激疊加消費驅動,2021年持續高景氣度

我國目前新能源汽車滲透率僅為4.60%,距離《新能源汽車產業發展規劃2021-2035年》規劃的2025年20%銷量佔比相距甚遠,潛在成長空間巨大。根據中汽協數據統計,截至2020年10月我國新能源汽車銷量為90.1萬台,同比下降7.1%。過去“補貼退坡+爆款車型斷檔”是目前國內新能源汽車銷量面臨的最大難題,伴隨2020年下半年自主品牌車型以及特斯拉、大眾MEB等新車型的推出,新能源汽車實現產銷端雙雙反轉,逐步走上中長期成長階段。《新能源汽車產業發展規劃2021-2035年》規劃要求2025年新能源汽車銷量要達到20%,預計需達到500萬輛以上。

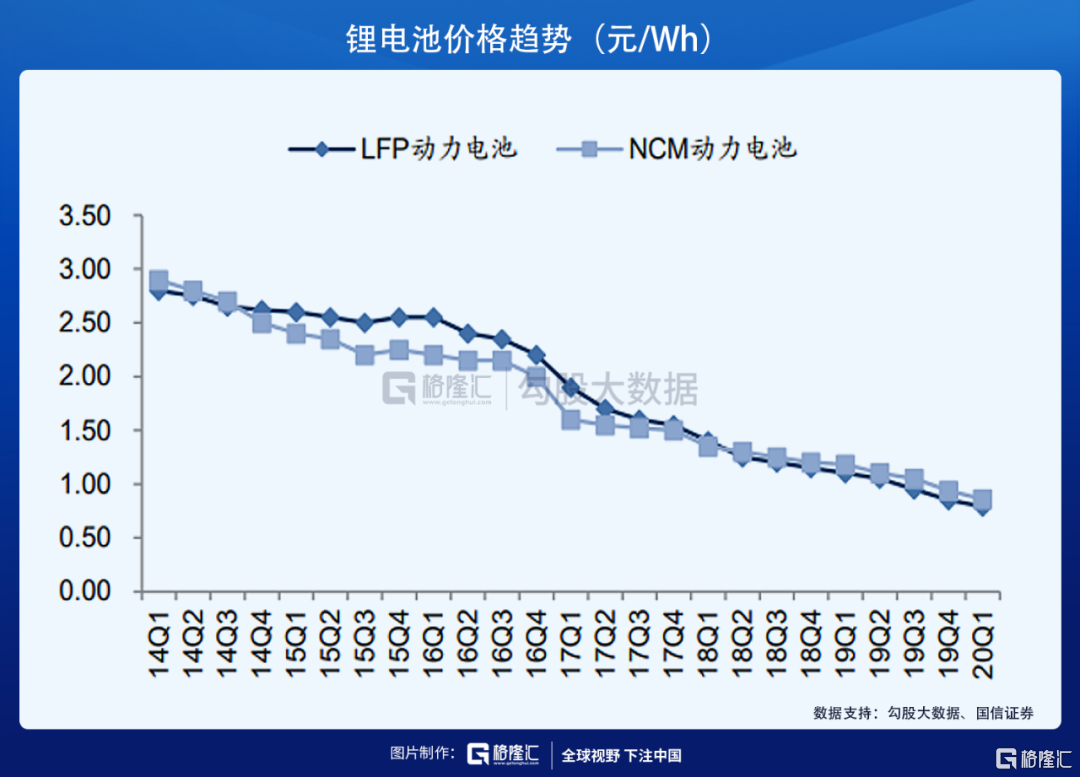

二、伴隨動力電池成本下降,消費級乘用車平價在即

伴隨動力電池成本下降以及能量密度提升,消費級乘用車逐步接近平價。過去新能源汽車成本較高的原因主要在於電池成本居高不下,伴隨電池售價下降其在整車成本中的佔比逐步降低。

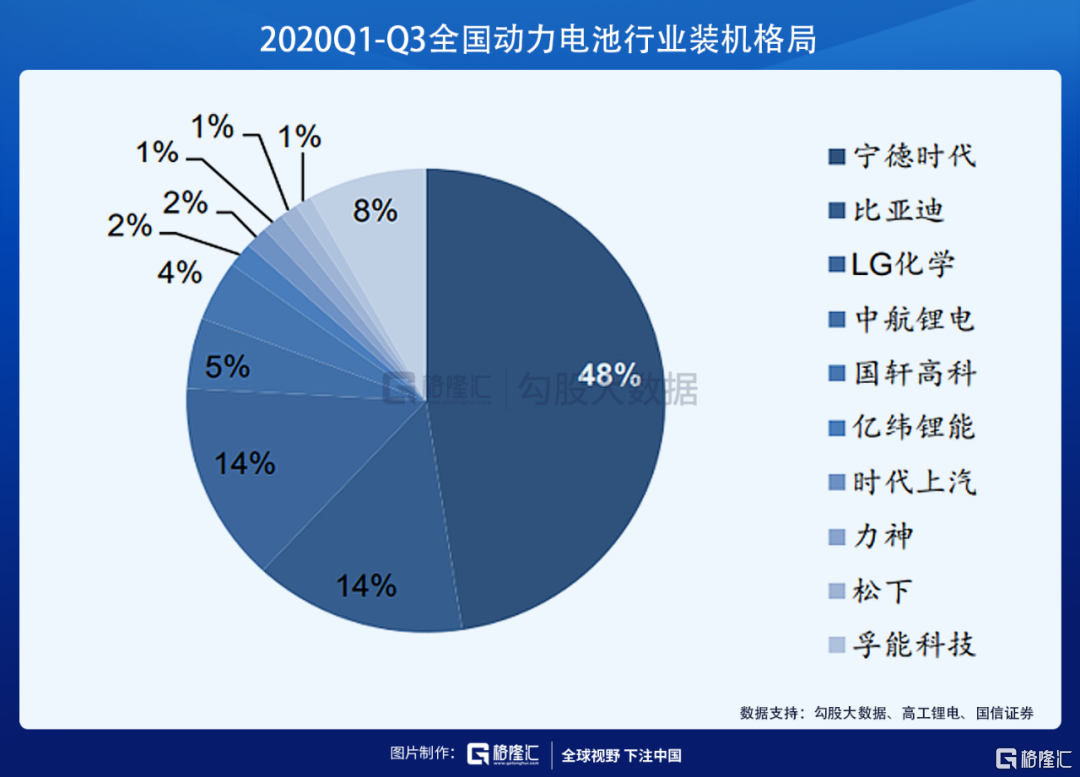

三、寧德時代是我國動力電池的領跑者

2020年Q1-Q3國內實現動力電池裝機量約34.15GWh,公司實現動力電池裝機18.25GWh,市佔率達到47.57%,位列行業第一。

從當前各大鋰電廠商產能規劃來看,除LG化學外,寧德時代位於全球第二水平,將有效配套下游大客户產能釋放節奏。國信證券認為,預計CATL2020年底產能將達到84.5GW,2023年將超過200GWh,產能投放處於高速增長期。其競爭對手中,LG化學產能擴張最為激進,根據其2020Q3電話會議顯示LG化學2020年底預計擁有產能120GWh,同時公司計劃在歐洲、美國工廠再擴產能2023年底擴至的260gwh。松下、三星SDI及SKI產能擴張速度按次序排列。

四、寧德時代擴產能,最大受益方是誰?

寧德時代今年四季度大規模招標疊加此次公吿大規模擴建計劃,其他電池廠或將開啟擴產競賽:1)下游景氣度高企電池廠本就要擴產;2)擔心與寧德時代的差距進一步拉大;3)其他電池廠擔心明年拿不到設備公司的產能。明年鋰電設備或將供不應求,設備公司直接受益。並且此輪擴產由真實需求拉動,擴產的電池廠比此前更高,訂單執行更有保障。判斷明年將是鋰電池擴產大年,設備需求或將超預期。並且在行業高景氣度下,電池廠確認收入將加快。

東吳證券表示,據統計,未來幾年CATL 新增產能有望達 400GW,設備投資超 800 億元。重點關注鋰電設備龍頭公司。除行業需求將超預期外,預計明年設備環節將迎來新一輪洗牌,頭部公司份額將擴大,重點關注板塊內的龍頭設備公司。

相關標的之一:先導智能

先導智能:全球鋰電設備龍頭,擬引入寧德時代作為戰略投資者,在寧德時代招標的設備中價值量佔比可達到40%,直接受益於寧德時代的擴產。公司近兩年保持高研發投入,研發兑現,前道份額擴大,海外客户持續突破,非鋰電業務進展迅速,平台化漸成,預計今年訂單90-100億,明年將繼續高增長。

預計2020-22年淨利潤分別為9.3/15.5/21億,對應PE分別為72/43/32倍。

相關標的之二:大族激光

中標寧德時代大單,鋰電設備新品導入和發展潛力超市場預期。公司近期陸續收到主要客户寧德時代及其控股子公司的鋰電池生產設備中標通知,自2020年9月18日至12月底累計中標金額11.94億元人民幣,其中已簽署正式訂單合同金額為9.50億元,尚未簽署正式訂單合同金額為2.44億元。1)從中標結構來看,本次公司除拿到傳統鋰電池焊接類訂單外,前期已有小批量供應的電池模切設備訂單開始放量、佔比超30%,此外還導入了熱處理設備訂單;2)從後續發展空間來看,公司在下游鋰電池三十多道工序相關設備已有佈局經驗,後續品類擴張可期,再綜合寧德時代此前公吿投資390億元新項目計劃,公司鋰電設備業務有望逐步打開發展空間。

相關標的之三:杭可科技

杭可科技:鋰電後段化成分容設備龍頭,在LG化學、SKI等韓系廠商具有較高份額,今天公吿與國軒3.7億(含税)訂單,明年將受益於LG化學的海內外擴產、SKI鹽城項目、國軒、孚能等項目擴產,存在進入寧德時代供應商體系的預期,明年訂單有望高增長。

預計20-22年利潤分別為4.3/5.8/7.8億,對於PE分別為70/52/38倍。

相關標的之四:贏合科技

贏合科技:寧德時代前段設備核心供應商,在此輪寧德時代招標中前段塗布、輥壓、分切設備份額達到50%以上,中段圓柱卷繞機進入LG化學。此前通過定增,也獲得了充沛的資金,前三季度與CATL、比亞迪、LG化學、盟固利、ATL、冠宇、中航鋰電等新籤鋰電訂單超過20億元,客户結構和訂單質量得到明顯提升。

預計公司2020-2022年淨利潤3.5/4.8/6.2億元,對於PE分別為52/38/30倍。

寧德時代上游設備廠商詳細名單已整理好,請大家點擊"在看",並進入“格隆匯研究”公眾號,在對話框裏發送"設備",就會收到由格隆匯研究團隊整理的名單。謝謝!

具體標的已整理好,請在格隆匯APP點擊右下角“股票池”圖標,即可查看相關標的。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。