作者:李奇霖

来源:粤开奇霖研究

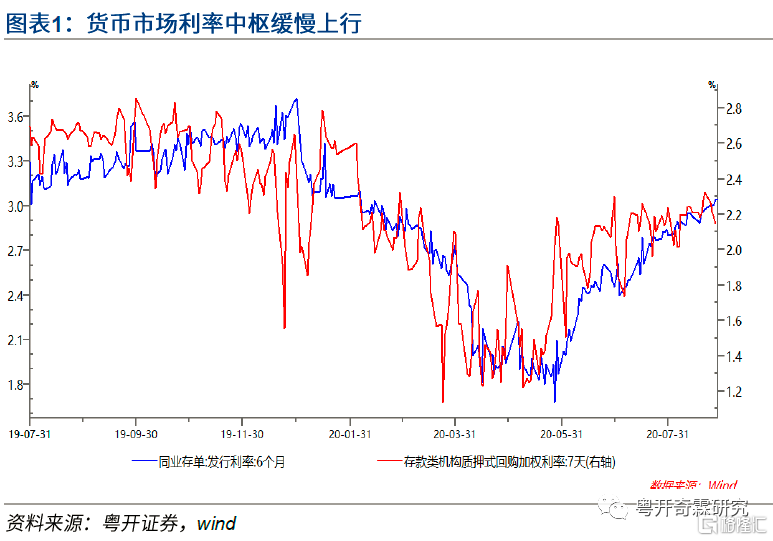

近期,金融市场出现加息传言——央行重启14天逆回购,同业存单发行利率持续上行,让部分投资者猜测央行有意“缩短放长”,提升货币市场利率中枢水平以实现“隐性加息”。有部分激进的投资者甚至认为央行有可能直接加息。

我们不认同该观点。

我们认为,近期央行重启14天逆回购、流动性的边际收敛和市场调整都是压缩结构性存款和其他高息存款引发的连锁反应,是银行表内“存款荒”的体现。

一方面,据我们了解,部分全国性银行的存款利率受到监管的压力,在主动下调,这使银行揽储难度加大。

另一方面,在6月中上旬,据媒体报道,部分大中型银行收到了监管的窗口指导,要求银行在9月30日前,压缩结构性存款规模至2019年年末三分之二的水平。

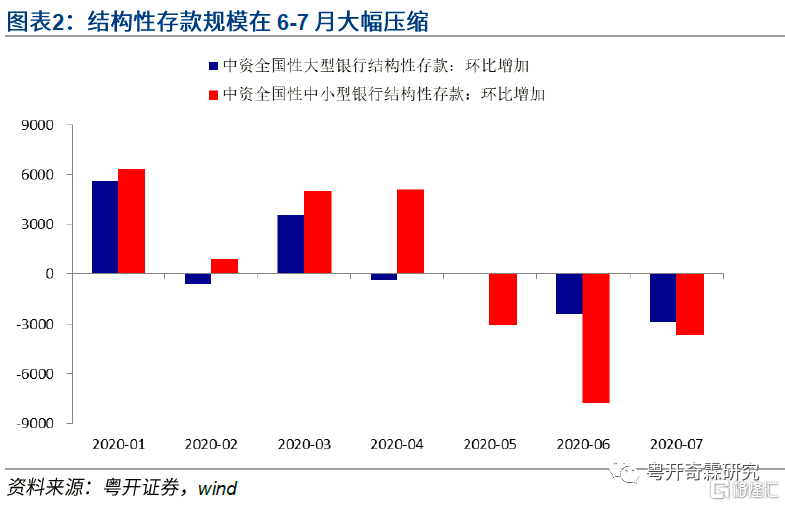

如果我们用全国性大型银行(假设这是媒体报道的银行样本)信贷收支表的数据粗略来看,2020年5月份,结构性存款规模是4.23万亿,2019年末结构性存款规模是3.41万亿,银行需要压降1.95万亿才能达到监管的要求。

最近两个月,全国大型银行的结构性存款确实出现了明显的下滑。而且,不在传言中的全国性中小型银行,其结构性存款规模出现了更大幅度的下降。

据此我们有理由相信,全国大部分银行在过去几个月,事实上都经历了压降违规高息存款负债的过程。

这些高息存款被压降后,个人和企业面临着资金重新投资的难题。他们有五个选择。

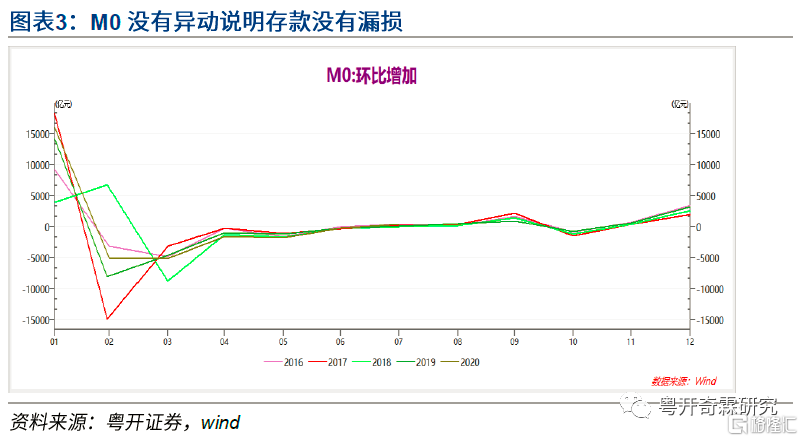

1、取现直接持有现金。此举将存款转为了流通中的现金(M0),造成了银行体系存款规模的流失。

但持有现金无收益,个人或企业留存现金的比例除了部分特殊时期(1-2月春节前后)不会发生大的变化。M0在过去几个月也没有显著的超季节性的变化。所以结构性存款在这几个月没有大规模的转为M0。

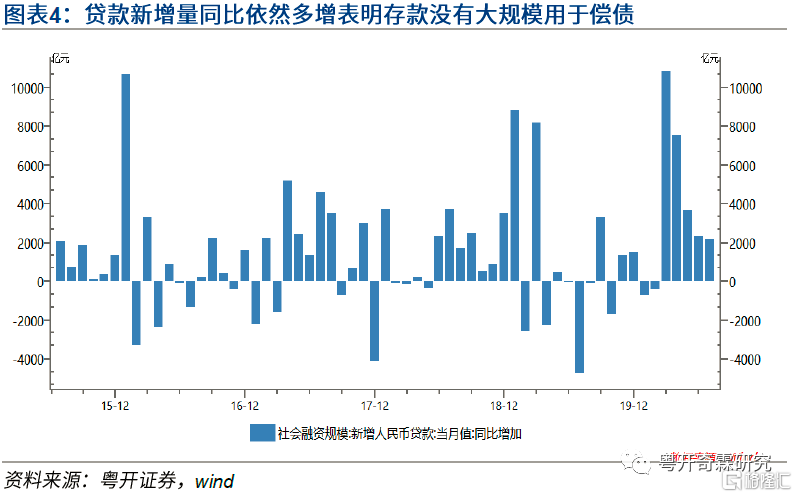

2、偿还债务,比如偿还房贷与企业贷款。此举使银行资产端的贷款规模减少,负债端存款规模减少,商业银行可能因此缩表。

但在任何时期,债务偿还过程都是一直存在且持续的,个人和企业不会因为手中突然出现大量的现金而大规模提前偿还债务。

如果真出现了大规模偿债行为,我们应该会看到6-7月份新增人民币贷款规模的大幅度萎缩,但新增人民币贷款规模比去年同期继续高增2000多亿。

3、受银行大额存单、定期存款等其他产品的吸引,将到期的结构性存款转为银行其他形式的个人储蓄存款与企业存款。

此举让居民和企业的资金继续留在银行体系,不会减少整个银行体系的存款规模,但会导致存款再分配,个人和企业可能会因为其他银行能够提供更高的利率,而选择将存款转投其他银行。

4、受表外资管产品(比如表外理财、公募基金或券商资管计划)吸引,转投表外资管产品。

这些表外资管产品要在银行开设存款账户用于结算,居民或企业投资的资金会先进入这些存款账户,形成非银存款,转为了同业负债。

5、受股票市场的赚钱效应吸引,直接用于投资股票市场,变成了证券公司的客户保证金。

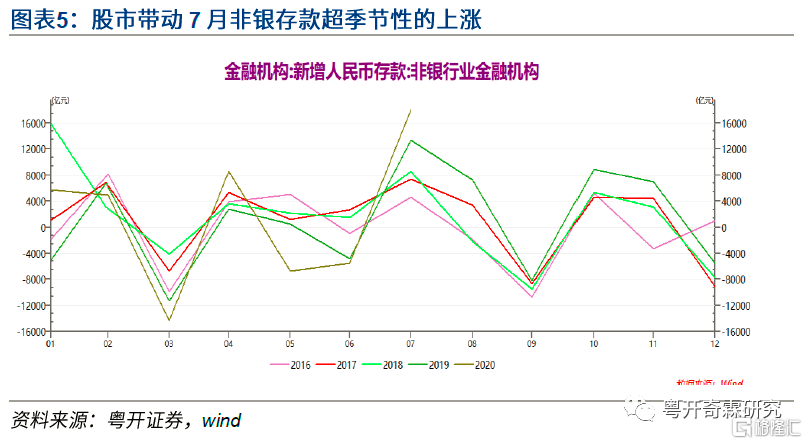

这些保证金同样会被存放在证券公司在银行开设的存款账户中,形成非银存款,7月份非银存款超季节性的上涨是这一点的最好证明。

透过以上五个选择,我们可以得到几个很明确的结论:压降结构性存款和其他高息存款并没有对银行体系的负债总量造成太大的冲击,带来的更多是负债形式的变化(存款减少、同业负债增加)和存款负债的再分配。

这种变化和再分配过程会像多米诺骨牌一样,引发一系列连锁反应。

首先,在存款的再分配过程中,必然会有部分银行由于替代的存款产品吸引力有限、网点分布较少等原因,会在新一轮揽储过程中处于劣势,从而导致个人/企业存款净流出。

净流出的存款会让这些银行表内出现流动性缺口,从而倒逼他们加大同业负债的融入(如果他们还有同业负债额度的话)。

而一旦金融市场上有机构愿意出更高的价格来抢同业负债,那么其他机构也必然会跟上(尤其是这些银行很多还是有定价权的全国性银行),最终造成全局性的同业负债利率上行。这是“刚兑”环境下的囚徒困境。

换言之,存款再分配过程中出现的局部流动性缺口可能会导致全局性的负债竞争,推升同业负债利率。

其次,今年以来,银行中长期贷款的占比明显提升,更具优势的按揭贷款利率(已经超过企业一般贷款)以及监管要求提升制造业企业中长期贷款并纳入MPA等因素让银行提高了资产久期。

结构性存款的平均久期是4-6个月,属于相对稳定的负债,勉强能与中长期信贷相匹配。

现在,结构性存款转为非银存款,银行表内负债虽然还在,但负债期限大幅缩短,稳定性大幅减弱,期限错配将明显加剧,2017年以来银保监会制定的一系列流动性监管指标可能会因此恶化。

比如净稳定资金比例。它是用来确保商业银行具有充足的稳定资金来源,以满足各类资产和表外风险敞口对稳定资金的需求,计算公式是可用稳定资金/所需稳定资金。

可用稳定资金大体可以理解为各类负债规模加权之和,而所需稳定资金大体可以理解为各类资产规模的加权之和。

其中负债的期限越长,权重越大,对分子的助力就越大;资产的期限越长,流动性越差,权重越大,对分母的助力就越大。

银行今年加大了没有流动性的中长期信贷配置,分母会显著增大;稳定的结构性存款规模减少,短期限不稳定的非银存款增加,分子会显著缩小。

此消彼长,最终导致银行的净资金稳定比例下滑,考核达标压力加大。

为稳定流动性监管指标,同业负债还有额度(不能超过总负债的三分之一)的银行,可能会用期限更长的同业资金或寻求央行的长期资金来尽可能的补结构性存款减少带来的缺口,从而推升货币市场的利率中枢。

也可能同步调整资产端,压缩资产端的规模(抛售或赎回流动性好的资产,比如货币基金和公募债基,从而导致基金抛售流动性好的利率债,引发债券市场调整),调整资产端的结构(减少没有流动性且期限偏长的信贷)。

那些同业负债比例已经达到三分之一,没有额度的银行,则没有太多选择,只能调整资产规模和结构。

因此,综合以上所讲,我们现在所看到的货币市场利率中枢上抬和由此引发的市场调整,实际都是由结构性存款及其他违规高息存款被压缩,银行表内出现存款荒,缺稳定中长期负债而被迫调整资产负债结构所致。

考虑到现在经济整体处于复苏节奏中,央行担忧低利率环境可能引发结构性扭曲和各类风险,再宽松概率较小,在当前强监管压力下,银行将继续陷入存款荒、在货币市场争夺中长期负债的竞争泥潭中。