3月25日晚間,“醬油大王”海天味業交出了一份2019年“成績單”。

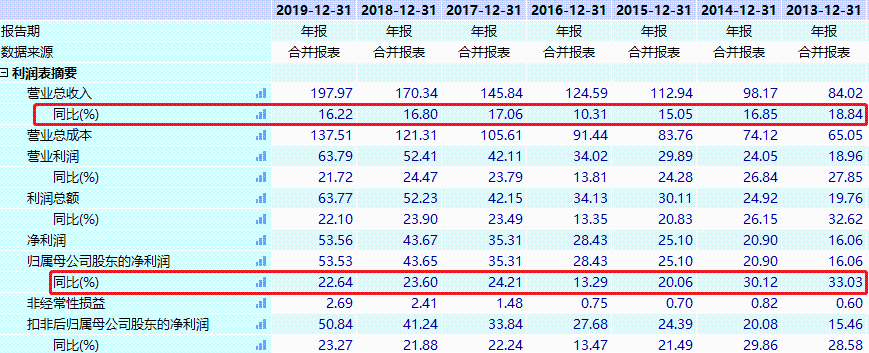

2019年全年,海天味業實現營業收入197.97億元,同比增長16.22%;實現淨利潤為53.53億元,同比增長22.64%。

海天味業2019年業績

(數據來源:wind)

從幾年的營收和淨利增速來看,不難發現,海天味業的業績表現還是一如既往的優秀。

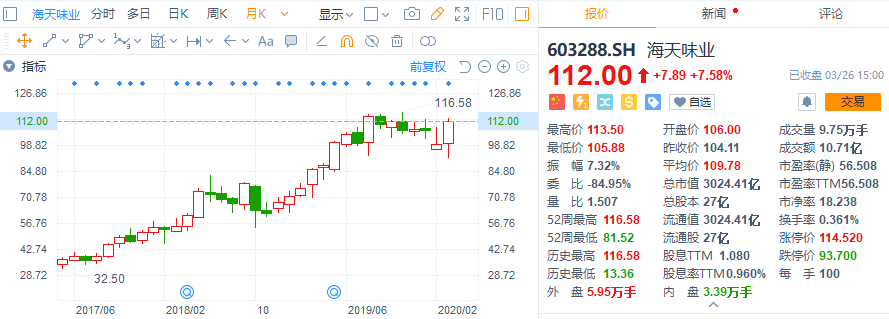

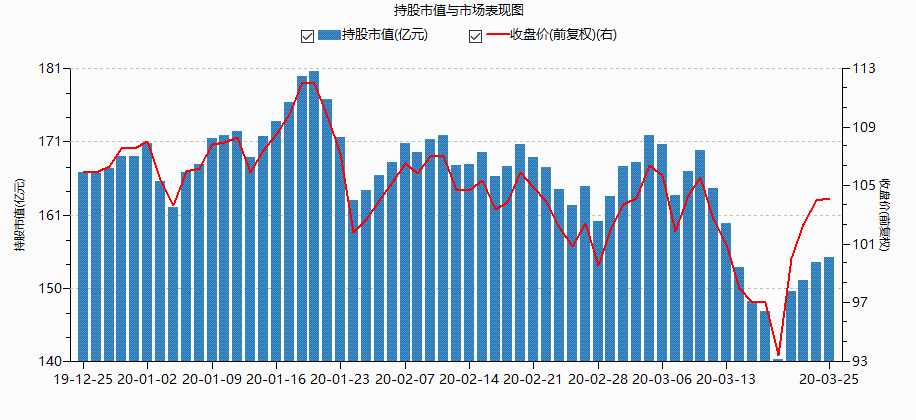

在穩健增長的財務數據的加持下,海天味業股價今日開盤走高,截止收盤其股價上漲7.58%至112元,總市值為3024.41億元。

海天味業的行情圖

(行情來源:富途)

從海天味業目前的股價反應來看,顯然投資者是對這一份成績單持滿意的態度。不過,將目光聚焦到它的估值上,56倍的滾動市盈率在調味品這一條賽道上,是不是真的高了些?

一

説起海天味業,恐怕是無人不曉,因為當你打開自家廚房,醬油、蠔油、豆瓣醬,總有一款出自海天製造。而對於投資者來説,它也十分熟悉,畢竟海天味業可是調味品行業中數一數二的優質股。

據悉,海天味業是我國商務部公佈的首批“中華老字號”企業之一,距今己有300多年的歷史,最早甚至可溯源於清代中葉乾隆年間開始鼎盛的佛山醬園。2014年,海天味業登陸A股市場,上市之後,因市值一路狂奔而被稱為“醬油界的茅台”。

2019年,是海天味業提出第三個五年計劃的開局之年(五年計劃即用下一個五年再造一個海天的計劃),從其財務數據來看該公司算較好地完成了年度目標。

財報顯示,2019年,海天味業實現營收197.97億元,同比增長16.22%;實現淨利潤53.53億元,同比增長22.64%,該公司分配計劃為每10股轉增2股並派現10.8元。

從業務線來看,報告期內,該公司的醬油、蠔油、醬三大品類以及全國各主要板塊市場均保持了穩定的發展。其中醬油實現營收116.29億,增長13.60%,收入與銷量保持同步增長;蠔油實現營收34.90億,增長22.21%,蠔油繼續保持較快增長勢頭;醬料實現營收22.91億,增長9.52%,醬類實現了恢復性增長。

前文已經提到,從幾年的營收和淨利增速來看,可以看出,海天味業的業績還是一如既往的優秀。

當然,僅憑這幾個數據就斷言海天味業財報優秀未免太過武斷,因此,我們抓幾條核心財務數據來看一看。

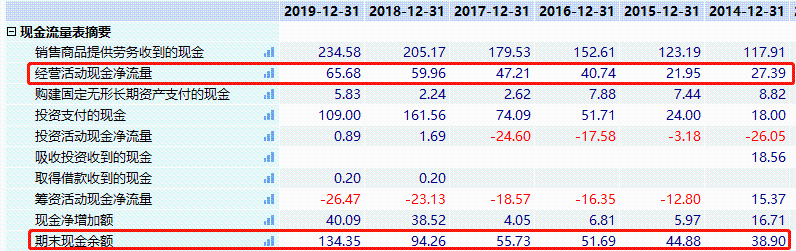

現金流方面,2019年,海天味業實現經營活動現金淨流量為65.68億元,期末現金餘額為134.35億元,佔了資產總額的一半以上(報告期資產總額為247.54億元),賬面上除了錢還是錢,可謂是一隻典型的“現金奶牛”。

海天味業的現金流

(數據來源:wind)

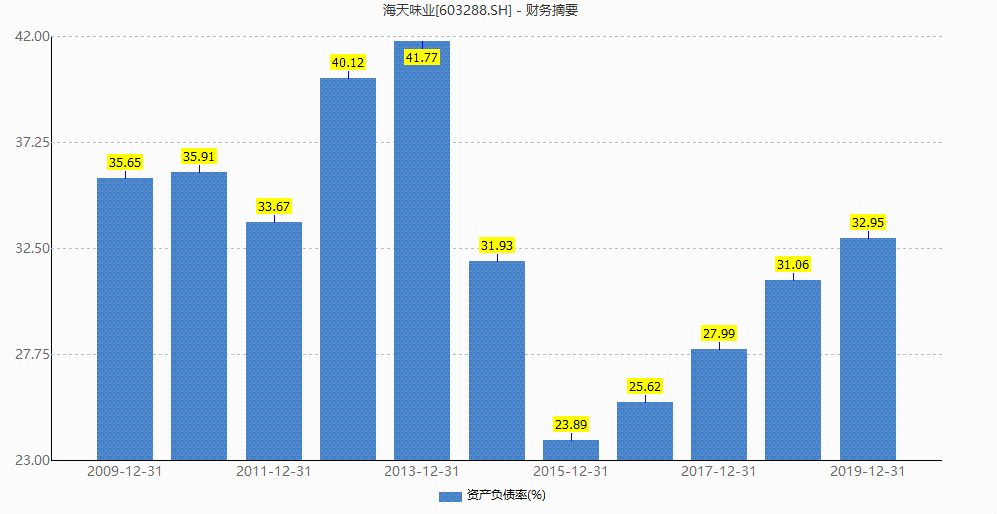

負債率上,由於該公司賺錢能力槓槓滴,所以它的負債率也比較低,僅30%出頭。有息負債中,短期借款2018年是0.2億元,到2019年依然是0.2億元,長期借款為0,可見海天味業資金非常充裕,根本不需要借錢。

(數據來源:wind)

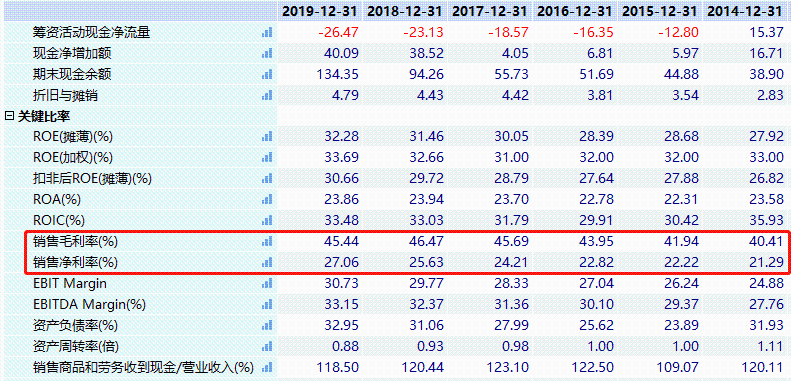

再來看毛利率和淨利率,海天味業的毛利率從2014年的40.41%提升至2019年的44.51%,淨利率從21.29%提升至25.88%,可謂一直保持着穩步提升的狀態。而更神奇的是,該公司在營收大規模增加的同時,竟然還能保證公司盈利能力不下降。

海天味業的銷售毛利率和淨利率

(數據來源:wind)

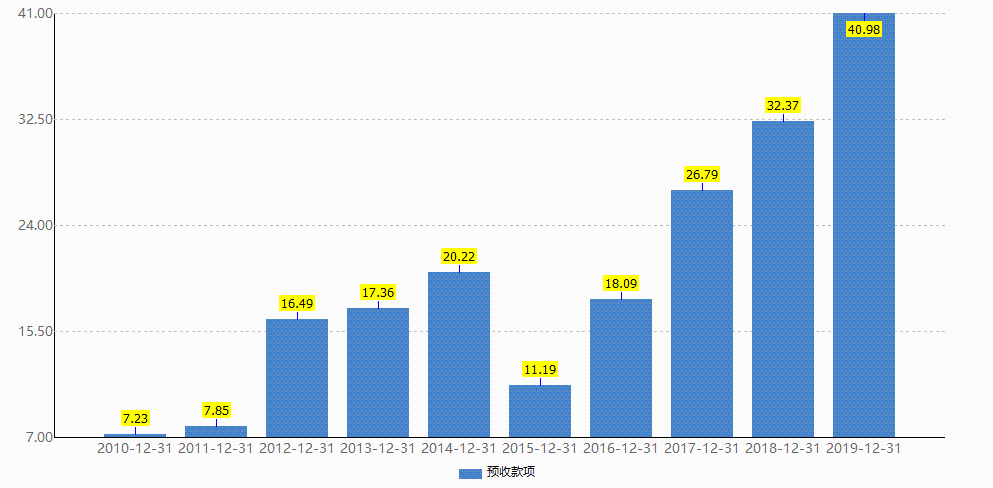

除此之外,最值得注意的一項財務指標就是預收賬款。據瞭解,海天味業銷售政策採取的是“先款後貨”,這種銷售政策只有在公司產品非常搶手的情況下才能夠實施,比如股王茅台。自2015年以來,該公司的預收賬款逐步上揚,直至2019年的40.98億元,這説明了其產品十分暢銷,經銷商也樂於提前打款。

海天味業的預收賬款

(數據來源:wind)

而從海天味業的資產週轉率來看,也知道其產品銷量暢銷並非虛言。2014年到2019年,該公司的資產週轉率維持在1倍附近,最低的是2019年的0.88倍,最高的是2014年的1.11倍。但即便是最低的0.88倍,也滿足了資產週轉率的標準值了。

基於上述數據,不難發現,海天味業被稱為醬油界的“茅台”也並不是沒有道理的。

不可否認,海天味業絕對是A股市場上一隻表現驚豔的優質股——無論從業績上看,還是從股價上看,對買入並長持它的投資者而言,都是一隻“入手不虧”的股票。

但説句實在話,海天味業的估值高,也是真的高了點。

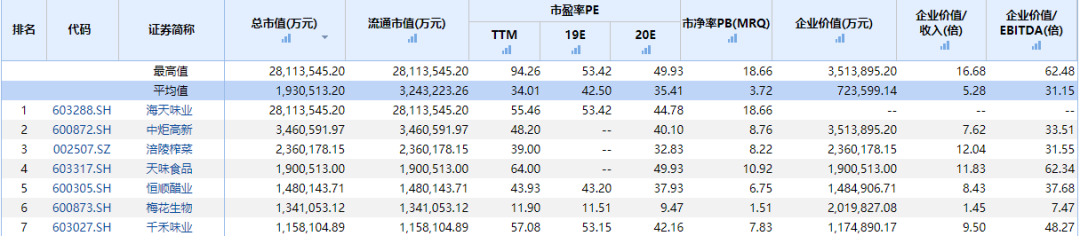

以滾動市盈率來看,截止目前海天味業的估值為56倍,2019年淨利潤增速為23%,按照消費股普遍使用的PEG方法估值——市盈率估值與淨利潤增速比值,以1為界限從而判斷是否高估,其55倍市盈率與23%淨利潤增速的比值遠遠大於1,處於明顯的被高估狀態。

此外,與調味品行業34倍的平均市盈率相比,海天味業55倍的滾動市盈率顯然也高出了不少。

不過,醬油股的估值高也並非只有海天味業這一隻股票。截至3月25日收盤,中炬高新、天味食品、千禾味業的滾動市盈率分別為48倍、64倍、57倍,均高於調味品行業的平均市盈率。

醬油股的估值對比

(數據來源:wind)

看來,市場對於這種日常生活中必不可少的調味品股還真的是比較期待。

事實上,的確如此,外資也對這些醬油個股十分看好。據Wind顯示,海天味業位居外資所有重倉股第17名,目前持有154億元,佔股份比例為5.49%。

(數據來源:wind)

但與外資頻頻加倉的狀況不同的是,海天味業高管頻頻減持的狀況值得外界留意。

2018年6月,公司高管三人組就宣佈開始減持,吳振興現任公司董事、副總裁,陳軍陽現任公司董事兼助理總裁,陳伯林現任公司監事兼助理總裁。2019年初,三人就減持完畢,分別減持2452萬元、586萬元和600萬元。

2019年4月,減持高管繼續增加至5人,除了陳伯林、陳軍陽和吳振興繼續減持外,董事葉燕橋和董祕張欣也加入了進來。從去年4月算起至今,高管累計減持2.1億元。

海天味業的高管頻頻減持

(數據來源:wind)

此外,還有一點需要指出的是,在疫情的衝擊之下,海天味業真的能夠不受影響獨善其身嗎?

答案顯然是——不能。

眾所周知,新冠病毒肺炎這一隻“黑天鵝”的負面影響要比非典的影響還要大,首當其衝的就是餐飲行業,而這將波及到以餐飲渠道為主的海天味業。據前瞻產業研究院數據顯示,海天味業在2017年餐飲渠道佔總收入的比例為60%,將近停業1個月的餐飲行業預計將對海天一季度業績產生較為明顯且確定的衝擊。

此外,東北證券研報也指出,目前調味品企業餐飲渠道的訂單普遍受到一個月左右的影響,中炬高新、海天味業等餐飲渠道佔比相對較高的企業,一季度目標達成率存在較大難度。光大證券更是預估,此次疫情減少調味品廠商的收入大致為235億元左右。

結語

綜上所述,可以看到,雖然海天味業是一隻各項財務數據表現靚麗的優質股,但也不乏具有“估值過高”的通病。除此之外,在疫情衝擊下,該公司的一季度業績也必然會出現不力增長的狀況,進而對股價造成一定的影響。不過,對於這類優質公司,只要不高估太多,還是可以逢低買入,長期持有的。