本文來自格隆匯專欄:天風宏觀宋雪濤;作者:宋雪濤 孫永樂

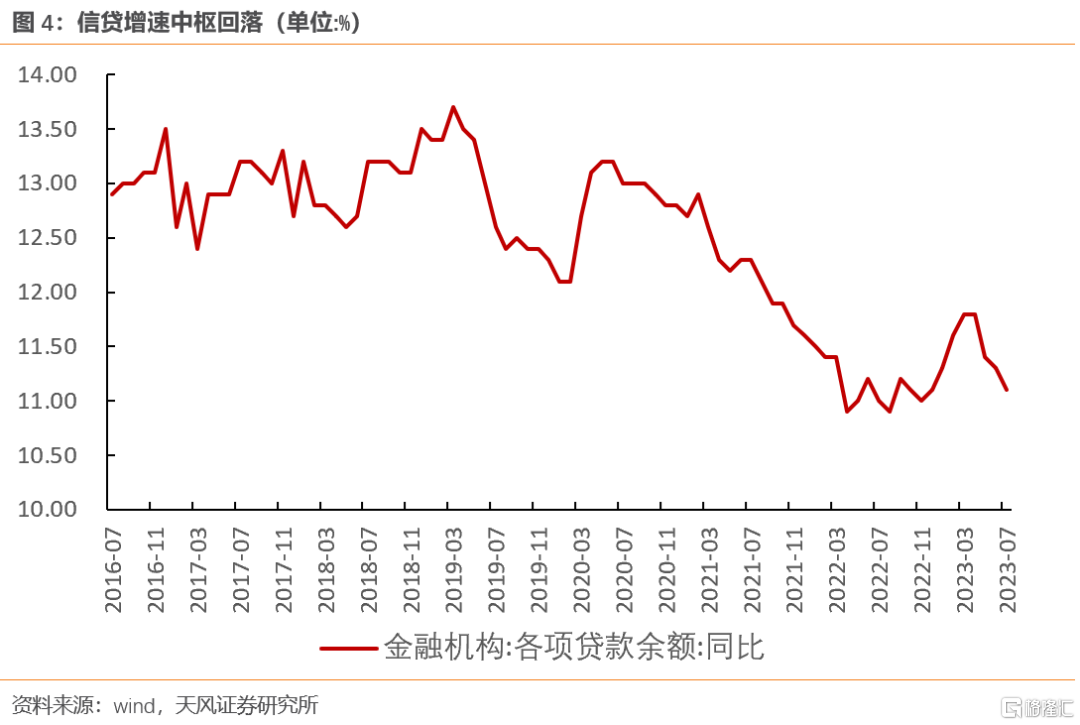

在債務驅動投資模式退潮後,信貸增速中樞下移。市場也需要重新審視金融週期與經濟週期之間的關聯,從實際經濟數據上尋找經濟復甦的證據。

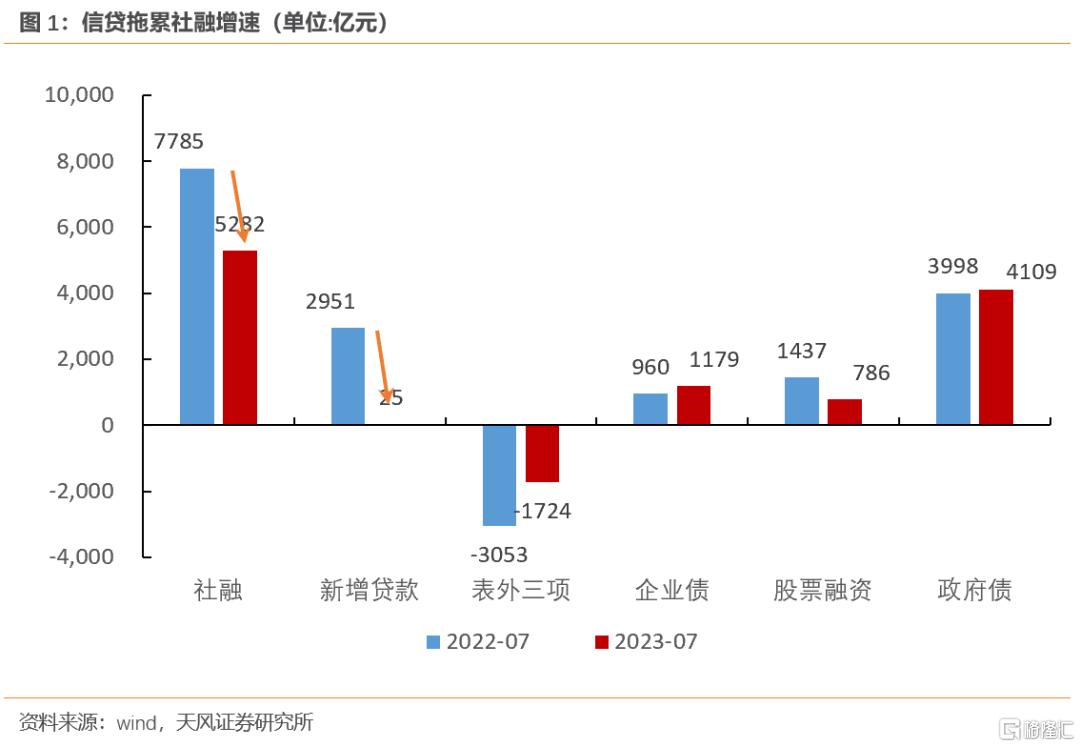

金融數據在6月衝高後快速回落。7月新增人民幣貸款3459億元,同比少增3498億元,創2008年以來歷史同期新低。受信貸拖累,7月新增社融5282億元,同比少增2703億元,創2017年以來的新低。

一、7月信貸緣何偏弱

7月信貸偏弱,長期原因是債務驅動投資模式退潮,短期原因是6月信貸大月對7月信貸小月的透支,以及短期融資需求不足。

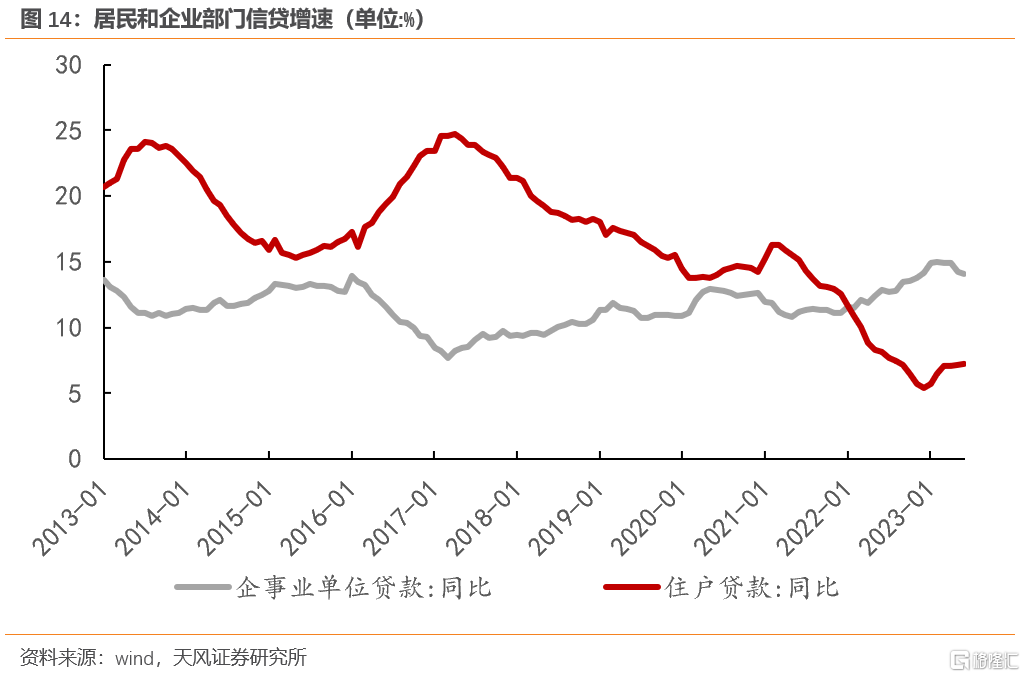

(1)長期地產融資需求缺位,帶動信貸增速中樞回落

在傳統的“債務-投資-經濟”增長模式下,信用週期領先於金融週期半個身位。但隨着地產大週期下行,傳統的債務驅動投資的發展模式逐漸退潮,金融數據的領先性逐漸降低。同時隨着融資主體從量級較大的地產、基建轉向量級較小的高技術製造業等,信貸增速中樞也會有所回落。(詳見《信貸還有領先性嗎?》,2022.08.14)

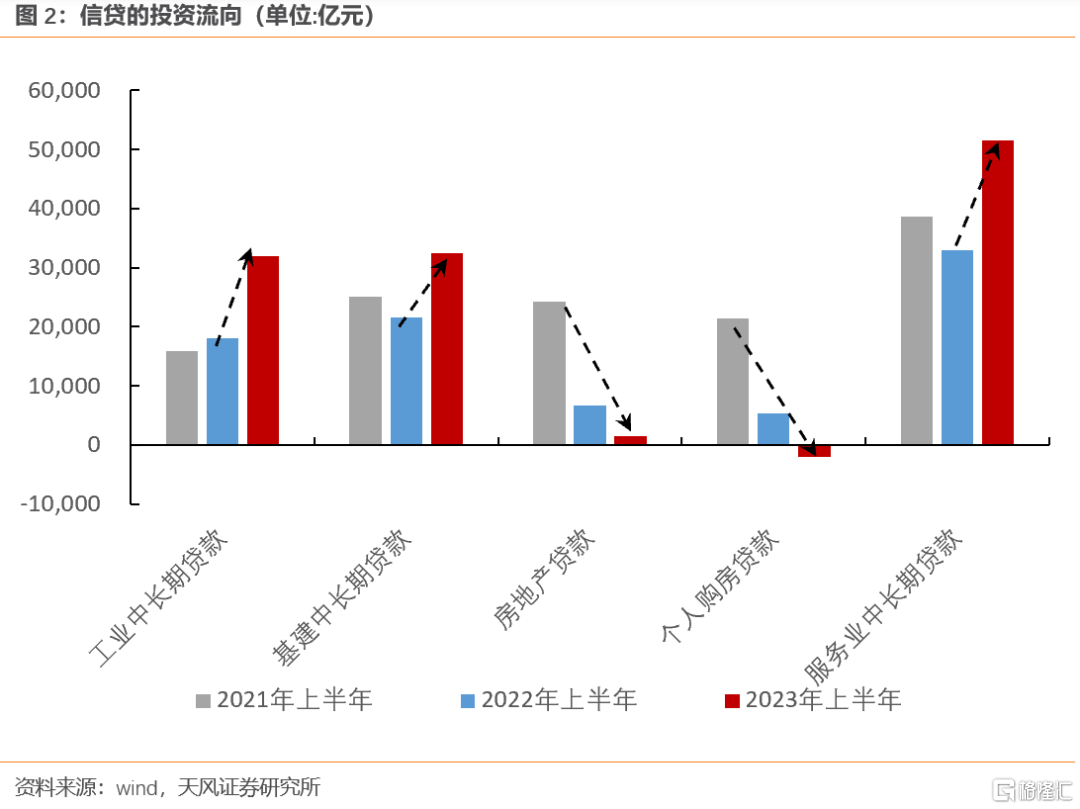

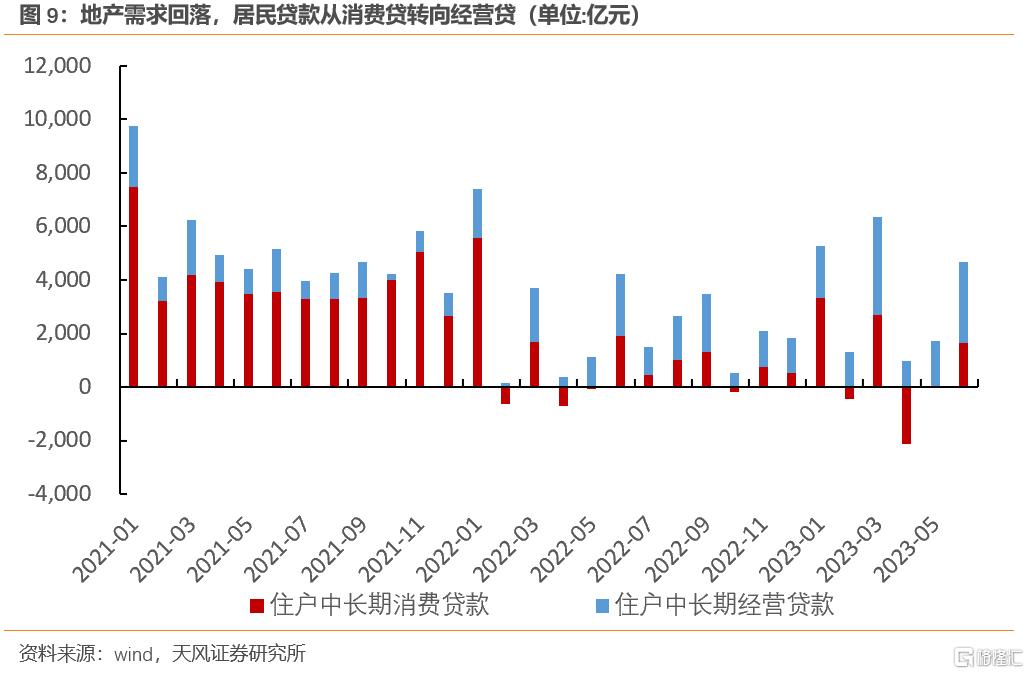

2021年之前,地產是信用擴張的重要載體,2012-2020年期間新增房地產貸款佔總新增貸款的比重均值為32%,2016年兩者之間的比值一度達到了45%。但是近兩年來,隨着房地產需求長期下行,房地產對信用擴張的支撐作用快速回落。2022年新增房地產貸款僅9900億元,佔新增貸款的比重僅4.6%。2023年上半年房地產新增貸款佔比進一步回落至1.3%。

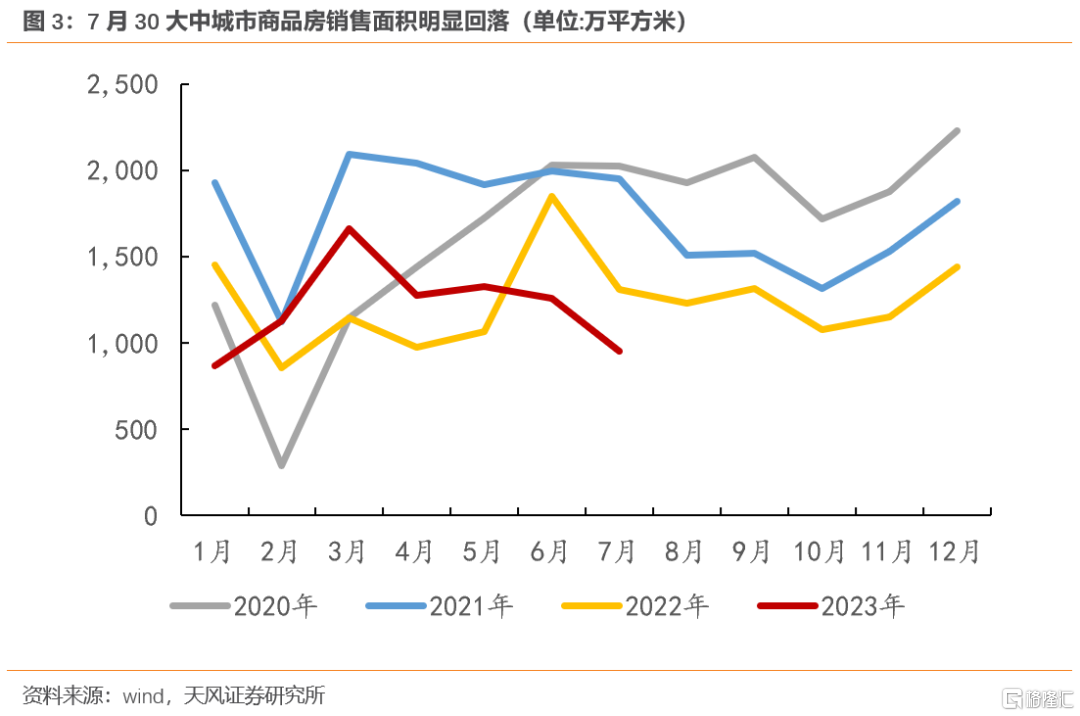

7月房地產銷售保持回落,並且房地產風險事件和居民提前還貸還在延續,房地產相關貸款繼續回落,其中7月居民中長期貸款減少了672億元。

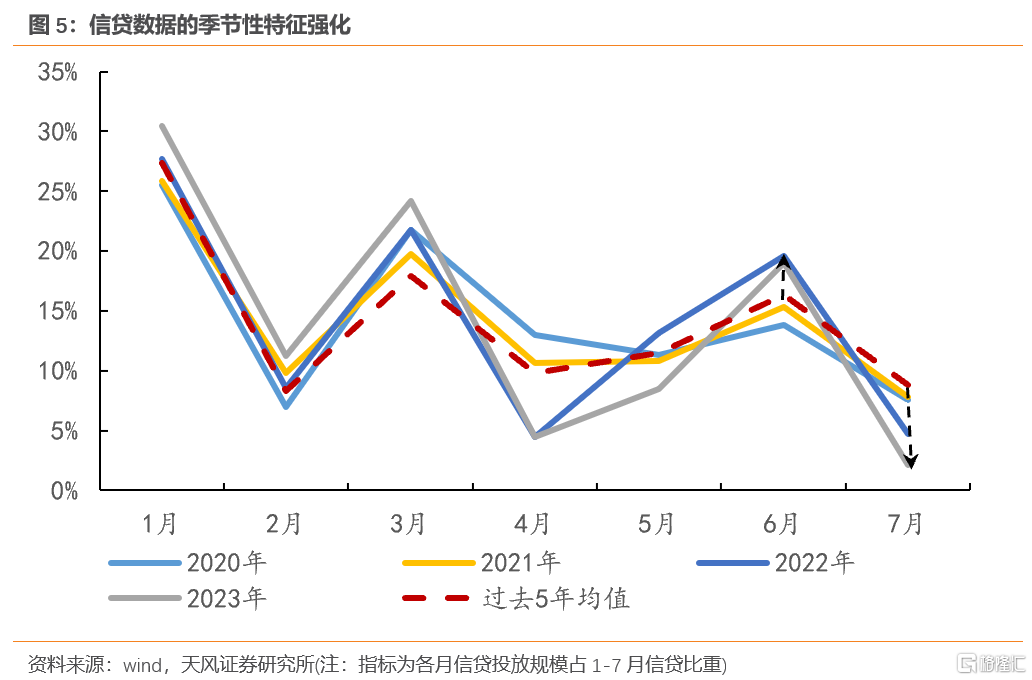

(2)短期信貸投放前置、大小月透支效應,製造業融資需求不足

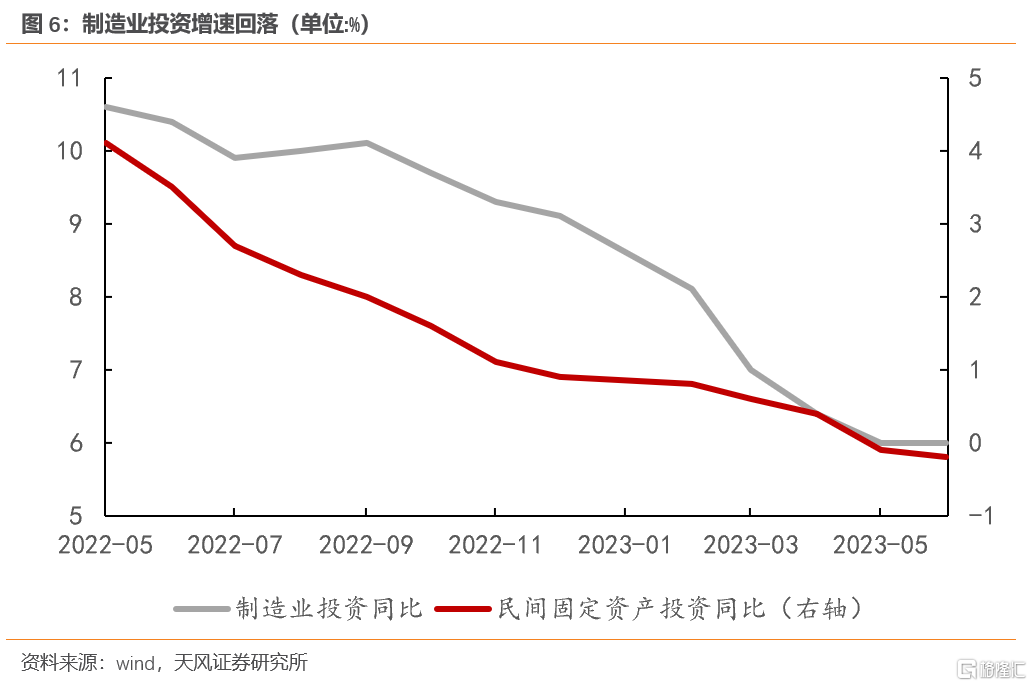

地產相關長期融資需求回落後,信貸需求的主體逐漸變為製造業和非地產類基建,其中製造業在今年上半年融資增速高、投資增速低,抑制了短期的融資需求。

上半年製造業的融資環境友好,1-6月製造業貸款同比增長40.3%,比整體中長期貸款增速高了22.3個百分點。製造業上半年新增2.15萬億元貸款,同比多增8219億元,其中高技術製造業中長期貸款同比增長41.5%。基建中長期貸款同比增長15.8%,上半年新增3.25萬億元,同比多增1.1萬億元。

然而上半年製造業的盈利環境並不樂觀,1-6月製造業企業利潤同比-20%、營業收入累計同比-0.4%,製造業投資增速從去年末的9.1%回落至今年6月的6%。更高的融資增速(今年上半年40.3%VS去年上半年29.7%)和更低的投資增速(今年上半年6%VS去年上半年10.4%),抑制了製造業的短期融資需求。

二、信貸與經濟的背離

按照以往金融週期領先經濟週期的歷史經驗,偏弱的金融數據容易壓制市場對下半年經濟復甦的預期。

但是金融數據對經濟數據,無論是領先性是相關性,已經持續降低(詳見《信貸還有領先性嗎?》,2022.08.14)。信貸數據高時,經濟未必走強,信貸數據低時,也並不意味着經濟將要走弱。市場更應關注經濟數據本身傳遞的價格和數量信號。

從7月高頻消費數據看,除地產外的消費指標逐步回暖,比如出行消費超季節性復甦,主要城市地鐵客運量持續位於高位,7月CPI旅遊價格環比增長10.1%,高於過去5年均值5.2個百分點,同比增長13.1%,帶動核心CPI上行0.4個百分點至0.8%。

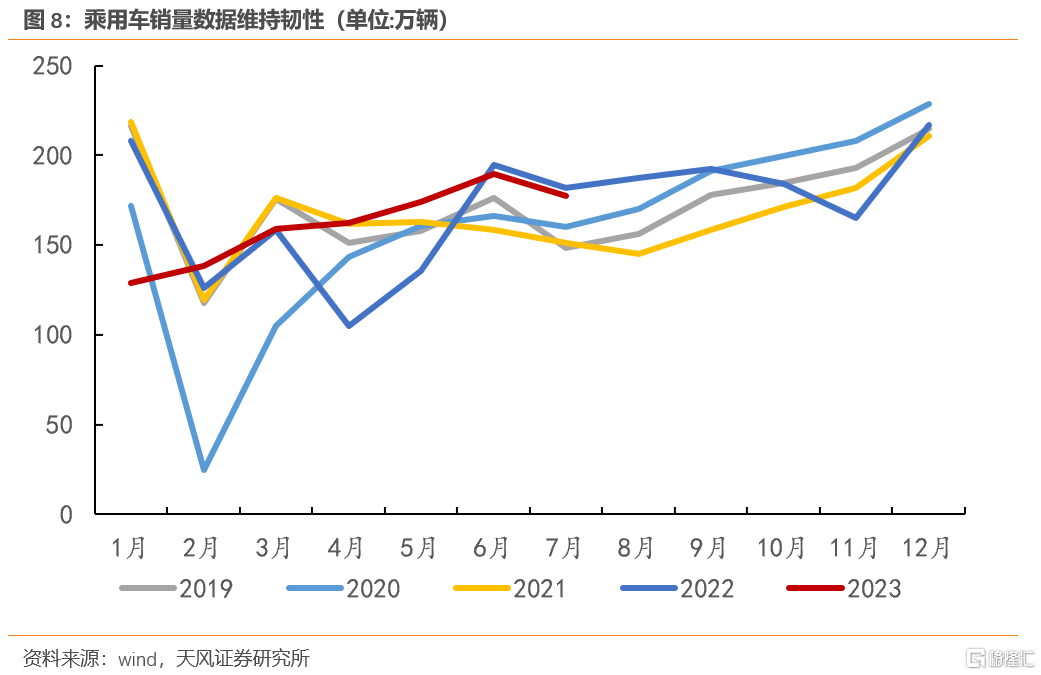

除出行消費外,今年汽車消費持續超預期,7月依然淡季不淡,乘聯會口徑下乘用車零售177.5萬輛,是歷史的次新高,僅略低於去年同期補償性消費+政策刺激下的汽車消費水平。我們在《經濟正在加速去地產化》中曾指出,汽車是最早出現“去地產化”的主要消費品。

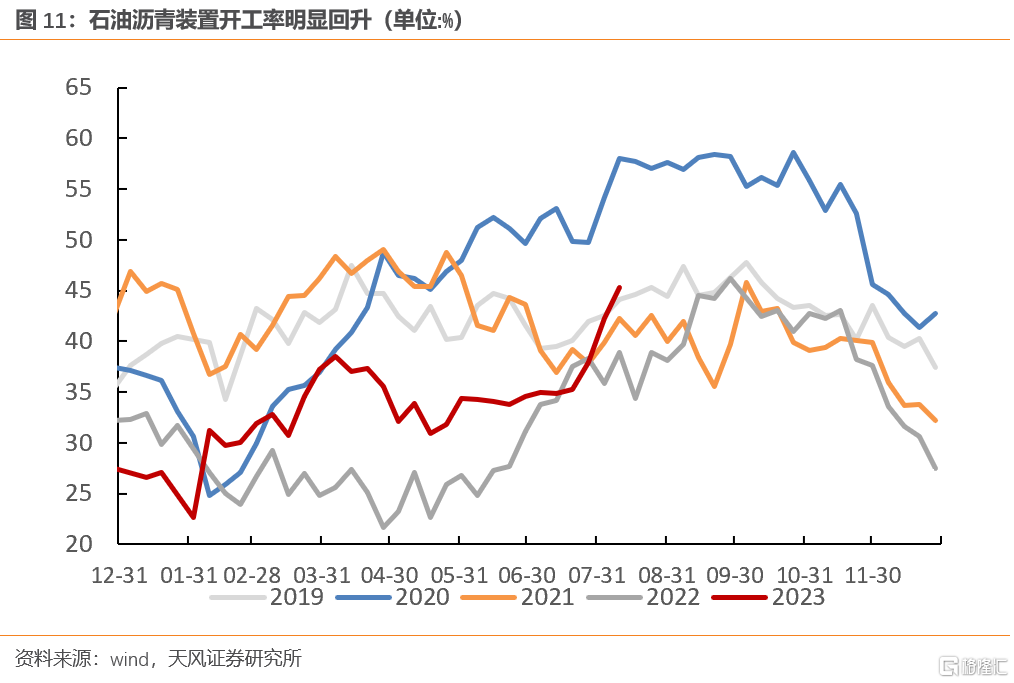

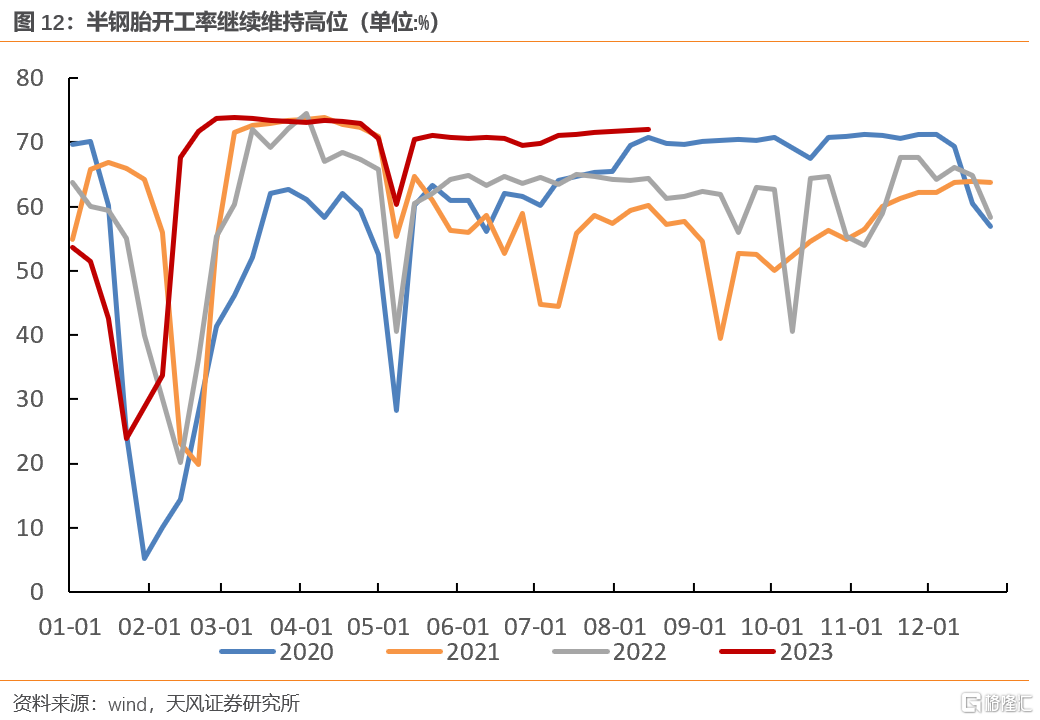

7-8月工業企業的產需兩端也出現好轉跡象,7月製造業PMI與BCI指數雙雙見底回升,同時企業去庫明顯放緩。8月高頻數據顯示工業生產繼續修復,下游如汽車半鋼胎開工率,上游如石油瀝青裝置開工率均有所回升。當前經濟正進入“復甦的第三階段”(詳見《經濟出現向上拐點的幾個證據》,2023.08.03)。

三、金融數據能否好轉

下半年居民和企業信貸都存在有利因素和不利因素,相比之下居民的有利因素更多,居民信貸增速有望企穩好轉,企業貸款增速或繼續面臨下行壓力到四季度企穩。

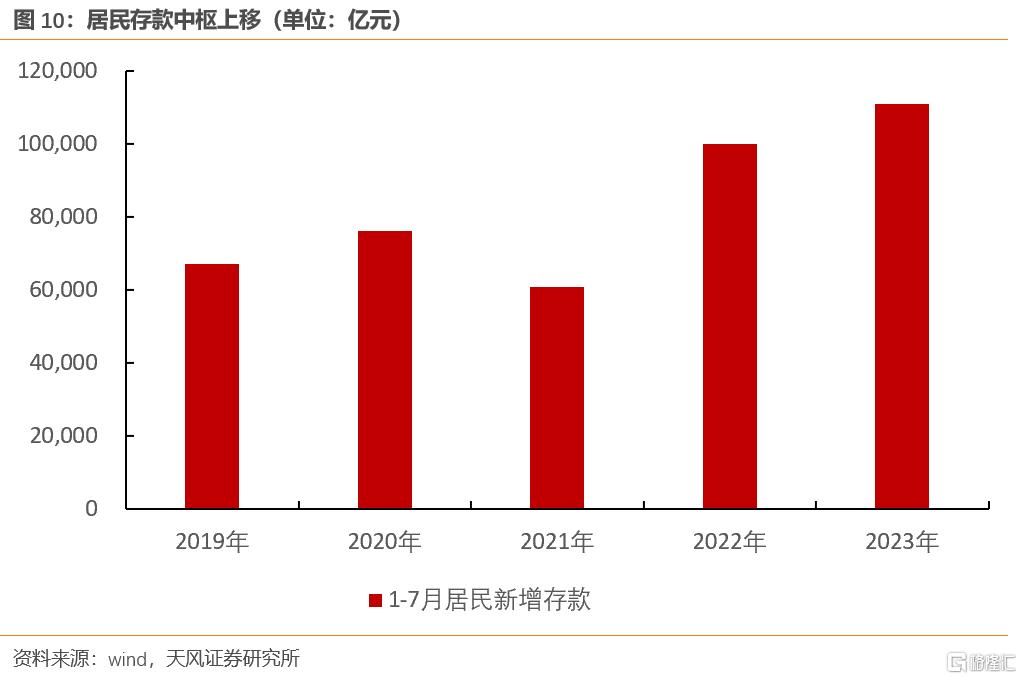

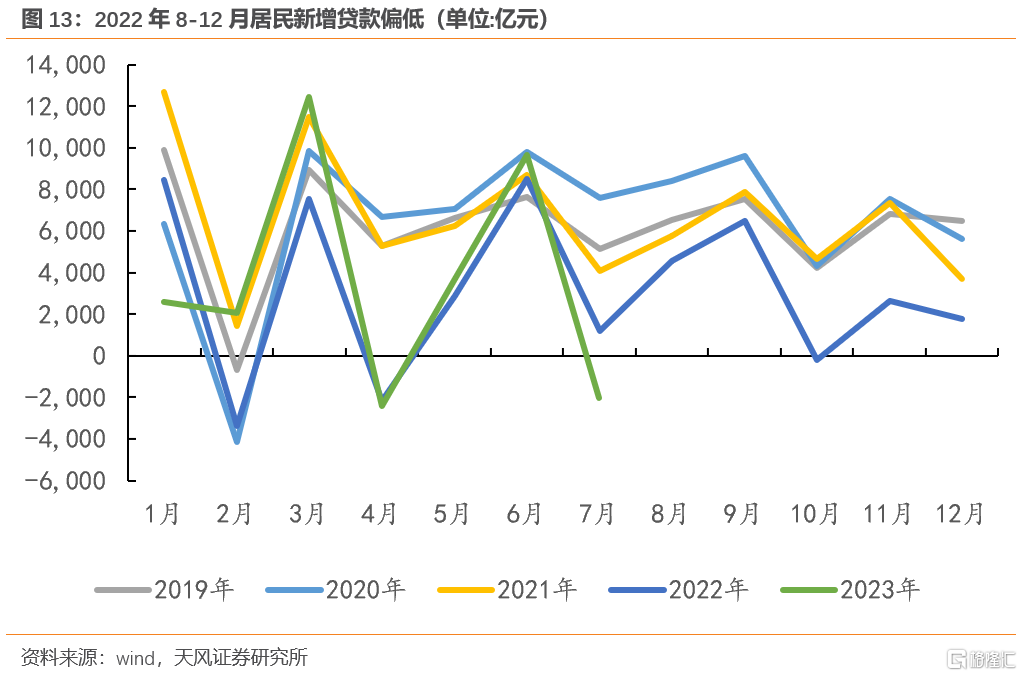

一方面,存量房貸利率下調有利於緩解提前還貸意願。另一方面,就業改善、收入企穩,有利於推動居民消費回升。同時,去年8-12月也是居民新增貸款明顯減少的時間,新增1.5萬億大幅低於疫前平均3.2萬億。下半年居民信貸增速有望在低基數上實現同比企穩回升。

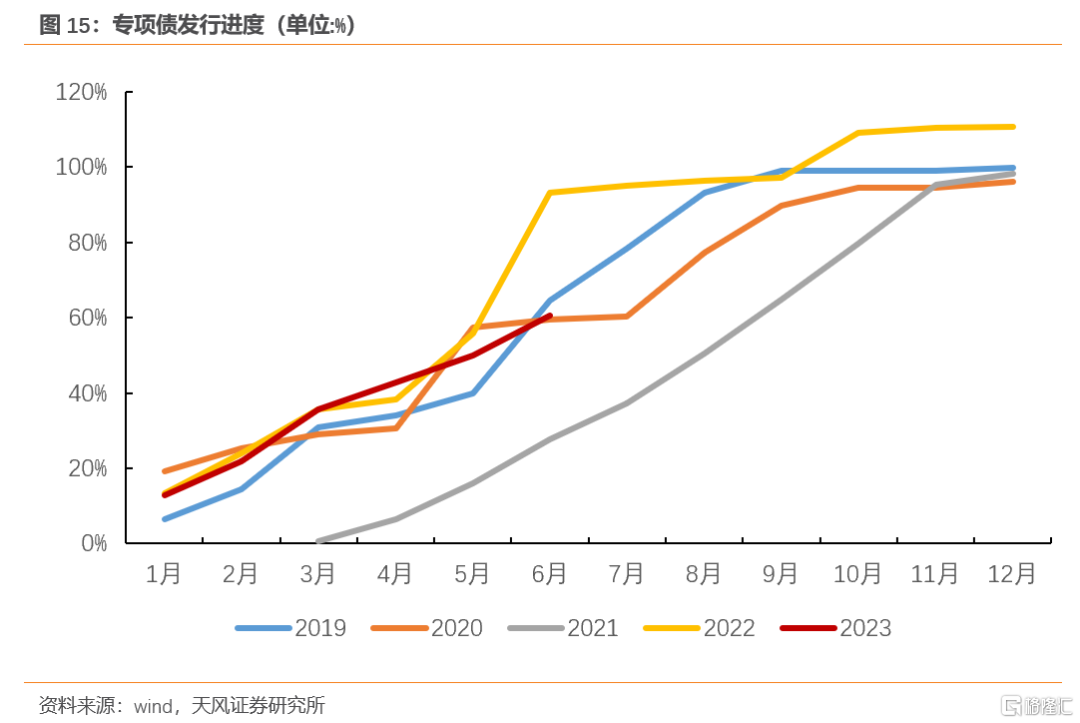

與居民信貸相反,下半年企業信貸面臨高基數效應,但隨着專項債資金落地帶動基建配套融資需求回升,以及出口好轉帶動企業投資預期好轉,預計企業信貸增速在四季度有望企穩。

後續社融增速回升有望好於信貸增速。除信貸企穩外,政府債錯位發行會對社融增速回升形成有力支撐。今年1-7月專項債發行節奏偏後置,截至7月末專項債發行進度為67%左右,剩餘1.3萬億左右專項債要在9月底前發行完畢。2022年專項債集中在6月底之前發行完畢,8、9月新增專項債規模僅516億元、241億元。後續同比大幅多增的專項債融資有望支撐社融增速回升。

總的來説,7月金融數據不及預期,既是經濟轉型下整體融資規模下滑的體現,也是信貸投放前置、實體融資需求不足的體現。

但目前金融數據與經濟數據之間的領先滯後關係和相關性關係都在發生變化,市場更應該直接從經濟數據中尋找復甦邏輯的支撐。後續託底政策發力、經濟內生增長動能增強,社融增速有望在政府債發行加快等因素的驅動下觸底回升。

注:本文為天風證券宋雪濤8月13日發佈的研究報吿《金融數據與經濟數據的背離(天風宏觀宋雪濤)》,報吿分析師 宋雪濤 SAC 執業證書編號: S1110517090003

本資料為格隆匯經天風證券股份有限公司授權發佈,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、複製、發表、許可或仿製本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,為保證服務質量、控制投資風險,請勿訂閲本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發佈旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報吿的發佈平台,所發佈觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發佈的報吿為準。本資料內容僅反映作者於發出完整報吿當日或發佈本資料內容當日的判斷,可隨時更改且不予通吿。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。