作者 | SuperZ

數據支持 | 勾股大數據(www.gogudata.com)

清洗設備是設備領域突破速度最快的,目前國產化率已經維持在10-20%,超過了其他大部分半導體設備。而今天我們要討論的這家公司是至純科技(603690.SH)。

1、公司業務介紹

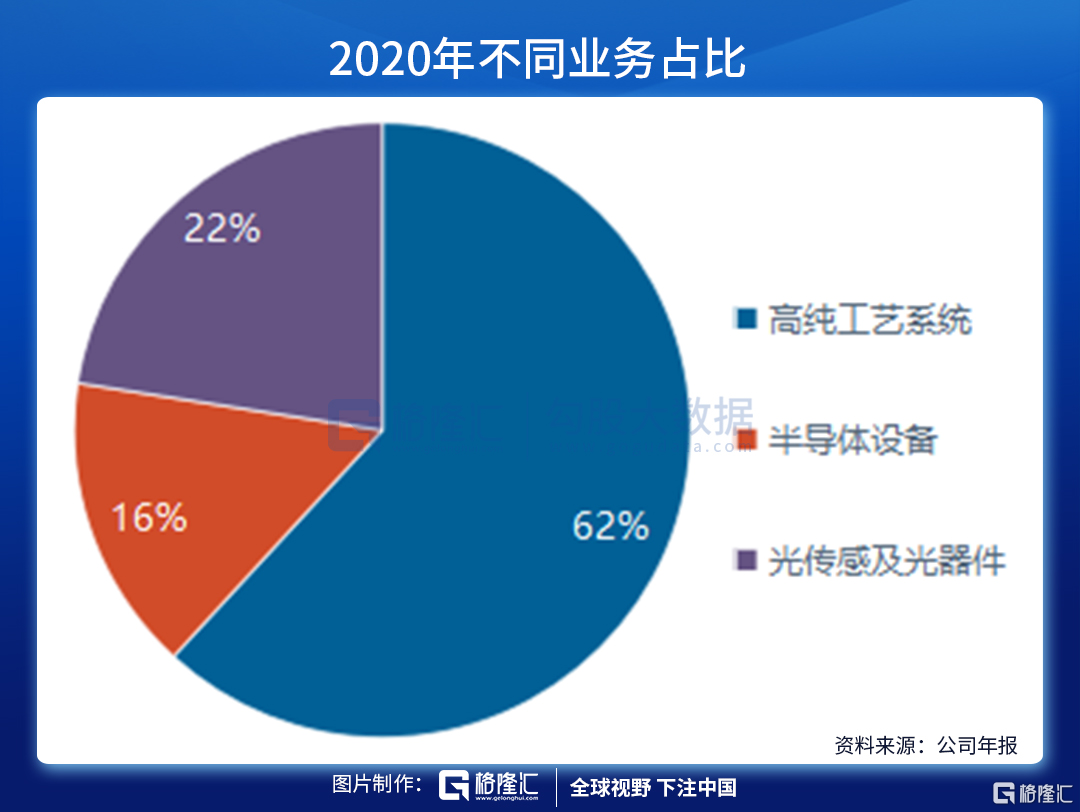

公司的業務主要分為三個部分,分別為高純工藝系統、半導體設備、光傳感及光器件。

高純工藝系統是公司的主營業務,而半導體設備中主要是指清洗設備,這是目前公司最大的成長型業務。

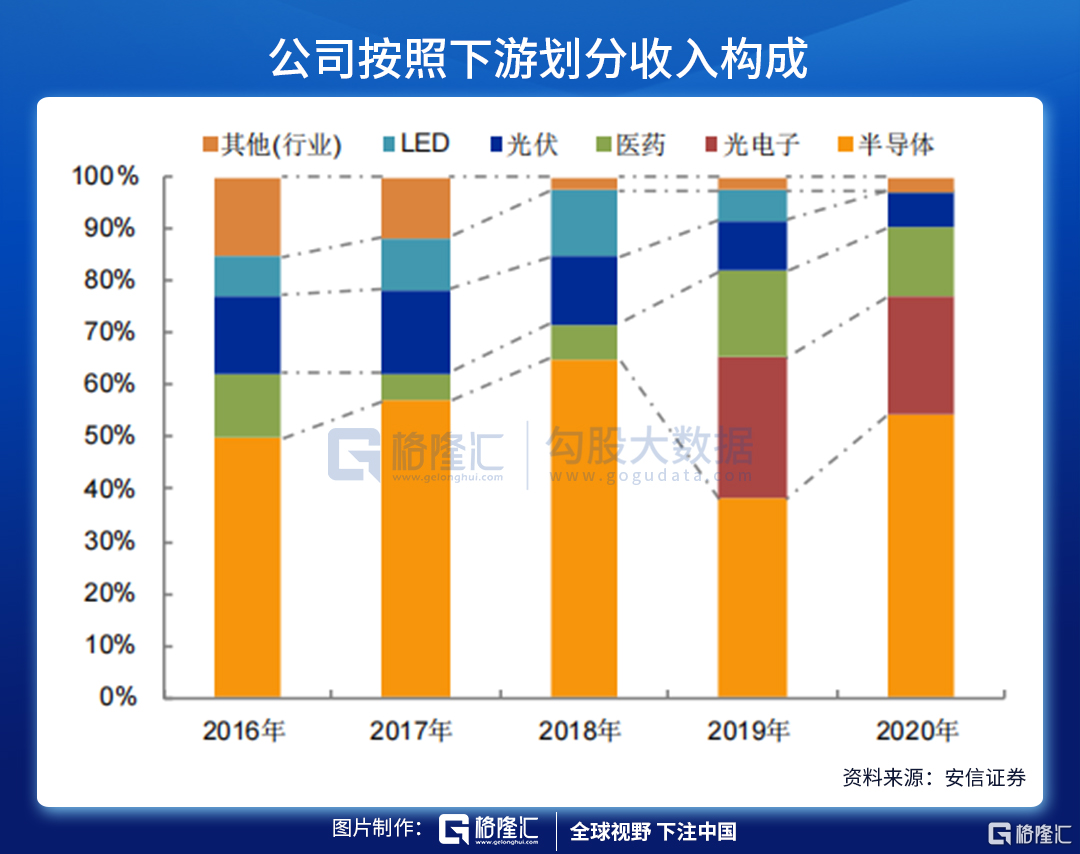

其中佔比最大的業務(佔營收比例62%)是高純工藝系統的設計、製造和安裝調試,主要應用於泛半導體領域(IC晶圓製造、平板顯示、光伏、LED等)及生物製藥、食品等需要超淨生產環境的領域。

而在半導體領域,高純工藝系統佔晶圓廠半導體CAPEX的5%-8%,國內晶圓廠新增產線將為公司帶來發展機遇。公司高純工藝系統目前已經覆蓋了28-65nm的設備,並且有14nm的技術儲備,已經切入一線用户,包括中芯國際、華虹華力、華潤微、士蘭微、長江存儲等、台積電、三星等。

這一部分業務比較穩定,未來將隨着國內晶圓廠新增產線而呈現線性增長的過程,對公司來説也沒有太大的變化,因此不在本文重點討論的範圍。

除此之外,清洗設備相關的業務雖然目前佔比不高,但由於至純在這一塊的訂單和擴產速度都極快,因此但其成長性更值得我們關注。

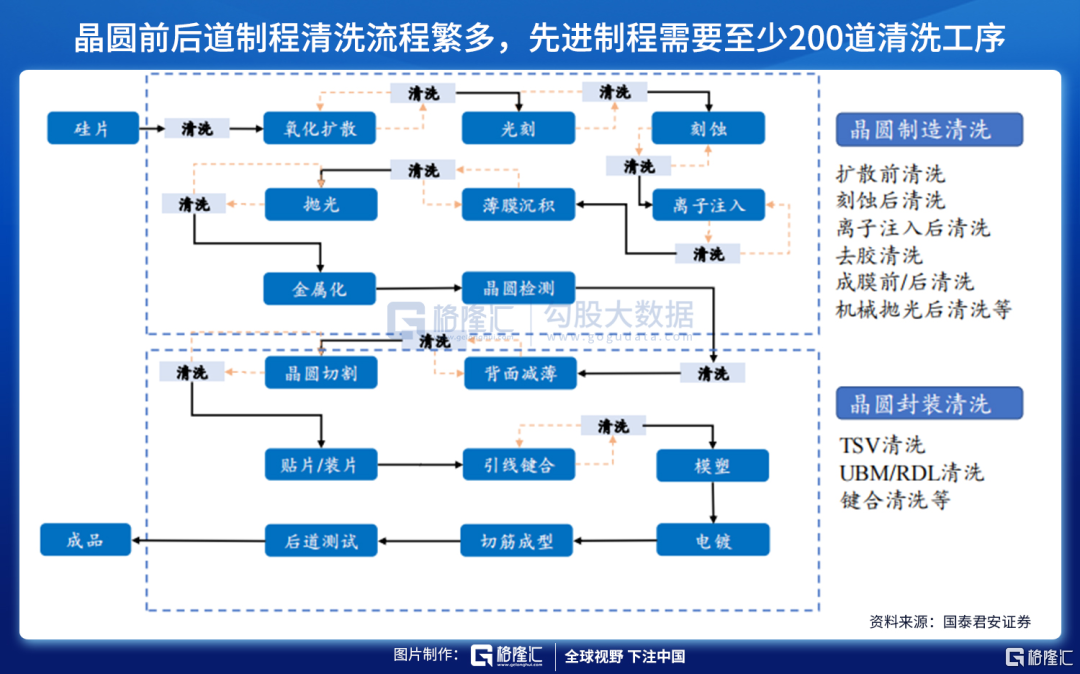

一般來説,半導體清洗設備對晶圓製造的良品率影響很大,且貫穿半導體工藝的多個環節,例如單晶硅片製造、光刻、刻蝕、沉積等關鍵製程及封裝工藝後均需要進行,大約佔所有芯片製造工序步驟1/3以上。

由於在工藝流程中非常容易受到塵粒、金屬的污染,造成晶片內電路功能的損壞、短路或斷路等缺陷,導致整個終端報廢,清洗工作能有效地使用化學溶液或氣體清除殘留在晶圓上的微塵、金屬離子及有機物等雜質。

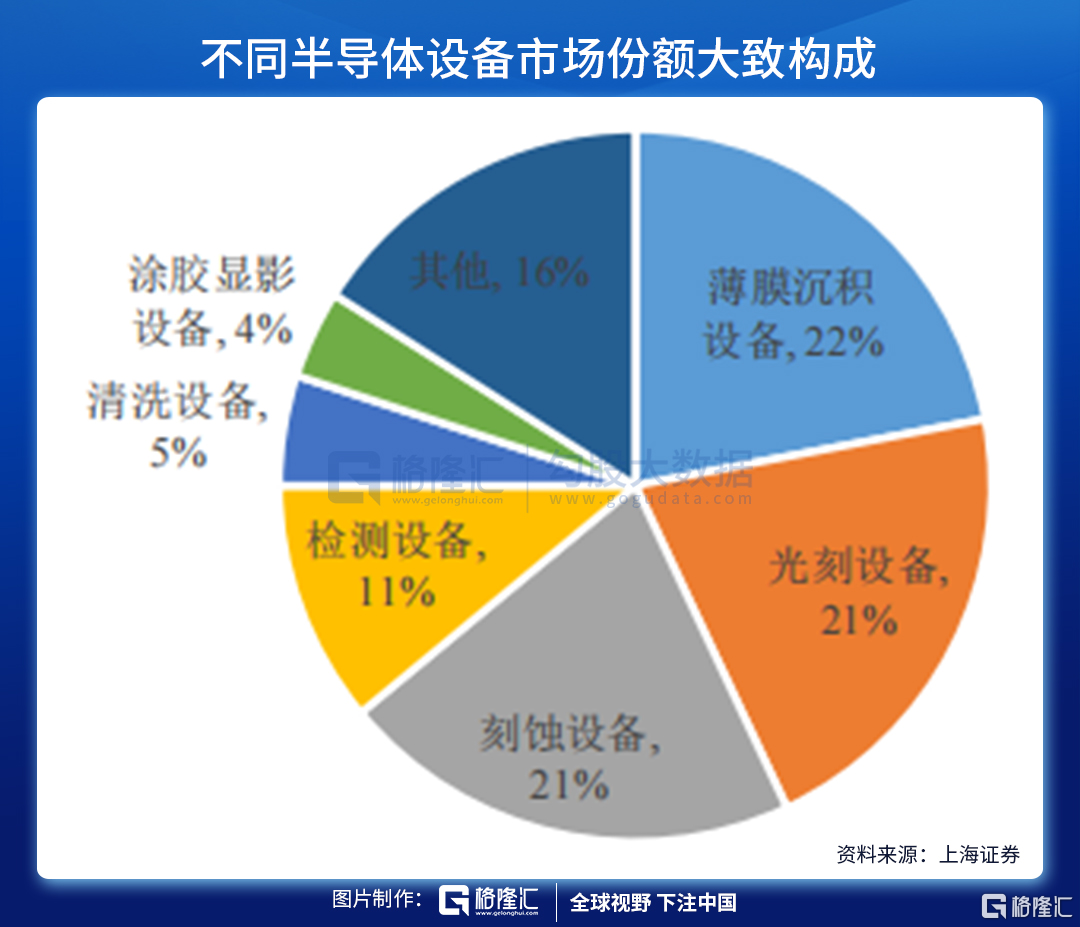

清洗工藝在半導體設備市場中的佔比維持在6%左右,根據SEMI數據預估2021-2022年市場規模約為49/52億美元,並且未來每年都保持穩定的增長。

隨着節點的推進,清洗工序的數量和重要性會繼續提升。工藝技術節點進入28納米以及14nm等更先進等級,每個晶片在整個製造過程中需要超過200道清洗步驟。

2、競爭格局

清洗工藝可分為幹法清洗和濕法清洗兩類,目前晶圓製造90%的清洗步驟以濕法工藝為主,大約佔比達到90%。在濕法路線下,主流的清洗設備主要包括單片清洗設備、槽式清洗設備、組合式清洗設備和批式旋轉噴淋清洗設備等。其中以單片清洗設備為主流,並且維持 10%的年複合增長。

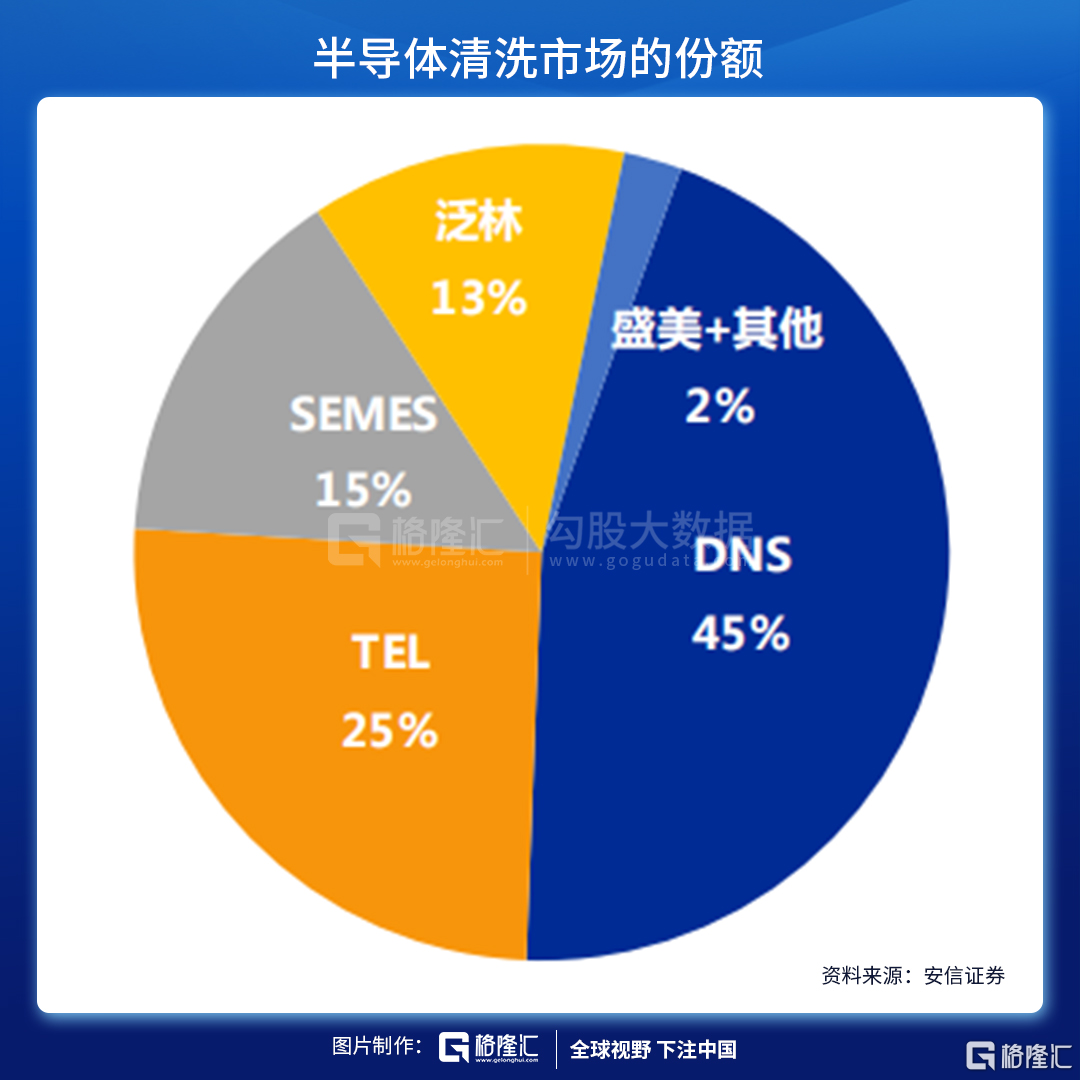

目前全球的清洗設備主要是日本和美國廠商,佔據了超過95%以上的市場份額。包括日本的DNS迪恩士、東京電子、韓國SEMES、美國的泛林半導體等。

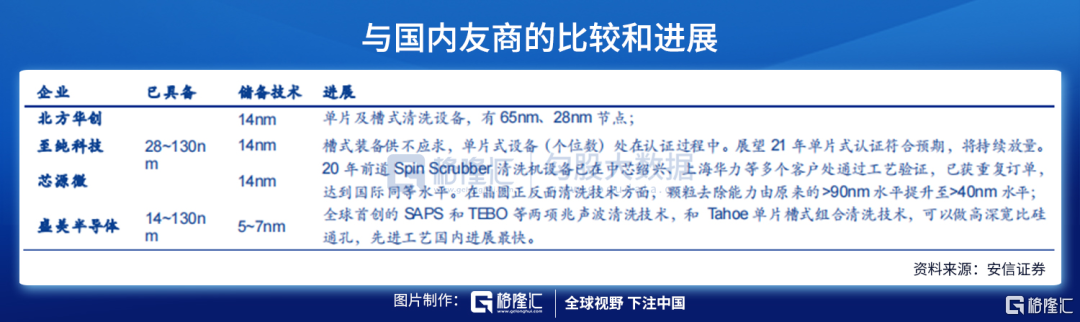

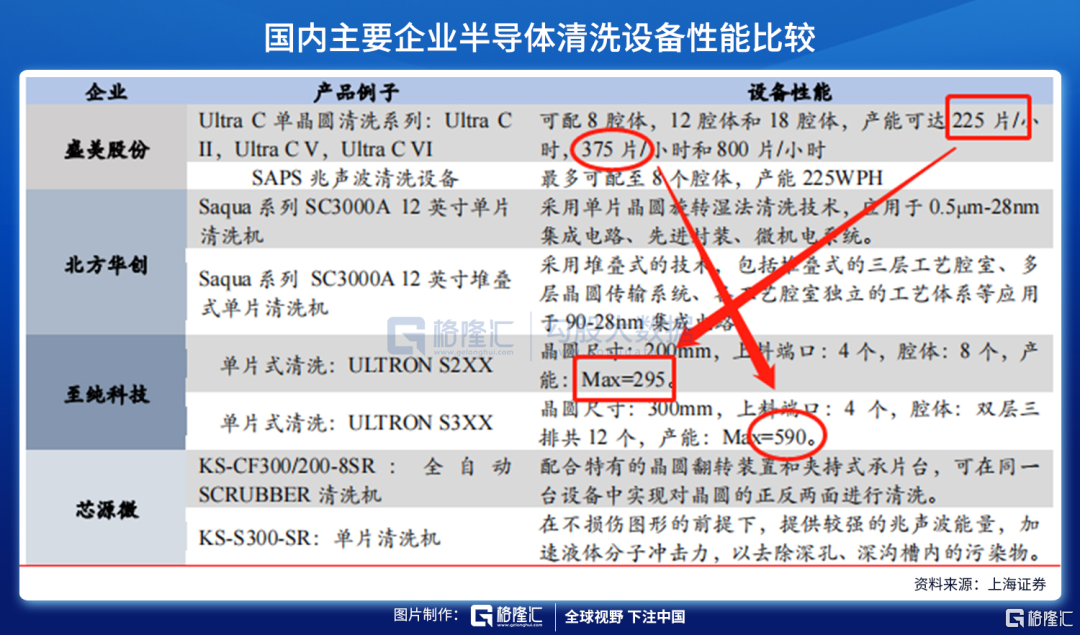

在國內,清洗領域主要是至純科技、盛美半導體、北方華創、芯源微等。雖然佔比不高,但清洗設備是設備領域突破速度最快的,目前國產化率已經維持在10-20%,超過了其他大部分半導體設備。

在國內的競爭中,由於市場空間足夠,因此雖然在技術製程上比盛美半導體落後一些,但從同等工藝產品中,至純產品的清洗效率是更高的。

3、需求

目前至純可以提供28nm節點的全部濕法工藝,並且已經切入到中芯、華虹等晶圓廠。自2020年3月開始,公司每月槽式設備交付2-3台,客户包括華潤微、楚微、中車、燕東科技、力機電等,全年出貨量超過30台,目前訂單排產已經到了2022年,未來預計5年200台的裝機量。

公司首批單片濕法設備交付並多工藝順利通過驗證,預計在今年下半年會開始交付,屆時毛利率會大幅提升。一旦進入供應鏈後,往往粘性會變得比較強,並且在晶圓廠增加capex的時候會有更多收穫,比如2020年核心客户均持續重複採購,如中芯,華力,力晶,長鑫,士蘭微,惠科等。

4、供給

公司此前已經通過發行可轉債等方式擴大設備的生產能力,如:2019年12月,公司通過發行可轉債募資3.47億元(淨額)用於建設半導體濕法設備製造項目和晶圓再生項目。其中的濕法設備在2021年開始投產使用,預計在2022年達產,達產後公司將新增年產槽式半導體濕法清洗設備30台,單片式半導體濕法清洗設備10台的生產能力,預計每年可貢獻2.3-2.6億元的收入,0.32-0.34億元的淨利潤。

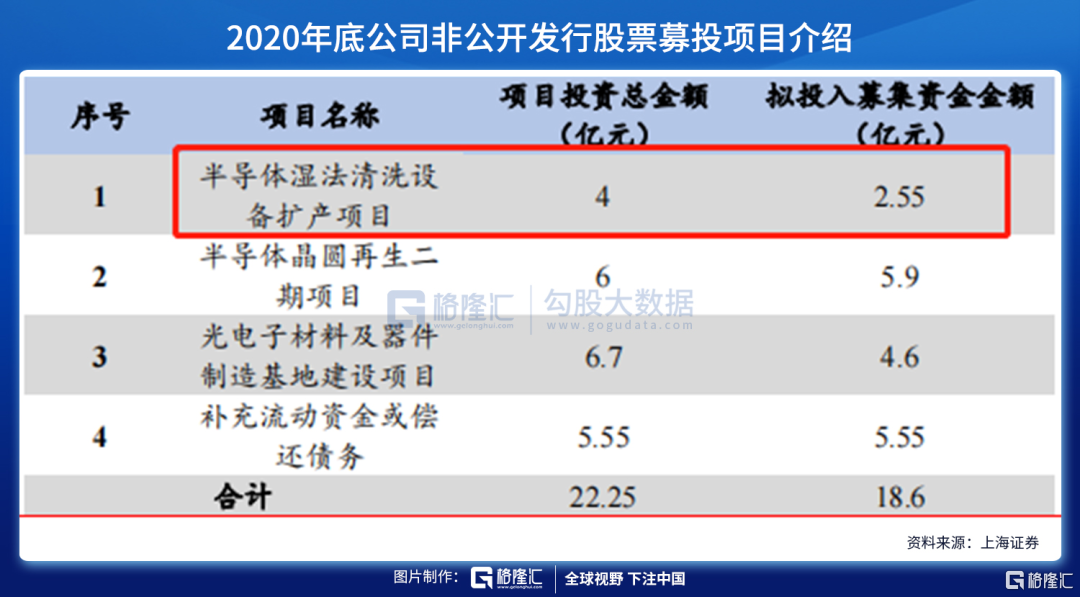

此外,公司在2020年12月,公司通過定增募資13.55億元用於半導體濕法清洗設備擴產項目、半導體晶圓再生項目以及光電子材料及器件製造基地建設項目等。2020 年,啟東生產基地已投入使用,產能逐步提升。

而近期至純再次發行11億元可轉債,用於單片濕法工藝模塊、核心零部件研發及產業化項目、至純北方半導體研發生產中心項目、集成電路大宗氣體供應站及配套項目以及補充流動資金或償還銀行貸款。

相比起其他的競爭公司,未來至純在產能上的優勢會體現得非常明顯。

5、盈利預估和估值

目前公司在各個業務線都在加速發展,除了上述説到的高純工藝(預估20-30%的增速)、半導體清洗設備(預估50%的增速)之外,還有光傳感及光器件、晶圓再生等業務,多頭並進,持續擴大公司的業務增長點。

安信預計公司21-23年收入分別為19.84/27.18/36.69億元,淨利潤為3.72/5.1/6.73億元,對應PE為51x/37x/28x,在估值上具備非常不錯的優勢。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。