作者:遊家訓、普紹增

來源:電新產業研究

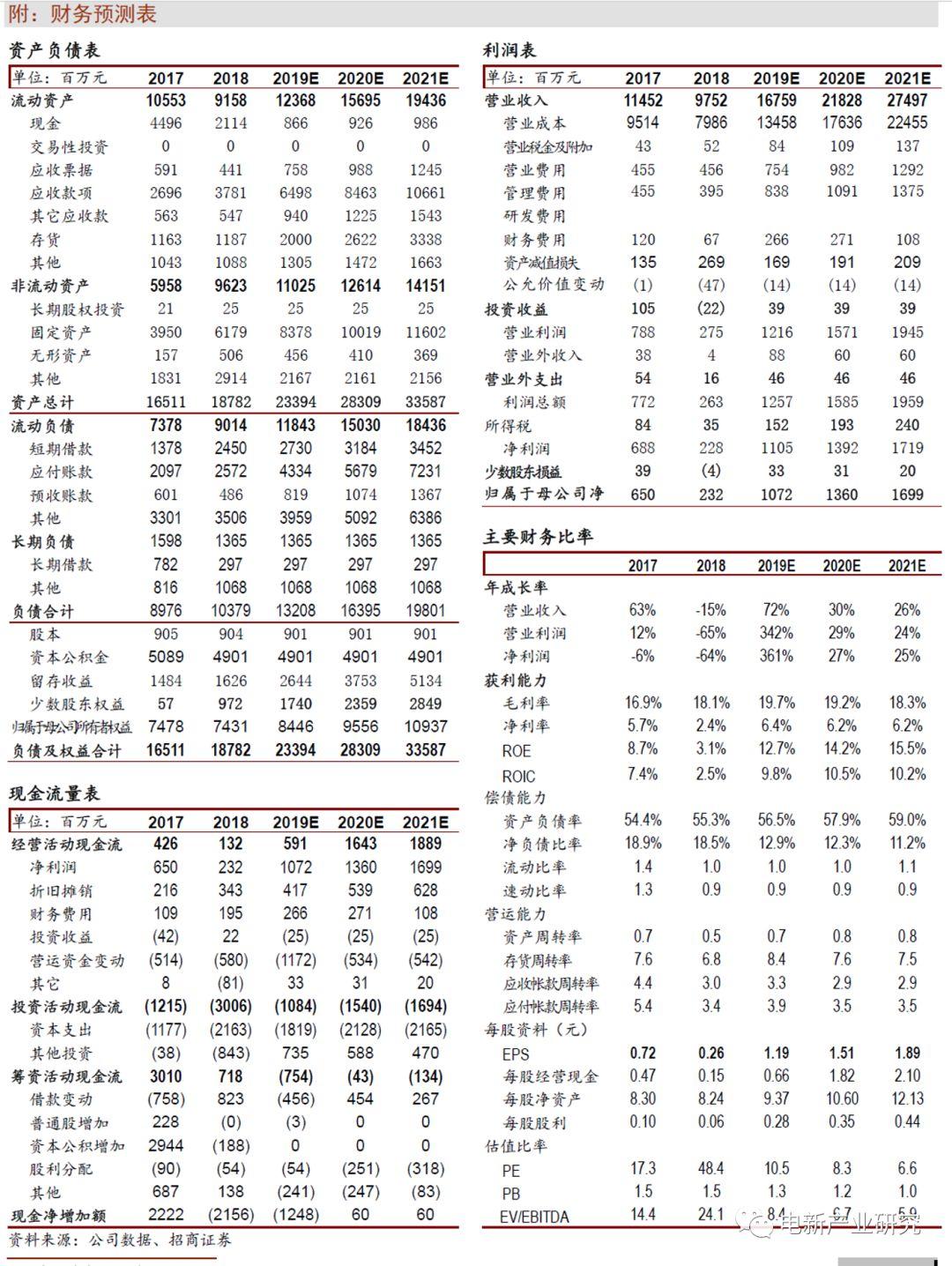

◾公司發佈2019年三季報:2019年前3季度,公司收入、歸上淨利潤、扣非利潤分別同比增長42.9%、271.1%、129.6%,業績超市場預期。前3季度公司組件出貨估算5GW以上,毛利率估算提升4個百分點以上,3季度組件業務貢獻業績主要環比增量。前三季度公司費用計提、折舊計提較多,回款與現金流都顯著好轉,公司的高增是比較紮實的增長,後勁較足。公司海外項目開發儲備較多,且深度參與前期開發,從近幾期財報來看,公司部分海外項目完工進度已比較很高,預計海外項目將逐步成為公司重要的利潤增長支撐。維持“強烈推薦-A”評級,維持目標價為16-17.5元。

摘要

1. 業績超預期,報表紮實。2019年前3季度,收入、歸上淨利潤、扣非淨利潤分別為97.74、7.83、5.41億元,分別同比增長42.9%、271%、129.6%。其中,Q3收入、歸上淨利潤、扣非後利潤分別同比增77.5%、237.3%、134.5%,超預期。公司Q3毛利率環比提升3.6個百分點,主要系組件貢獻,研發費用劇增達2.53億元,主要投向HIT、高功率組件;Q3資產處置虧損0.28億元(前三季度達0.7億元),主要系部分設備加快折舊處置。前三季度薪酬支出增68%,與員工規模增長、薪酬提高有關。Q3預收款達9億元,回款也好,前三季度經營性現金淨額超21億元。總體看,公司季報紮實,後勁足。

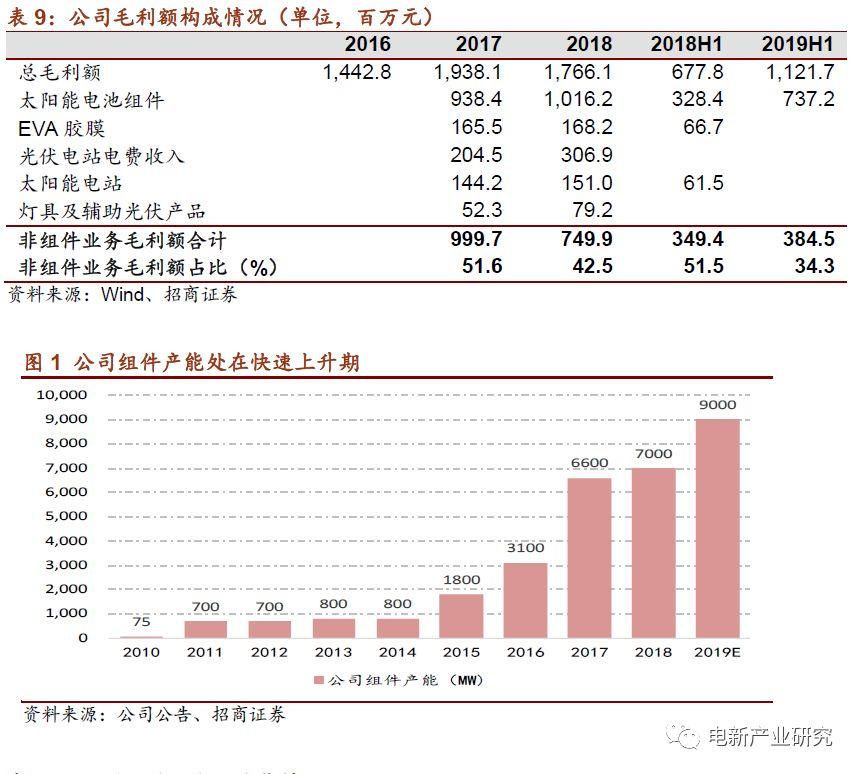

2. 業務構成估算與分析。前3季度公司組件出貨估算5GW以上,3季度組件業務貢獻主要環比增量,估算Q3組件毛利率較上半年上升4個百分點以上,主要系低價訂單交付結束,同時電池片降價及公司電池片一體化比例提高所致。在公司目前業務構成中,光伏發電運營、EVA膠膜、光伏燈具等利基業務的利潤佔比在45%左右,比較穩健。

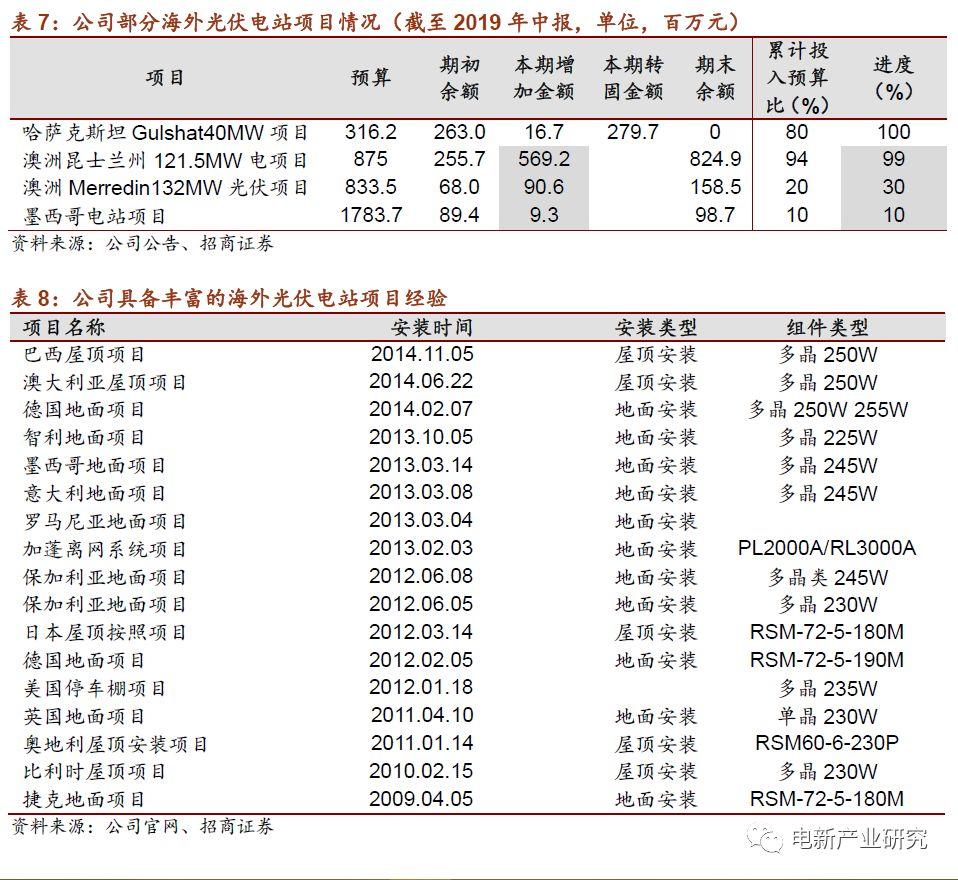

3. 海外EPC/BT將成為重要的業績增量。公司海外項目開發儲備較多,並採用參與前期設計等非標環節的模式,儘管週期較長,但盈利能力高。據板塊情況,推測公司目前海外EPC/BT確認較少。21.8億元的在建工程中,澳洲昆士蘭、梅麗登項目,中報進度分別達99%、30%,墨西哥、越南項目均已動工,以上項目預計多數將在2020年確認收益,有望合計貢獻4000-5000萬美金盈利,預計海外項目開發將成為公司未來重要的利潤增長支撐。

4. 啟動HIT(異質結)投入。公司較早開始儲備HIT技術,2019年3季度通過自籌資金方式開始一期項目,預計2020年上半年HIT項目開始下線調試,預計當前目標市場主要是美國等市場。

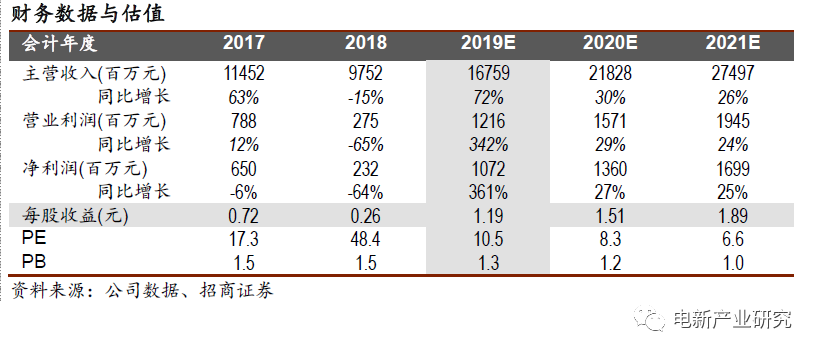

5. 投資建議:公司利基業務穩健發展,組件較快增長,海外項目開發正成為新增長點,預計業績將保持快速增長,維持“強烈推薦-A”評級與16-17.5元目標價。

風險提示:組件電池盈利能力不達預期,海外業務不達預期。

1. 紮實的高增長

業績超市場預期。2019年前3季度,公司收入、歸上淨利潤、扣非後歸上淨利潤分別為97.74、7.83、5.41億元,分別同比增長42.87%、271.13%、129.64%。

其中,Q3收入、歸上淨利潤、扣非後歸上淨利潤分別為37.18、2.99、2.61億元,分別同比增長77.49%、237.34%、134.46%。超市場預期。

季報紮實、後勁足。公司Q3綜合毛利率達22.51%,環比提升3.6個百分點,主要是組件貢獻,Q3銷售、管理(含研發)費用率分別為4.74%、10.32%,同比提升0.37、1.75個百分點,Q3研發費用劇增數倍達2.53億元,主要投向HIT、高功率組件。

公司Q3資產處置虧損2800萬元(前三季度損失0.69億元)主要系部分設備提前計提折舊。

前三季度公司薪酬支出估算增長68%,可能主要是薪資獎金計提較多,同時2018年公司逆市擴張規模員工規模增長較多。

Q3銷售商品所得現金與收入、經營淨現金與淨利潤比值分別達90%、270%,前三季度經營現金淨額劇增到21億元,可能與客户預付款較多、以及退税補貼入賬較多有關。

前三季度,公司預付、預收款分別為6.87、9.10億元,同比增長37%、170%,調整後購買支付同比增長93%,先行指標強勁。

總體看,公司三季報質量顯著提升,裕量大、後勁足。

2. 業務分拆與估算

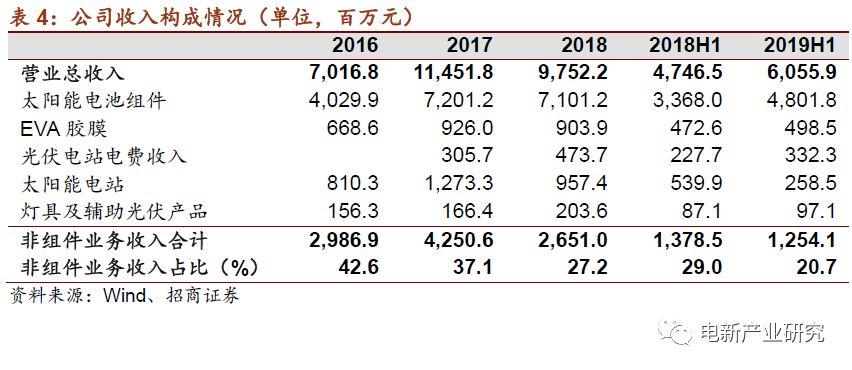

利基業務平穩。公司目前業務構成中,運營、EVA膠膜、光伏燈具等利基礎業務的利潤佔比在45%左右,其中,估算光伏膠膜前三季度收入7億元左右,電站運營收入6-7億元,光伏燈具收入5億元。以上三部分業務都比較平穩。

組件貢獻3季度主要增量。3季度組件業務貢獻主要環比增量,估算Q3組件毛利率較上半年上升4個百分點以上,主要系低價訂單結束,電池片降價及電池片一體化比例提升所致。此外,海外市場上,組件的渠道附加值本來也較高一些。

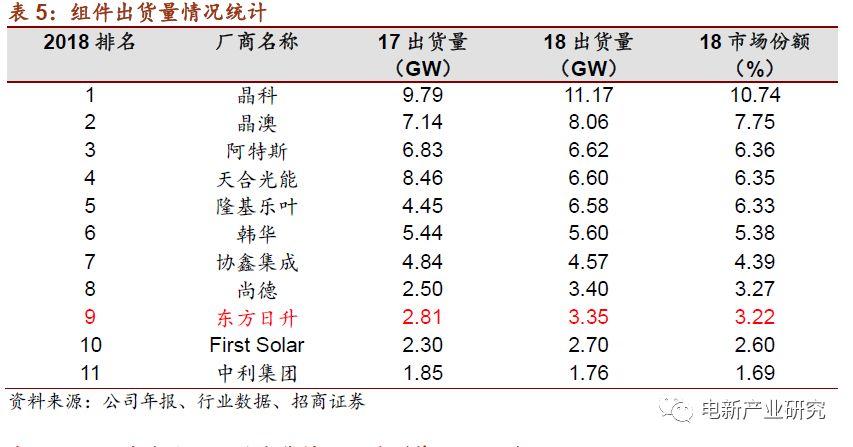

前3季度公司組件出貨估算5.xGW,公司組件出口穩居前列,全年組件業務總規模有望達8GW,組件規模將提升到全球前5。

3. 海外EPC/BT將成為未來重要業績增量

海外EPC/BT將成為重要業績增量。公司海外項目開發儲備較多(之前與阿特斯一直是海外投入和儲備最大的幾家企業),並且一直也採用深度參與前期設計等非標環節模式,儘管週期較長,但盈利能力也比較高。

根據分板塊估算,公司Q3海外EPC/BT收入較小。報表上看,Q3公司預收款已劇增至9億元多,同時,21.8億元的在建工程主要是澳洲、墨西哥在建光伏電站(EPC/BT)規模較大。

其中,在建的澳洲昆士蘭、梅麗登項目,中報投入進度分別達99%、30%,墨西哥、越南項目均已動工,預計澳洲項目有望明年上半年確認,墨西哥/越南項目有望明下半年左右確認。

結合非標EPC/BT類似案例,我們估算以上幾個大項目合計利潤貢獻將接近5000萬美金。其餘數GW的EPC/BT項目儲備如能在未來2-3年逐步落地,就將成為最主要新利潤支撐(不僅反應在EPC項目上,也會反哺組件業務)。

4. 利基業務將穩中有升,組件將繼續前進

電站運營、膠膜、燈具等利基業務穩中有升。公司業務構成中,運營、EVA膠膜、光伏燈具等穩健業務利潤佔比在40-45%左右,綜合其業務模式、行業格局來看,公司這部分業務比較穩定,是公司的利基業務,未來發展將穩中有升。

其中,公司近800MW的權益光伏發容量,以上項目主要在華東等消納比較好的區域,而EVA膠膜穩居國內第二,經營與客户結構也比較穩定;此外還有較早發展的光伏燈具業務,發展一直比較平穩。以上業務基本構成公司的利基市場。

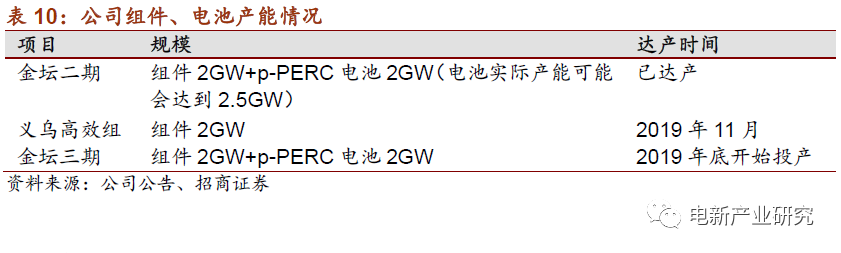

組件產能持續投放,市佔率有望繼續增長。截至2018年底,公司組件產能達到近7GW,2019年金壇二期、義烏高效組件項目各2GW產能將分別達產,預計全年公司有效產能將達到9GW左右。

公司在海外市場渠道能力強,目前在手訂單飽滿,隨新產能逐步釋放,預計組件的出貨量、市佔率會有進一步的提升。

5. 啟動HIT(異質結)投入

啟動HIT(異質結)投入。公司2019年前三季度研發費用達5.1億元,同比數倍增長,主要是HIT與高效組件投入。

公司較早開始儲備HIT技術,2018年下半年就推出轉載方案融資投入HIT,儘管轉債終止,但公司通過自籌資金在8月份開始一期項目(1.5GW的HIT組件、幾百兆瓦HIT電池),預計2020年上半年HIT項目開始下線調試,推測當前目標市場主要是美國等市場。

風險提示

1、 公司業務盈利能力不達預期。公司組件規模較大,電池片自供比例也在快速提高,如果未來國內需求不達預期,或者硅片等環節長期不降價,可能有盈利能力壓力。

2、 海外需求不達預期:光伏投資具有較強的價格敏感性,在2018年531新政後,國內價格劇降促使海外市場爆發,目前硅料、電池片環節的盈利基本觸底,如果硅片未來不降價並且沒有新的技術進步出現,未來光伏發電度電成本不能繼續下降,海外市場可能低於預期。

3、產能投放不及預期:公司組件仍在投建,HIT項目也在建設,但有可能投產進度低於預期,導致盈利貢獻低於預期。

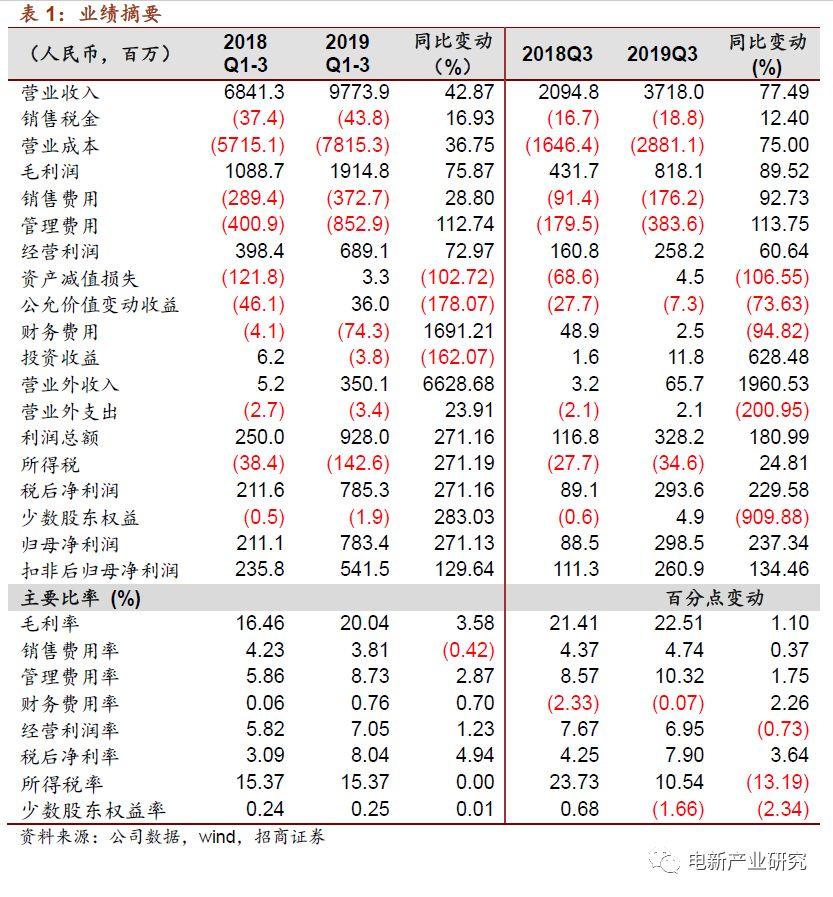

附:財務預測表