作者:熊飞

来源:经纬创投

在2015年我们提出了“元年”这个概念之后,中国ToB领域呈现出了螺旋式的发展曲线。

一方面,海外企业服务市场发展的高歌猛进给了人们信心,中国从业者在实现规模化收入上也取得了一些成绩,技术领先、切入点明确的新领域仍然有机会。但另外一方面,在与创业者的交流中我们发现大家依然很煎熬——国内还没有出现云生态的上市公司,一切都才刚刚起步;整个行业渗透率仍然较低,一些公司发展遇挫对行业信心影响剧烈;在效率指标上,1亿的收入门槛是初步实现规模化的标志,用户续约率在80%以上、金额续约率在90%,是活下去并得以壮大的基础;是否能做出真正好用的产品,以及在服务好大客户的同时能否平衡好投入产出也是需要解决的问题。

在这样的行业背景下,我们上周举办了经纬创享汇2019·第一期《活下去大起来,ToB如何跨越技术到商业化的鸿沟?》。

作为国内最早关注企业服务投资的机构,我们在ToB方向已经布局了50多家公司,比如,北森、太美医疗科技、树根互联、上上签、PingCAP、盖雅工场、长亭科技、药研社、佳格天地等等。

熊飞作为经纬中国合伙人,从2012年开始就将自己大部分的精力都放在了企业服务及ToB方向上。

在这次的创享汇上,熊飞透彻地分析了他所看到的企业服务市场的变化、头部公司的变化、以及资本市场的变化:

对企业服务市场来说,教育成本比原来低了非常多,但与此同时,客户要求比原来多了,竞争也比之前更激烈了。

针对这些变化,企业服务领域的头部公司也做出了一些相应的调整,比如头部公司已经越来越不讲概念,越来越讲场景,在为某个垂直行业,甚至一些头部标杆去创造价值;重度的SaaS公司都开始推PaaS平台;很多企业服务公司在平台变得强大之后开始引入供应商,把毛利相对较低、难以规模化、标准化的业务给到第三方的合作伙伴,搭建起了一个平台来帮助大家一起来挣钱。总体来说,头部公司从战列舰变成了舰艇编队。

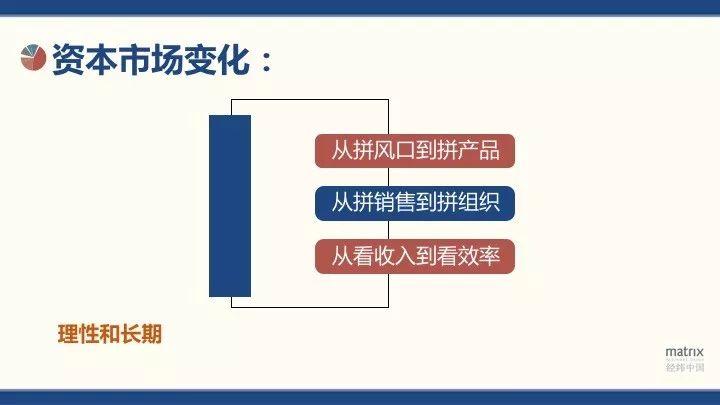

与此同时,资本市场对企业服务公司的判断标准也发生了变化。从拼风口到拼产品、从拼销售到拼组织、从看收入到看效率……总体来说,资本市场更加理性了,也更关注长期了。

透过这些变化,熊飞也提炼了一些变化背后蕴含着的新机会。以下,是熊飞的演讲的文字整理,Enjoy:

1

企业服务市场的3大变化

我们第一次办创享汇是4年前,当时我们讲的是万亿机会。3年之后,我们看看市场的变化:

第一,教育成本比原来低了非常多。

比如说,经纬系公司上上签,2015年我们投它的时候,很多人还需要了解什么是电子合同,什么是电子签名。现在上上签有了美团、贝壳、蛋壳公寓等标杆客户,通过电子化极大提升了效率,大家不再觉得用电子化,或者用SaaS是新的事物,教育成本比原来低了50%,甚至80%。

第二,客户要求比原来多了。

7年前我们刚投SaaS的时候客户都愿意给机会。但现在,客服SaaS的头部供应商已经慢慢缩减到了头部的三五家,客户的要求也跟三五年前很不一样了。如果只是一个概念,比如“我是中国的一个什么什么”,客户不会再轻易买单了,除非创业团队曾经在大厂有很强的相关的经验,或者已经有了一些高净值的客户。

第三,竞争比原来激烈多了。

因为早期的时候,客户们都没有用过有关的产品。但一个好的市场,或者是越来越肥沃的市场,竞争就是要越激烈的。一个市场如果没有竞争,可能头两年是很开心的,如果四到五年都没有竞争,大概率是选错了赛道。因此,竞争是很好的。四年前,我们聊完万亿市场的规模,四年后,这个市场变得竞争越来越激烈,商业价值越来越大。

根据我观察到的一线企业数据,中国的SaaS软件市场,大概有8~15家公司有亿元以上的收入规模,大的有5~6亿,每年的增速50%到100%,甚至是100%以上。我觉得再过3年到5年,至少会有3~5家市值20亿美金的SaaS上市公司出现。

接下来分享一下我观察到的客户数据:我去跟头条聊,他们至少用了20多个SaaS,我跟长亭科技、PingCAP聊,他们也在用各种各样的SaaS。这点变化也非常大,我们在一个非常好的市场,短期内市场对SaaS期望很高,从长期的角度来说,这个市场是非常值得期待的。

2

头部公司的3大变化

另外,上次创享汇之后,这3年里头部公司也发生了一些变化:

第一,场景化。

头部公司已经越来越不讲概念,越来越讲场景,在为某个垂直行业,甚至一些头部标杆去创造价值。以经纬系公司盖雅工场为例,三年前大家对它的认知是一个包含考勤、打卡、计算工时、排班的劳动力管理平台。两个月前他们办了中国的劳动力峰会,分享的嘉宾是蓝蛙、京东方、CoCo奶茶等公司,这些公司都在使用盖雅工场。

第二,PaaS化。

PaaS化可以服务更多、更大的客户,如果只用SaaS,其实难以解决客户100%的问题。对于SaaS公司来说,服务三五百人到两三千人的公司,用SaaS能解决95%的问题。但当公司服务一两万人,甚至两万人以上,客户定制化和配置的需求是SaaS解决不了的。经纬系公司北森、销售易、盖雅工场都在做PaaS,投入非常大。

PaaS化还可以拉拢合作伙伴。比较重度软件的传统厂商有非常强的渠道团队,但中国很多企业服务的初创公司没有办法利用。一方面是因为产品单价低,另一方面是因为渠道商卖一个20万的传统产品,虽然毛利没有那么高,但利润很肥厚的一块是他可以为这个厂商持续做研发,对他来说是非常好的销售。

对于企业服务公司来说,如果没有一个很强壮的PaaS平台,不支持在上面继续研发服务,卖完一单就是一单的收益。而且当客户有很多定制化的需求的时候,客勤关系也不能持续的维护,那么挑战是很大的。

这也就是为什么比较重度的SaaS公司会去推PaaS平台。

另外,未来也可以去收编渠道团队,让他们在PaaSs上做更多的研发,客户可以创造更多的商业收入。

第三,生态化。

越来越多的SaaS公司、企业服务公司长得越来越不像原来的物种了,开始协同发展。

比如北森,过去是做SaaS一站式的解决方案,但是从今年开始,他们开始接入第三方福利产品,今年第一年量做的不错。因为对HR来说,提供福利是一件很讨厌的事情,这个福利他没有贪污,但可能被人说贪污或者收了好处。而且福利卡可能一年就过期了,员工也没来得及兑换。所以有HR就主动向北森提出,能不能加一项福利服务,可以直接在系统里调用,于是北森就接了京东企业采购。HR们很开心,京东也很开心,因为京东做一个客户成本非常高,但北森这项服务把它生态化了,把服务商引了进来。

这里的生态化指的是任何一个公司都有两个价值,一个是产品价值,一个是平台价值。

在过去的5~10年,或者是5~7年,我们都在做产品价值。公司做100,客户感受100。

什么是平台价值?就像淘宝,淘宝做一万,上面有很多的卖家,其他人做了999万,你感受到1000万。

很多企业服务公司本身的平台也正在变得强大,到了这个阶段引入一些供应商,把毛利相对较低、难以规模化、标准化的业务给到第三方的合作伙伴,搭建一个平台来帮助大家一起来挣钱。

总结一下,头部公司的变化是从战列舰到舰艇编队。战列舰的意思是什么呢?就是自己很强,自己到一个海域,没有人敢欺负你。接下来,第二步要做成一个舰艇编队,从战列舰升级了,变成一个航母。但是身边开始出现很多潜艇,小舢板,鱼雷艇。任何一个部队要攻击航母的时候,必须要摧毁整个航母舰队才可以达到摧毁航母的目的,所以壁垒和门槛会比原来高很多,这是为什么说,头部公司的变化从一个战列舰向一个舰艇编队去演进。

3

资本市场的3大变化

讲完了市场的变化和头部公司的变化,我讲讲资本市场的变化:

我昨天跟人聊天,他说你们投SaaS,SaaS变化好像很大。我说是的,我们这个行业每两年一个变化,两年前说这个行业很好,两年后说这个泡沫,再过两年又说这个行业很好。可能两三年前大家觉得这个市场特别好,一两年前开始发现长的没有那么快,开始唱衰,最近Zoom、Slack这些公司上市都是一两百亿美金,大家都觉得SaaS非常好。这个市场本质没有变,但是大家对他的观点变了。

另外,我看到有三点不一样:

第一,三四年前就三个字——拼风口,现在则是拼产品。

我觉得现在的资本,VC该交学费也交完了。

我上周在杭州见了一个我自己很认可的垂直SaaS公司,一个公司六七百人,五百人做产品和研发。去年BAT和TMD中两家杀入这个领域,每家每年烧10-15亿,巨头说5万块钱卖给客户服务,还送10万块钱的资源,相当于免费。但是中型及以上客户不care,因为他们核心要的是产品。这家公司服务的用户就是行业的中型客户及以上,有支付能力,公司产品做的非常扎实,所以客户付30万人民币一年,高续约率很正常。

四年前很多创业公司做这个赛道,在目前这样的情况下,巨头每年烧十几亿人民币的情况下,活下来只能靠产品。其他的要么被并购,要么就没有了,活不下来。所以现在是从拼风口到拼产品。

第二,从拼销售到拼组织。

拼销售是什么意思呢?四五年前,VC只要收入上来了就给估值,特别关注销售VP是不是出自Oracle或SAP。但现在很不一样的是,VC会去认认真真看组织究竟是怎么样的,你的销售,你的售前,你的配合是怎么样的。

第三,从看收入到看效率。

这个行业,四五年前资本市场就是看收入,比如三四千万收入对应三四亿人民币的估值。现在要看很多指标,比如要看客户的复购、客户的活跃、客户的增购率……大概有三五个指标甚至以上。这个行业已经从过去只重视收入就能够继续融资,变成了你先有效率,你把效率先做出来,口碑做出来,你有第一笔的融资,再去扩张。

总结起来,从资本市场的角度来说,就是两个词,理性和长期。跟三四年前不一样,现在无论是拼产品、拼组织、还是看效率,这都是理性和长期,都是看公司的沉淀积累和它的硬功夫,这对一个行业来说长期是非常好的事情。

4

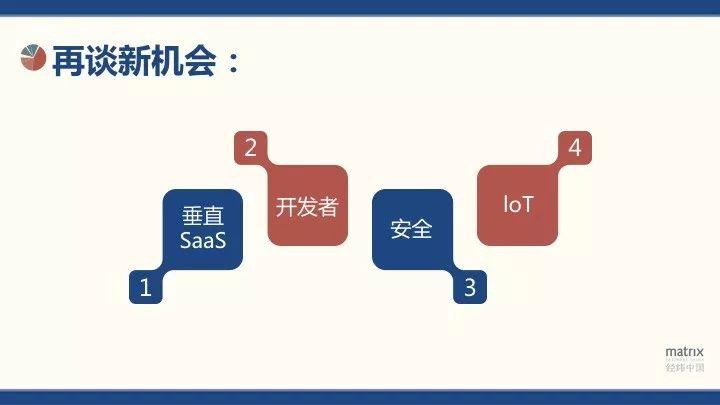

企业服务的4大新机会

最后,谈一下新机会。

第一,垂直SaaS领域。

过去的几年,通用SaaS把机会都抢得差不多了。现在SaaS领域,垂直SaaS有很多的机会。在垂直SaaS里,我们在医疗、农业,财富管理、教育都有不少的布局,而且我们看到这些公司在快速发展。垂直SaaS壁垒会很高,如果有垂直行业的经验去做会非常好。

第二,开发者。

传统公司或者是产业公司,变成IT公司的速度,会比大家想象的要快很多,一两年看不出来,三五年非常明显。

我之前和中国最大金融机构之一的CTO一起吃饭,他说他们光研发团队就大几千人,光做底层架构就有接近千人,感觉已经不是金融公司。他们的IT的预算和投入每年都是百分之几十,甚至是翻番的增长。

可能一两年看不到情况,再过三五年再看平安、泰康、万科这些公司,至少几千人的IT团队会是头部公司的标配。因为这些东西越来越多是开发者决定购买,开发者有很多的机会。

第三,安全。

安全也是一个转折的时期。过去的安全是一个盒子,现在安全越来越多的大数据。比如像长亭科技这样,有比较一流技术背景的,把下一代的安全产品拿出来,其实会有非常好的机会。

最后,IoT。

工业的自动化是还没有被完全展开的一块市场,因为人的自动化,科技化可以马上产生效率,但是工业的自动化其实是在过去的三五年中是慢慢开始展现它的效率。

Q

A

中国行业SaaS最大的挑战是什么?

挑战应该放在一个时间周期去看。

两年的挑战是什么?就是长得不够快,市场还不够成熟。

十年挑战是什么?十年没有什么挑战,就是把客户服务好,有更多的美团,有更多的饿了么,有更多的万科用咱们的产品,每年复购。我觉得没有什么挑战,最大的挑战是围绕客户。

小步快跑,快速迭代的打法在ToB的SaaS行业到底是否正确?为什么?

ToB做到七八十分的产品才好去卖。

有赞的CEO白鸦写了一篇很好的文章,他们做零售SaaS,设计了挂单功能。他说零售店可能一整天甚至一个星期也就一个挂单,但如果没有这个功能就会觉得这个产品特别不行,所以即便使用频率很低,他们也会提供这个功能。

做ToB,我同意一定要快速迭代,但是一定要有一个75,80分以上的产品,或者是70到75分的产品再快速的迭代和演进。

中国SaaS领域是否存在通用指标?

既存在也不存在。

不存在的理由是,我认为所有的公司都是商业公司。我投SaaS这么久,我发现SaaS公司和互联网公司是类似的,企业服务公司跟互联网公司是类似的。

互联网公司看什么?互联网公司看用户复购,用户的存续时间。其实SaaS公司或者是企业服务公司看的续约率,不就是用户的存续吗?就是看复购和获客成本。互联网公司非常看获客成本,SaaS也是一样的,SaaS也要看获客成本。通用的指标到最后其实跟商业的指标是一样的——我投入一块钱,我能拿回多少钱,我投入一块钱,我能拿回价值多少钱的客户。我一个客户大概在我这里累计购买怎么样?我们的续约怎么样?最后通用的指标都是一样的。

现在跟三四年前挺不一样,三四年前大家都很嗨,满PPT都是纳斯达克。我今天更多讲的是回归初心,回归大道至简。到最后SaaS公司,企业服务公司就是一个商业公司,就是一个在新赛道快速被客户认可的商业公司,它到最后要符合商业的规律——效率怎么样?复购怎么样?口碑怎么样?用户留存怎么样?做好这四点,五到十年后,它将会成为行业非常一流的公司。

谢谢大家。